|

Вчера индекс ММВБ просел на 0,92%. Это нормальная коррекция фондового рынка, на фоне коррекции цен на нефть. Нельзя полностью исключать катастрофичного сценария вроде извержения вулкана Йеллоустоун с последующей ядерной зимой года на три. Тогда будет не до акций. Но, то, что мы сейчас видим на биржах это не катастрофа.

Биржевики - обычные люди с нервами и они волнуются, потому что 2016 год полон неопределенностей. Если британцы в этом месяце проголосуют за выход из ЕС, то главной мировой проблемой станет риск конца существования самого ЕС, который состоит из 28 стран. В свою очередь, это может привести к концу существования единой европейской валюты, евро, и тогда в европейском регионе и в большей части мира наступит хаос. Проблема в том, что если Великобритания выйдет из ЕС, то это будет первый такой случай, и это снизит барьер на выход для других стран. Председатель Европейского совета Дональд Туск в интервью немецкой газете Bild сказал, что если на референдуме проголосуют за выход из ЕС, это будет на руку антиевропейским силам и их представители будут «пить шампанское». «Как историк, я боюсь, что Брекзит может стать началом разрушения не только ЕС, но и политической цивилизации Запада в целом», – сказал Туск в интервью, добавив, что долгосрочные последствия трудно рассчитать, но каждая страна ЕС пострадает экономически, причем Великобритания больше всех. Результаты опросов показывают, что количество сторонников и противников членства крайне близко, и цифры сильно колеблются. Последняя сводка опросов Financial Times появилась в понедельник вечером и показала 45% за выход и 43% за сохранение членства. Ранее в тот день эта сводка показывала равенство количества противников и сторонников Брекзита, а на выходных преобладали сторонники выхода.

Исход президентских выборов в США также нервирует инвесторов. Ян Бреммер, глава консалтинговой компании по политическим рискам Eurasia Group считает, что доллар может потерять ценность, если Трамп станет президентом. Ввиду непредсказуемости внешней политики Трампа и беспрецедентности его заявлений о госдолге США, инвесторы из других стран могут прибегнуть к альтернативным доллару вложениям: они начнут хеджирование при помощи других валют и товаров, таких как китайский юань, евро и золото. «Это будет как медленное кровотечение от тысячи порезов. За период президентства Трампа, я думаю, доллар очень сильно пострадает», – сказал Бреммер. – «Не думаю, что при правлении Хиллари Клинтон возможно такое сильное изменение стоимости доллара». Что касается объема госдолга США, Бреммер отмечает преобладание популистских настроений в США, которое выражается в поддержке Трампа и Берни Сандерса, так что расходы в государственном секторе, скорее всего, будут расти. Спокойными мировые фондовые рынки не будут. Согласно последним опросам Wall Street Journal, 85% респондентов уверены, что очередное повышение ставки состоится в ходе либо июльского, либо сентябрьского заседания. Следовательно, в данный момент инвесторы выбирают «защитные» стратегии. Доходность десятилетних облигаций США снизилась до четырехлетнего минимума. В случае удачного для инвесторов исхода референдума по Брекзиту 23 июня наш рынок продемонстрирует рост. Супервулкан Йеллоустоун не работает — жизнь продолжается. С технической точки зрения, индекс РТС имеет неплохую поддержку на уровнях 880-885 и 840 пунктов. Семинар 22 июня «Как зарабатывать каждый день на бирже, а также - чем алготрейдинг отличается от интуитивной торговли». Москва. Участвуйте бесплатно! https://www.zerich.com/promo/events/10.html

|

Супервулкан Йеллоустоун не работает - жизнь продолжается

Ежедневный обзор рынка на 15 Июня 2016 года

|

Всех приветствую. S&P500 вроде как показал предпосылки роста, но все это пока не сильно объективно. А вот то, что сегодня выходит большое количество новостей и волатильность будет крайне большая – это объективно. Я продолжаю ждать новых максимумов, в том числе и исторических. 1. RTS

РТС без каких либо провокаций сразу пошел по плану второй стрелочки вчерашнего обзора. Сегодня жду продолжения шортовой динамики. Если у продавцов хватит сил опустить рынок ниже минимумов боковика, вполне реально продолжение падения на всю неделю. 2. EUR/USD: Евро продолжает свое падение. До цели осталось совсем чуть-чуть, думаю сегодня ее выполнят. Сегодня ожидаю провокацию, затем продолжения падения. Цель 1.12, после чего вполне вероятен существенный отскок. Полный обзор и видео обзор можно посмотреть здесь>>> Все открытые позиции буду дублировать в твиттере. Всем удачных торгов.

|

Прогноз рынка форекс на 15.06.2016

|

Спасибо за внимание! |

Три причины продать GBP/USD

|

События, на которые следует обратить внимание сегодня: 11.30 мск. Великобритания: Уровень безработицы за апрель (предыдущее значение 5.1%; прогноз 5.1%). 11.30 мск. Великобритания: Изменение уровня среднего заработка за апрель (предыдущее значение 2.0% 3м/г; прогноз 1.7% 3м/г). 16.15 мск. США: Изменение объема промышленного производства за май (предыдущее значение 0.7% м/м; прогноз -0.2% м/м). 17.30 мск. США: Данные по запасам сырой нефти от министерства энергетики за июнь (предыдущее значение -3,226M; прогноз -2,268M). 21.00 мск. США: Решение FOMC по основной процентной ставке за июнь (предыдущее значение <0.50%; прогноз <0.50%). EUR/USD: Основным событием дня сегодня станет решение ФРС по учетной ставке. Динамика доходности 2- летних американских казначейских облигаций, которая тесно коррелирует с процентными ставками FED, указывает на то, что сегодня мы не увидим ужесточения кредитно-денежной политики. На этом фоне, все внимание инвесторов будет сфокусировано на экономическом обзоре, а также комментариях относительно будущего повышения учетной ставки. Опубликованный накануне релиз по розничным продажам в США за май позволяет рассчитывать сегодня на умеренно позитивные прогнозы от FOMC. За первые пять месяцев текущего года показатель розничных продаж "контрольной группы", который тесно коррелирует с индексом потребительских расходов (PCE), вырос на 1,91%, против увеличения на 1,4% годом ранее. PCE в свою очередь является стержневым индикатором для ВВП США. Председатель ФРС Д. Йеллен, выступая на минувшей неделе, говорила о том, что ожидает ускорения темпа роста потребительских расходов в ближайшие месяцы. По итогам первого квартала текущего года розничные продажи сократились на 0,69% кв/кв, при этом за первые два месяца второго квартала этот показатель вырос на 1,8% кв/кв. Как мы видим, глава ФРС нас не обманывает и в этой связи, можно ожидать сегодня позитивной оценки среднесрочной перспективы развития американской экономики. Нельзя обойти стороной и динамику долгового рынка: доходность 10-летних государственных облигаций Германии впервые в истории ушла в отрицательную область и теперь можно ожидать ухода капитала в другие активы. Этот фактор в свою очередь также будет оказывать дополнительное давление на единую европейскую валюту. На этом фоне, в первой половине дня следует открывать позиции Sell на росте котировок в область 1.1220/1.1250 и фиксировать прибыль на отметке 1.1125. GBP/USD: В течение дня следует ожидать снижения котировок по три причинам. Во-первых, опубликованный во вторник релиз по инфляции в Великобритании за май разочаровал инвесторов. Показатель CPI вышел хуже ожиданий рынка, что сигнализирует о том, что сегодня мы не увидим сильный данных по рынку труда, поскольку рынок труда и инфляция имеют сильную корреляцию. После публикации данных по инфляции на кредитных рынках доходность 10-лентих государственных облигаций Великобритании стала снижаться по отношению к своим аналогам из США и Германии, что уменьшает привлекательность инвестиций в британские активы. Во-вторых, как было отмечено ранее, ФРС США сегодня может опубликовать умеренно позитивный экономический обзор, что поддержит спрос на доллар. В-третьих, отчеты нефтесервисной компании Baker Hughes за последние две недели указывают на рост числа буровых нефтяных установок в США на 12 единиц, что сигнализирует о росте объема добычи. В этой связи, сегодняшний релиз от министерства энергетики США по запасам сырой нефти может выйти хуже консенсус-прогноза, что окажет давление как на котировки “черного золота”, так и на стоимость британской валюты. На этом фоне, в течение дня следует открывать позиции Sell на росте котировок в область 1.4155/1.4200 и фиксировать прибыль на отметке 1.4030. USD/JPY: Индекс страха S&P 500 VIX накануне вновь продемонстрировал рост на фоне опасение выхода Великобритании из Е.С. Во вторник были опубликованы два социологических опроса и оба указали на рост числа сторонников Brexit. Инвесторы вновь распродавали рисковые активы и уходили в безопасные активы. В этой связи, в первой половине дня следует ожидать укрепления японской йены, как валюты фондирования №1 в операциях carry trade. Как было отмечено ранее, от ФРС США сегодня можно ожидать умеренно позитивных прогнозов, что в свою очередь окажет поддержку американскому доллару и мы увидим рост котировок пары USD/JPY. На этом фоне, в первой половине дня следует открывать позиции Sell на росте котировок в область 106.40/106.75 и фиксировать прибыль на отметке 105.85. Горячев Александр, аналитик компании FreshForex |

Тренд - друг или враг-3: Паттерн.

|

В прошлых постах я пытался получить численное подтверждение того, что тренд скорее всего будет продолжаться. Не люблю ничего принимать на веру, особенно если это поддается проверке. Перейдя к учету предыдущего движения, мы фактически получили упрощенный паттерн — по трем точкам, — который должен был описать следующее состояние рынка:

На самом же деле при такой модели достаточно свободы, чтобы в выборку попадали случаи, которые мы в здравом уме туда не включили бы — например, с очень большой просадкой на 1 этапе падения. Вот пример того, что формально также соответствует подобному описанию:

Выход виделся только один: забросить супершуструю технологию смещения временных рядов, и применить скользящее окно для построения свечек старшего таймфрейма. Производительность сразу упала на порядок, но что не сделаешь ради истины... В результате модель начала тренда приняла следующий вид: -За период А до PivotPoint, HI(A) был выше PivotPointLOW на величину threshold(A) -За период B после PivotPoint HI(B) был выше PivotPointLOW на величину threshold(B) -PivotPointLOW является LOW за период AB -Hi последнего бара B = HI(B) Таким образом, гарантированно обозначена точка разворота как локальный лоу паттерна, а последний бар — как максимум с точки разворота. Подходящие периоды отмечены на графике(период А в данном примере может быть любой длины, т.к. нет случаев значений ниже PivotPointLOW):

На данном примере будут учтены тренды длиной 1,2,3,6,8,23,26... дней. Возьмем для примера тренд длиной 23 дня и таким же периодом результата:

В данном примере 10%-е падение и 7%-й рост, для такого примера посчитаем вероятности по старой нашей схеме, по трем точкам, учитывая только как минимум 2%-й рост и взяв 2-кратный период результатов:

и тот же пример, но уже с определением по паттерну:

Выборка существенно уменьшилась, особенно на длинных сроках(зеленые и красные линии, правая шкала Y). Видим, что в таком виде паттерн довольно редкий. Для примера уменьшим пороговые значения до 5% падения, 3% роста и 1% целевого результата по трем точкам:

и через паттерн:

и нам остается еще один маленький шаг для того чтобы понять, торгуемы ли эти закономерности. Но об этом чуть позже. |

У доллара все шансы продолжить рост

|

Доллар продолжает отыгрывать потери против основных соперников за исключением иены, которая пользуется активным спросом на фоне сохраняющегося бегства от рисков. Настроения мировых инвесторов по-прежнему оставляют желать лучшего на усилившихся опасениях по поводу «Брекзита» и в условиях распродаж в сырьевом сегменте. Немалую долю негатива также привносит стартовавшее сегодня двухдневное заседание ФРС США. В преддверии оглашения решения американского регулятора доллар укрепляет позиции в надежде на «хищную» риторику монетарных властей. Если повышение ставки на ближайшем заседании уже не стоит на повестке дня, то потенциальный тон регулятора вызовет немалый интерес. Дж. Йеллен может пролить свет на дальнейшие намерения Центробанка, и если мы услышим фразу о возможном ужесточении денежно-кредитной политики «в ближайшие месяцы», у доллара будет повод для дальнейшего укрепления. Тем временем давление на рисковые активы в случае реализации такого сценария только усилится. Сегодня появился новый довод в пользу оптимистичного настроя ФРС. Штаты опубликовали неплохие данные по розничным продажам. Майский показатель вырос на 0,5% против прогноза на уровне +0,3% после апрельского скачка на 1,3%, который оказался максимальным за год. О чем говорят эти цифры? Прежде всего, об увеличении потребительских расходов, от которых зависят темпы разгона инфляции и экономического роста в целом. Если судить по динамике этого показателя, то показатель ВВП за второй квартал может выйти неплохим. Впрочем, чтобы позволить себе второе повышение ставки, Федрезерву необходимо убедиться, что с рынком труда все в порядке, и недавние данные по занятости были единовременным «сбоем». К тому же, регулятору нужно увидеть ускорение инфляции. Отчет по потребительским ценам будет опубликован в четверг, после заседания ФРС. Также не стоит забывать о рисках, связанных с британским референдумом. Последние опросы указывают на преобладание голосов против членства в ЕС, что выливается в массовом бегстве из рисковых активов и общей дестабилизации ситуации на финансовых рынках. Павел Салас, генеральный директор eToro в РФ и СНГ |

Татнефть TATN Итоги 1 кв 2016: снижение чистой прибыли на фоне разового убытка

|

Татнефть раскрыла консолидированную финансовую отчетность за 1 кв. 2016 года. см таблицу http://bf.arsagera.ru/dobycha_pererabotka_nefti... Совокупная выручка компании сократилась на 10,4%, достигнув 121 млрд рублей, что, прежде всего, было обусловлено снижением цен на нефть. Продажи сырой нефти упали на 13,4% - до 59,6 млрд рублей. При этом добыча нефти компанией возросла на рекордные 5,5% до 6,9 млн тонн. Объем продаж нефти увеличился на 10%, составив 5,3 млн тонн, а средняя цена реализации на международных рынках понизилась на 42%, а на внутреннем рынке – на 20,8%. Выручка от реализации нефтепродуктов уменьшилась на 10% до 46,8 млрд рублей. При этом объем продаж нефтепродуктов в натуральном выражении составил 2,6 млн тонн, увеличившись на 1,1%, а средняя цена реализации на международных рынках упала на 34,5%, а на внутреннем снизилась на 8%. Операционные расходы в отчетном периоде снижались более медленными темпами по сравнению с выручкой и составили 95,7 млрд рублей (-0,6%). Основной причиной этого стал убыток от выбытия некоторых компаний Группы, в которых, согласно стандартам МСФО, она утратила контроль. В итоге операционная прибыль компании снизилась на 34,8%, составив 25,3 млрд рублей. Чистые финансовые расходы сократились почти в раза до 963 млн рублей на фоне существенного снижения процентных расходов (с 1,7 млрд рублей до 980 млн рублей) и отрицательных курсовых разниц ( с 2,6 млрд рублей до 550 млн рублей). Отметим, что компания сократила и без того невысокий долг с 25,7 млрд рублей в 1 кв. 2015 г. до 16,7 млрд рублей в отчетном периоде. Помимо этого отметим снижение финансовых вложений с со 102 до 90 млрд рублей, что вкупе со снижением процентных ставок сказалось на сокращении процентных доходов с 2,9 до 1,2 млрд рублей. В итоге чистая прибыль компании понизилась на 33,7%, составив 17,6 млрд рублей. После внесения фактических результатов мы несколько понизили наш прогноз по выручке в результате уточнения цен на нефть и нефтепродукты в сторону понижения. На сокращение прогноза по чистой прибыли повлиял рост операционных расходов, а также убыток от деконсолидации ранее контролируемых компаний, признанный в отчетном периоде. см таблицу http://bf.arsagera.ru/dobycha_pererabotka_nefti... На данный момент акции Татнефти торгуются исходя из P/E 2016 в районе 7; в состав наших портфелей входят привилегированные акции, торгующиеся с неоправданно большим дисконтом к обыкновенным. |

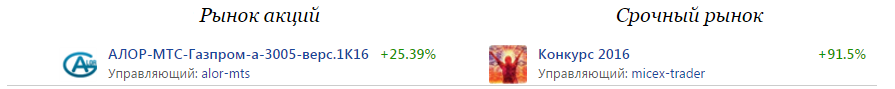

Ежегодный конкурс трейдеров "Алгоритмус 2016" завершился

|

Друзья, ежегодный конкурс трейдеров "Алгоритмус 2016" завершился в пятницу! Этой весной рынок был непростым для участников, и все же победители показали высокий класс и... высокие доходности! Итак, в номинации на рынке фьючерсов первое место занял участник под ником micex-trader с доходностью 91% за 3 месяца. На рынке акций лидером стал управляющий alor-mts с доходностью 25% за 3 месяца. Согласитесь, это прекрасный результат! Поздравляем победителей! Подробнее по ссылке: http://mfd.ru/tradingsignals/contest/

|