|

Событие, на которое следует обратить внимание сегодня: 15:30 GMT+3. USD - Основной индекс расходов на личное потребление USDJPY: Японская иена (JPY) томится вблизи многодесятилетнего минимума против своего американского коллеги в ходе азиатской сессии в пятницу. После исторического решения в марте повысить краткосрочные процентные ставки впервые за 17 лет, центральный банк, как ожидается, оставит параметры политики и объемы покупки облигаций без изменений на фоне признаков охлаждения инфляции в Японии. Отсутствие действий со стороны японских властей и более низкий индекс потребительских цен в Токио также оказывают давление. В то же время, отсутствие каких-либо решительных действий со стороны японских властей по поддержке национальной валюты не дает передышки быкам по JPY. Между тем, доллар США (USD) держится вблизи двухнедельного минимума, достигнутого в четверг в ответ на данные, свидетельствующие о резком замедлении экономического роста в США, что, в свою очередь, ограничивает возможности для роста пары USD/JPY. Тем не менее, нежелательный рост инфляции подтвердил ставки рынка на то, что Федеральная резервная система (ФРС) будет повышать процентные ставки еще дольше, что должно послужить попутным ветром для валютной пары в преддверии выхода индекса цен расходов на личное потребление (PCE) в США. Торговая рекомендация: Торговля преимущественно ордерами Buy от текущего уровня цен. До 20$ за каждый лот реальными средствами - получайте гарантированный доход подключив акцию Cashback! Больше аналитической информации Вы можете найти на нашем сайте |

Фундаментальный анализ рынка за 26.04.2024 USDJPY

Ozon Holdings PLC, (OZON). Итоги 1 кв. 2024 г.

|

Переход к сегментному раскрытию данных на фоне впечатляющих результатов финтеха Компания Ozon Holdings PLC опубликовала отчетность за 1 кв. 2024 г., впервые раскрыв при этом сегментные результаты в разрезе E-commerce и Финтеха. См. таблицу: https://bf.arsagera.ru/ozon_holdings_plc_ozon/i... В отчетном периоде компания продолжила демонстрировать существенные темпы роста валовых показателей в сегменте E-commerce: совокупный объем продаж показал внушительный рост (+88,1%) и составил 570,1 млрд руб. Сопоставимыми темпами увеличилось количество заказов, составивших 305,3 млн шт. Более чем на 30% выросло количество активных покупателей, частота заказов которых увеличилась в текущем году с 19,4 до 25 единиц. Основная часть доходов по-прежнему приходится на сегмент E-commerce, выручка которого выросла на четверть до 112,6 млрд руб. Более скромные темпы выручки по сравнению с предыдущими отчетными периодами связано с замедлением темпа роста комиссий маркетплейса, обусловленного главным образом стратегическими инвестициями в снижение цен и внедрением агентской модели для сервисов для продавцов. Помимо этого в четвертом квартале 2023 г. Ozon завершил внедрение агентской модели для сторонних сервисов для продавцов. В результате выручка от таких услуг отражается за вычетом стоимости услуги сторонних поставщиков, что приводит к уменьшению выручки с соответствующим снижением себестоимости без влияния на валовую прибыль. Показатель скорректированная EBITDA сегмента сократился на 40,3% в связи с влиянием стратегических инвестиций в рост и увеличением стоимости логистических услуг. Главной особенностью текущей отчетности стало дебютное раскрытие показателей сегмента Финтех, доходы которого подскочили более чем в три раза до 14,6 млрд руб. благодаря значительному росту базы пользователей и запуску новых продуктов как в сегменте B2B, так и в сегменте B2C. Количество активных пользователей увеличилось на 70% и составило 20 млн чел. Объем займов, выданных клиентам, за год увеличился с 12,3 млрд руб. до 50,8 млрд руб. в связи с ростом портфеля займов в сегментах B2B и B2C. Отметим также девятикратный рост привлеченных средств клиентов, составивших 75,2 млрд руб., на фоне растущей популярности финансовых продуктов, включая сберегательные счета и вклады, карты и услуги в сфере расчетно-кассового обслуживания. Показатель скорректированная EBITDA вырос в 2,5 раза, составив 5,9 млрд руб., на фоне роста процентной и комиссионной выручки. Маржинальность по скор. EBITDA составила 40,5%. В результате совокупная выручка Ozon Holdings выросла на 31,8% до 122,9 млрд руб., а показатель скорректированная EBITDA прибавил 16,2%, составив 9,3 млрд руб. Операционный убыток компании составил 1,6 млрд руб. В блоке финансовых статей чистые финансовые расходы составили 10,7 млрд руб. против прибыли годом ранее на фоне единовременного признания дохода в сумме 18,4 млрд руб. в первом квартале 2023 г. от реструктуризации обязательств по конвертируемым облигациям. Негативный вклад внесло и увеличение процентных расходов по долгу, размер которого продолжил стремительный рост (с 228,7 млрд руб. до 260,0 млрд руб. с учетом арендных обязательств). В итоге чистый убыток Ozon Holdings составил 13,2 млрд руб. против прибыли 10,7 млрд руб. годом ранее. Отрицательный собственный капитал компании за квартал возрос с 66,6 млрд руб. до 77,7 млрд руб. Мы отмечаем достаточно сильные показатели финтеха, чей сегментный результат в абсолютном выражении превзошел результат сегмента E-commerce несмотря на значительно меньшую выручку. На наш взгляд, компания имеет все шансы закончить год по показателю скорректированная EBITDA в плюсовой зоне, а также получить положительный поток денежных средств от операционной деятельности благодаря эффекту высвобождения оборотного капитала и вкладу быстрорастущей вертикали финансовых услуг. По итогам вышедшей отчетности мы повысили прогнозную линейку результатов компании, отразив более высокую маржинальность финтеха. В результате потенциальная доходность бумаг возросла, при этом все еще находится в отрицательной зоне. См. таблицу: https://bf.arsagera.ru/ozon_holdings_plc_ozon/i... На данный момент расписки компании не входят в число наших приоритетов. ___________________________________________ Телеграм канал: https://t.me/arsageranews Подробнее о выборе акций, расчете потенциальной доходности и принципах формирования и управления портфелем читайте в книге «Заметки в инвестировании»: http://arsagera.ru/kuda_i_kak_investirovat/knig... Полный курс лекций об инвестициях в свободном доступе по ссылке: https://www.youtube.com/playlist?list=PL_-BehZh... |

Магнитогорский металлургический комбинат, (MAGN). Итоги 1 кв. 2024 г.: неплохой задел на год

|

ММК раскрыл консолидированную финансовую отчетность за 1 кв. 2024 года. См. таблицу: https://bf.arsagera.ru/chernaya_metallurgiya_do... Выручка компании увеличилась на четверть до 192,9 млрд руб., главным образом, на фоне возросших цен, отразивших высокие издержки и инфляционные факторы. Продажи металлопродукции при этом сократились, отражая влияние продолжающейся ремонтной программы в доменном и прокатном переделах. При этом доля продукции с высокой добавленной стоимостью в общих отгрузках снизилась с 42,5% до 38,5%. Операционные расходы увеличивались более медленными темпами, составив 162,7 млрд руб. (+23,6%). Доля себестоимости реализации продукции в выручке снизилась с 76,1% до 75,1%. В то же время коммерческие и административные расходы увеличились на 32,1% до 19,4 млрд руб. В итоге операционная прибыль компании возросла на 37,1% составив 30,3 млрд руб. В отчетном периоде чистые финансовые доходы компании составили 1,9 млрд руб. против 3,0 млрд руб. годом ранее. Чистые процентные доходы увеличились более чем в 6 раз до 3,4 млрд руб. на фоне роста чистой денежной позиции с 89,3 млрд руб до 95,9 млрд руб. за квартал. Компания зафиксировала положительный результат по курсовым разницам в размере 3,6 млрд руб. против убытка 397 млн руб. годом ранее. В итоге чистая прибыль ММК увеличилась на 20,5%, составив 23,7 млрд руб. Капитальные вложения группы ММК в отчетном периоде составили 21,8 млрд рублей (+15,5%), что обусловлено продолжающейся реализацией стратегии развития ММК. В июле 2023 г. компания приобрела угольную шахту им. Тихова за 22,5 млрд руб. Данное приобретение позволит повысить самообеспеченность компании углем дефецитных марок. Добавим также, что и в текущем году компанией ожидается высокая инвестиционная активность на фоне начала строительства паровоздуховой электростанции, а также реализации инвестиционных проектов в области машиностроения. Отметим, что совет директоров компании планирует дать рекомендации по дивидендам за 2023 год. в ближайшее время. По результатам вышедшей отчетности прогнозы по чистой прибыли на текущий год были несколько сокращены на фоне более высоких затрат на сырьевые ресурсы и расширение социальных гарантий для работников. На последующие годы прогнозы по прибыли были несколько увеличены на фоне ожидаемого роста объема продаж. В результате потенциальная доходность акций ММК осталась практически без изменений. См. таблицу: https://bf.arsagera.ru/chernaya_metallurgiya_do... В настоящий момент акции ММК торгуются с P/BV 2024 около 0,8 и пока продолжают входить в состав наших портфелей. ___________________________________________ Телеграм канал: https://t.me/arsageranews Подробнее о выборе акций, расчете потенциальной доходности и принципах формирования и управления портфелем читайте в книге «Заметки в инвестировании»: http://arsagera.ru/kuda_i_kak_investirovat/knig... Полный курс лекций об инвестициях в свободном доступе по ссылке: https://www.youtube.com/playlist?list=PL_-BehZh... |

Дальневосточное морское пароходство, (FESH). Итоги 2023 г.

|

Рентабельность под давлением низких ставок фрахта Группа ДВМП раскрыла консолидированную финансовую отчетность по МСФО за 2023 г. См. таблицу: https://bf.arsagera.ru/dalnevostochnoe_morskoe_... В отчетном периоде консолидированная выручка компании увеличилась на 5,8%, составив 172 млрд руб., на фоне увеличения доходов во всех ключевых дивизионах Группы. Обратимся к анализу ключевых показателей в разрезе операционных сегментов. Выручка морского дивизиона выросла почти вдвое до 14,9 млрд руб. на фоне пополнения флота новыми кораблями, открытия новых маршрутов и увеличения объемов перевозки, несмотря на снижение фрахтовых ставок. Операционный результат сегмента вырос почти в три раза и составил 9,0 млрд руб. на фоне роста рентабельности морских перевозок с 42,6% до 60,6%. Увеличение доходов (+6,9%) и прибыли (+0,9%) показал портовый дивизион на фоне увеличения контейнерного грузооборота (+11,8%). Рентабельность дивизиона при этом сократилась на 3,5 п.п. до 59,1%. Выручка линейно-логистического дивизиона выросла на 5,5%, составив 146,6 млрд руб., вследствие увеличения объемов интермодальных перевозок (23,3%), а также объемов перевозок морскими внешнеторговыми сервисами (+22,5%), частично нивелированного снижением арендных ставок. В то же время операционные и административные расходы увеличились большими темпами по отношению к доходам сегмента (+37,7%) и составили 124,4 млрд руб. В итоге операционные доходы сегмента упали более чем вдвое до 22,3 млрд руб. за счет снижения операционной рентабельности с 35,0% до 15,2%. Выручка железнодорожного дивизиона также показала рост на 28,6% до 8,9 млрд руб. на фоне продолжения обновления и пополнения парка фитинговых платформ. Операционный результат сегмента увеличился на 22,9% и составил 4,5 млрд руб. В итоге консолидированная прибыль от операционной деятельности составила 50,4 млрд руб., сократившись на 28,3%, вслед за снижением совокупной операционной рентабельности на 13,9 п.п. В блоке финансовых статей отметим положительные курсовые разницы в размере 8,5 млрд руб. против отрицательного значения, составившего 2,5 млрд руб. в 2022 г. На обслуживание своего долга, составляющего 26,5 млрд руб., компания потратила 4,7 млрд руб. Еще около 1,4 млрд руб. прибыли компания признала в качестве восстановления ранее обесцененной балансовой стоимости своего флота. В итоге ДМВП продемонстрировало небольшое снижение чистой прибыли, составившей 37,7 млрд руб. (-2,4%). Компания продолжает вкладывать средства в приобретение контейнеров и развитие собственного флота: в состав транспортного флота принято восемь новых судов для развития каботажных и внешнеторговых перевозок. Контейнерный парк увеличен на 22% и достиг рекордного показателя в 101 751 единиц. Парк фитинговых платформ увеличен на 25% и достиг рекордного показателя в 13 018 единиц. По итогам вышедшей отчетности мы понизили прогноз ключевых финансовых показателей на ближайшие годы на фоне ожидаемого снижения операционной рентабельности ключевого линейно-логистического дивизиона, связанного с падением фрахтовых ставок и повышенных операционных расходов, частично компенсированных объемом перевозок и грузооборота через порты Дальнего Востока. В результате всех изменений потенциальная доходность акций ДВМП несколько сократилась. См. таблицу: https://bf.arsagera.ru/dalnevostochnoe_morskoe_... На данный момент акции ДВМП торгуются с P/BV 2024 около 1,4 и пока продолжают входить в состав наших диверсифицированных портфелей акций «второго эшелона». ___________________________________________ Телеграм канал: https://t.me/arsageranews Подробнее о выборе акций, расчете потенциальной доходности и принципах формирования и управления портфелем читайте в книге «Заметки в инвестировании»: http://arsagera.ru/kuda_i_kak_investirovat/knig... Полный курс лекций об инвестициях в свободном доступе по ссылке: https://www.youtube.com/playlist?list=PL_-BehZh... |

Московский кредитный банк, (CBOM). Итоги 2023 г.: ожидаемая рекордная прибыль

|

Московский кредитный банк раскрыл консолидированную финансовую отчетность по МСФО за 2023 г. См. таблицу: https://bf.arsagera.ru/moskovskij_kreditnyj_ban... Процентные доходы банка составили 421,1 млрд руб., продемонстрировав рост на 40,7% на фоне существенного роста кредитного портфеля, а также увеличения прочих процентных доходов. Процентные расходы возросли на 27,7%, составив 304,9 млрд руб. на фоне увеличения стоимости фондирования. В итоге чистые процентные доходы в отчетном периоде составили 116,2 млрд руб.,увеличившись почти вдвое относительно аналогичного периода предыдущего года. Маржинальность банковского бизнеса существенно улучшилась - чистая процентная маржа продолжила расти и составила 2,8%, прежде всего, благодаря оптимизации структуры фондирования и увеличению доли корпоративных кредитов с плавающей ставкой. Чистые комиссионные доходы увеличились на 30,7%, составив 16,6 млрд руб. на фоне развития транзакционного бизнеса, в первую очередь, роста комиссий за выдачу гарантий и открытие аккредитивов. Помимо этого отметим, получение убытка от операций с ценными бумагами в размере 8,3 млрд руб. В результате операционные доходы до вычета резервов достигли 137,7 млрд руб., что вдвое выше результата 2022 г. На фоне некоторого снижения отчислений на резервирование под кредитные убытки по долговым финансовым активам показатель стоимость риска сократился до 1,0%, а размер операционных доходов после вычета резервов составил 113,5 млрд руб. Операционные расходы составили 40,3 млрд руб., увеличившись на 14,5% за счет роста расходов на персонал и административных расходов. Банк демонстрирует высокий уровень операционной эффективности: соотношение операционных расходов и доходов в отчетном периоде составило 28,6%. В итоге чистая прибыль банка достигла 59,8 млрд руб., увеличившись в 8 раз. См. таблицу: https://bf.arsagera.ru/moskovskij_kreditnyj_ban... По линии балансовых показателей отметим увеличение кредитного портфеля на 27,3% до 2 349,9 млрд руб., при этом доля корпоративного бизнеса в совокупном кредитном портфеле составила 91,4%, на розничный портфель приходилось 8,6%. Корпоративный кредитный портфель после вычета резервов увеличился с начала 2023 года на 30,4% до 2 149,3 млрд руб. на фоне ожидания роста процентных ставок. Розничный кредитный портфель с начала отчетного года увеличился на 1,9% и составил 200,6 млрд руб. Объем средств клиентов рос чуть меньшими темпами темпами и составил 2 861,1 млрд руб. (+19,8%). Рост депозитной базы произошел преимущественно за счет активного притока средств корпоративных клиентов, которые по итогам отчетного периода увеличились на 15,7%, достигнув 2 075,6 млрд рублей, или 73,0% совокупных депозитов на фоне притока новых клиентов. Средства розничных клиентов прибавили 32,2% и составили 785,5 млрд руб. Соотношение чистых кредитов и депозитов составило 82,1%, незначительно увеличившись с начала года. По итогам вышедшей отчетности мы повысили прогноз чистых процентных доходов банка, отразив ускоренные темпы роста кредитного портфеля, а также понизили размер операционных расходов на фоне высокого уровня операционной эффективности банка. В результате потенциальная доходность акций банка возросла. См. таблицу: https://bf.arsagera.ru/moskovskij_kreditnyj_ban... На данный момент акции МКБ торгуются исходя из P/BV 2024 около 0,7 и не входят в число наших приоритетов. ___________________________________________ Телеграм канал: https://t.me/arsageranews Подробнее о выборе акций, расчете потенциальной доходности и принципах формирования и управления портфелем читайте в книге «Заметки в инвестировании»: http://arsagera.ru/kuda_i_kak_investirovat/knig... Полный курс лекций об инвестициях в свободном доступе по ссылке: https://www.youtube.com/playlist?list=PL_-BehZh... |

Корсет Шено: эффективное средство лечения сколиоза и улучшения осанки

|

Корсет Шено https://korsetsheno.ru – это инновационное ортопедическое изделие, разработанное специально для коррекции сколиоза у детей и подростков. Он представляет собой жесткий корсет, который обеспечивает опору и стабилизацию позвоночнику, помогая выправить его и укрепить мышцы спины. Название "Шено" происходит от фамилии немецкого врача, который разработал этот метод лечения сколиоза. Основная функциональность корсета Шено заключается в том, что он фиксирует позвоночник в правильном положении, предотвращая прогрессирование деформации и улучшая осанку ребенка. Корсет помогает снизить боли, улучшить дыхание и общее самочувствие пациента. Он создает опору для позвоночника, что способствует его постепенному выправлению и укреплению мышц спины. Лечение сколиоза с помощью корсета Шено основано на постепенном выправлении позвоночника и укреплении мышц спины. Ребенок должен носить корсет несколько часов в день, соблюдая рекомендации врача. Постепенно позвоночник привыкает к новому положению, и корсет помогает удерживать его в правильной позе. Процесс привыкания к корсету может занять время, так как изначально ребенок может ощущать дискомфорт. Важно следовать рекомендациям специалиста и увеличивать время ношения постепенно. Со временем большинство детей привыкают к корсету и не испытывают неудобств. Корсет Шено является эффективным методом лечения сколиоза у детей. Ношение корсета способствует выправлению позвоночника, укреплению мышц и улучшению состояния ребенка. Соблюдение рекомендаций врача и постепенное привыкание к корсету играют важную роль в успешном лечении сколиоза у детей. |

ФиксПрайс.

|

🐹ФиксПрайс. 🥜Ранее я закрывался чутка с опозданием. Рынок не нравился, да и ложный пробой тоже. Да возможно он тут не при чём, но он помог сделать выбор и выбор был верным. По факту он отработал. 🥜Сейчас есть ощущение, что снижение захлёбывается, к тому же тут есть поддержка, так что решил перезайти. 🥜Если слабость продолжится, то вернусь к бумаге под трёхсот рублями! 🐹Не является индивидуальной инвестиционной рекомендацией. 🐹Заходите к Хомяку в гости, поторгуем вместе: https://t.me/+4-I0ZRbmdTg4Nzcy (АО "Хомяк с биржи. Инвестиции и трейдинг".) |

РусАгро.

|

👍РусАгро. 🥜Да неделя не простая, но ничего есть и светлые моменты. Сегодня уже успели отработать вчерашние покупки в ВХЗ и Науке-Связи. Но есть ещё и идея с прошлой недели! 🥜Я заходил посидеть, выходить не планирую, но в моменте всё получилось очень красиво и своевременно!) Кто заходил, дайте реакцию! 🐹Не является индивидуальной инвестиционной рекомендацией. 🐹Заходите к Хомяку в гости, поторгуем вместе: https://t.me/+4-I0ZRbmdTg4Nzcy (АО "Хомяк с биржи. Инвестиции и трейдинг".) |

Секреты капитального ремонта в Сургуте начните без ошибок!

|

Введение: Капитальный ремонт – это значимое событие в жизни каждого жителя Сургута, которое требует внимательного планирования и осмысленного подхода. Профистрой предлагает вам полезные советы, которые помогут сделать этот процесс максимально гладким и избежать распространенных ошибок.

Когда начинать капитальный ремонт Идеальное время для начала капитального ремонта зависит от нескольких факторов, включая состояние вашего жилья и ваш личный комфорт. Если вы сталкиваетесь с протекающей крышей, трещинами в стенах или устаревшей электропроводкой, не стоит откладывать ремонт.

Планирование ремонта Перед началом работ создайте четкий план. Определите объем необходимых работ, бюджет и сроки. Обязательно учитывайте временные рамки доставки материалов и возможные задержки.

Выбор подрядчика Выбирайте проверенных подрядчиков с хорошими отзывами и портфолио. В Сургуте множество компаний предлагают свои услуги, но важно найти тех, кто сможет качественно выполнить работу.

Документация Убедитесь, что у вас есть все необходимые разрешения для проведения капитального ремонта. Это поможет избежать юридических проблем в будущем.

Акции и скидки Ищите способы сэкономить, не жертвуя качеством. Это может быть покупка материалов по акции или выбор альтернативных решений. Участвуйте в бонусных программах от Профистрой, каждый наш клиент может участвовать в них.

Контроль качества Регулярно проверяйте ход работ, чтобы убедиться в соответствии с вашими ожиданиями и техническими стандартами. Капитальный ремонт – это инвестиция в ваше будущее и комфорт. Следуя этим советам и рекомендациям от Профистрой, вы сможете преобразить свое жилище без лишних стрессов и неожиданных расходов. Если у вас остались вопросы или нужна консультация, наши специалисты в Сургуте всегда к вашим услугам.

Контакты компании Телефон: 8 (982) 519-93-33 8 (3462) 999-333 Другие социальные сети:

|

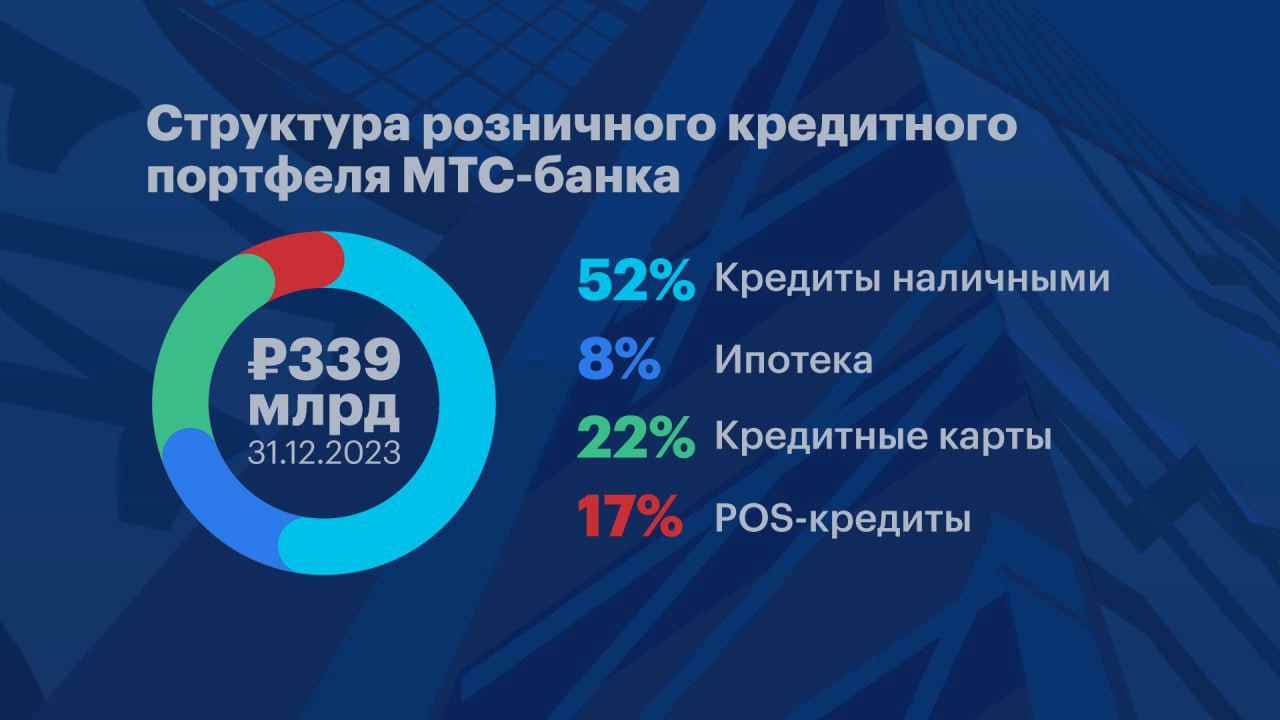

МТС-БАНК

|

МТС банк у нас выходит на IPO. Давайте взглняем на его показатели. По показателям у нас следующая картина👀: ✔️МТС банк занимает первое место на рынке POS‑кредитования (кредиты на покупки онлайн и в торговых точках) и входит в топ-10 крупнейших банков по величине портфелей кредитных карт и кредитов наличными; ✔️Среднегодовой рост кредитного портфеля за последние три года — 39%; ✔️Совокупный средний прирост капитала (CAGR) с 2018 по 2023 год — 32% в год, прирост чистой прибыли — 83% в год; ✔️Одно из лучших на рынке отношений операционных расходов к доходам (31% в 2023 году по сравнению с 35% в 2022-м); ✔️По итогам 2023 года МТС Банк заработал ₽12,5 млрд чистой прибыли, что соответствует рентабельности капитала около 20%. Согласно ожиданиям менеджмента, «в среднесрочной перспективе кредитный портфель банка может удвоиться, а прибыль — утроиться»; ✔️По данным банка, его активная клиентская база на конец 2023 года составляет 3,8 млн клиентов; Видим, что банк показывает неплохие финансовые и нефинансовые показатели, плюсом он входит в сеть МТС, что даёт ему преимущество среди конкурентов. На счёт дивидендов чёткой информации не нашёл, но, если их выплаты планируются, то это ещё один плюс в копилочку компании. Подытожим. Интересная компания, но не новый бизнес на нашем рынке. Будет ли данный банк интереснее того же сбера? - большой вопрос. Но, если будут периодические выплаты дивидендов и компания покажет свою устойчивость, то как дополнительный дивидендный актив в копилку - почему бы и нет. Но, как по мне, с такой бумагой будут просто интересные среднесрочные идеи (как сегодняшняя идея с МТС) и мы будем в будущем искать тут интересные точки входа и держать бумагу пару месяцев. не является инвестиционной рекомендацией ТГ канал - https://t.me/%203XLMzwxnNiI3ZTQy (INVESTLOL) |

.png)