|

Сегодня на российском рынке преобладают позитивные настроения в отсутствие торгов на внешних площадках, где накануне американские фондовые активы понесли потери из-за сильных данных по инфляции в США. Во второй половине дня ММВБ консолидируется немногим выше уровня открытия, балансируя под отметкой 1800 пунктов. Долларовый РТС укрепляется на 1,5%, до 737 пунктов. Банковский сектор демонстрирует консолидацию с позитивным уклоном, а в нефтегазовом секторе наблюдается разнонаправленная динамика. «Башнефть» корректируется вниз на 1% после вчерашнего ралли на новостях о приватизации компании по более выгодной цене. «Роснефть» прибавляет 0,05%. Сегодня рано «Роснефть» подписала соглашение с Венесуэлой на разработку месторождений на нефтеносном поясе реки Ориноко. Инвестиции «Роснефти» составят 500 млн долларов, а доля в проекте «Петромонагас» увеличивается на 40%. Месторождения на этой территории считаются едва ли не крупнейшими в мире, что позитивно для «Роснефти». Министр энергетики РФ Александр Новак рассчитывает, что консультации со странами-экспортерами по поддержанию цен на нефть будут завершены до 1 марта текущего года. Соответственно, следующая неделя, которая для российского рынка будет короткой (торги возобновятся только в среду), станет ключевой в аспекте разрешения вопроса с заморозкой добычи. Ход переговоров будет задавать тон нефти, от динамики которой будет зависеть настрой отечественных инвесторов. Игорь Ковалев, аналитик ГК ИнстаФорекс |

Следующая неделя может стать решающей дня нефти и российского рынка

Жертвы противоречий

|

Нефтяные цены в смятении. Договоренности о заморозке добычи призрачны, а рост запасов в мире и прежде всего в США - реален. И удивительна устойчивость американских нефтяников. Сопоставим данные по изменению количества буровых установок от компании Baker Hughes и объёмов добычи в Штатах. Приметно за год число буровых упало с 1310 до 514, то есть на 60,7%. А добыча сократилась, по данным Министерства энергетики, с 9,4 до 9,1 млн. барр в сутки, то есть лишь на 3,2%. Это говорит о двух вещах. С одной стороны, закрываются наименее рентабельные месторождения и урезаются расходы на оставшихся. Такая ситуация требует более продолжительного периода низких цен (несколько месяцев в районе 30 дол/барр и ниже) для ухода с рынка основных «сланцедобытчиков». И это очень мощный фактор давления на цены. С другой стороны, накапливается «критическая масса» условий для масштабного уменьшения производства в США из-за падения инвестиций в разработку, новое бурение и пр. И через какое-то время оно прорвётся существенным ослаблением предложения. И это уже - задел роста цен на будущее. Поэтому предполагаем на ближайшую перспективу сохранение нисходящей тенденции по котировкам углеводородов к 30 дол. и ниже и их восстановление в среднесрочной перспективе конца года до 40-45 дол. Примечательно, что сообщение компании Baker Hughes в пятницу об очередном снижении числа буровых за неделю на 27 ед. не привело к росту цен. А вот ослаблению фьючерсов способствовали неожиданно сильные данные по инфляции в США. Общий индекс потребительских цен CPI в январе поднялся на 1,4% против 0,7 в декабре. БазовыйCPI - на 2,2%, тогда как месяцем ранее показатель был 2,1%. Это одно из следствий продемонстрированных ранее отличных данных по росту зарплат и занятости. Такие улучшения в экономике могут всё же подвигнуть ФРС США к более скорому поднятию процентных ставок. А это, в свою очередь, сделало бы менее выгодными вложения в рисковые активы, в частности, в нефть и акции. Поэтому предполагаем в начале следующей недели продолжение нисходящей динамики по углеводородам. Преодоление поддержки в 30 дол/барр. по смеси Brent способно увести рынок к 31,7-32 дол. Верхним сопротивлением по-прежнему служит 36,2 дол/барр. Российская валюта до 25 февраля будет поддерживаться налоговыми выплатами. Поэтому воздействие возможного снижения нефтяных цен будет менее значимым. Тем не менее пара доллар/рубль вряд ли сможет преодолеть вниз зону 75-76 руб. Скорее, мы увидим боковое движение из-за равнодействия указанных факторов. Но в целом тяготение доллара вверх остаётся, и уровень сопротивления 78 руб/дол. , вероятно, будет превышен. Марк Гойхман, аналитик TeleTrade |

Нефть падает, но не сдается

|

К концу недели оптимизм на товарно-сырьевых площадках угас вместе с эйфорией, которую на протяжении нескольких дней подпитывали вербальные интервенции России и членов ОПЕК. Баррель Brent, который так и не решился протестировать отметку $36, откатился в район $33. Тем не менее, по итогам недели котировки удержались в «плюсе», хотя и символичном. Что испортило настроение нефти? Помимо Ирана, который отказался участвовать в заморозке добычи, давление на котировки оказал рост запасов энергоносителя в США до рекордных максимумов за всю историю ведения наблюдений. Это еще раз напомнило участникам рынка о дисбалансе спроса и предложения. В силу этих негативных факторов Brent проигнорировала заявления министра энергетики РФ Алексея Текслера о том, что эффекта от заморозки добычи удастся достичь даже без участия Ирана. Поскольку Тегеран настаивает на восстановлении своей досанкционной доли рынка, страны ОПЕК могут предложить ему особые условия. Чего, собственно, Иран и добивается. Гипотетически, если все участники согласятся на такие условия сделки, вопрос с фиксацией добычи будет решен. С другой стороны, такая договоренность в среднесрочном периоде сможет оказать поддержку ценам на нефть, что выгодно американским сланцевикам, которые и без того продолжают удерживаться на плаву. А это уже невыгодно картелю, конкурирующему с американскими сланцевыми компаниями, активизация которых нивелирует положительный эффект от соглашения ОПЕК. К слову, сейчас производители США снова хеджируют нефть, исходя из стоимости $45/барр. в 2017 году. Причем присоединение Америки к договору о заморозке добычи, по оценкам юристов, невозможно даже законодательно. Итак, исходя из всего этого, полагаем, что в среднесрочном периоде при благоприятном сценарии на переговорном уровне ОПЕК и не входящих в картель экспортеров возможен рост Brent выше $36. Однако если взглянуть на текущую ситуацию в целом и вспомнить о том, что заморозка добычи это не сокращение объемов, то перспективы черного золота остаются негативными. |

Еженедельный обзор рынка на предмет возможностей заработка. 20 Февраля 2016

|

Источник статьи: http://5dtrade.com/qfr |

Рубль продолжит следовать за нефтью на следующей неделе

|

В пятницу рубль снова подешевел к доллару и евро вслед за падением котировок нефти, которые уходили ниже уровня $33 по сорту Brent. Тот факт, что российская валюта не ощущает значимой поддержки со стороны налогового периода, говорит о том, что в текущих условиях повышенной волатильности в сырьевом сегменте мы снова наблюдаем тесную корреляцию двух активов. В итоге российская валюта потеряла свыше 1%, и курс доллара вырос до 77,5 руб., а евро закрепился выше уровня 86 руб. После недавнего роста энергоноситель корректируется вниз, вспомнив о главной проблеме нефтяного рынка – его перенасыщенности. Очередной «тревожный звоночек» подал рост запасов углеводородов в США до исторического рекорда на уровне 504 млн барр. Кроме того, переговоры о заморозке объемов добычи, похоже, зашли в тупик. Однако это не означает, что обсуждения на этом прекратятся. Полагаем, что на данном этапе ОПЕК может рассмотреть вариант с «особым положением» Ирана в потенциальной сделке, который жаждет возвращения досанкционной доли рынка. На следующей неделе Brent продолжит реагировать на заявления участников переговоров, и от их риторики будет зависеть не только настрой в сырьевом сегменте, но и динамика рубля. Если к моменту возвращения рынка РФ к работе после длинных выходных нефть вернется к росту, рубль попытается «утянуть» доллар ниже уровня 76 руб. Игорь Ковалев, аналитик ГК ИнстаФорекс |

Яндекс стал заложником слабого рубля

|

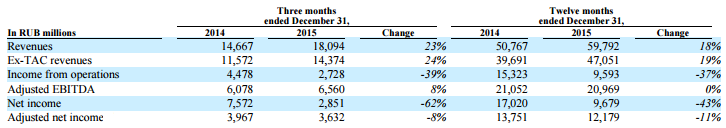

Яндекс отчитался о финансовых результатах за минувший год. Несмотря на двузначный рост выручки, чистая прибыль компании впервые с выхода на IPO упала, причем это падение составило более 40%.

Выручка Яндекса за год выросла на 23%, приблизившись к 60 млрд руб., что оказалось гораздо выше среднего прогноза аналитиков, предполагавшего ее повышение на 16,3%, и собственных ожиданий, колебавшихся в диапазоне 14-16%. По-прежнему большая часть доходов поступает в бюджет российского поисковика от рекламы. Выручка в этом сегменте в минувшем году повысилась на 16%, до 58,2 млрд руб. В компании отмечают традиционное увеличение рекламодателей, которое стимулируется за счет постоянных нововведений. На сей раз среди них можно выделить переход Яндекс.Директ на новую модель аукциона, а также запуск динамических объявлений, которые теперь создаются самостоятельно на основе анализа сайта рекламодателя. Во многом благодаря этому к концу 2015 года количество рекламодателей Яндекса вплотную приблизилось к 400 тыс., увеличившись по сравнению с прошлогодним показателем почти на четверть. Доля Яндекса на внутреннем интернет-рынке составила 57,3%.

Несмотря на их скромный вклад в общую копилку, стоит отдельно отметить нерекламные (прочие) доходы компании, которые в минувшем году подскочили в 2,5 раза, до 1,6 млрд руб. Точное распределение выручки в этой категории не приводится, однако можно догадаться, что главными источниками денежных поступлений стали популярные сервисы Яндекс.Такси, Яндекс.Музыка и другие. Причем, по словам представителей компании, именно Яндекс.Такси сгенерировало большую часть нерекламных доходов. В любом случае тенденция определенно просматривается. Если по итогам 2014 года на долю нерекламных доходов приходилось 1,2% от всей выручки, то за прошлый год эта доля расширилась до 2,6%. На мой взгляд, этот процесс продолжится и в будущем. И все же двузначные темпы роста доходов Яндекса меркнут перед снижением чистой прибыли на 43%. Показатель опустился ниже 10 млрд руб. Как уже было сказано выше, впервые с момента выхода компании на биржу в мае 2011 года она зафиксировала годовое снижение. Факторы, оказавшие столь серьезное давление на главный финансовый показатель, это необходимость платить за аренду офиса валютой, и индексация зарплат разработчиков (тоже в иностранной валюте). На фоне девальвации рубля это обходится компании очень дорого. Вдобавок ко всему сервисы Яндекса (Auto.ru, Яндекс.Маркет, Яндекс.Браузер, Яндекс.Такси и др.) требуют средств на рекламные кампании, что также увеличивает и без того немалые расходы.

Именно поэтому для оценки реальных успехов Яндекса корректней проводить анализ скорректированной чистой прибыли, очищенной от влияния целого ряда «бумажных» факторов, в том числе и валютного. В этом случае получается, что чистая прибыль компании сократилась на 11%, до 12,2 млрд руб., причем в 4-м квартале ее падение замедлилось до 8% г/г, хотя в течение года показатель снижался временами до 15-16%.

Яндекс рассчитывает, что в 2016 году выручка вырастет на 12-18%, причем результат чистой прибыли во многом будет зависеть от валютных курсов. Рано или поздно нефтяные цены нащупают свое дно, а вместе с ними и рубль прекратит свое затянувшееся падение, что окажет хорошую поддержку финансовым результатам и котировкам акций компании. Несмотря на то, что сейчас бумаги Яндекса по мультипликатору P/E нельзя рекомендовать к покупке, в долгосрочной перспективе успешная борьба на рынке мобильных приложений и монетизация собственных ресурсов могут сыграть решающую роль в восстановлении позиций российского интернет-поисковика. Ну, а пока рекомендация по акциям Яндекса — «держать». Совершить сделки по акциям компании вы сможете, открыв счет у одного из крупнейших и надежных брокеров страны. У него же вам предложат выгодные условия с открытием ИИС. |

Росстат: жить становится лучше?

|

Накануне Росстат опубликовал данные, из которых следует, что ситуация постепенно стабилизируется. Вместе с тем стабилизируется и рынок нефти, что в совокупности с налоговым периодом позитивно влияет на динамику курса рубля. Из опубликованных вчера Росстатом данных в первую очередь стоит отметить замедление инфляции в январе примерно в два раза по сравнению с декабрем 2015 года. Это положительно сказалось и на внутреннем спросе, сокращение которого пока все же продолжается, но заметно ниже прежних значений. Уровень безработицы перестал расти, что также свидетельствует о некоторой стабилизации российской экономики. На этом фоне курс рубля против доллара на ММВБ находится на отметке 77 рублей 35 копеек, курс евро составляет 85 рублей 85 копеек, индекс ММВБ преодолел отметку 1785 пунктов, а стоимость нефти марки Brent сейчас немного выше 33 $ за баррель. Стабилизация российской экономики скорее связана с сезонным фактором и наметившимся позитивом на нефтяном рынке. Только вот этот позитив пока носит неоднозначный характер. Сам факт проведения вербальных интервенций уже говорит о том, что тренд в скором времени может стать восходящим. Но превышение предложения над спросом будут и дальше давить на котировки. Поэтому для долгосрочного роста нефтяных котировок нужны конкретные действия по снижению добычи черного золота. Только тогда российская экономика сможет начать рост. Ну или только тогда, когда зависимость нашей экономики от нефти заметно снизится, что невозможно сделать в ближайшее время. Мы считаем, что покупать доллары за рубли в ближайшее время наиболее выгодно будет в районе 71-73 рублей. А далее мы вновь будем оглядываться на нефтяные котировки, чтобы сделать более долгосрочные прогнозы. Владимир Чернов, ведущий аналитик компании АНАЛИТИКА Онлайн |

Американские потребители возрождают веру в повышение ставок ФРС

|

Под конец недели мировые фондовые активы попали под распродажи в условиях возобновившегося бегства от рисков из-за дешевеющей нефти. Это традиционно дало преимущество японской иене как валюте-убежищу, которая укрепилась против всех соперников без исключения. Тем не менее, EURUSD не смогла удержаться над уровнем 1.11 в преддверии важного релиза из США – данных по инфляции. Опасения единой валюты оказались ненапрасными: сильные показатели укрепили доллар по всему спектру рынка, усилив давление на единую валюту, которая обвалилась к минимумам начала февраля на 1.1066. В прошлом месяце индекс потребительских цен в стране вышел на нулевое значение после снижения на 0,1%, тогда как годовой показатель подскочил вдвое, от +0,7% до +1,4%. Не подвел и базовый показатель инфляции, не учитывающий продукты питания и особенно волатильный сейчас компонент – энергоносители. CPI вырос на 0,3% м/м и 2,2% г/г, максимально с августа 2011 года. Во всех случаях результат оказался выше прогнозных значений. О чем говорят столь позитивные цифры? Как мы помним, два ключевых ориентира, которым руководствуется ФРС при определении дальнейшего курса монетарной политики, а на текущий момент для оценки будущих темпов нормализации ставок - это рынок труда и инфляция. С занятостью в США все в полном порядке, что подтвердили и вчерашние данные по обращениям за пособиями по безработице, которые продолжают сокращаться энергичными темпами. Так что на этом фронте препятствий быть не должно. Теперь дело за инфляцией. Судя по сегодняшним показателям, рост заработных плат оживил потребительский спрос в стране, от которого и зависят темпы разгона инфляции. Полученные цифры могут внести коррективы в ожидания относительно повышения ставок Федрезервом, которые за последнее время существенно понизились из-за нестабильной ситуации на финансовых рынках. К слову, недавно и сам регулятор выразил обеспокоенность этим фактором, который еще сыграет свою роль на фоне отсутствия видимых поводов для полноценного возвращения оптимизма на фондовые площадки. |

Под конец недели российские индексы настигла коррекция

|

После уверенного роста в течение недели российские индексы настигла коррекции. Этому способствует ухудшение динамики нефти сорта Brent, которая вернулась под отметку $34/барр., а также фиксация прибыли перед длинными выходными в России. Внешний фон также не располагает к росту. Во второй половине дня рублевый ММВБ просел на 1,16%, откатившись от сопротивления на уровне 1800 пунктов, а РТС теряет 2,77% на фоне ослабления национальной валюты до 76,80 и 85,30 к доллару и евро соответственно. Практически все ликвидные бумаги теряют в цене после вчерашнего роста. Выгодно выделяются на этом фоне котировки «Башнефти», подскочившие почти на 7% на известиях о возможной продаже 50% компании с премией. В приобретении актива заинтересовано несколько потенциальных покупателей. Причем власти могут продать как 25% или 50%, так и 75% акций «Башнефти». Напомним, что в настоящий момент главным кандидатом на покупку является ЛУКОЙЛ (-1,8%). Тем временем «Роснефть» (-2,4%) заявила об отсутствии интереса к приватизации «Башнефти». По итогам визита в Боливию «Газпром» (-1,56%) проявил интерес к шести газоносным участкам страны. В ходе переговоров стороны подписали три соглашения о сотрудничестве в энергетическом секторе до 2040 года. Ввиду стремительного развития энергетического сектора Боливии «Газпром» открывает для себя перспективы расширения присутствия на данном рынке. Однако эта новость не смогла поддержать акции компании, которые дешевеют вслед за нефтью. Поскольку торги на российском рынке возобновятся только в среду, игроки решили не рисковать и зафиксировать прибыль, тем более что ситуация на сырьевых площадках выглядит неустойчивой, а настроения мировых инвесторов заметно ухудшились. Под занавес недели влияние на динамику фондовых активов могут оказать данные по инфляции в США. Показатель слабее прогнозов скорректирует ожидания рынка в отношении повышения ставки, что сыграет на руку рисковым активам, включая отечественные индексы. Игорь Ковалев, аналитик ГК ИнстаФорекс |

Дружный тормоз

|

После 3-х дней достаточно стремительного роста рынок совершенно прогнозируемо затормозил. Остановку можно признать плановой и ничего удивительного в этом нет. Свои «5 копеек» в эту остановку добавила и нефть – ну как же без нее?! Запасы сырой нефти опять показали рост и это тут же сказалось на котировках черного золота, которые тут же стремительно полетели вниз, увлекая за собой всех остальных. К счастью, после одномоментного падения более чем на 3%, нефть, по-видимому, «зацепилась за кустик» в районе $32,80 и это позволило не допустить дальнейшего сваливания рынков в неконтролируемый штопор. Фиксация прибыли прошла по всем экономическим секторам и даже сложно выделить какой-либо отдельный сектор, который выглядел бы сильно хуже других. Вот получше выглядела электроэнергетика – это единственный сектор, который не упал, а вырос в среднем на 1,3%. Точно также и среди отдельных компаний сложно выделить каких-то лидеров или лузеров – все достаточно ровно упали и выросли в пределах 1 – 1,5%. На торгах иностранными акциями на Санкт-Петербургской бирже в четверг 18 февраля было заключено 1 023 сделки на общую сумму около 1,8 млн. долларов США. Максимальная активность по-прежнему наблюдается в акциях компании AbbVie (ABBV). Уже 3-й день подряд эти акции находятся в лидерах, чего ранее не наблюдалось. Хороший спрос также сохраняется на защитные акции AT&T (T) и Verizon Communications (VZ). При этом прежний безоговорочный лидер среди иностранных акций, которые биржа SPB допускает к торгам – акции компании Apple (AAPL) скатилась в последнее время на 3 – 5 места. Впрочем, в этом как раз ничего удивительного нет - та же картина наблюдается и на американских биржах, где Apple также уступила свое лидерство по оборотам другим компаниям. Ожидания рынка 19 февраля Все события этой недели были вполне прогнозируемы и есть все шансы, что и последний день недели также окажется им под стать. Внешний фон первой половины пятницы можно признать нейтральным. Сильных движений в какую-либо сторону нигде нет – ни на отдельных географических рынках, ни в отдельных инструментах. Макроэкономические данные сегодня сводятся лишь к индексу потребительских цен, которые сами по себе вещь конечно важная, но не настолько, чтобы сильно «взбудоражить» участников рынка. Ну, и кроме того, не следует забывать, что сегодня третья пятница месяца – день исполнения февральских фьючерсов и опционов на индексы S&P500, DJIA-30 и NASDAQ -100 и поэтому вряд ли можно ожидать слишком уж сильных движений рынка. Короче, сегодняшние ожидания совершенно спокойные и расслабленные – незначительная динамика скорее вверх, чем вниз на фоне средних оборотов торгов. Если, конечно, нефть не будет против этого слишком сильно возражать... |