|

С 1 января 2019 г. в России начнется форсированное повышение пенсионного возраста. Пока в стране продолжаются акции протеста, мы постараемся разобраться в экономических предпосылках данной реформы. Бизнес не приносит должное С 2014 г. бюджет пенсионного фонда формируется с дефицитом. Обязательные страховые отчисления составляют лишь порядка 56%, остальной объем компенсируется средствами федерального бюджета.

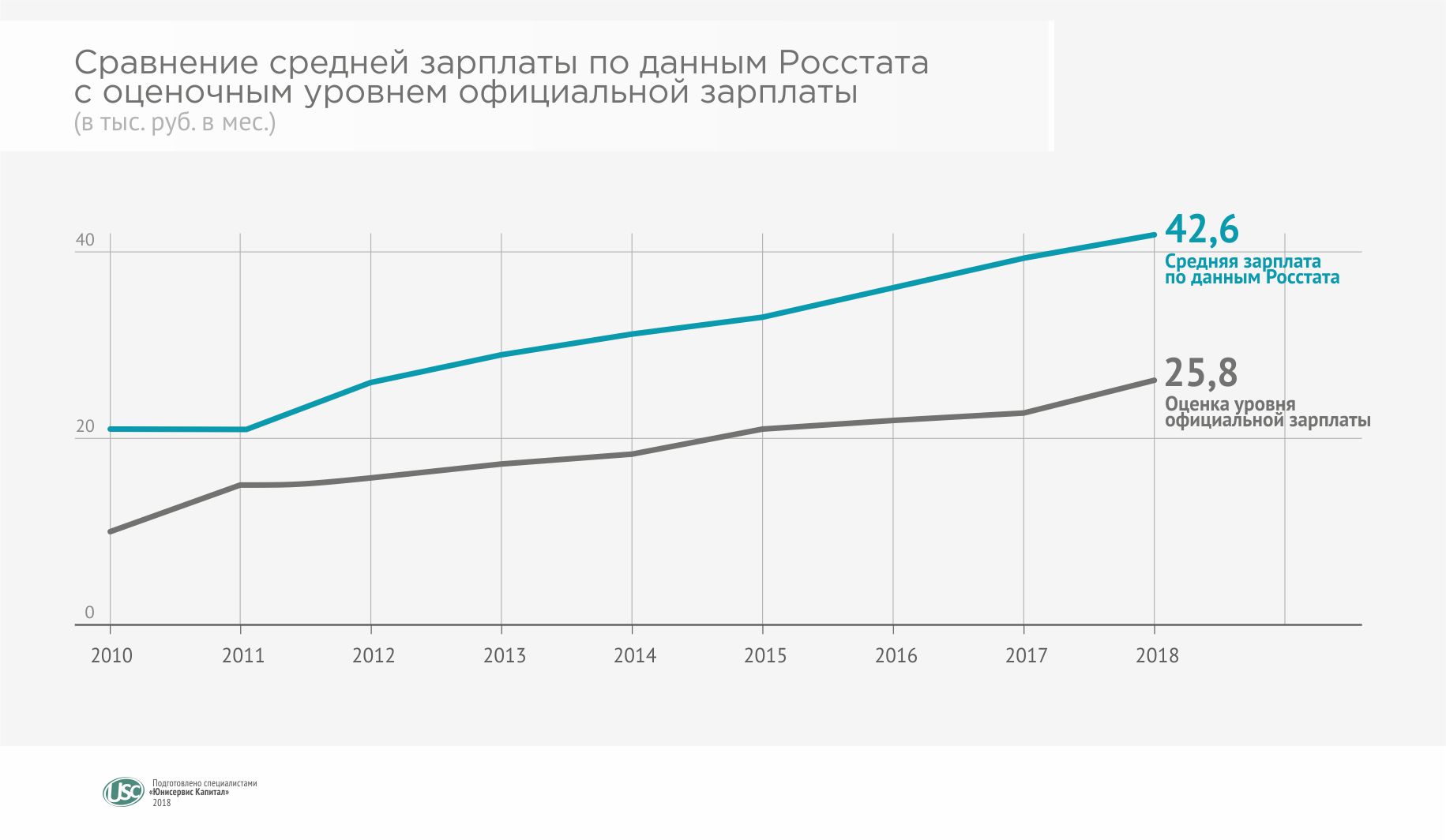

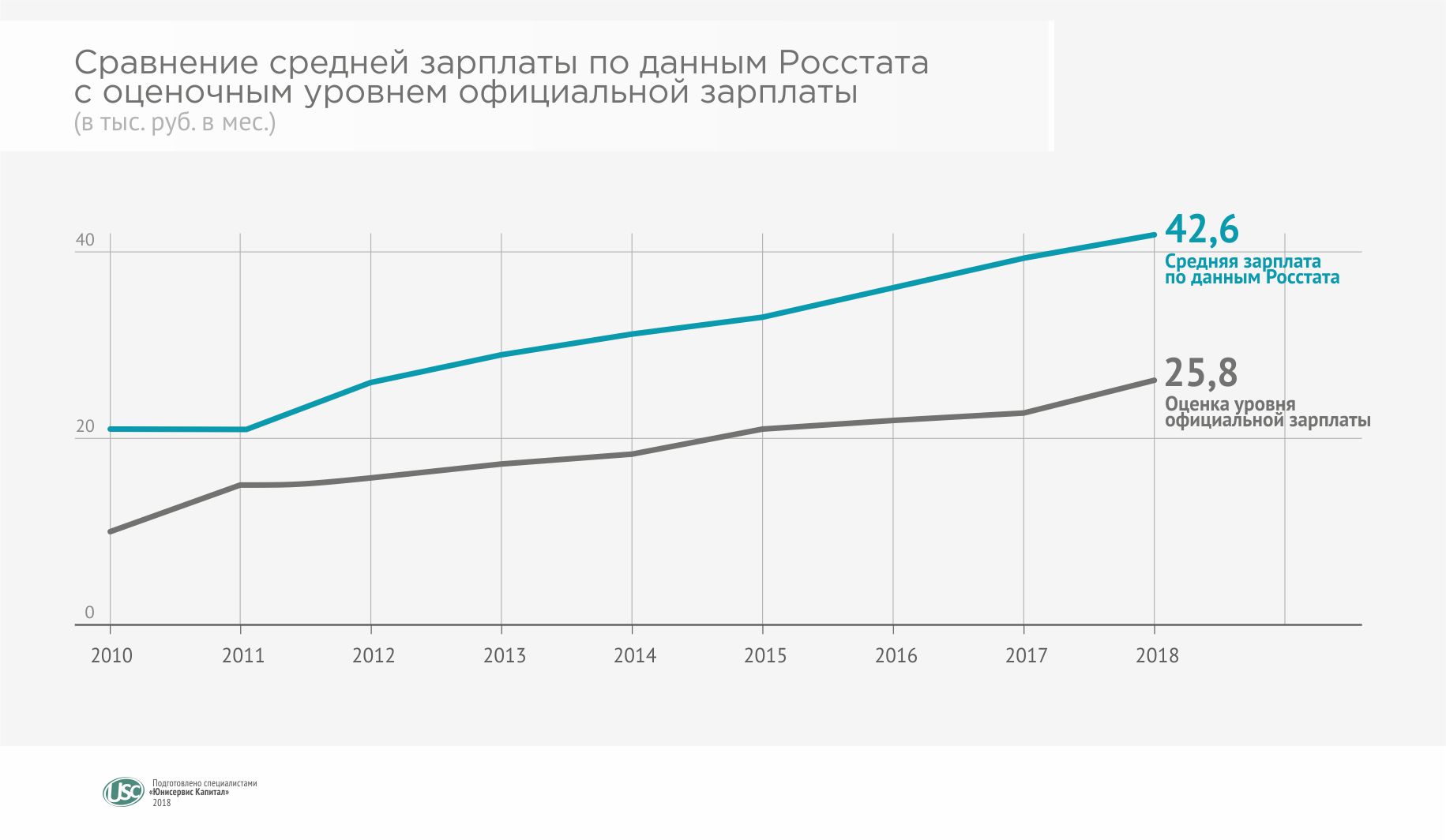

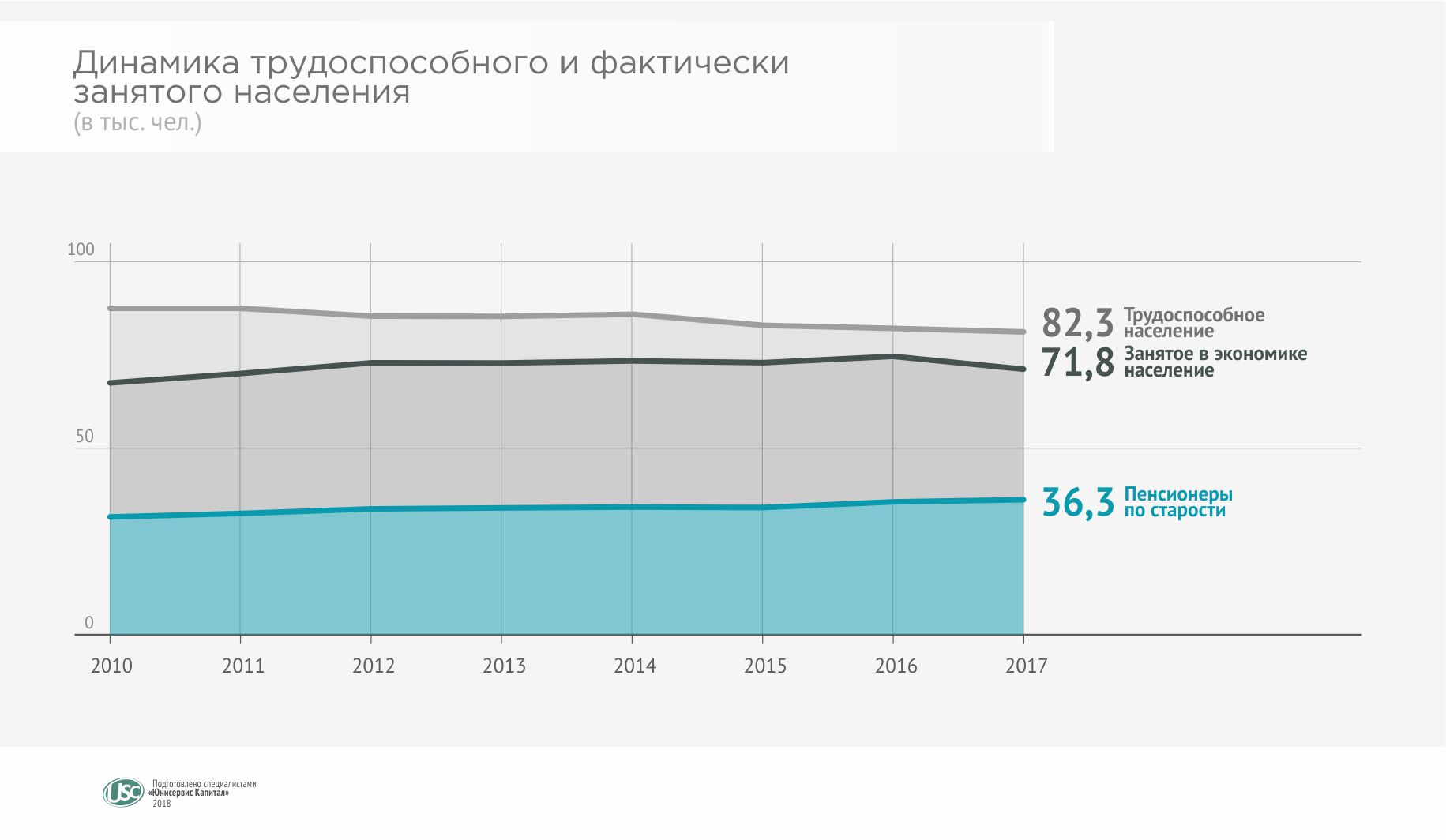

Причина постоянного дефицита ПФР достаточно очевидна: он недополучает средства от бизнеса. Среднегодовая численность занятого в экономике населения в 2017 г. — 71,8 млн чел. Обязательные страховые взносы за этот же период составили 4,5 трлн руб. Соответственно, отчисления на одного человека в месяц — в среднем 5,2 тыс. руб., или 22% от 23,6 тыс. руб., что и формирует оценочную официальную среднюю зарплату в 2017 г. В то же время Росстат фиксирует фактическую среднюю заработную плату на уровне 30-40 тыс. руб. в месяц. Получается, официальная часть, исходя из объема пенсионных отчислений, по нашим оценкам, может составлять не более 40% зарплаты.

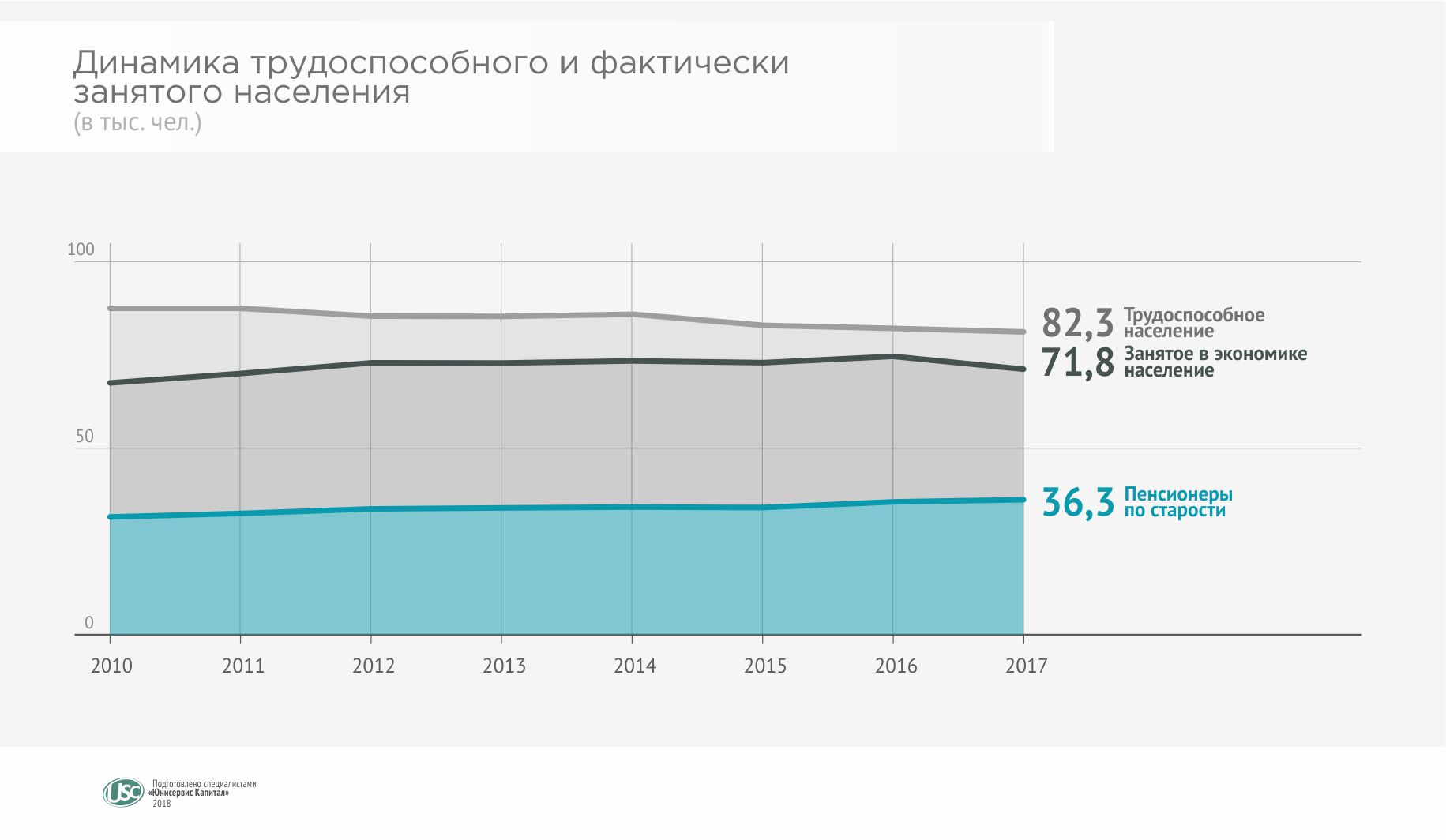

Таким образом, вероятно, бизнес пытается оптимизировать налоговую базу, сократить затраты и просто выжить в далеко не самой комфортной среде. По данным исследования Всемирного банка, Россия занимает 40-е место в рейтинге стран с наиболее благоприятными условиями для бизнеса. Конечно, бороться с этим явлением государство продолжит, и проект по «обелению» зарплат можно ожидать в середине 2019 г. Но его реализация не гарантирует каких-либо ощутимых результатов для экономики. Особенно с учетом дополнительного повышения НДС, которое не увеличит интерес бизнеса к переводу зарплаты на «светлую сторону». А федеральные средства в большом объеме потребуются на реализацию национальных проектов в 2018-2024 гг., утвержденных президентом. Напомним, для этого в ближайшие 6 лет дополнительно потребуется около 8 трлн руб. Поэтому приоритет был отдан более надежному инструменту. Иными словами, государство в этом вопросе решило сократить расходы ПФР, а не направить усилия на содействие бизнесу, который способен увеличить пенсионные отчисления, если бы он находился в более благоприятных экономических условиях. Демография подкачала Еще одно объяснение, почему пенсионная реформа была принята так быстро, заключается в демографическом аспекте. В РФ возникла устойчивая тенденция к убыли трудоспособного населения, а рассчитывать на автоматизацию труда пока не приходится. В России в 2016 г. на 10 тыс. чел. приходилось 3 промышленных робота, в Китае — 68, в США — 189, в Южной Корее (лидер рейтинга) — 631 робот.

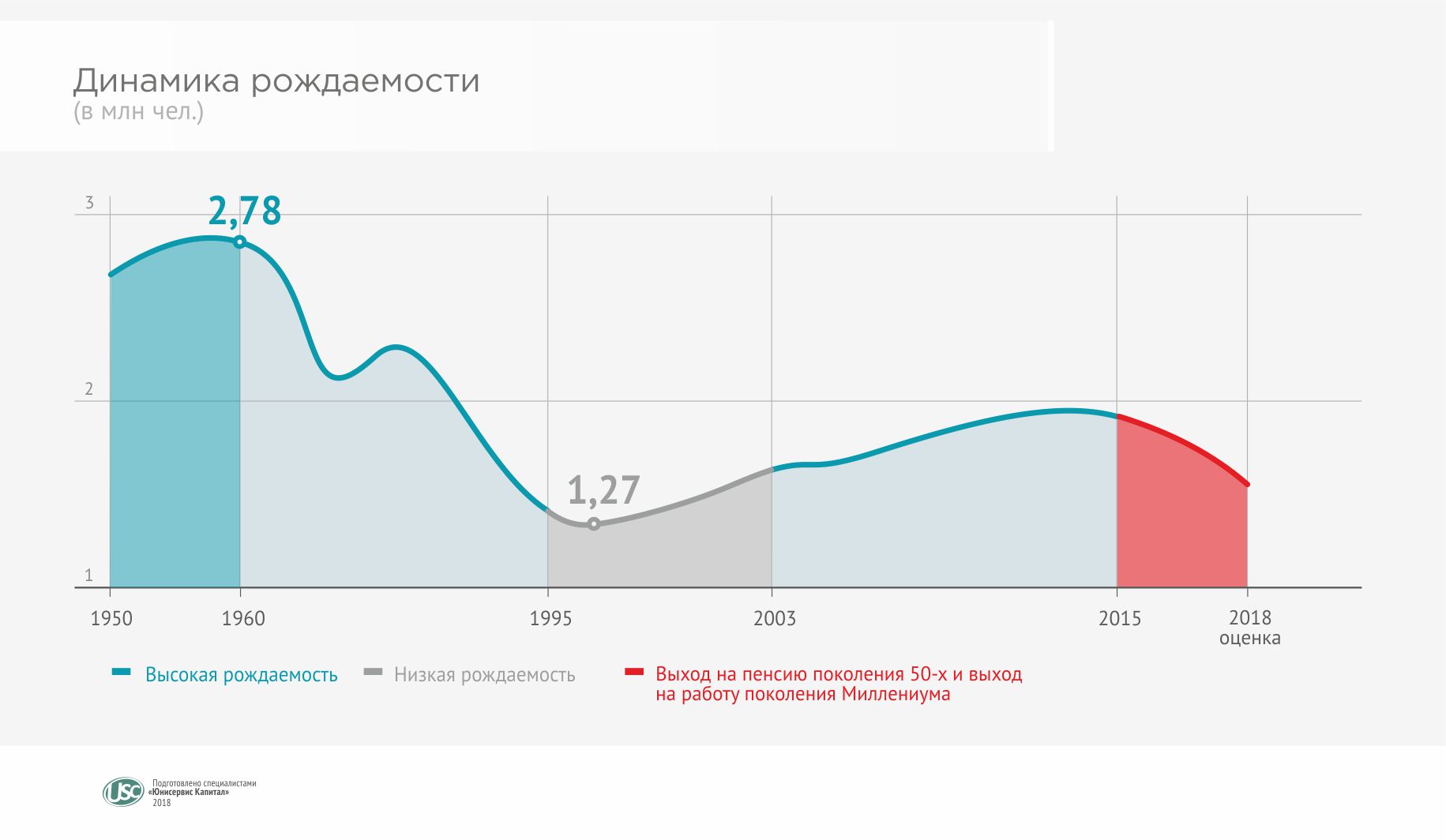

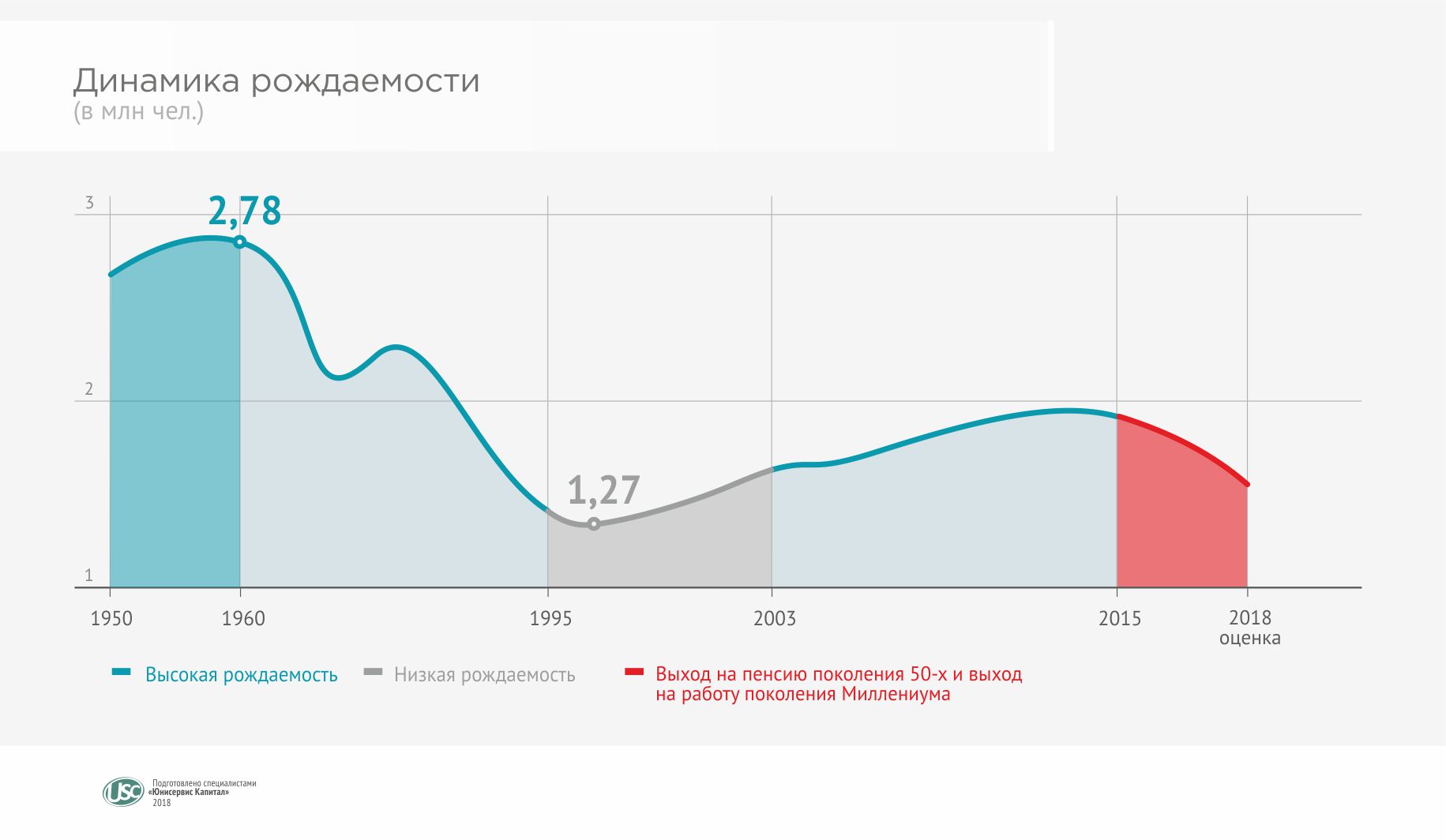

Убыль возникает из-за того, что большая группа граждан, рожденных в послевоенный период сталинских «пятилеток» и в последующий подъем 60-70-х гг., будет выходить на пенсию в 2010-2030 гг. Но поколение, которое станет трудоспособным в это же время, рождено на стыке миллениума, где явно заметна демографическая яма. Получается, что прирост трудоспособного населения гораздо меньше количества уходящих на пенсию, если сопоставить данные рождаемости в 50-60-х гг. и в 1995-2003 гг.

Самой известной и, вероятно, самой эффективной программой, направленной на рост рождаемости, является «Материнский капитал». Программа была запущена в 2007 г., но, по предварительным данным, имела лишь кратковременный эффект в масштабах истории. На рубеже конца 2010-х годов рождаемость откатилась до уровня 2006-2007 гг. Поэтому нас ждет большой прирост пенсионеров. И государство старается хоть как-то сдержать снижение трудоспособного населения увеличением пенсионного возраста. Были ли другие возможные пути? Да, но все они подразумевали более сложные и продолжительные по времени решения. Прежде всего, вместо классической ошибки с «лечением симптомов» можно было вернуться к реформам, направленным на поддержку бизнеса (после провальной программы МСБ), параллельно стараясь сократить разрыв между фактическими и декларируемыми заработными платами (то самое «обеление» зарплат). Можно было бы заняться повышением эффективности работы самого пенсионного фонда, где занято 109 тыс. человек. А также, в конце концов, благоразумно подойти к вопросу реализации национальных проектов, скорректировав объемы необходимых инвестиций. Но государству нужны громкие проекты. А ежемесячные выплаты старикам — это рутина. В заслуги себе не запишешь, в историю с таким не войдешь и медали за такое не выдашь. Следовательно, продолжать в таком же ключе нельзя. Тем более что дефицит будет только нарастать. В итоге, при наличии некоторых альтернатив, с помощью которых можно было повысить отчисления в ПФР и избежать дефицита рабочей силы, приоритет все-таки был отдан более быстрому и действенному проекту, несмотря на все социальные последствия.

|