|

В среду российский фондовый рынок торгуется в режиме умеренного роста, в соответствии с внешним фоном. Однако инвесторы предпочитают соблюдать осторожность в ожидании итогов заседания Федрезерва и не проявляют активности. Поддержку отечественным индексам оказывает возвращение нефти Brent выше уровня $39/барр. Во второй половине дня ММВБ прибавляет менее 0,5%, а РТС укрепляется на 0,80%, до 828 пунктов. Рубль консолидируется немногим выше уровней открытия к доллару и евро. Определенную долю позитива на рынок внесли и заявления министра экономического развития Алексея Улюкаева, по словам которого, второй квартал текущего года может показать рост не только по промышленному производству, но и по ВВП России. При этом министр полагает, что по итогам года экономический рост может составить 0,7% с дальнейшим ускорением в 2017 году на фоне увеличения инвестиций. «Роснефть» (-0,33%) намерена продать 49,9% в «Ванкорнефти» индийским компаниям. ONGC, с которой уже подписан меморандум о взаимопонимании, получит 26%, а остальные 23,9% достанутся Oil India, Indian Oil и Bharat Petroresources. С этими тремя компаниями «Роснефть» подписала соглашение об основных условиях приобретения. Сумма предполагаемых сделок не раскрывается. При выгодных для российской компании условиях продажи фактическое заключение сделок может оказать поддержку акциям «Роснефти». Поскольку решение Федрезерва будет обнародовано уже после закрытия российских площадок, бенчмарки будут отыгрывать итоги заседания регулятора уже завтра. Внимание инвесторов привлечет сегодняшний еженедельный отчет Минэнерго США по запасам нефти. Если релиз отразит прирост меньше прогнозов и сокращение добычи, котирочки черного золота получат поддержку, а отечественные фондовые активы смогут укрепить свои позиции на положительной территории. Игорь Ковалев, аналитик ГК ИнстаФорекс |

На российском рынке наблюдаются осторожные покупки в ожидании Федрезерва

Тройной рост прибыли НКНХ сулит неплохие дивиденды

|

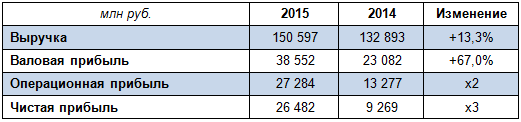

Одна из крупнейших нефтехимических компаний Европы Нижнекамскнефтехим (НКНХ), занимающая лидирующие позиции по производству синтетических каучуков и пластиков в России, блестяще отчиталась по РСБУ за 2015 год. Как следует из представленного документа, НКНХ не только увеличила выручку, но и почти утроила чистую прибыль.

Выручка НКНХ преодолела рубеж в 150 млрд руб., увеличившись на 13,3%. Правда, компания на текущий момент пока не представила детальную структуру своих доходов, а потому сейчас можно говорить лишь о росте продаж на внутреннем рынке на 11,7%, а также об увеличении доли экспортных продаж, которые теперь составляют почти половину от всей выручки НКНХ, выраженной в отечественной валюте. Себестоимость продаж при этом прибавила лишь около 2%, а общие затраты по обычным видам деятельности с учетом коммерческих и управленческих расходов выросли всего на 3%. Этого удалось добиться благодаря тому, что расходы компании номинированы в рублях, в то время как выручка наполовину исчисляется в долларовом эквиваленте. Именно поэтому операционная прибыль НКНХ в минувшем году ожидаемо удвоилась и составила 27,3 млрд руб. Финансовые статьи отчетности внесли еще больший позитив. Во-первых, они свидетельствуют о сокращении и без того невысокого долга компании с 6,1 млрд до 1,65 млрд руб., что повлекло за собой снижение процентных выплат с 352 млн до 231 млн руб. Во-вторых, компания зафиксировала внушительное значение нетто финансовых доходов и расходов порядка 5,6 млрд руб. после отрицательного сальдо 1,5 млрд в 2014 году. Это стало результатом налогового маневра, который принес компании 6,4 млрд руб. и поспособствовал уверенному росту чистой прибыли втрое, до рекордного уровня 26,5 млрд руб.

Бухгалтерская отчетность НКНХ по РСБУ служит базой для расчета дивидендов, на которые компания старается направлять не менее 30% чистой прибыли, хотя вообще-то дивидендная политика предусматривает выплаты не ниже 15%. Исходя из этого, акционеры по итогам 2015 года могут получить ориентировочно 4,29 руб. на акцию, что в текущих котировках может означать доходность порядка 8,5% по обыкновенным бумагам и 15,7% по префам. Впечатляющие цифры, что тут еще сказать. До недавнего времени существовали определенные риски по выплате дивидендов за 2015 год, связанные с масштабными планами по строительству нового этиленового комплекса. Однако президент Татарстана Рустам Минниханов в начале марта развеял эти опасения, официально подтвердив, что все компании республики продолжат платить дивиденды из расчета не менее 30% от чистой прибыли по РСБУ, и НКНХ исключением из правил не станет.

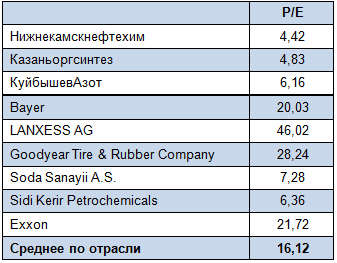

Результаты НКНХ по РСБУ оказались лучше средних прогнозов рынка как по выручке, так и по чистой прибыли, прежде всего благодаря положительному эффекту от ослабления рубля. Учитывая исторически высокую корреляцию показателей компании по РСБУ и МСФО, можно ожидать, что ее результаты, которые будут представлены в конце марта, также окажутся сильными. Текущая рыночная недооцененность компании по мультипликатору P/E вкупе с щедрой дивидендной политикой позволяет рекомендовать к покупке как обыкновенные, так и привилегированные бумаги НКНХ, даже несмотря на бурный рост котировок за последние полтора года. Совершить сделки по акциям компании вы сможете, открыв счет у одного из крупнейших и надежных брокеров страны. У него же вам предложат выгодные условия с открытием ИИС. |

Ключ на старт!

|

Что говорить, когда нечего говорить! Участники рынка замерли словно парализованные и ничего не делают – котировки стоят на месте,

все спекулянтские условные рефлексы внезапно пропали и никто ничего не хочет. Обороты торгов опять находятся на минимальных значениях и с трудом перевалили за 50% от обычного уровня. Похуже рынка выглядели акции биотехнологического сектора, где судя во всему участники рынка стали фиксировать прибыль на случай падения рынка после заседания FOMC ФРС. И строго противоположно – где еще и сохраняется хоть какой-то спрос, так это в защитных телекомовских акциях AT@T (T) и Verizon Communications (V), а также в «общепитовских» акциях McDonald’s (MCD) и Starbucks (SBUX). Ну и наконец в преддверии презентации нового iPhone 7, которая состоится на следующей неделе, появился хоть какой-то спрос в акциях Apple (AAPL), котировки которой выросли на 2% и уверенно подошли к очень значимому уровню сопротивления в 105 долларов за акцию. Торги иностранными акциями на Санкт-Петербургской бирже во вторник 15 марта также не отличались слишком высокой активностью - всего было заключено 1 889 сделок на общую сумму чуть более 2 млн. долларов США. Наибольший интерес участники рынка проявили к акциям компании AbbVie (ABBV), с которыми было заключено 290 сделок. Было достаточно много сделок и с акциями таких технологических компаний как Qualcomm (QCOM) – 120 сделок и Cisco Systems (CSCO) – 116 сделок. Ожидания рынка 16 марта Ну вот мы и дождались дня X. Сегодня безусловно самый важный и значимый день на этой неделе, а может быть даже и всего месяца. Все с нескрываемым нетерпением и некоторым страхом ждали этого дня и... дождались. Главное событие сегодняшнего дня – это заседание FOMC ФРС. Собственно основное решение по итогам этого заседания - величина учетной ставки – известно. Она (ставка) останется неизменной – 0,5%. Но дьявол, как известно, кроется в деталях. И участники рынка будут внимательно следить именно за деталями. По итогам заседания будет выступать Джаннет Йеллен и ее выступление будет пожалуй даже значимей, чем публикация самих решений. Хотя... с вероятность 80% и более можно предсказать, что будет сказано и в каком тоне. Поэтому все сегодняшние «манипуляции» вокруг заседания Комитета больше напоминают некие ритуальные танцы и камлание шаманов. И единственно, чего мы не знаем, а каков же все-таки общий настрой участников рынка – вверх или вниз? Судя по последним дням, на рынке присутствует некоторый умеренный оптимизм, но весь вопрос – хватит ли его, чтобы побороть явные признаки замедления американской экономики. Кстати, конечно все внимание сегодня будет сосредоточено на заседании FOMC ФРС, но не стоит сбрасывать со счетов и выходящую сегодня еще до начала торгов макроэкономическую статистику. А она очень даже важна для понимания дальнейшего развития событий. Если с данными о продажах новых домов и разрешениях на новое строительство будет все хорошо и это не вызывает ни у кого никаких сомнений, то вот данные о промышленном производстве и изменении индекса потребительских цен могут поколебать уверенность оптимистов в ближайшем светлом будущем американской экономики. Короче, все выглядит сейчас очень неоднозначно и непредсказуемо. И это еще в большей степени касается дня сегодняшнего. А поэтому, если вы не интрадейщик, то не спешите сегодня заходить в рынок и дождитесь четких сигналов для направленного трендового движения. Будьте осторожны! Особенно в 21-00 мск! |

Сбербанк России (SBER, SBERP) Итоги 2015 г.: сложный год завершен с достойными результатами

|

ПАО «Сбербанк» опубликовал консолидированную финансовую отчетность по МСФО за 4-й квартал и 2015 год. СМ. таблицу здесь. Процентные доходы банка выросли на 24,0% до 1,28 трлн. руб. млрд. руб. вследствие роста процентных ставок по выдаваемым кредитам. Доходность кредитного портфеля выросла на 40 базисных пунктов и составила 11,2% в четвертом квартале 2015 года. Процентные расходы в отчетном квартале выросли большими темпами (+22,3, составив 301,7 млрд. руб. Рост процентных расходов был связан с увеличением как стоимости, так и объемов привлечения средств клиентов, однако, стоимость средств клиентов снизилась на 50 базисных пунктов в 4 квартале 2015 года относительно предыдущего квартала года до 5,3%. На фоне улучшившейся ликвидности в отчетном квартале Сбербанк продолжал сокращать объемы привлечения средств Банка России, снизив сумму заимствований почти на три четверти до 270 млрд. руб., что и повлекло за собой дальнейшее снижение стоимости фондирования. По итогам 2015 года процентные расходы составили 1,25 трлн. руб., увеличившись на 60%. В итоге чистые процентные доходы за четвертый квартал составили 297,2 млрд. руб., прибавив 8,2% относительно аналогичного периода прошлого года. По итогам же 2015 года темпы падения чистых процентных доходов замедлились, составив 2,5% по сравнению с двузначными темпами падения по итогам первого полугодия. Чистый комиссионный доход за четвертый квартал составил 95,6 млрд. руб. (+19,2%). Основную долю составили доходы от расчётно-кассового обслуживания клиентов (87,0 млрд. руб.). По итогам же 2015 года темпы роста комиссионных доходов составили 13,0%. В итоге операционные доходы в 2015 году составили 1,43 трлн. руб., прибавив почти 10%. По итогам 2015 года банк начислил резервы в размере более 470 млрд. руб. Такой рост отчислений был обусловлен переоценкой валютных кредитов вследствие девальвации рубля и создание резервов по ссудам украинским заемщикам. В итоге стоимость риска кредитного портфеля выросла на 0,2% до 2,5%. Весьма достойную динамику показали операционные расходы: в отчетном квартале они составили 191,7 млрд. руб., прибавив 8,3% (г/г) ,что существенно ниже темпов инфляции за тот же период (14,5%). В итоге чистая прибыль банка составила 72,6 млрд. руб. по итогам квартала и 222,9 млрд. руб. по итогам года (+48,2% и -23,2% в годовом выражении соответственно). См. таблицу здесь. По линии балансовых показателей отметим рост кредитного портфеля банка на 4,3% за квартал за счет роста спроса корпоративного сектора на рублевые кредиты и оживления ипотечного кредитования. Доля неработающих кредитов в кредитном портфеле за 4-й квартал сократилась с 5,4% до 5,0% за предыдущий квартал 2015 года в основном за счет корпоративного сегмента. Созданные на балансе резервы превысили объем неработающих кредитов в 1,2 раза в 4 квартале 2015 года по сравнению с 1,1 раза в предыдущем квартале. Нестабильная ситуация в банковской сфере обусловила дальнейший переток клиентских средств в Сбербанк как в розничном (рост на 10,6% кв/кв), так и в корпоративном (рост на 4,9%) сегментах. Средства на текущих счетах клиентов увеличились на 7,5% за тот же период. По итогам вышедшей отчетности мы незначительно снизили прогноз результатов деятельности банка на 2016 г., одновременно незначительно повысив линейку прогнозов по чистой прибыли Сбербанка на 2017-2018 г.г. См. таблицу здесь. Сбербанк в очередной раз подтверждает статус одного из главных бенефициаров кризисных явлений в банковской системе России и в будущем сможет нарастить свои финансовые показатели за счет роста клиентской базы и поддержки со стороны государства. Весьма значимым резервом для повышения эффективности работы банка представляется и контроль над затратами за счет переноса части банковского обслуживания на «он-лайн» платформу. Текущие котировки, на наш взгляд, только отчасти учитывают указанные будущие выгоды. В настоящее время акции Сбербанка торгуются с P/E 2015 около 8 и P/BV2015 0,9 и входят в состав активов наших диверсифицированных портфелей ликвидных акций. |

Ростелеком (RTKM) Итоги 2015 года: скромный рост чистой прибыли и новая дивидендная политика

|

Ростелеком предоставил консолидированную финансовую отчетность по МСФО за 2015 г. См. таблицу здесь. Выручка Ростелекома в отчетном периоде снизилась на 0.5% (здесь и далее: г/г.) до 297 млрд рублей. В посегментном разрезе обращает на себя внимание рост доходов от услуг телевидения (+27%) до 19.4 млрд рублей вследствие роста абонентской базы на 8% и ARPU на 17.4%. Ростом выручки до 63.9 млрд рублей (+6%) отметился и сегмент ШПД за счет увеличения абонентской базы на 3.6% и ARPU – на 2%. В то же время самая большая статья - фиксированная телефония - показала снижение доходов на 8% до 99.1 млрд рублей за счет сокращения количества абонентов почти на 10%. Операционные расходы Ростелекома за год почти не изменились и составили 258.8 млрд руб. Наиболее существенную динамику продемонстрировали расходы по услугам операторов связи, выросшие до 49.8 млрд рублей (+5%). В итоге операционная прибыль снизилась на 3.5% до 38.6 млрд руб. Блок финансовых статей заметно повлиял на итоговый результат. Общий долг компании сократился на 3.5 млрд рублей, составив 186.5 млрд руб., расходы на его обслуживание продолжают оставаться значительными (свыше 16 млрд руб.). Помимо этого компания отразила расход от ассоциированных компаний в размере 3.6 млрд рублей, главным образом, отражающий 45%-е участие Ростелекома в ООО «Т2 РТК Холдинг», осуществляющим услуги мобильной связи под брендом Tele2. Пока объединенному мобильному оператору не удается выйти в прибыль, а абонентская база замедлила рост в годовом выражении (35.5 млн абонентов, +0.3% по итогам 9 мес. 2015 года). В итоге чистая прибыль Ростелекома за 2015 года составила 14 млрд руб. против 13 млрд рублей годом ранее. Добавим, что чистая прибыль компании от прекращенной деятельности (выделения мобильных активов и передачи их ООО «Т2 РТК Холдинг») в 2014 году составила 24.6 млрд рублей. Таким образом совокупный финансовый результат 2014 года в 2.7 раза превышает результат по итогам 2015 года. См. таблицу здесь. Отчетность вышла в полном соответствии с нашими ожиданиями. Перспективы роста чистой прибыли Ростелекома во многом будут определяться способностью ООО «Т2 РТК Холдинг» демонстрировать положительные финансовые результаты. Напомним, что в декабре 2015 года компания приняла новую дивидендную политику, согласно которой по итогам 2015-2017 гг. Ростелеком намерен направлять на дивидендные выплаты суммарно по обыкновенным и привилегированным акциям не менее 75% свободного денежного потока, но не менее 45 млрд рублей совокупно за три года. По расчетам компании, свободный денежный поток в 2015 году составил 22 млрд рублей, что предполагает выплату в виде дивидендов около 16.5 млрд рублей или 5.9 рублей на акцию. Мы отразили новую дивидендную политику в расчете потенциальной доходности акций компании, что привело к ее небольшому увеличению. Ни обыкновенные акции компании, обращающиеся с P/BV 2015 около 1, ни привилегированные (P/BV 2015 около 0.75) не входят в число наших приоритетов. В секторе телекоммуникаций мы отдаем предпочтение бумагам МТС. |

Нефть может удержать рубль от дальнейшего падения

|

На торгах вторника рубль понес ощутимые потери в ответ на стремительное удешевление нефти. Эффект от известий о выводе войск РФ из Сирии оказался кратковременным, и вскоре рубль вновь сосредоточился на динамике нефтяного рынка, гдеBrent просела до уровня $38,50/барр. По итогам торгов рубль ослаб почти на 2% к доллару и евро. Росту пары доллар/рубль выше 70 руб. также способствовали ожидания проявления более оптимистичного настроя ФРС, которая обнародует свое решение сегодня вечером. Вполне возможно, что по итогам заседания доллар продемонстрирует рост по всему спектру рынка, что окажет давление и на рубль, который теряет в цене после четырех дней роста из-за коррекции котировок черного золота. Помимо отсутствия единодушия в ОПЕК, дополнительный негатив в сырьевой сегмент вносят участившиеся разговоры о том, что в скором времени сланцевые производители США, которые на удивление ОПЕК оказались высокоадаптивными к сложившимся условиям, могут снова активизироваться и помешать дальнейшему восстановлению нефти. Сегодня в ожидании вердикта Федрезерва возможна консолидация пары доллар/рубль с восходящим уклоном в случае отсутствия позитивных сигналов с рынка углеводородов. Традиционно привлечет внимание и еженедельный отчет Минэнерго США по запасам нефти, где немаловажными будут и показатели добычи. Снижение объемов производства способно оказать определенную поддержку Brent, что может удержать рубль от дальнейшего падения. Павел Салас, генеральный директор eToro в РФ и СНГ |

Ежедневный обзор рынка на 16 Марта 2016 года

|

Всех приветствую. S&P500 отбившись от необходимого уровня для лонга попытался пойти выше, но ожидание сегодняшнего дня заставляет рынок набраться сил перед волатильностью. Сегодня на западном рынке целый букет новостей, так что лучше понаблюдать со стороны. 1. RTS

РТС сходил в сторону нижней границы боковика, чего я вчера и ждал. Сегодня жду движения к верхней границе, возможно мы увидим еще обновление максимума. Шортить от верхней границы я бы пока не стал, пусть сначала дадут подтверждение. 2. EUR/USD: Евро протопталось на месте, сегодня жду удара еще ниже, затем роста. Но, то что будут новости по западному рынку, может так же отобразиться на европейце. Торгуем осторожно, участвовать в борьбе дневного ТФ не хочется. Все открытые позиции буду дублировать в твиттере. Всем удачных торгов. Источник статьи и видео обзор http://5dtrade.com/r9f |

Доллар может укрепиться по всем фронтам

|

Сегодня торги на валютных и фондовых рынках будут протекать в режиме ожидания ключевого события недели – решения Федрезерва по монетарной политике, которое может внести существенные коррективы в динамику доллара. Если говорить об общей экономической картине в США, можно предположить, что регулятор сочтет нужным намекнуть рынкам на то, что ужесточение кредитно-денежной политики уже не за горами. При этом глава банка Джанет Йеллен, скорее всего, на всякий случай подтвердит, что решения по-прежнему зависят от поступающих экономических данных. На текущий момент экономика демонстрирует приличный рост и энергично создает новые рабочие места, а базовая инфляция растет выше прогнозов. Выходит, что регулятор близок к выполнению своего двойного мандата, а значит, настало время подготовить участников рынка к новым шагам. Такой оптимистичный сценарий вероятен, причем в его пользу также говорит недавнее снижение курса доллара и возвращение оптимизма на финансовые рынки. Так что теперь центробанку можно не опасаться приступов паники, которые мы наблюдали в начале текущего года, и чрезмерного укрепления национальной валюты. Единственным препятствием для ФРС на текущий момент может стать смягчающая политика других мировых ЦБ, что может потребовать от монетарных властей США некоторой осторожности в своих высказываниях. В ответ на решение центробанка и пресс-конференцию Джанет Йеллен ожидаем укрепления доллара по всему спектру рынка и ослабления пары EURUSD ниже уровня 1.10 с последующей коррекцией. Игорь Ковалев, аналитик ГК ИнстаФорекс |

начинающий инвестор с урала!

|

все таки душа не вытерпела и с начала года начал торговать в данный момент на счете 17000 руб и акций всмпо-ависма и огк-2 ! |

Наращиваем лонги по USD/JPY

|

События, на которые следует обратить внимание сегодня: 12.30 мск. Великобритания: Уровень безработицы за январь (предыдущее значение -5.1%; прогноз 5.1%). 12.30 мск. Великобритания: Изменение уровня среднего заработка (с учетом премий) за январь (предыдущее значение 1.9% 3м/г; прогноз 2.0% 3м/г). 15.30 мск. США: Индекс потребительских цен за февраль (предыдущее значение 0.0% м/м; прогноз -0.2% м/м). 18.30 мск. США: Данные по запасам сырой нефти от министерства энергетики. 21.30 мск. США: Пресс-конференция FOMC. EUR/USD: Основным событием дня и, пожалуй, всей торговой недели станет оглашение итогов заседание ФРС США. Доходность двухлетних казначейских облигаций США, которая имеет тесную корреляцию с учетной ставкой FED, с момента последнего заседания монетарного регулятора выросла на 0,13% до уровня 0,965%. Необходимо отметить, что доходность облигаций вернулась к уровням середины декабря минувшего года, когда FOMC впервые повысили учетную ставку. Таким образом, рынок сегодня не ожидает изменения ставок и все внимание инвесторов будет сфокусировано на пресс-конференции Джанет Йеллен. На мой взгляд, риторика главы ФРС будет той же самой, что и прежде: монетарные власти будут пристально отслеживать поступающую макроэкономическую статистику и в случае позитивных данных по инфляции и рынку труда FED пойдет на повышение ставок. Всех трейдеров валютного рынка сегодня интересует вопрос: объявит ли возможную дату повышения ставок? Когда это состоится: летом или осенью? Я думаю, что никаких сроков Д. Йеллен не обозначит...как обычно. Долговой рынок указывает на то, что сегодня мы увидим рост котировок единой европейской валюты. Дифференциал доходности государственных облигаций США и Германии сокращается, что указывает на отсутствие интереса к американским активам. Отчет по розничной торговле США, опубликованный накануне, также указывает на рост “бычьих” настроений. В феврале объем торговли сократился на 0.1%, что совпало с консенсус-прогнозом, при этом январский показатель был пересмотрен в негативную сторону до уровня -0,4%. На этом фоне, в течение дня следует открывать позиции Buy на снижение котировок в область 1.1070/1.1030 и фиксировать прибыль на отметке 1.1125. GBP/USD: Отчет по инфляции в США за февраль, который сегодня будет опубликован во второй половине дня, определит ход торгов в данной валютной паре, поскольку “прольет свет” на возможные заявления FOMC. Вчерашний релиз по розничным продажам не позволяет рассчитывать на выход позитивных данных, что лишает доллара сильных козырей. За первые два месяца продажи в ритейл секторе сократились на 0,5% и это на фоне роста доходов населения на 0,4% за аналогичный период. В этой связи, слабая потребительская активность не позволяет рассчитывать на рост CPI, что окажет давление на доллар. Однако не все так печально в американской экономике: индикатор продаж для “контрольной группы”, который тесно коррелирует с динамикой ВВП США, за первые два месяца вырос на 0,2%, при этом годом ранее было зафиксировано снижение на 0,4%. На кредитных рынках напротив, наблюдается снижение доходности государственных облигаций Великобритании по отношению к своим аналогам из США и Германии, что уменьшает привлекательность инвестиций в британские активы. На этом фоне, в течение дня следует ожидать флэта в рамках диапазона 1.4090 -1.4230. USD/JPY: В последние пять торговых недель пара USD/JPY зажата в диапазоне 110,98 -114,87 и в самое ближайшее время можно ожидать, что мы увидим выход из этого флэта, причем выход может быть очень сильным. Необходимо отметить, что укрепление йены не выгодно Стране восходящего солнца, где наблюдается замедление экономического роста. Рост котировок доллара в свою очередь не выгоден ФРС США, поскольку от укрепления гринбека в течении 2014-2015 г.г страдают американские экспортеры. Кто же победит в этой схватке? Какой индикатор может помочь спрогнозировать ход торгов в данной валютной паре? На мой взгляд, сейчас необходимо сфокусироваться на динамике фондовых рынков. Именно наличие “аппетита к риску” или его отсутствие и определит тренд в паре USD/JPY. Накануне, после закрытия Лондонской торговой сессии инвесторы стали покупать акции на американском фондовом рынке и продавать безопасные активы, такие как золото и японская йена. Такое позиционирование трейдеров указывает на увеличение “аппетита к риску”, что будет оказывать давление на йену, как валюту фондирования №1 в операциях carry trade. На этом фоне, в течение дня следует открывать позиции Buy на росте котировок в область 113.25/112.85 и фиксировать прибыль на отметке 113.85. Горячев Александр, аналитик компании FreshForex |