|

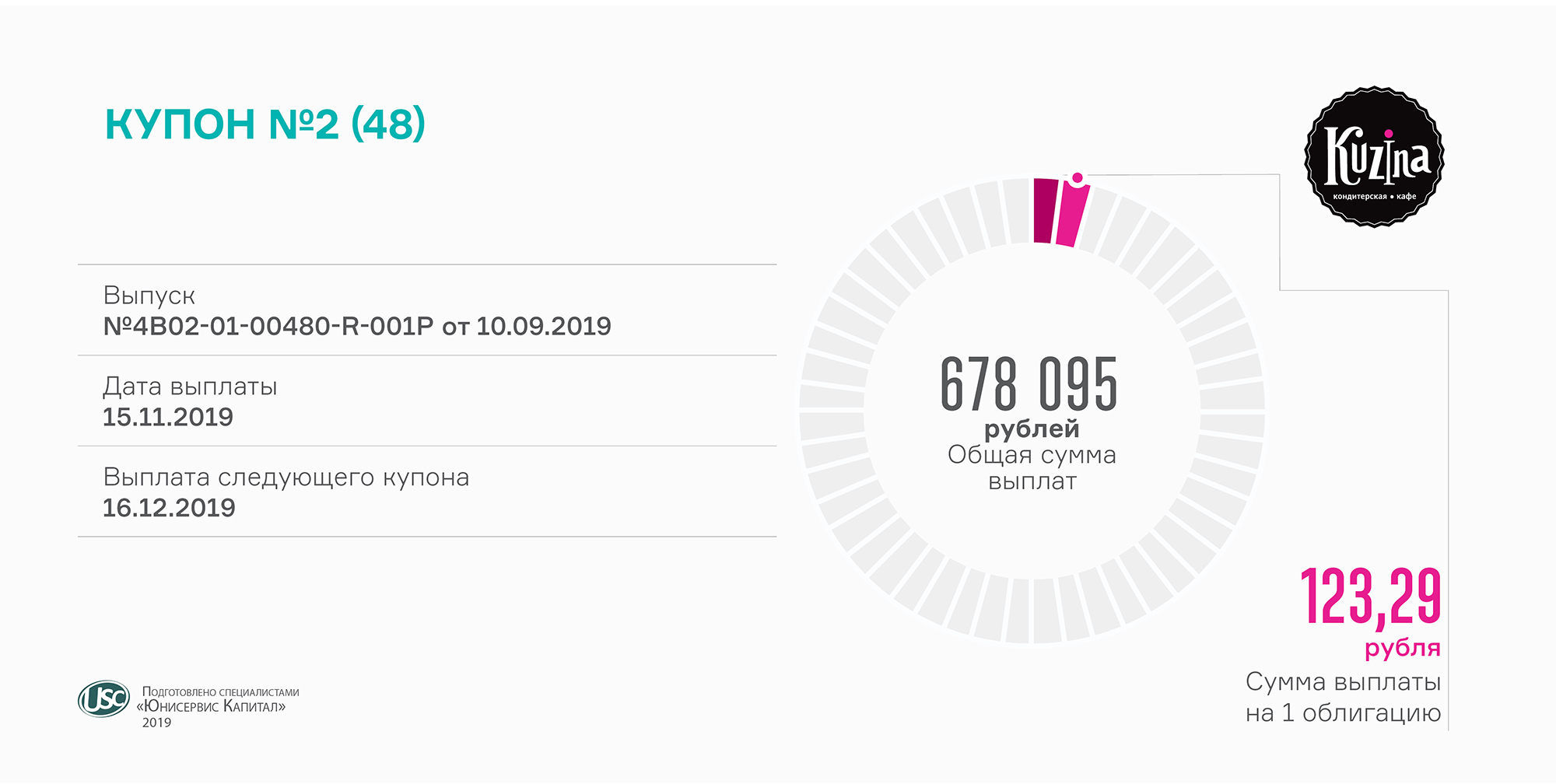

Компания перечислила в Национальный расчетный депозитарий более 650 тыс. рублей для выплаты своим инвесторам. Купон выплачивается ежемесячно по ставке 15% годовых, установленной на 2 года обращения выпуска.

Привлеченные инвестиции «Кузина» направляет на открытие кондитерских в Москве. 14 ноября была запущена первая из 16 запланированных. Это уже девятая Kuzina, которая работает в столице. Всего в сети 60 кондитерских, большая часть представлена в Новосибирске. По франшизе кафе работают в Томске и Якутске. В обращении находится 5,5 тыс. биржевых облигаций «Кузина» (RU000A100TL1). Номинал ценной бумаги — 10 тыс. рублей. С 19-го купонного периода начнется амортизация: компания будет выплачивать инвесторам по 3,4% от номинальной стоимости облигации в месяц до июля 2023 г. С окончанием обращения выпуска в августе 2023 г., на 48-й месяц, «Кузина» погасит остаток — 1,4% от номинала. Объем вторичных торгов облигациями сети кондитерских составил за октябрь 24,6 млн рублей, средневзвешенная цена — 103,21% от номинала. |