|

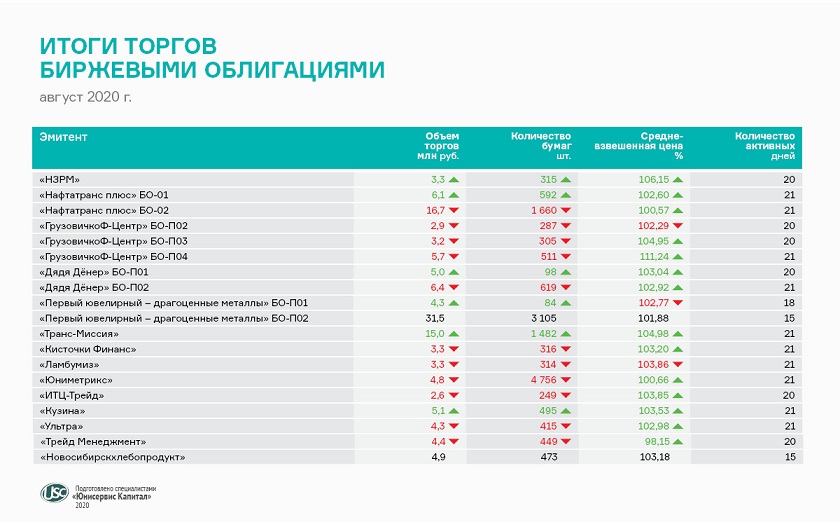

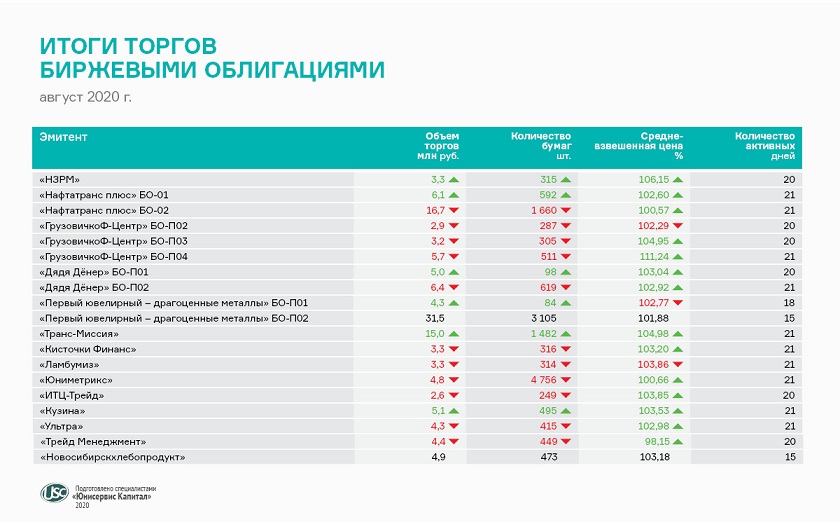

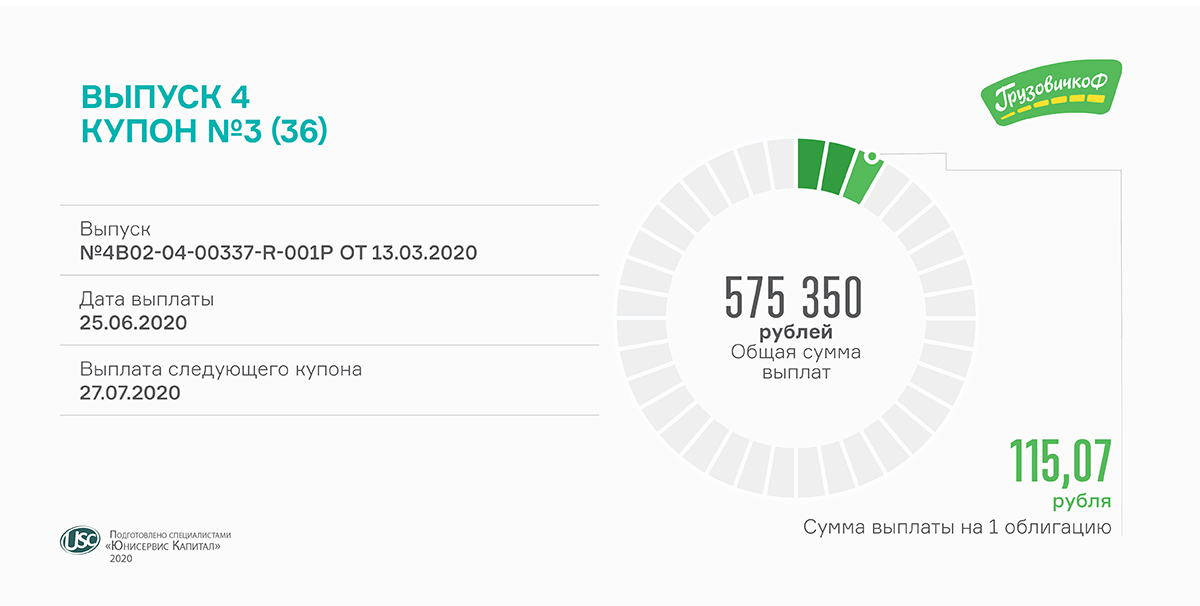

Общий объем торгов на Московской бирже по 19 выпускам наших эмитентов составил 132,6 млн руб., что на 18 млн руб. меньше, чем в июле. Самые высокие обороты в этом месяце наблюдались по второму выпуску ООО «ПЮДМ», размещенному 11 августа. Среди лидеров также «Нафтатранс плюс-БО-02», несмотря на снижение объема торгов более чем вдвое по отношению к июлю. Тройку лидеров по оборотам замыкает сервис «ТаксовичкоФ», прирост составил более 2,8 млн по сравнению с июлем. Активные торги позволили второй серии облигаций «Нафтатранс плюс» подняться в августе немного выше номинала — итоговая средневзвешенная цена составила 100,57%. Выпуском, не преодолевшим номинальный порог, по-прежнему остается «Леди&Джентльмен Сити-БО-П01», даже несмотря на то, что его котировка немного выросла по отношению к июлю. Самый большой рост средневзвешенной цены показал четвертый выпуск мувинговой компании ООО «ГрузовичкоФ-Центр», котировки которого стабильно растут на протяжении более 3-х месяцев — средневзвешенная цена увеличилась со 106,96% до 111,24% в августе. Также котировки ООО «НЗРМ» увеличились до 106,15% от номинала. Оборот первого выпуска облигаций ООО «ПЮДМ» (RU000A0ZZ8A2) за 18 дней августа зафиксирован на уровне 4,3 млн руб., что на 1 млн больше, чем в прошлом месяце. Средневзвешенная цена снизилась на 0,49 п.п. и составила 102,77% от номинала. Второй выпуск ООО «ПЮДМ» (RU000A1020K7) за 15 дней набрал оборот в размере 31,5 млн, а средневзвешенная цена составила 101,88% от номинала. Первая серия бондов «Дядя Дёнер» (RU000A0ZZ7R8) участвовала в торгах 20 дней, за которые оборот составил более 5 млн руб., что больше чем в июле почти на 632 тыс. руб. Положительная динамика составила 0,74 пункта. Итоговая средневзвешенная цена выпуска — 103,04% от номинала. Объем второго выпуска ООО «Дядя Дёнер» (RU000A101HQ3) за 21 торговый день составил 6,4 млн руб., что на 9 млн меньше, чем в июле. Средневзвешенная цена за месяц выросла на 2,06 пункта и составила 102,92% от номинала.

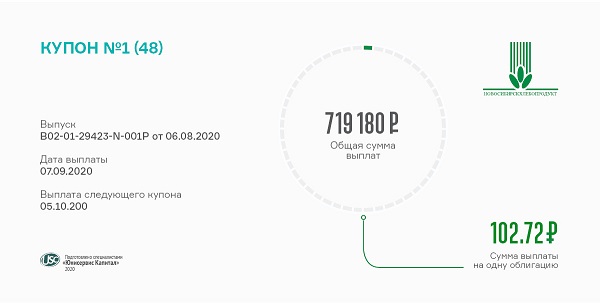

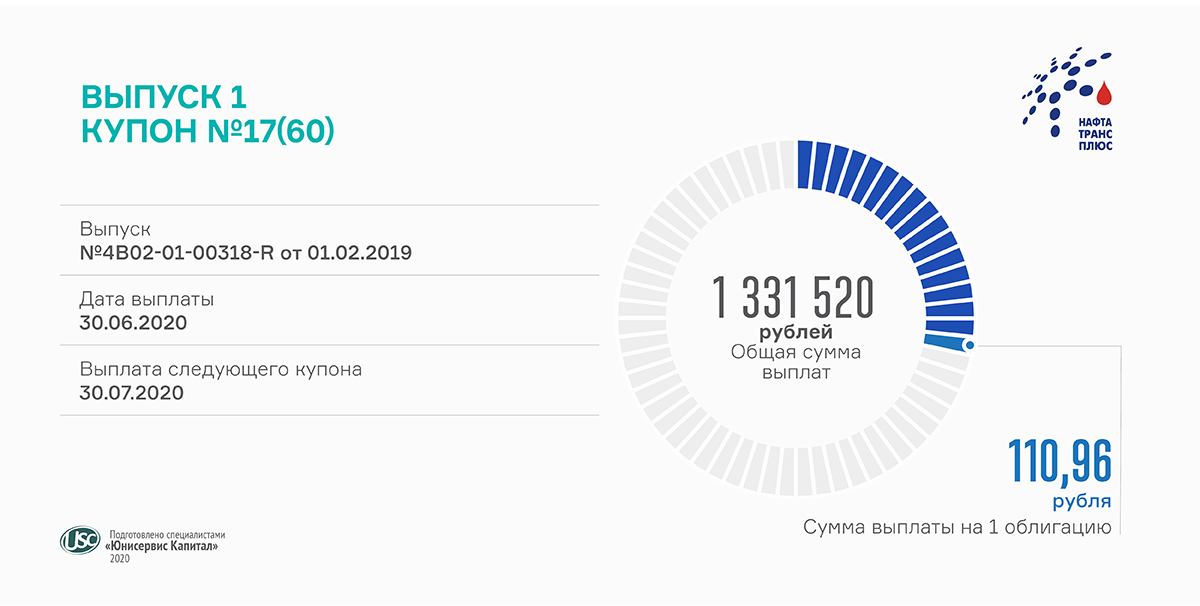

Оборот второго выпуска ООО «ГрузовичкоФ-Центр» (RU000A0ZZV03) за 20 дней торгов составил 2,9 млн руб., что ниже на 1,1 млн, чем в июле. Средневзвешенная цена за месяц снизилась на 0,34 пункта по отношению к июлю и составила 102,29% от номинала. Третий выпуск «ГрузовичкоФ» (RU000A100FY3) участвовал в торгах 20 дней, за время которых набрал объем 3,2 млн руб., что значительно меньше июля — на 1,77 млн. Средневзвешенная цена повысилась на 0,70 п.п. и составила 104,95% от номинальной стоимости облигаций. Оборот четвертой серии облигаций сервиса «ГрузовичкоФ» (RU000A101K30) за 21 день снизился по отношению к июлю до 5,7 млн руб. (-4,29 млн за месяц). Средневзвешенная цена поднялась на 4,28 пункта и по итогу месяца составила рекордные 111,24% от номинала. Первый выпуск ООО ТК «Нафтатранс плюс» (RU000A100303) торговался 21 день, на протяжении которых было проведено сделок на сумму чуть более 6 млн руб., что почти не отличается от июля — меньше всего на 11,7 тысяч. Средневзвешенная цена — 102,60% от номинала. За месяц котировки выросли на 0,18 п.п. Объем торгов бондами «Нафтатранс плюс-БО-02» (RU000A100YD8) за 21 день составил почти 16,7 млн руб. (-30,81 млн за месяц). Средневзвешенная цена составила — 100,57% от номинала (+0,88 п.п.). Облигации ООО «НЗРМ» (RU000A1004Z9) в августе торговались 20 дней с оборотом 3,3 млн руб., прирост составил 963,76 тыс. руб. по отношению к июлю. Средневзвешенная цена — 106,15% от номинала, что на 1,66 п.п. выше прошлого месяца. Бумаги сервиса «ТаксовичкоФ» (RU000A100E70) за 21 торговых дней набрали объем почти 15 млн руб. (+2,8 млн). Средневзвешенная цена увеличилась на 1,02 пункта до 104,98% от номинальной стоимости. Помимо роста показателей, к успехам компании также можно отнести почетно занятое 7-е место (по версии газеты «Деловой Петербург») среди самых узнаваемых брендов в категории «Интернет-агрегаторы» согласно «Рейтингу брендов Петербурга — 2020». Облигации ООО «Кисточки Финанс» (RU000A100FZ0) торговались 21 день, оборот снизился до 3,3 млн руб., что почти на 1,9 млн меньше, чем в июле. Средневзвешенная цена выросла на 2,02 п.п. до 103,20% от номинальной стоимости. Оборот бумаг ЗАО «Ламбумиз» (RU000A100LE3) за 21 день составил 3,3 млн руб., что ниже июля на 1,9 млн. Средневзвешенная цена снизилась на 0,32 п.п. и составила 103,86% от номинала. Общая сумма сделок по выпуску ООО «Юниметрикс» (RU000A100T81) за 21 торговый день августа упала до 4,8 млн руб. (-8,03 млн). Средневзвешенная цена выросла на 0,36 пункта, до 100,66%. Облигации ООО «ИТЦ-Трейд» (RU000A100UP0) на протяжении 20 торговых дней сформировали объем порядка 2,6 млн руб., что ниже на 943,6 тыс. Средневзвешенная цена увеличилась на 0,71 п.п. и составила 103,85% от номинала. Бонды сети кондитерских «Кузина» (RU000A100TL1) за 21 день набрали объем почти 5,1 млн руб., что выше на 882,45 тыс. руб., чем в июле. Рост средневзвешенной цены в этом месяце составил 1,07 п.п. (103,53% по итогам августа). Бумаги ООО «Ультра» (RU000A100WR2) участвовали в торгах 21 день и завершили месяц с оборотом в 4,3 млн руб., что скромнее, чем в прошлом месяце на 195,78 тыс. Средневзвешенная цена выросла незначительно, до 102,98% от номинала, прибавив за месяц 0,40 пункта. Облигации ООО «Трейд Менеджмент» (RU000A1014V7), управляющего сетью lady & gentleman CITY, за 20 дней биржевых торгов набрали оборот в размере 4,4 млн руб., снизившись на 700 тыс. по отношению в предыдущему месяцу. Средневзвешенная цена прибавила немного, на 0,32 п.п., однако по-прежнему остается ниже номинала и составляет 98,15%. Обороты дебютного выпуска НХП (RU000A102036) за 15 активных дней торгов составили 4,9 млн руб. со средневзвешенной ценой 103,18% от номинала.

|

.jpg)