|

На вторник, 11 апреля 2017 года, Центральный банк установил следующие официальные курсы. 57,39 рубля за 1 доллар и 60,75 рубля за 1 евро. Нефтяные цены по-прежнему отрабатывают идею обострения ситуации в Сирии, поднявшись к уровню 56 долларов за баррель поBrent. Но этот фактор постепенно теряет значение, поскольку усиления конфликта не происходит. В то же время общее повышение рисков может сдержать и укрепление нефти как рискового актива. Кроме того, традиционно важными окажутся данные о запасах и добыче нефти в США в середине недели. Сильное сопротивление - на уровне 56,7 долларов за баррель. Рубль находится, с одной стороны, под давлением ситуации в Сирии и общего ухода от рисков. Это поднимало котировки доллара к 57,5 руб. Но при этом дорожающая нефть сдерживает ослабление российской валюты. Сейчас рубль уже не выглядит излишне сильным, поскольку рублёвая цена нефти снова поднялась выше 3200 руб. за баррель. Сегодня начинается визит госсекретаря США Рекса Тиллерсона в Россию. Вполне вероятны попытки сглаживания первоначальной остроты конфликта. В таком случае рубль останется в диапазоне 56-57,5 рублей за доллар. Марк Гойхман, ведущий аналитик ГК Телетрейд |

Сирийский фактор для нефти и рубля не получает развития

Рубль будет ждать новостей у отметки 57

|

На старте торгов понедельника рубль ослаб, но вскоре перешел к восстановлению и стабилизировался. Геополитическая обстановка остается напряженной, но валюта приложила максимум усилий, чтобы абстрагироваться от этого фактора и сосредоточиться на растущей нефти. В итоге рублю даже удалось выйти в небольшой «плюс», в среднем на 0,15% к доллару и евро. На рынках продолжает ощущаться напряженность в отношениях между Россией и США, и это определенно давит на нашу валюту. Но в преддверии запланированной встречи Тиллерсона и Лаврова игроки предпочитают воздерживаться от активных торговых решений, заняв выжидательную позицию. Между тем, уверенное продолжение бычьего хода в сырьевом сегменте поддерживает рубль. Баррель Brent добрался до сильного сопротивления в районе 56 долл. на фоне возросших геополитических рисков, а также известий о том, что Ливия снова остановила добычу на своем крупнейшем месторождении. Теперь котировкам черного золота предстоит пройти очередное испытание данными из США. Сегодня вечером Американский институт нефти обнародует свою оценку запасов, а завтра официальные цифры представит Минэнерго. И шансы на пробой отметки 56 во многом будут зависеть от результатов этих отчетов. Хотя геополитика пока остается на первом плане, сокращение запасов поможет активу продолжить восхождение. Это в свою очередь поможет ослабить потенциальное давление на рубль, который ждет конструктивных российско-американских переговоров и в скором времени стартующего налогового периода. В рамках основного сценария пока рассматриваем консолидацию пары доллар/рубль в диапазоне неподалеку от уровня 57 руб. Игорь Ковалев, аналитик ГК ИнстаФорекс |

Brent подошла к важном рубежу

|

В понедельник котировки Brent прибавили свыше 1%, расположившись в районе психологического сопротивления 56 долл./барр. Актив, который традиционно растет на факторах неопределенности, выиграл от ситуации вокруг соседствующей с Ираком Сирии на опасениях эскалации конфликта. Также поддержку цены получили на известиях из Ливии, где лишь после недели нормальной работы снова приостановилась работа на крупнейшем месторождении Шарара. А это крупнейшее месторождение в стране – в результате Ливия была вынуждена почти на треть сократить общую добычу черного золота. Несмотря на то, что этот фактор носит временный характер, в текущем восхождении новый повод для покупок оказался более чем уместным. Однако для пробоя сопротивления на 56 импульса котировкам не хватило. Сегодня рынок продолжит, прежде всего, ориентироваться на геополитику. И признаки спада напряженности могут ослабить напор «быков» по нефти. Тем более что актив подошел к важному уровню, для уверенного прорыва которого потребуется дополнительный катализатор. Таковым может послужить американская статистика, если отразит сокращение объемов запасов углеводородов. При этом рост добычи в стране может продолжиться. По крайней мере, об этом сигнализируют данные нефтесервисной компании Baker Hughes, отразившие очередной прирост числа активных буровых в Штатах - уже 12-ю неделю кряду. Если в ближайшее время Brent не отвоюет отметку 56, в случае коррекции цена первым делом нацелится на область поддержки в районе 55,20. Павел Салас, региональный директор социальной сети для инвесторов eToro в России и СНГ |

Прогноз рынка форекс на 11.04.2017

Доллар своё не отдаст!

|

События, на которые следует обратить внимание сегодня: 11.30 мск. Великобритания: Индекс потребительских цен за март (предыдущее значение 2.3% г/г; прогноз 2.2% г/г). 12.00 мск. Германия: Индекс настроений в деловой среде от института ZEW за апрель (предыдущее значение 12.8; прогноз 13.2). EUR/USD: Наращиваем короткие позиции на росте котировок в область шестой фигуры. За счет, какого фактора пара может продемонстрировать краткосрочный рост котировок? На мой взгляд, сегодня мы можем увидеть умеренно позитивный релиз от института ZEW по деловому климату в Германии за апрель, на фоне ускорения темпа роста композитного индекса PMI от Markit. Почему пара будет демонстрировать снижение? На это указывает динамика долгового рынка. Доходность 10-летних государственных облигаций Германии снижается по отношению к своим аналогам из США и Великобритании, что уменьшает привлекательность инвестиций в европейские активы. Торговая рекомендация: Sell 1,0600/1,0640 и take profit 1,0550.

GBP/USD: Сегодня я ожидаю выхода негативных данных по инфляции в Великобритании, что будет способствовать распродажам британской валюты. Можно выделить две причины для выхода данных хуже медианы прогнозов. Во-первых, это снижение цен на бензин по сравнению с февралем на 1,76%. Необходимо отметить, что стоимость энергоносителей снижается два месяца подряд. Во-вторых, на рынке труда наблюдается замедление темпа роста заработных плат, что также негативно для инфляции. Инвесторы на рынке облигаций также негативно настроены в отношении инфляционных ожиданий: доходность десятилетних государственных облигаций Великобритании по итогам марта продемонстрировала снижение. “Быки”, которые раньше делали ставку на ускорение роста индекса потребительских цен, теперь вынуждены уходить с рынка и отдавать пальму первенства “медведям”. Торговая рекомендация: Sell 1,2430/1,2455 и take profit 1,2365.

USD/JPY: На сегодня формируется смешанный фон. С одной стороны, индексы страха для американского и немецкого рынка акций демонстрируют рост, что сигнализирует об уменьшении “аппетита к риску”. В такие периоды японская йена пользуется спросом, как валюта фондирования №1 в операциях carry trade. С другой стороны, в понедельник в лидерах роста были бумаги компаний малой и средней капитализации, что указывает на наличие интереса инвесторов к фондовому рынку. Что это: ложный сигнал или все-таки нас ожидает падение акций? Сейчас сказать трудно – ситуация выглядит запутанной и сегодня общая тенденция может проясниться. В целом, P/E по индексу DJ30 сейчас находится на уровне 23,3, что при текущих ставках доходности долгового рынка позволяет индексу обновить исторический максимум. В свою очередь рост фондовых рынков положительно отражается на котировках пары USD/JPY. Торговая рекомендация: флэт 110,40-111,40.

Горячев Александр, аналитик компании FreshForex |

Обзор ETF: в фокусе внимания российские бонды

|

В горизонте текущего года стратегией, дающей возможность получить доходность выше, чем по стандартной депозитной ставке, имеет высокие шансы оказаться инвестиция в еврооблигации российских эмитентов. Речь идет о покупке акций фонда FinEx Russian Corporate Bonds ETF, приносящего доход рублях (FXRB). Рассмотрим факторы, которые должны обеспечить успех такому вложению. Инфляция в РФ По данным Росстата, последние две недели марта инфляция была нулевой, а с начала года составила 1%. Убедительные результаты 1-го квартала делают цель ЦБ по годовой инфляции на уровне 4% все более реалистичней. К подобному выводу склоняются и ведущие аналитические агентства: текущий прогноз Bloomberg и Reuters по инфляции в России на конец 2017-го составляет 4,3%. Кроме того, в начале апреля Reuters провело опрос среди аналитиков, согласно которому в среднем ожидается снижение инфляции в РФ до 4% уже в 3-м квартале. Главным гарантом замедления инфляции выступает собственно Банк России, полагающий, что для поддержания показателя у целевого уровня может потребоваться сохранение умеренно жесткой денежно-кредитной политики в течение двух-трех лет. Итак, стабильная и низкая инфляция — это первый значимый фактор, обуславливающий долгосрочную привлекательность российских активов, в особенности рублевых долговых бумаг. Стабильность рубля События 2014-2016-го с особенной наглядностью показали, насколько стоимость рубля определяет цена нефти. Но в начале текущего года этот стереотип оказался под сомнением. На следующем графике представлена динамика корреляции цены Brent и стоимости пары USD/RUB. Как следует из этого графика, с начала года корреляция вышла из негативной зоны, а это означает, что по крайней мере сейчас рубль не находится в отрицательной зависимости с нефтью.

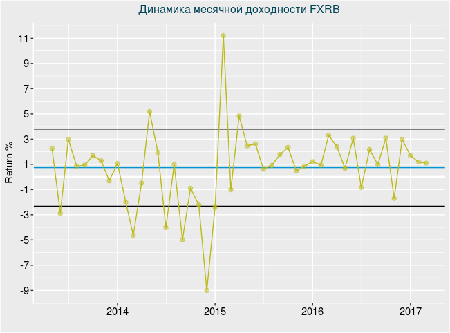

Снижение зависимости курса рубля от цены нефти во многом объясняется притоком иностранных инвестиций в Россию, в том числе, и чисто спекулятивных, проводимых в рамках операций carry trade и использующих относительно высокую реальную ставку для получения прибыли на разнице привлечения фондируемых и размещения инвестиционных средств. Но, как бы то ни было, укрепление рубля и его независимость от цены нефти дополнительно обеспечивают привлекательность рублевых инвестиций в российские долговые бумаги. Исторические параметры доходности ETF фонда FXRB С 2015 года только в трех случаях месячная доходность фонда FXRB оказалась отрицательной, и то в пределах границ стандартного отклонения. Средняя месячная доходность с начала обращения фонда составляет 0,74%, а с начала 2015-го превышает 1,5%.

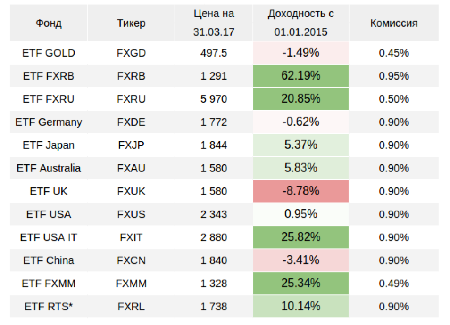

Стабильные показатели исторической доходности в рамках стандартного отклонения указывают на приемлемые параметры риска данного фонда. Стоимость акции фонда FXRB по состоянию на 5 апреля составляет 1288 руб. Комиссия — 0,95%. Информация о ETF, торгующихся на Московской бирже

*С начала обращения 24 февраля 2016-го.

|

Apple ставит на Индию

|

В октябре прошлого года на конференц-звонке по результатам финансового отчета Apple за 4-й квартал глава компании Тим Кук сказал буквально следующее: «В 2016-м продажи iPhone в Индии взлетели на 50% относительно предыдущего года и мы верим, что лишь начали вгрызаться в поверхность этого огромного и растущего рынка». А за несколько месяцев до этого Кук посетил Индию и обсудил с ее премьер-министром возможность открытия сети фирменных магазинов. Итак, очевидно, что Apple делает ставку на Индию. Но повод ли это делать ставку на Apple? С 2014-го по 2015 год акции компании подорожали вдвое. Случилось это отчасти из-за успеха моделей iPhone5 и 6, но все же главным фактором стал выход компании на рынок Китая, где ее продажи в 2015 финансовом году росли в среднем на 100% г/г каждый квартал. Как только китайский рынок продемонстрировал отчетливые признаки насыщения и в конце финансового 2016 года темпы продаж упали, акции Apple достаточно серьезно скорректировались.

Источник: отчетность компании, графика Инвесткафе (обратите внимание, что согласно политике компании, к примеру, отчетный 1-й квартал 2017-го совпадает с календарным 4-м кварталом 2016-го. Это конечно сложновато для восприятия, однако не забываем слоган Apple — Think Different :)

Вполне очевидно, что для устойчивого роста капитализации Apple нуждается в новом рынке, по своему потенциалу сопоставимом с китайским. Сегодня единственным подходящим в этом смысле вариантом выглядит Индия. И, судя по всему, Apple давно и хорошо это понимает. До недавнего времени Индия не была привлекательна с точки зрения потребительского спроса из-за низкой доли среднего класса с годовым доходом семьи более $10 тыс. Но начавшаяся в 1991-м либерализация экономики стала приносить плоды. Уже в 2015-м доля среднего класса с годовым доходом от $10 тыс. до $45 тыс. достиглав стране 23,4%. Впрочем, в Китае она равнялась 33,6%. Таким образом, с позиций платежеспособного спроса Индия становится все более подходящим рынком сбыта для ценового диапазона продукции Apple, хотя и отстает от КНР.

Источник: livemint.com. По последним прогнозам в ближайшие двадцать лет более половины жителей Индии будет моложе 35 лет, а Китай имеет все шансы стать столкнуться с проблемой старения населения. Перспективы демографической ситуации имеют самое прямое отношение к Apple, так как покупает смартфоны преимущественно молодежь. Так, в Китае самая большая доля владельцев смартфонов относится к возрастной категории от 18 до 24 лет. Уверен, в Индии ситуация схожая.

Источник: CIA. Наконец, стоит отметить в целом оптимистичные перспективы в секторе услуг мобильной связи Индии, инфраструктура которого активно развивается. По данным совместного исследования Google и The Boston Consulting Group, с 2015 по 2020 год число пользующихся смартфонами индийцев удвоится и достигнет 520 млн, то есть 39% от прогнозируемой на тот момент численности населения страны.

Итак, судя по всему, Apple в Индии нашла замену Китаю. Уверен, процесс выхода на этот рынок для компании не будет быстрым, хотя бы потому, что на данный момент платежеспособный сегмент населения в стране узковат. Но, если строить долгосрочные прогнозы, Индия дает Apple шанс на количественное расширение рынка. Несмотря на то, что котировки акций Apple в 2017 году уже поднялись на 24%, сравнение с аналогами по мультипликаторам указывает на сохраняющийся потенциал роста.

Данные технического анализа подтверждают стабильное движение котировок в границах широкого восходящего канала с 2012 года.

Более приближенный взгляд отражает перекупленность акций Apple, существенно превышающих уровень 150-дневной скользящей средней. 26 апреля компания представит квартальную отчетность, и до этого момента котировки вполне могут откорректироваться.

График актуализирует котировки при каждом обновлении страницы. Цена на момент написания поста — $143,70. В перспективе индийский рынок для Apple может превзойти по размерам китайский, и это делает долгосрочные инвестиции в бумаги компании привлекательными. Рекомендация — «покупать». Ближайшая цель — $160. Горизонт прогноза — шесть месяцев. Инвестировать в акции американских компаний можно через приобретение бумаг специализированного ETF, торгуемого на Московской бирже. |

Forex: ключевые события дня. 11 апреля

|

Продолжит ли ралли британская инфляция? Поможет ли Германия фондовым индексам? Что думает об экономике США главный "голубь" ФРС? |

Что будет с USD, EUR и GBP?

|

BofA Merrill Lynch отмечает, что ФРС использует хорошие времена, чтобы нормализовать денежно-кредитную политику. ЕЦБ рассматривает возможность отказа от нетрадиционных мер, однако процесс сворачивания программы количественного смягчения будет идти очень медленно и, вероятнее всего, займет весь 2018-й. Банк рекомендует покупать доллар США. По его мнению «ястребы» FOMC и налоговая реформа Дональда Трампа способны удивить и придать новый импульс американской валюте. Евро следует приобретать в отношении таких валют как швейцарский франк и японская иена. Шансы победе Ле Пен во Франции крайне низки, и как только она проиграет единая европейская валюта получит новый импульс против денежных единиц – спасительных гаваней. BofA Merrill Lynch рекомендует продавать британский фунт на росте. Переговоры по Brexit будут крайне тяжелыми, что окажет давление на Банк Англии и вернет идею ослабления денежно-кредитной политики. Ежедневные обновления, читайте больше на портале brokers.pro FX-прогнозы от крупных банков |

ЕС считает, что РФ выходит из рецессии

|

По словам посла ЕС в РФ Вигаудаса Ушацкаса, в Европейском союзе считают, что Россия выходит из экономической рецессии. Об этом он заявил на ежегодной встрече послов стран ЕС с главой Минэкономразвития, в этом году с Максимом Орешкиным. Ввиду этого, ЕС хотелось бы знать о будущей экономической политике России. Евросоюз заинтересован в развитии взаимовыгодных экономических отношений, поэтому следит за публичными выступлениями и интервью, которые повышают конкурентоспособность и производительность российской экономики. ЕС рассчитывает услышать мнения со стороны РФ на некоторые направления внутренней экономической политики, отметил также Ушацкас. Орешкин пообещал проинформировать руководителей дипломатических представительств о состоянии российской экономики и том, какие действия предпринимаются со стороны государства. Он так же отметил, что РФ и ЕС являются важными стратегическими и торговыми партнерами, так как доля товарооборота между РФ и ЕС составляет 45%. Материал предоставлен компанией ForexMart

|