|

Братцы, всем привет! upd Внимание! Блог Каракурта переехал на новый адрес: Акции Северстали (CHMF; SVST). Приближение стоимости металлолома к полугодовому максимуму в Турции способствует повышению котировок на заготовку и арматуру в странах Ближнего Востока, а новый подъем в железорудном секторе (фьючерсный контракт i2001 (январь) стоит $99,00) является одним из факторов роста цен на листовой прокат в Китае. Не поддерживает общую тенденцию только коксующийся уголь, где все упирается в недостаточный спрос на споте. Подъем цен на лом в Турции позволил вернуть стоимость отечественной заготовки на уровень почти трехмесячной давности. Однако, в строительной отрасли начался зимний спад, усиливаемый негативными рыночными тенденциями. Нынешние цены мини-заводов лишь незначительно превышают уровень себестоимости. Спад на российском рынке листового проката и сварных труб окончательно прекратился. Дистрибьюторы приступили к пересмотру котировок в сторону повышения. Металлургические компании анонсировали подъем на январь, правда, только в сегменте горячекатаного проката, но достаточно существенный. Стальной Дайджест, поехали!

| Наименование | Единица | Start | 13.12.19 | 06.12.19 | 1W, % | YTD, % | | USD/RUB Москва | RUB | 69,8319 | 62,8624 | 63,7533 | -1,40 | -9,98 | | USD/CNY Шанхай | CNY | 6,8785 | 6,9895 | 7,0350 | -0,65 | 1,61 | | Фьючерс на индекс USD CFD - DX | USD | 95,735 | 97,178 | 97,643 | -0,48 | 1,51 | | Фьючерс на золото CFD - GC | USD | 1294,20 | 1480,20 | 1464,55 | 1,07 | 14,37 | | Фьючерс на нефть Brent CFD - LCO | USD | 53,80 | 64,93 | 64,37 | 0,87 | 20,69 | | Индекс S&P 500 CFD - US500 | пункт | 2506,85 | 3168,80 | 3145,91 | 0,73 | 26,41 | | Индекс МосБиржы Москва - IMOEX | пункт | 2369,23 | 2996,63 | 2928,76 | 2,32 | 26,48 | | Облигации РФ 10Л Москва - RU10YT | % | 8,730 | 6,350 | 6,400 | -0,78 | -27,26 | | Облигации США 10Л Нью-Йорк - US10YT | % | 2,686 | 1,824 | 1,843 | -1,03 | -32,09 | | Облигации США 3М Нью-Йорк - US3MT | % | 2,381 | 1,564 | 1,523 | 2,69 | -34,31 | » Китай и США согласовали текст первой части торгового соглашения США и Китай согласовали первую часть торгового соглашения, она состоит из девяти пунктов, заявил в пятницу на пресс-конференции заместитель министра коммерции Ван Шоувэнь. "США и Китай на основании равенства и взаимного уважения согласовали первую часть торгового соглашения, она состоит из девяти пунктов, включая защиту интеллектуальной собственности, передачу технологий, сельское хозяйство и продовольствие", — заявил Ван Шоувэнь. "Соединенные Штаты и Китай достигли исторического и реализуемого соглашения по первой фазе торговой сделки, требующей структурных реформ и других изменений китайской экономики и торговли в сферах интеллектуальной собственности, передачи технологий, финансовых услуг, национальной и иностранной валюты", — сообщил офис торгового представителя США. По словам президента США Дональда Трампа, США незамедлительно начнут переговоры с Китаем по "второй фазе" соглашения по торговле, и подтвердил, что Вашингтон не будет вводить новые пошлины на китайские товары 15 декабря. "Мы договорились об очень крупной первой фазе сделки с Китаем. Они согласились на многие структурные изменения и массовые закупки сельскохозяйственной продукции, энергии и промышленных товаров, а также на многое другое... Штрафные пошлины, которые должны были вступить в силу 15 декабря, не будут введены из-за того, что мы заключили сделку. Мы начнем переговоры по второй фазе немедленно, а не будем ждать до выборов 2020 года. Это удивительная сделка для всех. Спасибо!" — написал Трамп в Twitter. Ожидается, что сделка будет подписана в первую неделю 2020 года. » Индексы США сдерживала слабая внутренняя статистика и коррекция после бурного роста Ведущие фондовые индексы США по итогам торгов в пятницу продемонстрировали слабый рост, который связан, с одной стороны, с коррекцией рынка, который на предыдущей сессии бил рекорды, рынок также пытался в начале сессии отыграть неоднозначные комментарии президента США Дональда Трампа по торговой сделке с Китаем, свидетельствуют данные бирж. С другой стороны, рост индексов сдерживала слабая статистика роста розничных продаж.

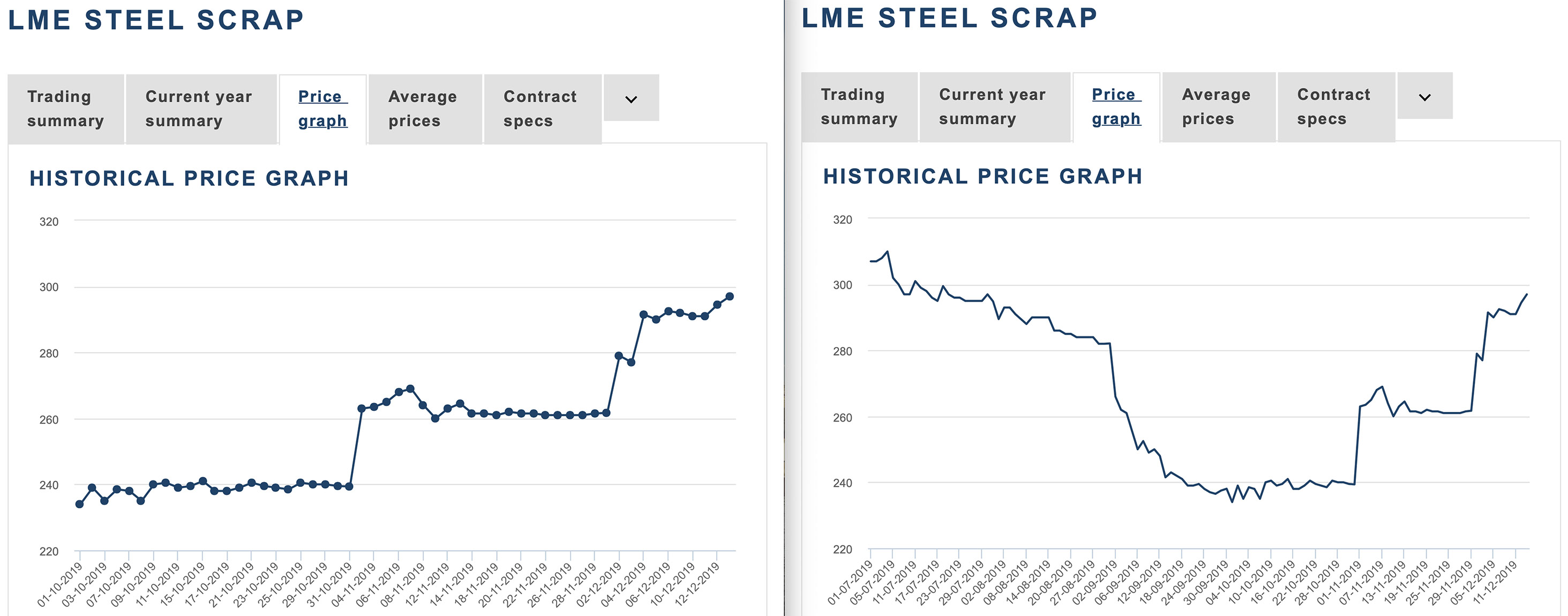

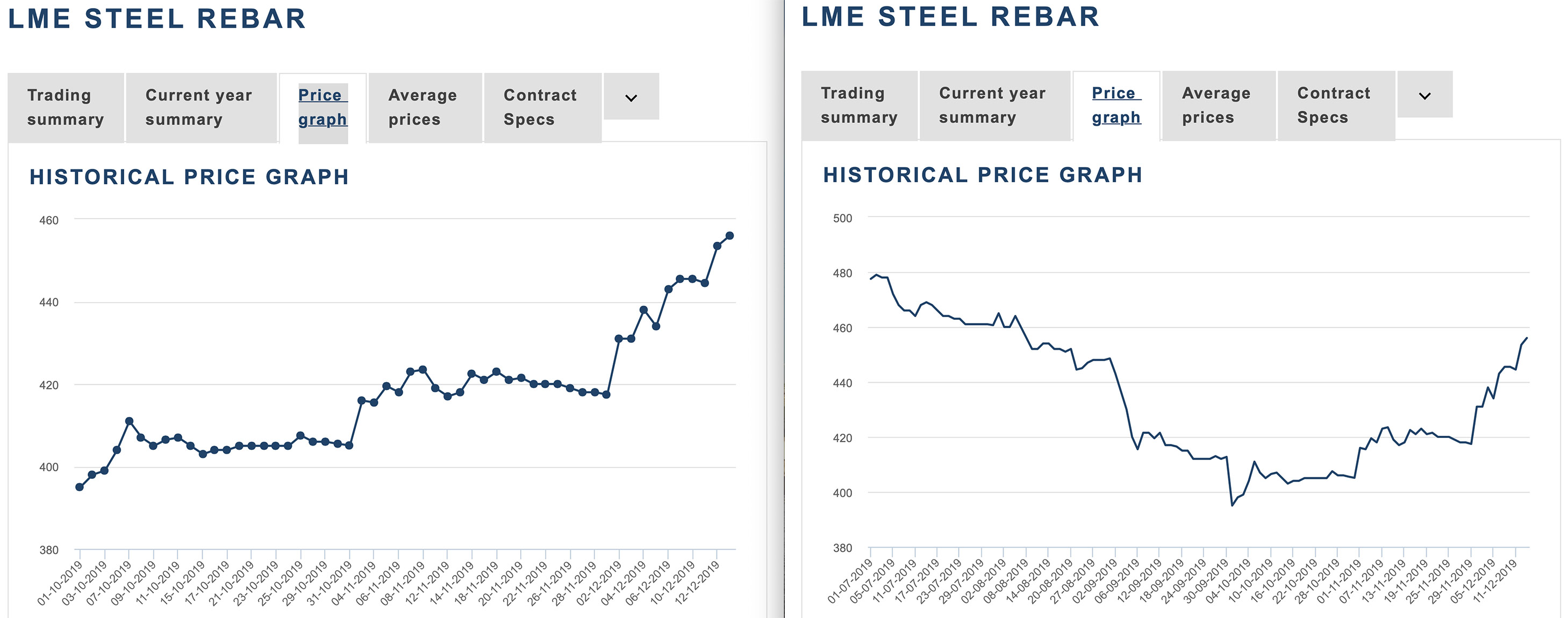

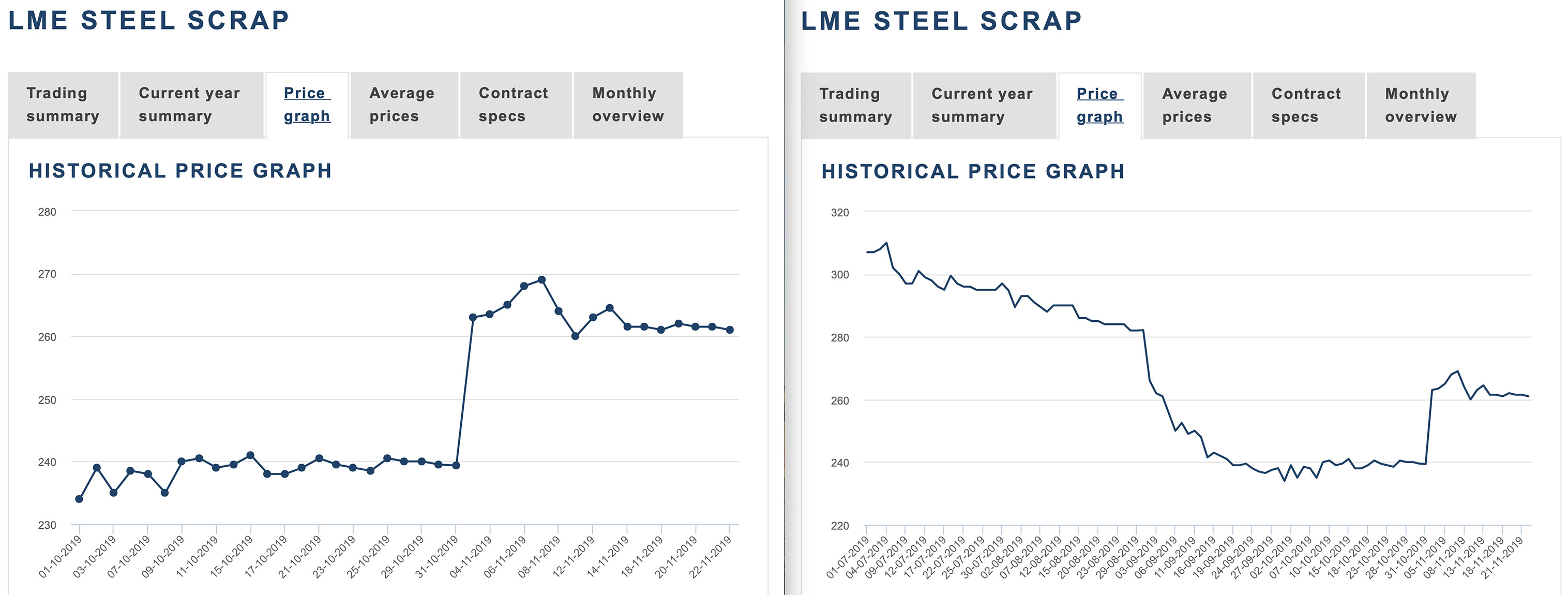

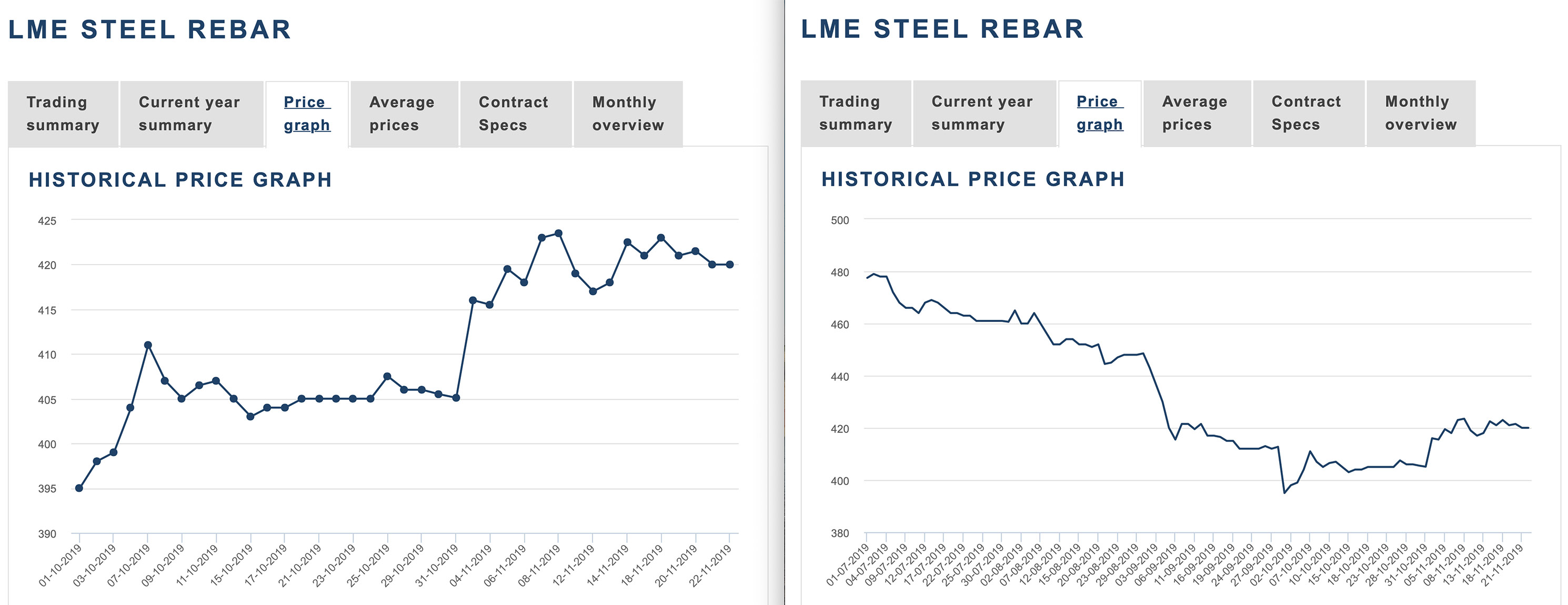

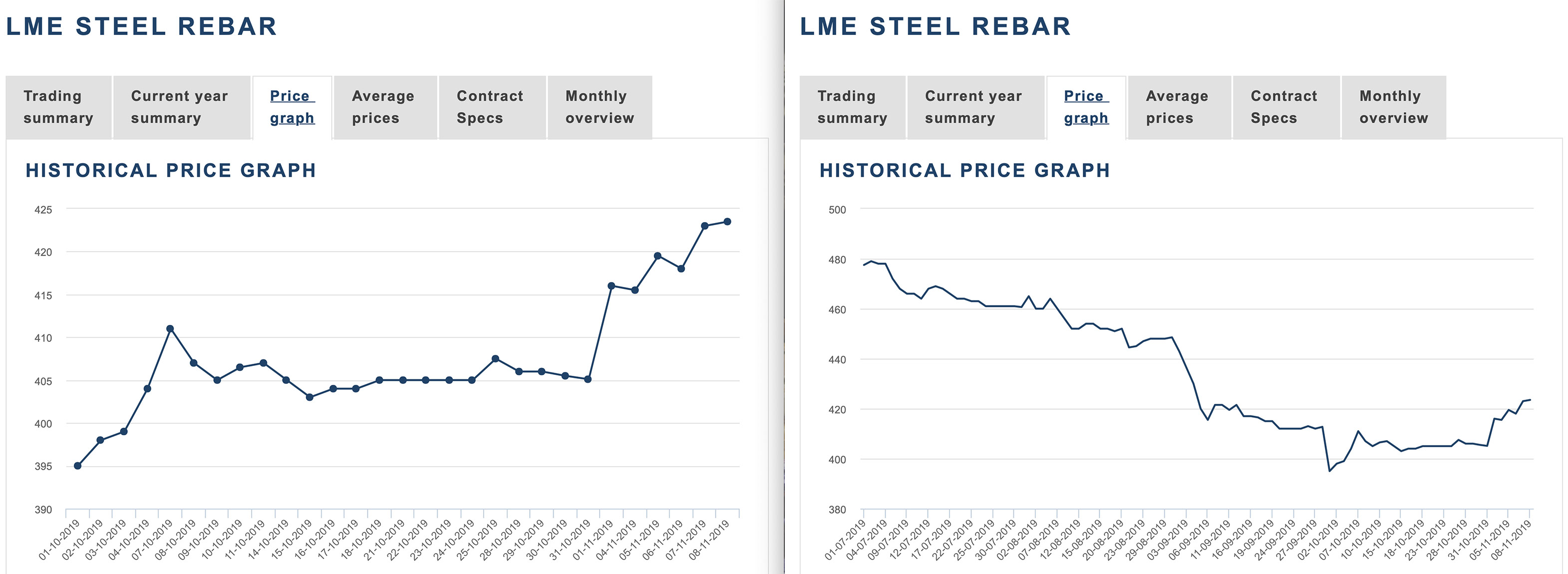

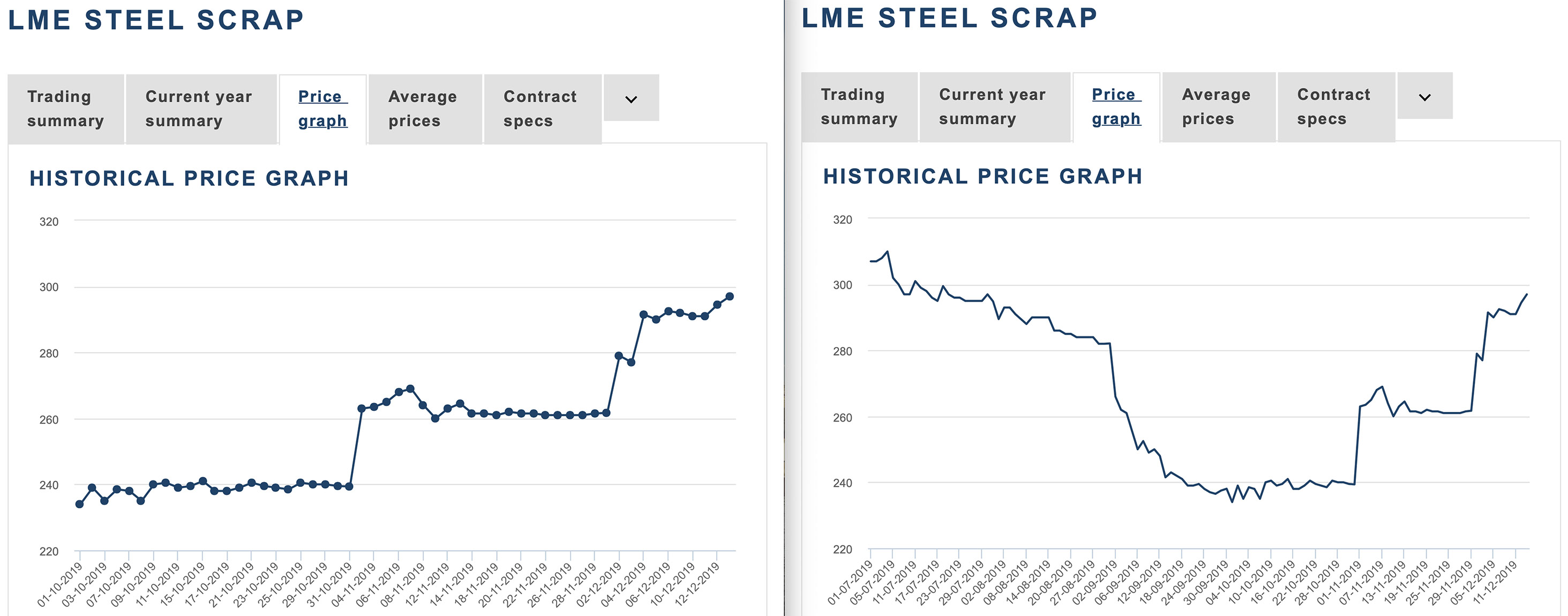

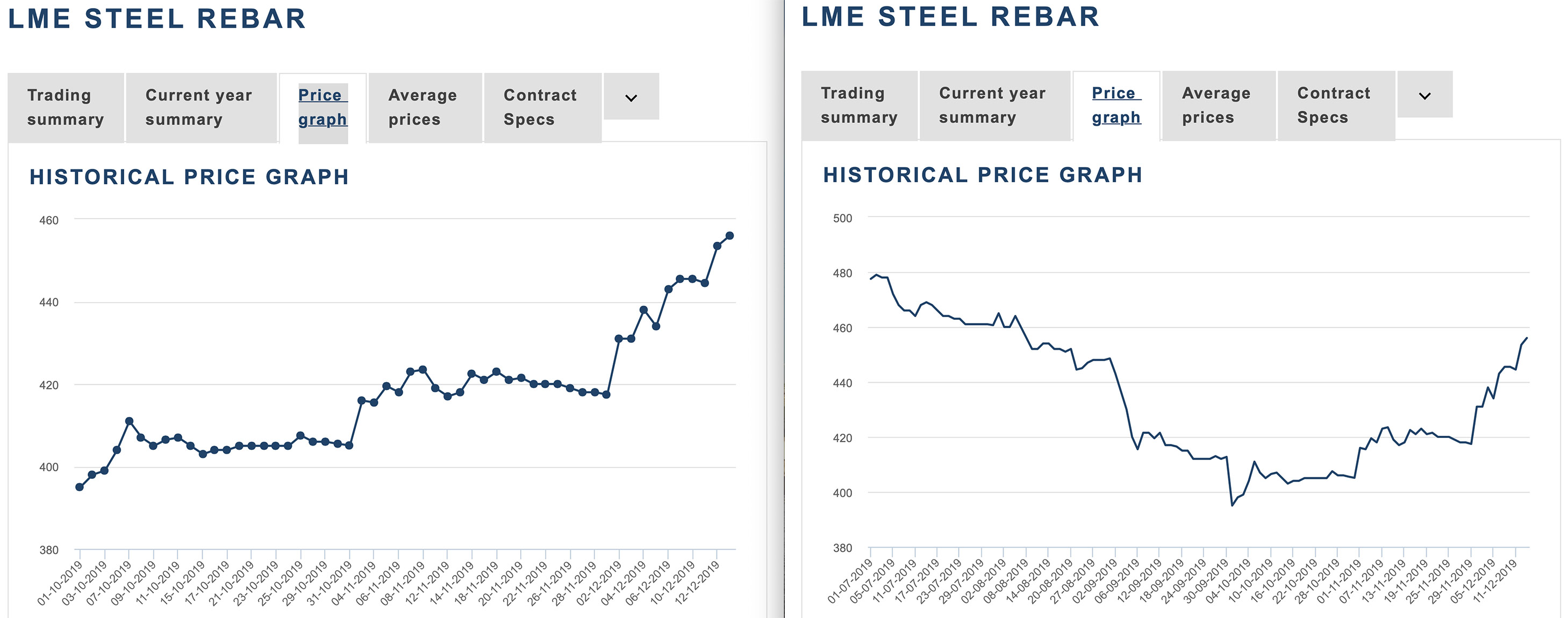

| Наименование | Валюта | Start | 13.12.19 | 06.12.19 | 1W, % | YTD, % | | Фьючерс на железорудную мелочь (62% Fe CFR) DCE - DCIOK9 | CNY | 495,50 | 684,50 | 652,50 | 4,90 | 38,14 | | USD | | 97,93 | | | | | Фьючерс на железорудную мелочь (62% Fe CFR) CME - TIOc1 | USD | 69,20 | 92,27 | 88,56 | 4,19 | 33,34 | | Фьючерс на коксующийся уголь DCE - DJMc1 | CNY | 1445 | 1304,00 | 1325,00 | -1,58 | -9,76 | | USD | | 186,56 | | | | | Steel Rebar Futures LME - SRRc1 | USD | 467,28 | 456,00 | 443,00 | 2,93 | -2,41 | | Steel Scrap Futures LME - SSCc1 | USD | 299,87 | 297,00 | 292,50 | 1,54 | -0,96 | | Фьючерс на рулонную сталь США CME - HRCc1 | USD | 721,00 | 557,00 | 563,00 | -1,07 | -22,75 | | Steel HRC N. America (Platts) LME | USD | 719,50 | 592,00 | 594,00 | -0,34 | -17,72 | | Steel HRC FOB China (Argus) LME | USD | 500,00 | 474,50 | 448,00 | 5,91 | -5,10 | Примечания (Dalian Commodity Exchange - DCE): ЖРК: i2001 (январь) - 692 юаней - $99,00; i2005 (май) - 658 юаней - $94,14. Смотрите котировки фьючерсов на арматуру и горячий прокат в Китае на Шанхайской фьючерсной биже: Hot Rolled Coils: hc2001 (январь) - 3728 - $533,37; hc2005 (май) - 3569 - $510,62; Steel Rebar: rb2001 (январь) - 3718 - $531,94; rb2005 (май) - 3533 - $505,47. Котировки LME Steel Scrap: в 4 квартале 2019 г.; с начала 3 квартала 2019 г.

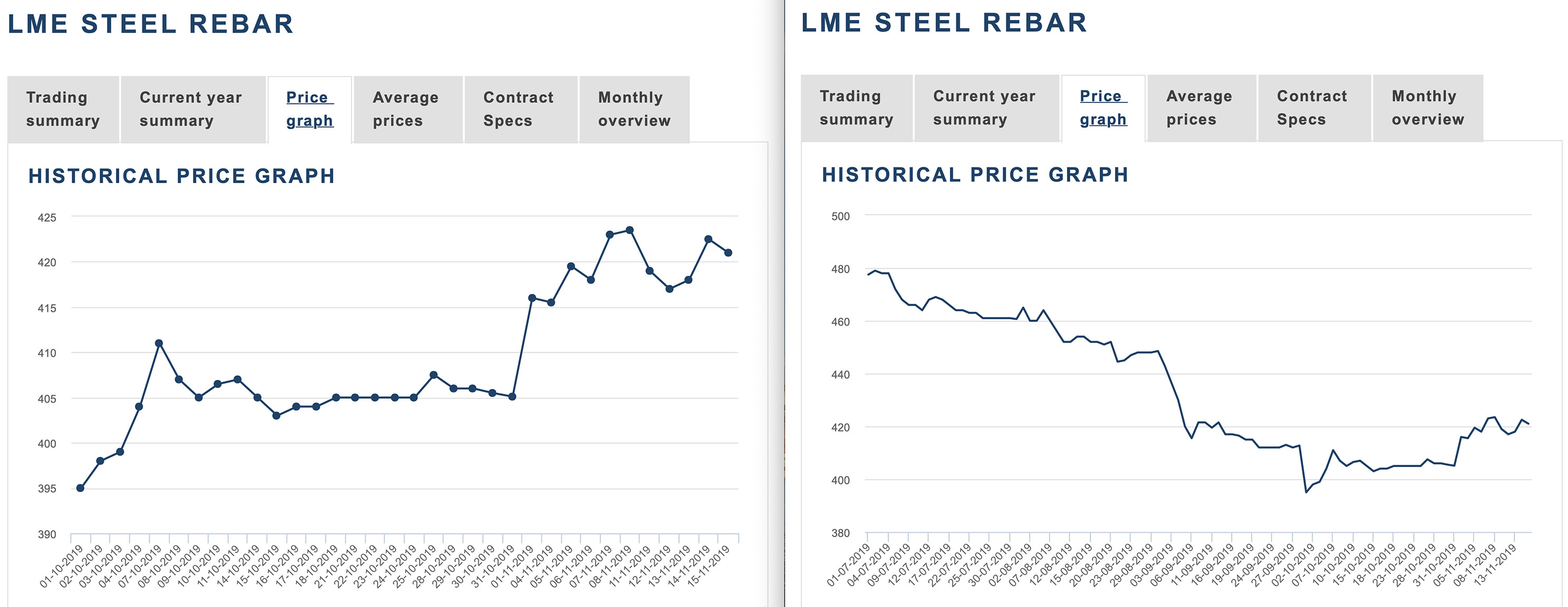

В 4К2019: +24,76%. С начала 3К2019: +2,94%. Котировки LME Steel Rebar: в 4 квартале 2019 г.; с начала 3 квартала 2019 г.

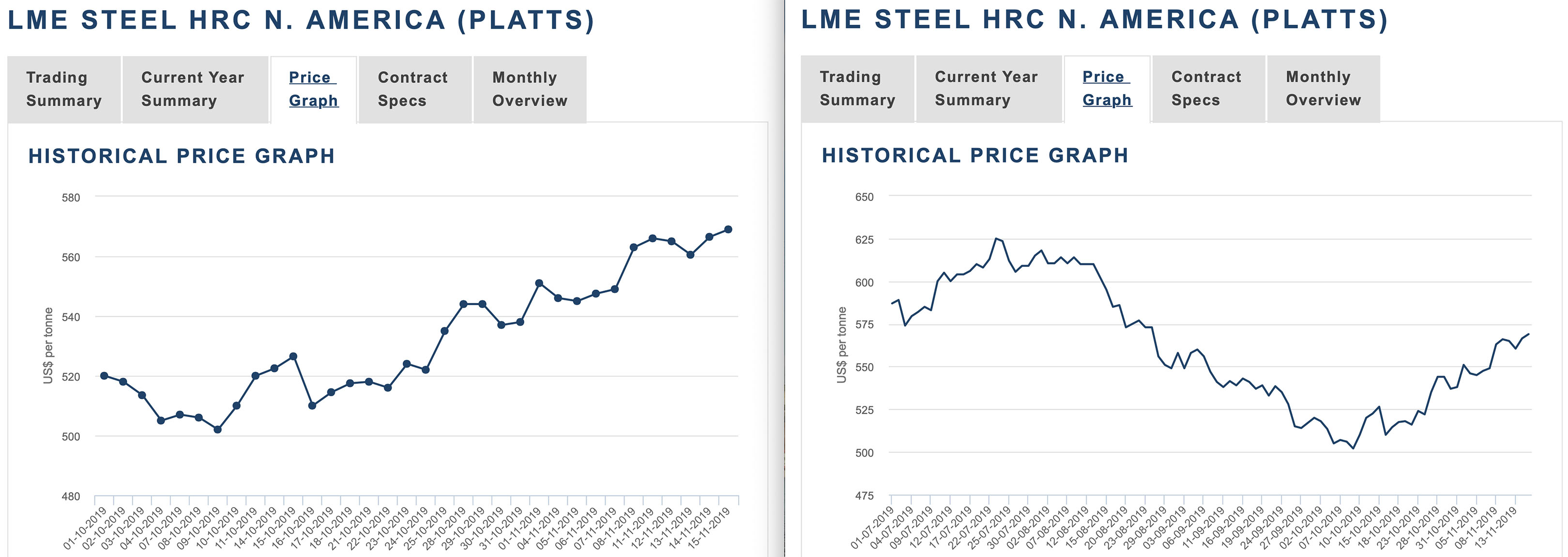

В 4К2019: +10,48%. С начала 3К2019: -2,47%. Котировки LME Steel HRC N. America (Platts): в 4 квартале 2019 г.; с начала 3 квартала 2019 г.

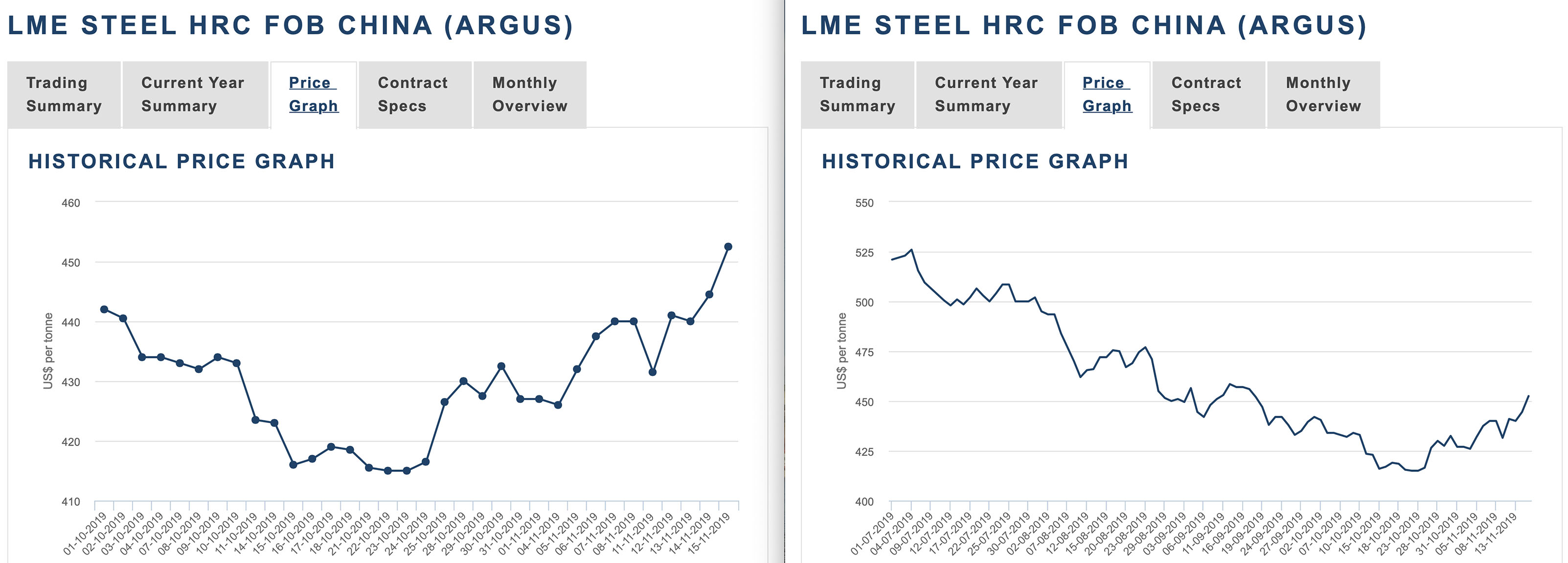

В 4К2019: +14,51%. С начала 3К2019: +3,05%. Котировки LME Steel HRC FOB China (Argus): в 4 квартале 2019 г.; с начала 3 квартала 2019 г.

В 4К2019: +7,96%. С начала 3К2019: -8,93%. » Экспорт стали из Китая в ноябре снизился на 4,2% Экспорт и импорт стали согласно данным Главного таможенного управления: | Направление | 11.19 | 11.19/10.19 | 11.19/11.18 | 1-11.19 | 1-11.19/1-11.18 | | Экспорт стали, млн т | 4,58 | -4,2% | -13,6% | 59,66 | -6,5% | | Импорт стали, млн т | 1,04 | +0,97% | | 10,82 | -11% | » Китай может снизить производство стали в 2020 году Ожидается, что производство стали в КНР в 2020 году снизится с рекордно высокого уровня в этом году до 981 млн. тонн, согласно прогнозу China Metallurgical Industry Planning and Research Institute. Производство в 2019 г. может достичь 988 млн. тонн. В первые 10 месяцев этого года Китай произвел 829,22 млн. тонн нерафинированной стали, что на 7,4% больше, чем годом ранее. Между тем, спрос вырос на 7,3% до 886 млн. тонн в 2019 г., но ожидалось, что снизится с этого уровня на 0,6% в 2020 году, по данным института. Потребление стали в 2019 году лучше, чем ожидалось, в основном из-за быстро растущих инвестиций в инфраструктуру и развития недвижимости, в то время как промышленное производство также в целом стабильно. Ожидается, что спрос на сталь в строительной отрасли покажет рост на 11,2% в этом году до 478 миллионов тонн, но ожидается снижение на 0,6% в 2020 году. По данным National Development and Reform Commission, ожидается, что спрос на железную руду в Китае достигнет 1,225 млрд. тонн в 2020 году и 1,264 млрд. тонн в 2019 году. В прошлом году Китай ввез 1,06 млрд тонн железной руды. Ожидается, что производство чугуна в Китае сократится до 775 млн. тонн в 2020 году от 800 млн., прогнозируемых на 2019 год. » Китайский стальной рынок остается сильным и в зимний период Для сталелитейной промышленности КНР зимний период должен был быть низким сезоном продаж. Тем не менее, стальная арматура, основной продукт, растет в последние месяцы. В Таньшане, провинция Хэбэй вместимость самого большого хранилища стали составляет более 150 000 тонн. Тем не менее, в настоящее время запас составляет всего 12 000 тонн, что стало самым низким уровнем за шесть лет. Местные трейдеры говорят, что рынок стали сильный, что им не нужно запасаться, а отправлять напрямую к потребителям после покупки. С середины ноября торговцы столкнулись с дефицитом стали как в Таньшане, так и в других областях. » Цены железной руды в Китае поднялись до 4-х месячной высоты Во вторник фьючерсы на железную руду в Китае выросли до самого высокого значения за более чем четыре месяца на фоне неопределенности поставок, которая, как ожидается, появится в первом квартале следующего года. Наиболее торгуемый фьючерсный контракт на железную руду на Далянской товарной бирже с поставкой в мае 2020 года подскочил на 3,2% до 662 юаней ($94,05) за тонну, самого высокого уровня с 7 августа. Он закрылся на 1,3% до 650 юаней за тонну. Цены на спотовую железную руду с Fe 62% для доставки в Китай также отслеживали динамичный фьючерсный рынок и выросли до $93 за тонну в понедельник с $89,50 на предыдущей сессии. » Австралийские цены на коксующийся уголь в 2020 году вырастут По прогнозу Citi Research, опубликованном в среду, спотовые цены на австралийский коксующийся уголь в 2020 году вырастут из-за сужения профицита на морском рынке и высокого спроса со стороны Китая на высококачественные угли. «Мы ожидаем, что морские цены будут расти, чтобы соответствовать внутренним ценам Китая, на фоне ускорения импорта из Китая в связи с возобновлением квот на импорт в 2020 году», - говорится в сообщении Citi Research. По данным S&P Global Platts, коксующийся уголь Seaborne класса Premium Low Vol был дешевле в течение всего года. По данным Platts, спрэд между внутренними и морскими ценами на уголь в Китае составил в среднем $26,50 за тонну с января по ноябрь. Кроме того, по словам Citi, спрос на коксующийся уголь высокого качества будет продолжать доминировать. Это связано с тем, что на внутренних шахтах КНР заканчиваются угли с низким содержанием серы. Ожидается, что другие страны-производители коксующегося угля, такие как Мозамбик и Россия, увидят скромное увеличение поставок коксующегося угля. Тем не менее, ожидается, что Россия получит больше доли на рынке Азиатско-Тихоокеанского региона на фоне сохраняющейся слабости в Европе. » IREPAS: мировой рынок сортового проката в первом квартале будет стабилен По данным International Rebar Producers and Exporters Association (IREPAS), глобальный рынок сортового проката сталкивается с проблемами. Недавние растущие цены на лом не были поддержаны рынком транзакций длинномерной продукции. Таким образом, прибыль сужалась, а спрос был слабым из-за отсутствия уверенности в восстановлении экономики, что привело к незначительному снижению покупок. Кроме того, более жесткая региональная деятельность и конкуренция на мировом рынке стали также были проблемами для рынка сортового проката. Протекционизм, возникший на многих крупных рынках, усугубил дисбаланс между спросом и предложением. Однако, текущие сделки с китайскими импортерами по полуфабрикатам стали могут помочь в поддержании цен на рынке сортового проката. Таким образом, IPREPS прогнозирует стабильный прогноз на первый квартал 2020 года, который будет таким же, как рыночная ситуация в конце 2019 года. » США: цены на г/к прокат могут вырасти 4-й раз в этом году В настоящее время известно, что у дистрибьюторов низкий уровень запасов г/к рулона, поэтому спрос на пополнение запасов будет больше после новогодних праздников. » Мощности по выплавке стали в Индии достигли 142 млн. т в год По данным Министерства металлургической промышленности Индии, по итогам 2018/2019 финансового года (апрель/март) совокупные мощности в национальной отрасли достигли 142,2 млн. т стали в год. Из них 25,42 млн. т приходится на две государственные компании — SAIL (8 предприятий, мощность19,13 млн. т в год) и RINL (1 меткомбинат на 6,3 млн. т в год). В 2018/2019 ф.г. в госсекторе было произведено 21,5 млн. т стали, средняя загрузка составила 84,5%. Частный сектор в индийской металлургии представлен 968 предприятиями общей мощностью 116,8 млн. т в год. Они выдали в прошлом финансовом году 89,43 млн. т стали при средней загрузке 76,6%. В 2018/2019 ф.г. в Индии было произведено 110,9 млн. т стали, что составляет 78,0% от общего объема мощностей. Видимое потребление оценивается Министерством в 98,71 млн. т, из которых 92,9% пришлось на продукцию национального производства. » Египетский рынок стали возобновит рост в 2020 г. Видимое потребление стальной продукции в Египте в 2020 г. прибавит 4% по сравнению с текущим годом и достигнет 9,9 млн. т. С такой оценкой выступил на конференции Middle East Iron and Steel Conference в Дубае Джордж Митта, председатель экономического комитета региональной металлургической ассоциации Arab Iron and Steel Union (AISU). В целом, по оценкам Джорджа Матты, в 2019 г. видимое потребление стальной продукции в странах Ближнего Востока и Северной Африки (без Турции и Ирана) составит 40 млн. т, на 7% меньше, чем годом ранее. На 2020 г. прогнозируется рост до 41 млн. т, из которых 34 млн. т придется на сортовой прокат и 7 млн. т — на листовой.

| Наименование | MCap, $m | Валюта | Start | 13.12.19 | 06.12.19 | 1W, % | YTD, % |  | Severstal LSE - SVST | 12.264 | USD | 13,65 | 14,64 | 13,80 | 6,09 | 7,25 |  | Novolipetsky MK LSE - NLMK | 13.161 | USD | 22,88 | 21,96 | 20,80 | 5,58 | -4,02 |  | EVRAZ LSE - EVR | 7.237 | GBP | 480,50 | 376,30 | 357,00 | 5,41 | -21,69 |  | Magnitogorsky MK LSE - MAGN | 7.263 | USD | 8,29 | 8,45 | 7,94 | 6,42 | 1,93 |  | Mechel NYSE - Mechel | | USD | 1,98 | 1,890 | 1,880 | 0,53 | -4,55 |  | Северсталь MOEX - CHMF | 12.238 | RUB | 942,90 | 918,40 | 883,00 | 4,01 | -2,60 |  | НЛМК MOEX - NLMK | 13.147 | RUB | 157,42 | 137,90 | 133,00 | 3,68 | -12,40 |  | ММК MOEX - MAGN | 7.394 | RUB | 43,040 | 41,600 | 39,060 | 6,50 | -3,35 |  | Мечел MOEX - MTLR | | RUB | 73,47 | 61,42 | 61,60 | -0,29 | -16,40 | » В начале декабря значительно замедлилось падение индекса цен в металлоторговле За период c 6 по 12 декабря сводный индекс цен металлоторговли по черному металлопрокату в Центральном регионе РФ опустился на 0,6 пункта (-0,11%) до отметки 536,66. Это самое слабое изменение показателя за период с начала июля текущего года, а устойчивая тенденция падения индекса наблюдается именно с этого месяца. За предыдущий период этот показатель потерял 6,77 пункта, а неделей ранее - 7,97 пункта. Снижение цен у х/к листа - 0,9%. Примерно такое же, что и периодом ранее. Цены на арматуру снизились на 0,37%. На 0,5 процентных пункта меньше, чем неделей ранее. Снижение цен у оцинкованного плоского проката составило 0,25%. На 1,4 процентных пункта меньше, чем периодом ранее. Лист г/к прибавил в цене 0,83%. Тем самым отыграв половину от повышения цены за предыдущий период. » Ж/д отгрузки российских игроков за ноябрь Отгрузки в таблице приведены в млн тонн стального проката. | Наименование | 11.19 | 11.19/10.19 | 11.19/11.18 | 1-11.19 | 1-11.19/1-11.18 | | ЧерМК Северсталь: | 0,68 | +35% | -6,2% | 7,35 | +2,1% | | - внутренние поставки | | | | 5,59 | +13% | | - экспорт | | | | 1,76% | -21,8% | | ММК: | 0,85 | -4,8% | -1,8% | 9,53 | -3,4% | | - внутренние поставки | | | | 6,97 | +10,5% | | - экспорт | | | | 2,56 | -28,1% | | НЛМК Липецк: | 0,78 | -16,4% | -27% | 10,2 | -12,5% | | - внутренние поставки | | | | 4,03 | +6,3% | | - экспорт | | | | 6,14 | -21,6% | В этом году отгрузки ЧерМК за месяц за исключением января и марта превышали аналогичные показатели прошлого года. Период январь-ноябрь в этом году - самый высокий уровень отгрузок за данный период за последние 8 лет. Для ММК в этом году месячные показатели, за исключением февраля, июня и августа заметно ниже аналогичных показателей прошлого года. В этом году объемы отгрузок НЛМК за месяц (за исключением февраля) заметно ниже аналогичных показателей прошлого года. » Ж/д отгрузки внутри России по отраслям в ноябре Отгрузки в таблице приведены в тыс. тонн стального проката. | Наименование | 11.19 | 11.19/10.19 | 11.19/11.18 | 1-11.19 | 1-11.19/1-11.18 | | Производство металлоконструкций | 51,8 | +1,1% | +3% | 603,3 | -8,7% | | Автопром | 63,5 | -25,38% | -13% | 853 | -6,2% | | Судостроение | 9,3 | -32,3% | -50% | 98 | -16,2% | | Ж/д машиностроение | 108,7 | -15,5% | -3,8% | 1 390 | +8,2% | | Нефтегазовый комплекс | 350 | +5,4% | +10,1% | 4 090 | +4,4% | | Заводы ЖБИ и ДСК | 14,1 | +8% | +10,3% | 182,2 | +10,6% | | СМЦ | 125 | -9,6% | -16,7% | 1 820 | -11,5% | | Металлоторговля | 780 | -8,6% | -4,3% | 10 480 | +1,9% | » В 2020 году упадёт производство грузовых вагонов Институт проблем естественных монополий ожидает замедления темпов производства грузовых вагонов после рекордного уровня 2019 года (актуальный прогноз ИПЕМ по текущему году – вагоностроительные предприятия выпустят более 77 тыс. новых вагонов, что на 13% превышает показатель предыдущего года). Институт прогнозирует, что в 2020 году объем производства грузовых вагонов составит 60-65 тыс. единиц, что 16-22% ниже результата, который может быть достигнут в этом году. При этом в 2020 году в структуре выпуска может стать рекордной доля специализированного подвижного состава: ИПЕМ ожидает, что она дойдет до 49% против 46% в 2018 году. » Ж/д отгрузки металлургической отрасли в ноябре Отгрузки в таблице приведены в млн тонн стального проката. | Наименование | 11.19 | 11.19/10.19 | 11.19/11.18 | 1-11.19 | 1-11.19/1-11.18 | | Продукция строительного назначения: | 1,33 | -1,3% | -10,4% | 16,17 | +0,4% | | - внутренний рынок | 1,06 | -5,7% | -8,2% | 13,7 | +4,8% | | - экспорт | 0,26 | +5,4% | -18,3% | 30,04 | -15,8% | | Трубные заводы: | | | | 6,67 | -8,1% | | - экспорт | | | | 1,20 | -9,3% | » Спрос российского строительства на сталь может увеличиться почти на треть К 2030 г. потребление стального проката строительной отраслью в России может вырасти до 39 млн т. Это на 30% выше уровня 2018 г., рассказал заместитель директора по продажам компании «Северсталь» Роман Сенаторов. В 2018 г. продажи «Северстали» продукции для строительной отрасли в России составили 4,2 млн т, по прогнозам компании, в 2019 г. они вырастут на 14%, а к 2023 г. – еще на 4% до 5 млн т. На строительство приходится более 50% потребления стали в мире и более 70% – в России. Крупнейшие сталелитейные компании ожидают роста спроса именно в этой отрасли. Если заявленная правительством инфраструктурная программа будет реализована, она станет мощным драйвером роста для потребления стали. 56% потребления стали в строительной отрасли России приходится на арматуру, указывает «Северсталь». Крупнейший производитель стальной строительной балки в России – Evraz. За пять лет потребление строительной балки в России выросло почти на 30% до 900 000 т в 2019 г. Потребность в ней к 2025 г. вырастет почти до 1,5 млн т, говорил старший вице-президент Evraz Алексей Иванов. Для достижения такого результата производителям стали необходимо будет инвестировать в развитие металлического строительства: формировать нормативную базу, разрабатывать типовые проекты зданий на металлокаркасе, работать вместе с проектировщиками. Чем сейчас активно занимается Ассоциация развития стального строительства. Рост до 39 млн т – вполне реальный прогноз на 10 лет. В соответствии с указом президента доля строительства в ВВП должна расти, к 2024 г. жилищное строительство должно вырасти в два раза. » ФРТП: рост спроса на сталь это рост складских запасов Рост видимого потребления металла в 4% по итогам 2019 года (оценка ассоциации «Русская сталь», объединяющей крупнейшие холдинги черной металлургии) не отражает потребления конечными потребителями, заявил директор Фонда развития трубной промышленности Игорь Малышев. «Это рост отгрузки на склады трейдеров, трубных заводов, а увеличения потребления конечными потребителями, например строителями, не произошло»,— считает господин Малышев. Он обратил внимание, что в 2018 году показатели ВВП, промышленного производства и инвестиций в основной капитал были выше, чем в 2019 году. Однако видимое металлопотребление в 2018 году выросло всего на 0,9%. По его мнению, металлурги в этом году активизировали отгрузки на склады. Источник “Ъ” в сталелитейной отрасли заявил, что рост в 4% отражает отгрузку реальным потребителям, и напомнил, что большую часть продукции металлурги отгружают по долгосрочным контрактам, которые заключаются с конечными потребителями. Большинство наблюдателей и аналитиков сходятся во мнении, что рост металлопотребления в России составит минимум 4%. Так оценивает потребление Минпромторг. «По нашим расчетам, в 2019 году видимое потребление, то есть отгрузки в России и импорт, вырастет на 6–7%. За десять месяцев 2019 года фактический рост видимого потребления составляет 7%»,— говорит аналитик по металлургии и горной добыче «ВТБ Капитала» Борис Синицын. «Речь идет об отгрузках на склады независимых трейдеров, которые, в свою очередь, набирают металл по низкой цене на фоне снизившихся кредитных ставок и ожиданий восстановления цен в 2020 году. Тем не менее цифра металлургов формально правильная, но жалко, что в следующем году те же трейдеры могут показать куда более скромную динамику»,— отмечает Максим Худалов из АКРА. » Правительственная комиссия РФ утвердила программу ремонта мостов до 2035 г. Правительственная комиссия по транспорту утвердила программу приведения в нормативное состояние и строительства мостов, путепроводов и искусственных сооружений на автодорогах регионального или межмуниципального и местного значения до 2035 года. Программа сформирована на период с 2019 по 2035 годы по поручению президента Владимира Путина на основании предложений субъектов РФ, МВД и РЖД, к ее реализации заявлено объектов на общую сумму около 1,125 триллиона рублей, в том числе 370 миллиардов рублей на мероприятия в отношении аварийных и предаварийных искусственных сооружений, остальное – строительство новых объектов. » В России просубсидируют строительство крупнотоннажных судов Государство до 2022 года выделит 22 млрд. рублей госсубсидий на строительство крупнотоннажных судов. Из федерального бюджета в 2020 году предоставят 4,9 млрд. рублей, в 2021 и 2022 году - 7,2 млрд. рублей и 9,9 млрд. рублей соответственно. Представители власти отметили, что государственная поддержка позволит увеличить эффективность российской промышленности и будет способствовать наращиванию объемов конкурентоспособной продукции. Кроме того, внутренний спрос на крупнотоннажные суда будет удовлетворен. » S&P улучшило прогноз долгосрочного кредитного рейтинга Группы НЛМК со «стабильного» на «позитивный» Международное рейтинговое агентство S&P Global Ratings улучшило прогноз долгосрочного кредитного рейтинга Группы НЛМК («BBB-», соответствует инвестиционному уровню) со «стабильный» до «позитивный». «Улучшение прогноза по рейтингу отражает сбалансированный подход к распределению капитала компании, который ставит целью одновременную реализацию стратегии, консервативную финансовую политику и привлекательную дивидендную доходность для акционеров», - прокомментировал решение агентства Шамиль Курмашов, вице-президент по финансам Группы НЛМК. » Группа НЛМК признана одной из самых энергоэффективных компаний России Группа НЛМК вошла в первую тройку в ежегодном рейтинге Топ-20 энергоэффективных компаний, который составляет рейтинговое агентство Эксперт РА на основе показателей 600 крупнейших предприятий России. «Черная металлургия – энергоемкая отрасль, затраты на энергоресурсы в себестоимости продукции интегрированных компаний составляют 10-12%, поэтому мы системно повышаем энергетическую эффективность наших активов», - прокомментировал вице-президент по энергетике Группы НЛМК Сергей Чеботарёв. С 2000 года удельная энергоемкость производства стали на НЛМК снизилась на 23% и по итогам 2018 года составила 5,47 Гкал на тонну стали. За период с 2000 года Группа НЛМК направила на реализацию нескольких десятков крупных проектов по повышению энергоэффективности более 25 млрд рублей. » Standard & Poor’s Global Ratings изменило прогноз по рейтингу ММК на «позитивный» Международное рейтинговое агентство Standard & Poor’s Global Ratings изменило прогноз по рейтингу ММК на «позитивный» со «стабильного», долгосрочный кредитный рейтинг подтвержден на уровне «BBB-». Пересмотр прогноза отражает сохранение устойчивых показателей деятельности Российских металлургов на фоне спада в мировом металлургическом секторе. Высокие результаты деятельности обеспечиваются за счет низкой себестоимости производства и стабильного спроса на металлопродукцию в России. Позитивнй прогноз отражает приверженность Компании к взвешенной финансовой политике, характеризующейся одной из самых низких долговых нагрузок в Российском металлургическом секторе, строгим подходом к инвестициям и консервативной дивидендной политикой. » СП компаний «Северсталь», РОСНАНО и Windar Renovables изготовит башни для ветроустановок Siemens Gamesa ООО «Башни ВРС», совместное предприятие ПАО «Северсталь», УК «РОСНАНО» и Windar Renovables S.L., получило квалификацию официального поставщика башен для ветроустановок Siemens Gamesa. На предприятии ввели дополнительную производственную линию для организации серийного производства нового типа башен. До конца года планируется изготовить более 10 изделий для Siemens Gamesa, а до конца 2020 года - более 85. Siemens Gamesa выступает в России поставщиком ветроустановок для проектов генерирующей компании «Энел Россия». Башни, произведенные в Таганроге, будут использоваться при строительстве Азовской ВЭС установленной мощностью 90 МВт в Ростовской области и Кольской ВЭС в Мурманской области установленной мощностью 201 МВт, которые планируется запустить в 2020 и 2021 годах соответственно. » Система наставничества Северстали признана лучшей среди предприятий России Система наставничества Центра развития Бизнес-системы компании «Северсталь» стала победителем второго конкурса наставничества среди предприятий России на кубок Никиты Изотова. Организаторы конкурса – Центральный Институт труда г. Екатеринбурга и Тюменский деловой клуб. Главная задача мероприятия – решение острейшей для России проблемы дефицита квалифицированных кадров и повышения производительности труда. » Северсталь обеспечит своих клиентов в сегменте «Энергетика» трубопроводной арматурой компании Valvitalia ПАО «Северсталь» и итальянская компания Valvitalia заключили дистрибьюторский контракт на поставку продуктов и решений Valvitalia для энергетической отрасли. Партнерство с мировым лидером по производству трубопроводной арматуры (ТПА) позволит «Северстали» формировать комплексное предложение клиентам на базе опыта, компетенций и ноу-хау обеих компаний. Продукция Valvitalia имеет все необходимые международные сертификаты (API, ISO). Трубопроводная арматура и другие виды продукции уже поставлялась в адрес таких проектов, как «Ямал СПГ», «Сахалин-2», «Южный поток» и прочие. » Шахта «Распадская» досрочно выполнила годовой план В 2019 году горняки шахты «Распадская» добыли 6,5 млн тонн угля. По традиции, в честь досрочного выполнения плана на предприятии зажгли гирлянды на новогодней елке. В 2019 году на шахте «Распадская» в работе были три угольных пласта, добычу угля вели три очистные бригады. Ежемесячно предприятие выдает на-гора до 750 тысяч тонн угля. Для эффективной добычи и подготовки горных выработок в этом году на шахту поступили 4 новых высокопроизводительных добычных и проходческих комбайна ведущих мировых производителей.

| Наименование | MCap, $m | Валюта | Start | 13.12.19 | 06.12.19 | 1W, % | YTD, % |  | ArcelorMittal Euronext - MT | 18.498 | EUR | 18,140 | 16,276 | 16,100 | 1,09 | -10,27 |  | Baoshan Iron & Steel SSE - 600019 | 18.134 | CNY | 6,500 | 5,690 | 5,410 | 5,18 | -12,46 |  | POSCO KSE - 005490 | 16.527 | KRW | 243000 | 243000 | 230500 | 5,42 | 0,00 |  | Nippon Steel Tokyo - 5401 | 14.291 | JPY | 1892,5 | 1770,5 | 1709,5 | 3,57 | -6,45 |  | Gerdau NYSE - GGB | 7.540 | USD | 3,76 | 4,43 | 4,18 | 5,98 | 17,82 |  | Nucor NYSE - NUE | 17.256 | USD | 51,81 | 56,47 | 57,61 | -1,98 | 8,99 |  | ThyssenKrupp Xetra - TKAG | 8.062 | EUR | 14,980 | 11,645 | 11,565 | 0,69 | -22,26 |  | Voestalpine Vienna - VOES | 4.916 | EUR | 26,100 | 25,065 | 24,705 | 1,46 | -3,97 |  | US Steel NYSE - X | 2.430 | USD | 18,24 | 13,71 | 13,94 | -1,65 | -24,84 |  | Salzgitter Xetra - SZGG | 1.213 | EUR | 25,570 | 20,180 | 18,900 | 6,77 | -21,08 | » Антитрастовый орган Германии оштрафует ThyssenKrupp, Salzgitter и Voestalpine Антитрастовый орган Германии в четверг анонсировал, что оштрафует двух крупных производителей стали - Thyssenkrupp и Salzgitter, а также австрийскую Voestalpine за фиксированные стальные цены. Компании признали обвинения, и это было принято во внимание при определении соответствующих штрафов, заявили в офисе. Агентство оштрафовало компании и трех частных лиц на общую сумму €646 млн. ($712 млн.) после того, как было установлено, что они согласовали определенные надбавки за стальные листы в Германии с 2002 по 2016 год. Voestalpine заявила, что согласилась заплатить штраф в размере €65,5 млн. Компания Thyssenkrupp, которая выделила €370 млн. на это дело, от комментариев отказалась. Salzgitter была недоступна для комментариев. » Корпорация ArcelorMittal остановила завод в Румынии ArcelorMittal объявила о временной приостановке работы металлургического завода Hunedoara в Румынии. Предприятие производительностью 400 тыс. т в год выпускало круг для машиностроительной отрасли и фасонный прокат. Как сообщает ArcelorMittal, тарифы на электроэнергию и природный газ для промышленных потребителей в Румынии подскочили в последние годы так сильно, что они превышают уровень таких стран как Франция и Германия. При этом цены и спрос на стальную продукцию упали, что привело к убыточности предприятия. Так как на заводе Hunedoara сталь выплавляется в электродуговой печи, стоимость электроэнергии является критичной для его функционирования. » Суд потребовал остановки доменной печи на итальянском меткомбинате ArcelorMittal Суд в Милане потребовал от корпорации ArcelorMittal прекратить работу доменной печи № 2 металлургического комбината Ilva, который с осени 2018 г. находится под контролем транснациональной группы. ДП-2 является одной из трех действующих печей на комбинате, который когда-то был крупнейшим металлургическим предприятием в Западной Европе. Мощность печи составляет 1,5 млн. т в год, тогда как две другие могут ежегодно давать в совокупности до 3,5 млн. т чугуна. Инициатором закрытия доменной печи выступают власти г. Таранто, где находится меткомбинат. По их данным, печь была признана опасной после аварии 2015 г. и с тех пор не подверглась реконструкции. Генеральный директор ArcelorMittal Italia Лючия Морселли сообщает, что доменная печь № 2 проработает, по меньшей мере, до 20 декабря, после чего ее придется полностью вывести из эксплуатации. Вследствие этого на комбинате придется сократить около 3,5 тыс. рабочих мест. » Италия готова приобрести 18% акций комбината Ilva Италия готова приобрести 18% акций проблемного сталелитейного комбианата Ilva на юге Италии либо через государственного кредитора Cassa Depositi e Prestiti (CDP), либо из государственного инвестиционного агентства Invitalia. Правительство также предложит восстановить правовую защиту от судебного преследования для ArcelorMittal, в то время как оно выполняет план очистки для сильно загрязняющего завода, говорится в сообщении. Снятие этой правовой защиты было одной из причин, указанных ArcelorMittal для отказа от договора купли-продажи. В ответ Рим попросит ArcelorMittal резко сократить количество увольнений, которые, по его словам, необходимы на заводе, с 4 700 до не более 1 000. На фабрике работают около 8 200 рабочих в одном из наименее процветающих районов Италии. » Пока идут переговоры по спасению Ilva, рабочие начали забастовку Во вторник рабочие итальянской компании Ilva объявили забастовку, поскольку между правительством, многонациональным сталелитейным гигантом ArcelorMittal и профсоюзами продолжались переговоры о неопределенном будущем металлургической компании. Рабочие объявили 32-часовую забастовку. » Японская Nippon Steel может сократить производство стали Ведущая японская металлургическая корпорация Nippon Steel может сократить производство стали, чтобы уменьшить затраты, так как падающий спрос и низкие цены на азиатском рынке приводит к снижению ее прибыли. Как заявил исполнительный вице-президент Nippon Steel Кацухиро Миямото, речь может пойти об остановке доменных печей. В настоящее время их у компании 15, две должны быть планово выведены из эксплуатации к марту 2024 г. По словам Миямото, Nippon Steel экспортирует около 40% своей продукции. Однако многие азиатские страны идут по пути импортозамещения, на мировом рынке стали появляются новые торговые барьеры, а в Китае на побережье строятся новые заводы, которые могут стать крупными экспортерами. В то же время, в самой Японии население стареет, а его численность сокращается, что ведет к сужению внутреннего спроса. Правительство Японии сообщило, что направит $122 млрд. на стимулирование экономики, в частности, посредством реализации крупных инфраструктурных проектов. Металлургическая отрасль страны в связи с этим рассчитывает на новые заказы. Но падение спроса со стороны судостроителей и производителей автомобилей и автокомпонентов вызывает все большую обеспокоенность японских металлургов. » Tata Steel может продать еще одно британское предприятие Индийская группа Tata Steel сообщила, что две компании проявили интерес к ее предприятию Orb Electrical Steels в Уэльсе, выпускающему электротехническую сталь. С потенциальными покупателями начаты переговоры. Завод Orb является одним из старейших действующих металлургических предприятий в Великобритании, но в последние четыре года не приносил прибыли. Tata Steel выставила его на продажу в мае 2018 г., но в сентябре 2019 г., так и не найдя покупателя, объявила о его закрытии. Желание приобрести Orb выразила британская металлургическая компания Liberty Steel, которая имеет в том же г. Ньюпорте свое предприятие. За последние три года она уже выкупила у Tata Steel около десятка заводов. Вторым кандидатом британская пресса называет американскую Big River Steel, которая выпускает электротехническую сталь на своем заводе в Арканзасе.

| Наименование | MCap, $m | Валюта | Start | 13.12.19 | 06.12.19 | 1W, % | YTD, % |  | BHP Billiton NYSE - BHP | 136.963 | USD | 46,30 | 54,16 | 51,75 | 4,66 | 16,98 |  | Rio Tinto LSE - RIO | 96.868 | GBP | 3730,00 | 4320,50 | 4216,50 | 2,47 | 15,83 |  | Vale NYSE - VALE | 67.397 | USD | 13,190 | 13,060 | 12,390 | 5,41 | -0,99 | » Vale будет замещать железную руду «зеленым» чугуном и HBI Vale сообщила, что будет поставлять своим клиентам больше чугуна и горячебрикетированного железа (HBI), заменяя ими железную руду, чтобы металлургические компании смогли снизить эмиссию углекислого газа. По мнению финансового директора Vale Лучиано Сиани, уже через пять лет обороты европейского рынка железной руды начнут сокращаться, а через десять лет потери станут значительными. Поэтому компания будет предлагать покупателям больше альтернативного сырья. И горячебрикетированное железо, и чугун могут быть использованы как в доменно-конвертерном процессе, так и в электросталеплавильном производстве. Их применение позволяет сократить или полностью исключить потребление кокса и тем самым уменьшить эмиссию углекислого газа. Несколько лет тому назад Vale приобрела бразильскую компанию Tecnored, которая разработала бездоменную технологию получения «зеленого» чугуна с использованием биомассы вместо коксующегося угля. В штате Минас-Жерайс был построен пилотный завод по этой технологии, и Vale рассчитывает, что ее удастся воспроизвести в больших масштабах. Чтобы получить средства на выполнение этих планов, бразильская компания планирует выйти из металлургических активов в Бразилии. » Vale выйдет из стальных проектов в Бразилии Vale планирует "скоординированный выход" для своих совместных предприятий по производству стали, сообщили на презентации инвесторов на этой неделе, чтобы сосредоточиться на восстановлении объемов добычи железной руды и металлов. Vale имеет контрольный пакет акций в Companhia Siderurgica do Pecem, заводе по производству слябов на северо-востоке Бразилии и сталелитейном проекте Acos Laminados do Para (ALPA) в северной Бразилии. Posco из Южной Кореи владеет 20% в CSP, а Dongkuk Steel Mill Co. - 30%. В 2016 году Vale продала свою миноритарную долю в Companhia Siderurgica do Atlantico в штате Рио-де-Жанейро компании ThyssenKrupp, которая продала завод Ternium. Компания Vale и японская JFE Steel Corp. владеют 50% акций California Steel Industries, поставщика роликовых и стальных изделий в США. Итоги На мировом рынке стали подъем. Цены, конечно, довольно низкие по меркам последних лет, но все-таки значительно превышают уровень начала осени текущего года. При этом рост еще не достиг своего предела. Потребители активно закупают стальную продукцию, рассчитывая успеть до очередного подорожания. Обстановка за рубежом складывается в пользу отечественных производителей. Подъем цен на лом в Турции позволил вернуть стоимость отечественной заготовки на уровень почти трехмесячной давности. Не завершился рост в Китае и странах Восточной Азии. При этом положительные тенденции, скорее всего, будут наблюдаться на мировом рынке, как минимум, до конца текущего года. Отката назад до праздников, скорее всего, не произойдет. Более того, многие компании планируют новые повышения в январе. Финансовые инструменты, как я ожидаю, пойдут в рост. Особое место на поле боя займут бойцы металлургического батальона. Некоторые аналитики и не аналитики утверждают, что по факту сделки США и Китая произойдёт фиксация прибыли, а рынки пойдут в коррекцию - о чём им, якобы, говорит отсутствие роста американского рынка в пятницу. Однако, пятница была омрачена внутренними новостями о конфликте Дональда Трампа с Wall Street Journal по поводу статьи об отмене пошлин. Трейдеры до конца не верили в отмену пошлин, которые должны были вступить в силу 15 декабря. Так же влияние оказала статистика по объёму розничных продаж в США. Показатель в ноябре вырос слабее ожиданий, на 0,2% против показателя октября. Аналитики ожидали роста показателя на 0,5%. Всё слишком хорошо, чтобы быть плохо. Всем пока и удачи в торговле! Прежде, чем принимать какие-либо инвестиционные решения, внимательно ознакомьтесь с ограничениями по Раскрытию информации в блоге Каракурта. Будь ближе к Северстали: подписывайся на YuoTube-канал и Instagram! Читай другие мои посты блога "Акции Северстали (CHMF; SVST)", к примеру: "Северсталь: анализ денежных потоков, прогноз дивидендов за 4К19 и куда делись Балаковские деньги", "Операционные результаты Северстали за 3К19 сквозь призму Стратегии (продажи и цены)", "Операционные результаты Северстали за 3К19 сквозь призму Стратегии (коксующийся уголь)", "Операционные результаты Северстали за 3К19 сквозь призму Стратегии (железная руда)", "Операционные результаты Северстали за 3К19 сквозь призму Стратегии (чугун и сталь)", "Привет Сергею Елисееву (SAE United)", "Данные по глобальной чёрной металлургии: 2К19/1К19 (+ROCE)", "Про экономику, Кризис, Циклы и Куда катится Северсталь", "НЛМК и Северсталь: сравнение по выплавке чугуна и стали", "Почему мне не нравится стратегия НЛМК 2022".

|