Серьезная нисходящая коррекция в акциях Walt Disney не прибавила им инвестиционной привлекательности, поэтому бумаги компании стоит продаватьЗа последние пару месяцев акции Walt Disney упали с годовых максимумов в районе $115, до $105. Предлагаю оценить финансовые результаты компании за 1-е полугодие 2017 финансового года, а также ее перспективы и целесообразность приобретения акций на текущей коррекции.

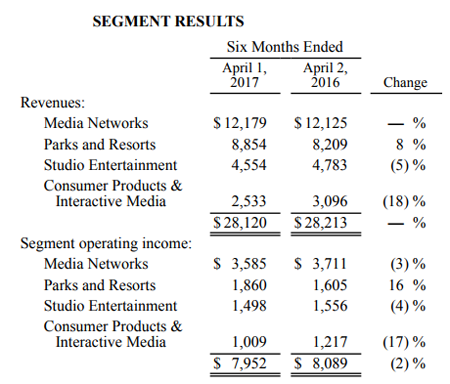

Компания Walt Disney отчиталась за октябрь-май снижением выручки на 0,3%, до $28,1 млрд. Наибольшие потери зафиксированы от доходов от производства/проката фильмов и продажи потребительских товаров: их падение составило 4,8% и 18,2% соответственно — до $4,55 млрд и $2,53 млрд. Выручка сегмент «Производство и прокат фильмов» уменьшилась из-за меньших, чем ожидалось, сборов от показа фильмов «Изгой-Один: Звездные войны. История», «Доктор Стрэндж», «Моана» и ряд других. При этом большой интерес к картине «Красавица и чудовище» оказался неспособен переломить эту тенденцию. Тем не менее текущий и следующий год обещают оказаться рекордными по объему выручки, так как компания выпускает 7 и 11 соответственно, в том числе два полнометражных мультфильма и два продолжения «Звездных войн». Уже 15 декабря нынешнего года состоится премьера фильма «Звездные Войны: Последний джедай», который может принести рекордные кассовые сборы. Напомню, что на предыдущей серии студия Walt Disney заработала свыше $2 млрд по всему миру. Что касается реализации потребительских товаров, то сокращение доходов в этом сегменте отмечается уже несколько лет подряд. Эта динамика связана главным образом со снижением продаж франшиз на лицензированные товары (прежде всего на «Звездные войны») и комиксы. Это направление бизнеса компании по-прежнему очень тесно связано с успехом фильмов в прокате, и вряд ли эта корреляция в ближайшее время изменится, поэтому ожидание громких премьер в течение ближайших лет должно поддержать сегмент.

Выручка от парков и курортов Disney повысилась почти на 8%, до $8,9 млрд. Однако сюрприза в этом нет, учитывая, что этот сегмент бизнеса компании в последнее время находится на стадии активного подъема. Компания расширяет и обновляет действующие парки, добавляя новые зоны к уже существующим, и открывает новые площадки. Так, Диснейленд в Шанхае, заработавший ровно год назад, уже в следующем году должен выйти на прибыльность и стать главным драйвером роста выручки в этом сегменте. Что касается самой значительной статьи доходов, которые компания получает от медиасегмента, в отчетном периоде они выросли лишь на 0,4%, до $12,2 млрд. Препятствием к более выраженной позитивной динамике стали увеличившиеся операционные расходы, в том числе на спортивные трансляции, неблагоприятные курсы валют, а также снижение поступлений от рекламы.

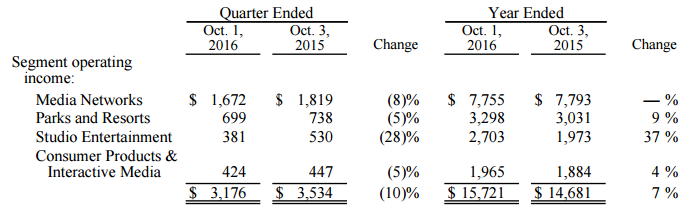

Операционная прибыль Walt Disney в отчетном периоде снизилась на 1,7%, до $7,95 млрд, а чистая прибыль упала более чем на 3% и составила $4,87 млрд. Несмотря на негативную динамику основных финансовых показателей, остаются большие ожидания по поводу возвращения прибыли и выручки Walt Disney к росту. Поддержку этому процессу должны оказать сегменты создания и дистрибуции фильмов, а также парки развлечений, финансовые результаты которых, в том числе и рентабельность, продолжают улучшаться.

Как бы то ни было, даже скорректировавшиеся акции Walt Disney не выглядят достаточно привлекательными для покупки. По мультипликатору P/E компания переоценена по сравнению со средним значением в секторе. Я считаю, что стоит продать бумаги Walt Disney, дождавшись либо более четких сигналов об улучшении финансовой ситуации в компании, либо снижения котировок акций в область двузначных значений. Инвестировать в акции американских компаний можно через приобретение бумаг специализированного ETF, торгуемого на Московской бирже. |