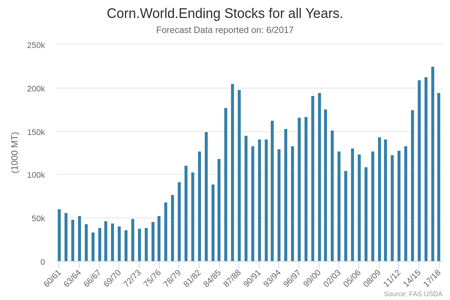

Ситуация в ценах на кукурузу располагает к открытию лонгов на июльские фьючерсы по ней (CBOT) с целью $3,96, которая может быть достигнута в течение месяцаПосле данного ранее позитивного прогноза по рынку пшеницы настала очередь поделиться ожиданиями насчет динамики цен на кукурузу. Ожидаемый баланс глобального рынка кукурузы в 17/18 маркетинговом году (МГ) существенно отличается от минувшего. Согласно первым прогнозам USDA, мировое потребление этого зерна в новом сезоне составит 1062,32 млн тонн (+7,22 млн тонн к оценке потребления в 16/17 МГ). При этом глобальное производство составит 1031,86 млн тонн, что на 33,55 млн тонн меньше прошлогоднего. В результате, несмотря на относительно высокие переходящие остатки (212,45 млн тонн) текущий прогноз конечных мировых остатков кукурузы в 17/18 МГ составляет 195,27 млн тонн, а это самый низкий показатель за минувшие три года.

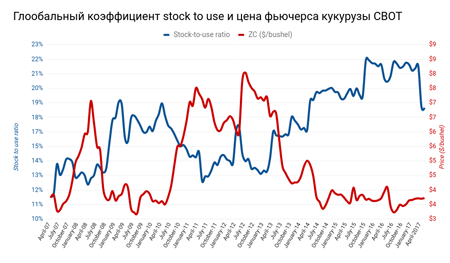

Абсолютный показатель остатков сам по себе является плохим индикатором баланса спроса и предложения на рынке. Более показателен коэффициент stock-to-use (отношение остатков к потреблению), рассчитываемый на основе прогнозных показателей USDA. На сегодня он составляет 18,3%, что на 3% ниже среднего уровня 2016 года.

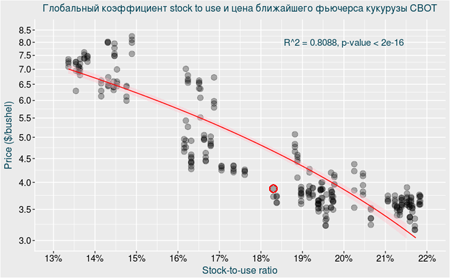

Моделирование зависимости цены фьючерса на кукурузу (CBOT) от значения коэффициента stock-to-use наглядно демонстрирует его недооцененность.

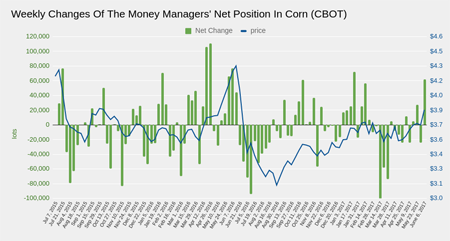

Очевидно, этот вывод сделали и фонды, приступившие к агрессивным покупкам кукурузы. Так, по данным СОТ, всего за неделю, завершившуюся 6 июня, фонды открыли 33,562 тыс. лонгов и закрыли 28,661 тыс. шортов по этому товару. В результате чистая короткая позиция фондов сократилась на 62,223 тыс. контрактов. Исторически это достаточно быстрый темп изменения позиции.

Техника рынка тоже радует глаз. В начале июня цена фьючерса на кукурузу наконец-то пробила верхнюю границу коридора, в котором она двигалась с марта. Сейчас котировки уверенно держатся над ключевыми скользящими средними, опираясь на «облако Ишимоку».

Итак, по-видимому, на рынке кукурузы наблюдается та редкая ситуация, когда техника полностью согласуется с фундаментальными параметрами и фонды не сопротивляются этому. На мой взгляд, имеет смысл занимать длинную позицию по июньскому фьючерсному контракту на кукурузу (CBOT) с целью достижения уровня $3,96 к середине июля. |