Золото стоит на пороге восходящего ценового движения в направлении $1280

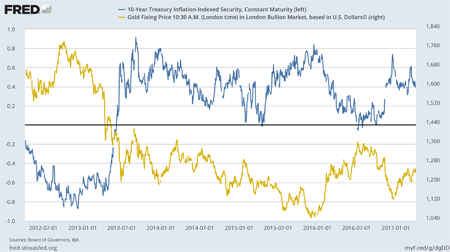

Фундаментально золото всегда было зеркальным отражением динамики реальной ставки в США. Это объясняется природой спроса на драгметалл как альтернативы облигациям, скорректированным на инфляцию. Иными словами, чем более высокую доходность с учетом инфляции инвестор ожидает получить по облигациям, тем меньше у него стимулов вкладываться в золото, не приносящее гарантированной прибыли. При этом степень макроэкономической нестабильности определяют лишь волатильность в ценах на золото и краткосрочные колебания, но не основной тренд.

Избрание Трампа, обещавшего в ходе предвыборной кампании смягчение налогов для бизнеса и защиту национального производителя, привело к тому, что реальная ставка, движимая опережающим ростом доходности бондов, подскочила почти до двухлетнего максимума. Одновременно ФРС обещала ускорить ужесточение монетарной политики в соответствии с динамикой инфляции. Но недавняя неудача президента, выразившаяся в срыве голосования по отмене Obamacare перевернула все с ног на голову. Оказалось, что рынок, который три месяца шел вверх в ожидании экономического чуда, лишился почвы для роста, поскольку веры в реальную политическую силу Трампа резко поубавилось. Одновременно почти утихли и «ястребиные» заявления ФРС.

Стоит отметить, что активность в реальном секторе экономики США ослабла еще до этого. По данным исследования Markit Economics, деловая активность в обрабатывающей промышленности в марте снизилась вследствие слабого спроса на внешних рынках и сокращения запасов. Общие выводы Markit указывают на утрату американскими производителями оптимизма, который наблюдался сразу после окончания президентских выборов.

Соответствующим образом отреагировала доходность UST10, опустившаяся с годового максимума 2,6 до первого уровня поддержки Фиббоначи 2,3. Преодоление этой поддержки откроет путь к снижению доходности американских десятилетних бондов до 2,1, что приведет к пропорциональному уменьшению реальной ставки.

В совокупности все это указывает на низкий аппетит к риску и не способствует игре на повышение: американские фондовый рынок рискует свалиться в коррекцию, а доходность облигаций — упасть. Получается, что на данный момент драйвера, способного подтолкнуть к росту реальную ставку, нет, а шансы на продолжение ее снижения достаточно велики. Подобная ситуация потенциально позитивна для цен на золото.

Предвидящие такое развитие событий фонды за последние две недели марта на 99,8% нарастили нетто-лонги по золоту (COMEX), купив в общей сложности 49,315 тыс. контрактов.

Источник: COT.

Не менее наглядно о нарастающем «бычьем» тренде по золоту свидетельствует технический анализ. С конца февраля его цена периодически тестирует сопротивление на уровне $1260, совпадающем с 200-дневной скользящей средней. Примечательно, что амплитуда коррекции после каждой попытки тестировать этот уровень снижается. Котировки все плотнее прижимаются к сопротивлению, что приближает его прорыв, за которым последует рост цены к $1280.

Итак, подъем котировок золота выше $1260 будет сигналом к формированию длинной позиции с ближайшей целью $1280.

Вложиться в золото можно с помощью представленного на Московской бирже ETF Gold (FXGD), точно отслеживающего цену на драгметалл.