|

Представители малого и среднего бизнеса, для получения прибыли, предпочитают работать и решать свои проблемы самостоятельно. Акционеры крупного бизнеса, полагаются на компетентность своего назначенного директора и управляющей команды. Большинство учредителей банка это не банкиры с соответствующим финансовым образованием, а бенефицары бизнеса, те кто создал банк для своего градообразующего предприятия, поставив управляющего способного правильно распределять свободные денежные потоки, извлекая прибыль. Так или иначе наступает момент, когда у каждого предпринимателя, бизнес становиться «доенной коровой» и больше чем есть, с него в своем районе или регионе, не выжмешь. Чтобы преуспеть в конкурентной среде, надо развиваться дальше, необходимы новые идеи и денежные средства. В кризис со снижением спроса , выживают финансово подкованные компании. Тем , кто имеет финансовую подушку в виде накоплений или доступ к дешевым и длинным деньгам(инвестициям). Для них кризис это новые возможности, а не проблемы. Это момент , когда можно скупить то, что подешевело и монополизировать свой бизнес. Кому доступны инвестиции? Как ни странно, крупному бизнесу. Богатые становятся богаче, потому что они работают с кредитными средствами. У них есть возможность и деньги для привлечения новых инвестиций. Бесплатных инвестиций нет, бесплатно очень дорогое слово в бизнесе. Если у тебя есть хорошая идея, инвестиционный проект и ты хочешь привлечь иностранного инвестора: - покажи деньги, свои собственные средства для реализации проекта. Крупный бизнес и некоторые крупные коммерческие банки знают предварительную стоимость иностранных инвестиций и готовы оплачивать расходы , связанные с оценкой проекта и аудитом.

Чем страхуется инвестор, предоставляя инвестиции? Инвестор , тем более иностранный, изначально заказывает аудиторскую проверку проекта и проверку действующей компании инициатора. Аудит оплачивает инициатор проекта. Команда аудиторов не только оценивает риски и рентабельность проекта , выезжая на место реализации, но и проверяет надежность, компетентность бенефициаров проекта. Если речь идёт о крупных проектах, то оценивается возможности бенифициаров решать любые проблемы на уровне региональных властей и в конкурентной среде. Крупный инвестор, если он не будет являться стратегическим партнером в вашем проекте, предоставляет кредит под низкие проценты и на длительный срок. Надо понимать, что те минимальные проценты по кредиту не основная его цель, он зарабатывает на другом. Главную роль в этом играет, реализация проекта и выполнение сроков окупаемости . Ему важно, что деньги будут работать и управлять деньгами будет надежная команда специалистов под присмотром опытного бенефициара. Если вы решили привлечь иностранного инвестора, необходимо менять стереотип. Бесплатных инвестиций нет и они не бывают дешевыми. Если ваша цель найти стратегического инвестора, будущего партнёра по бизнесу, также готовьтесь к расходам . Будьте готовы и к тому, что любой просчёт по проекту, любые не предвиденные денежные расходы, инвестор будет использовать для уменьшения вашей доли в бизнесе, соответственно ваш голос станет уже не решающим. Как не ошибиться в кредитном брокере и не стать жертвой мошенников? Как правило , инвесторы работают через брокеров. Если вы готовы к предварительных расходам, то важно найти настоящего кредитного брокера . Предоплата за аудит является неотъемлемой частью при предоставлении инвестиций и это могут использовать мошенники. Чтобы избежать неоправданных расходов, необходимо задавать правильные вопросы и на них получить правильные ответы и желательно это делать не по телефону, а при личной встрече с брокером.

Несколько вопросов брокерам, которые помогают принять правильное решение: |

Почему богатые становятся, неприлично богатыми? Как привлечь иностранного инвестора?

Бюджетная консолидация окажет поддержку рублю

|

По данным газеты «Ведомости», Минфин РФ предлагает зафиксировать на три года (2017-2019 гг.) расходы бюджета в номинальном выражении на уровне 15,78 трлн руб. в год. Это означает, что по отношению к 2016 году они в 2017 году снизятся почти на 2,89%. В реальном выражении, по нашим оценкам, за три следующих года расходы бюджета в реальном выражении сократятся на 16,8% к уровню 2016 года. Подобные намерения финансовых властей РФ могут негативно сказаться на рейтинге действующей партии власти, но позволят добиться среднесрочной балансировки бюджета РФ, что, несомненно, является фактором поддержки рубля. Бюджетная консолидация должна позволить Банку России более активно снижать ключевую процентную ставку в будущем. Устойчивость рубля после референдума в Великобритании можно объяснить факторами налоговой поддержки, довольно благоприятной конъюнктурой на нефтяном рынке, возможным притоком капитала из ЕС в РФ. Между тем, считать РФ «тихой гаванью» сложно, для этого должно пройти много времени, в течение которого вес РФ в мировой экономике возрастет. Спекулятивный капитал в ближайшие месяцы, вероятно, устремится в США, даже если в этом году ФРС откажется от повышения базовой процентной ставки. Сегодня стоит обратить внимание на размещение Минфином ОФЗ в объеме примерно 20,55 млрд рублей и публикацию статистики по запасам нефти в США от Минэнерго США. В течение дня доллар может протестировать уровень в 64 рубля, но в дальнейшем скорректироваться к 65 рублям. |

Евро тянет вниз

|

Основная валютная пара EUR/USD стала одной из жертв референдума о Brexit. Причём есть интересная особенность. Евро в последнее время выступал как защитный актив, наряду с йеной и золотом. И поднимался на волне инвестиционных страхов, когда снижалась склонность к рискам. Но не в случае сBrexit. Его опасность негативно отразится на еврозоне как ключевом экономическом партнёре Британии. Кроме того, есть опасность дальнейшего сепаратизма внутри Евросоюза со стороны таких стран как Финляндия, Нидерланды и др. Всё это вместе с текущими проблемами еврозоны давит на валюту. Да и ЕЦБ лишь недавно начал практическую реализацию смягчения денежной политики, которая проявит себя в перспективе. Всё это оставляет мало шансов для усиления анализируемой пары. Очевидно, инвесторы будут увеличивать объёмы коротких позиций по евро. И затягивание Великобританией действий по выходу из ЕС , создающее нервозность в Брюсселе, лишь подстёгивает данные процессы. Технически в динамике пары сложилась следующая ситуация. На волне референдума евро пробил мощнейшую поддержку на 1,11 и показал направленность вниз, к следующему уровню 1,0825. Это сейчас выступает целью основного движения. Однако оно совершенно не случайно остановилось на уровне 1,0911. Казалось бы, здесь нет значимых уровней. Но именно тут проходит линия по расширению Фибоначчи 100% от последнего импульса-коррекции на дневном таймфрейме. То есть инвесторы на данной отметке фиксируют прибыль, что и привело к приостановке падения. Вместе с тем и по направленности мощного импульса, обновившего минимумы, и по поведению индикатора АО, формирующего дивергенцию на продолжение основного тренда, видно стремление дальше вниз. Оно совпадает и с фундаментальными факторами. При этом окончание текущего импульса предполагает коррекцию вверх. Если применить линейку Фибоначчи, то виден значимый уровень коррекции. Это 38,2% по Фибо на Д1, то есть уровень в районе 1,11-1,1130. Примечательно, что именно здесь проходит и сильное горизонтальное сопротивление (прежняя пробитая поддержка на Д1), и психологический «круглый» уровень, которые «любит « данная пара. Поэтому можно предположить , что при достижении указанной зоны евро оттолкнётся вниз. И именно отсюда есть смысл рассматривать короткие позиции с первоначальной целью 1,09. Марк Гойхман, аналитик TeleTrade |

Сегодня настрой рубля будет менее уверенным

|

Во вторник рубль чувствовал себя достаточно уверенно благодаря сочетанию нескольких мощных факторов. Ощутимую поддержку валюте оказало удорожание нефти, повсеместные продажи доллара и заключительная фаза налогового периода. Причем евро обновил максимумы текущего года ниже уровня 71 руб. По итогам торгов доллар и евро подешевели на 2,12% и 1,75%, до 64,10 руб. и 70,95 руб. соответственно. Укреплению отечественной валюты также способствовало общее угасание истерии по поводу «брекзита». Рисковые активы, включая нефть, восстанавливались повсеместно, а доллар не пользовался спросом, что оказало рублю двойную поддержку. Оптимизм в сырьевом сегменте сейчас подогревается ожиданиями забастовки норвежских нефтяников, требующих повышения зарплат. Если переговоры провалятся, забастовка сотрудников начнется в эти выходные, что какое-то время будет подталкивать котировки вверх. Также долю позитива внесли данные Американского института нефти, отразившие более существенное, чем прогнозировалось сокращение запасов углеводородов. Показатель снизился на 3,86 млн барр. после падения на 5,22 млн неделей ранее. Сегодня ждем официальных цифр от Минэнерго, которые зачастую расходятся с оценками API. Если показатель не дотянет до вчерашних цифр или вовсе укажет на прирост объемов, это помешает Brent закрепиться над уровнем $50/барр. и ограничит потенциал роста рубля. Также с сегодняшнего дня российская валюта лишится мощного фактора поддержки в виде налогового периода. Спасти ситуацию может лишь продолжение покупок в рисковых активах и дальнейшая коррекция доллара. Однако сегодня мы, скорее всего, уже не увидим такой уверенности рубля, как вчера. Доллар, вероятно, будет консолидироваться неподалеку от уровня 64 руб. Ближе к завершению торгов все будет зависеть от динамики нефти. Игорь Ковалев, аналитик ГК ИнстаФорекс |

Нефть готовится к набегу на 50-долларовый рубеж

|

В сырьевом сегменте продолжается умеренная коррекция после продаж на итогах британского референдума. Путь наверх баррелю североморской Brent сейчас преграждает отметка $50, дойти до которой котировки пока не решаются. Базовым фактором текущего удорожания актива служит общее улучшение ситуации на мировых площадках. Рисковые активы приступили к восстановлению после агрессивных распродаж, спровоцированных «брекзитом», а вслед за ними потянулась и нефть. Однако важно понимать, что текущая коррекция вызвана не фундаментальными факторами, а покупками на низких привлекательных уровнях и некоторым угасанием панических настроений. Соответственно, в любой момент укрепление рисковых активов, включая нефть, может смениться падением в силу сохранения повышенной неопределенности вокруг процедуры выхода Британии из ЕС. Сегодня этот вопрос европейские власти обсудят в рамках продолжающегося саммита. Если прозвучат конструктивные комментарии на тему необходимости принятия скоординированных мер для максимально безболезненного выхода, рынки могут получить порцию позитива и надежды на то, что масштабных последствий этого «бракоразводного процесса» все же удастся избежать. Также следует следить за развитием событий в Норвегии, где уже в эту субботу может начаться забастовка работников нефтяной отрасли, которые выразили недовольство размером оплаты своего труда. Если в пятницу стороны не придут к единому соглашению по вопросу повышения зарплат, добыча в стране может сократиться на 18%. Вероятность того, что забастовка все же состоится, довольно высока в свете стесненности властей в средствах и решительного требования работников отрасли повысить им зарплаты. В этом случае норвежский фактор может послужить среднесрочным фактором поддержки для «черного золота». Сегодня цены могут посягнуть на локальное сопротивление в виде уровня $50, если данные Минэнерго США отразят сокращение запасов углеводородов, причем не меньшее, чем опубликованная накануне оценка Американского нефтяного института, указавшая на падение объемов в размере 3,86 млн барр. против прогноза -2,4 млн и -5,22 млн ранее. В случае разочарования цены повременят с набегом на 50-долларовый рубеж. Павел Салас, генеральный директор eToro в РФ и СНГ |

Ежедневный обзор рынка на 29 Июня 2016 года

|

Всех приветствую. S&P500 переходит в фазу пилы. Волатильность продолжиться с таким же размахом как и была последних пару торговых дней. Сегодня жду отката к 2000, после чего возможен очередной виток роста. 1. RTS

РТС продолжает провоцировать на лонги без выхода вниз. Пока что провокация продолжится, но еще одно удара ниже текущей нижней границы я все же ожидаю. 2. EUR/USD: Евро вроде как нашло точку сопротивления. Сегодня жду нового витка падения к минимумам текущего контракта. Полный обзор и видео обзор можно посмотреть здесь>>> Все открытые позиции буду дублировать в твиттере. Всем удачных торгов. Источник статьи http://5dtrade.com/ffk |

Прогноз рынка форекс на 29.06.2016

|

Спасибо за внимание! |

Продаем USD/JPY

|

События, на которые следует обратить внимание сегодня: 02.30 мск. Япония: Изменение объема розничной торговли за май (предыдущее значение 0.0% м/м; прогноз 0.1% м/м). 15.30 мск. США: Основной индекс расходов на личное потребление за май (предыдущее значение 0.2% м/м; прогноз 0.2% м/м). 17.30 мск. США: Данные по запасам сырой нефти от министерства энергетики за июнь (предыдущее значение -0,917M; прогноз -2,375M). EUR/USD: В течение дня следует продавать евро по двум причинам. Во-первых, Соединенные Штаты накануне порадовали инвесторов позитивной макроэкономической статистикой, что на фоне политической нестабильности в Е.С. может оказать сильную поддержку доллару. ВВП за первый квартал был пересмотрен в позитивную сторону, до уровня 1,1% кв/кв, а индекс потребительской уверенности от Conference Board в июне вырос до максимального уровня за последние 8 месяцев. Таким образом, экономический рост в Штатах ускоряется, и сегодня можно ожидать умеренно позитивных данных по индексу расходов на личное потребление. Во-вторых, на кредитных рынках доходность 10-лентих государственных облигаций Германии снижается по отношению к своим аналогам из США и Великобритании, что уменьшает привлекательность инвестиций в европейские активы. На этом фоне, в течение дня следует открывать позиции Sell на росте котировок в область 1.1090/1.1150 и фиксировать прибыль на отметке 1.1000. GBP/USD: Дифференциал доходности 10-лентих государственных облигаций США и Великобритании сокращается, что уменьшает привлекательность инвестиций в американские активы. Однако, рост котировок пары GBP/USD следует использовать для открытия позиций Sell. В период с 27 по 28 июня два крупнейших мировых рейтинговых агентства Standard & Poor's и Fitch снизили рейтинг Великобритании, что будет способствовать продолжению оттока капитала с берегов туманного Альбиона. Этот фактор будет оказывать давление на фунт стрелингов. Во вторник Европарламент принял итоги референдума в Великобритании и чиновники предложили премьер-министру Соединенного Королевства Д. Кемерону как можно скорее начать “бракоразводный” процесс. Во второй половине дня также следует обратить на отчет по запасам сырой нефти от министерства энергетики США. Выход данных хуже медианы прогнозов усилить давление, как на нефть, так и на британскую валюту, в противном случае мы увидим откат котировок вверх. На мой взгляд, данный отчет сейчас следует торговать по факту выхода данных, поскольку отчет может преподнести сюрпризы и сейчас не стоит брать на себя дополнительные риски. На этом фоне, в течение дня следует открывать позиции Sell на росте котировок в область 1.3400/1.3500 и фиксировать прибыль на отметке 1.3200.

USD/JPY: Индекс страха S&P 500 VIX во вторник продемонстрировал снижение на 21.3%, что указывает на увеличение спроса на рисковые активы и позволяет быкам протестировать верхнюю границу диапазона 101,39 -103,25. На мой взгляд, этот рост необходимо использовать для наращивания коротких позиций, поскольку ситуация вокруг Brexit только-только начинает развиваться. Этот “сериал” еще не закончился- все важные серии еще впереди! В этой связи, мы увидим новую волну распродаж рисковых активов и бегство капитала в йену, как валюту фондирования №1 в операциях carry trade. В первой половине дня Япония опубликует отчет по розничным продажам за май, который может выйти в пределах медианы прогнозов. Умеренно позитивная динамика индекса потребительской уверенности, позволяет рассчитывать на небольшой рост объема розничной торговли. Продажи автомобилей в мае выросли на 5%, что также сигнализирует об увеличении потребительских расходов. В этой связи, мы можем увидеть незначительное снижение котировок пар USD/JPY в азиатскую торговую сессию. На этом фоне, в течение дня следует открывать позиции Sell на росте котировок в область 102.70/103.25 и фиксировать прибыль на отметке 101.80.

Горячев Александр, аналитик компании FreshForex |

Oracle витает в облаках

|

Второй по величине доходов производитель программного обеспечения в мире Oracle на минувшей неделе отчитался о результатах за 4-й финансовый квартал 2016 года, завершившийся 31 мая. В отчетности отразилась небольшое падение выручки на фоне скромного роста чистой прибыли, достигнутого благодаря хорошим результатам облачного бизнеса.

Квартальная выручка Oracle в годовом выражении опустилась примерно на 1%, до $10,59 млрд, однако этот результат можно занести скорее в актив компании, нежели в пассив. Во-первых, средние ожидания рынка предполагали показатель на уровне $10,47 млрд. Во-вторых, небольшое сокращение доходов связано исключительно с курсами валют, а значит этот фактор можно считать чисто техническим: без учета валютных курсов выручка Oracle за год совершенно не изменилась. Большую часть доходов компании (порядка 70%) по-прежнему приносит классическое программное обеспечение. В отчетном периоде выручка этого сегмента сократилась на 12%, до $2,77 млрд, в то же время доход от продления ранее купленных лицензий повысился на 3%, до $4,8 млрд.

В третьем по значимости сегменте бизнеса Oracle — выпуске аппаратного оборудования продажи сократились на 9%, до $1,28 млрд, сервисные доходы снизлись на 3%. В то же время выручка от облачных сервисов повысилась почти в полтора раза, достигнув $859 млн. Впечатляющий рост доходов от этого подразделения наблюдается уже не первый год. Он обусловлен активным развитием облачных сервисов Oracle, формирующих на данном этапе около 8% выручки компании. Председатель совета директоров Oracle Ларри Эллисон на пресс-конференции подчеркнул, что руководство очень рассчитывает на столь же стремительный рост облачной составляющей в горизонте ближайших нескольких лет.

Во многом благодаря интенсивному развитию облачного бизнеса Oracle удалось увеличить квартальную чистую прибыль на 2% г/г, до $2,81 млрд. Таким образом, на акцию пришлось $0,66 чистой прибыли против $0,62 годом ранее. При этом прибыль без учета разовых факторов за этот период составила $0,81 на акцию, в то время как собственный прогноз компании предполагал уровень $0,82-85.

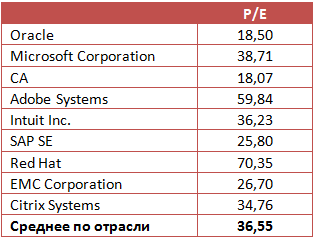

Согласно прогнозам Oracle на ближайший финансовый квартал, ее выручка должна вырасти на 2-5% г/г, а скорректированная прибыль — повыситься с прошлогодних $0,53 до $0,56-0,60. На фоне серьезной недооценности акций это позволяет рекомендовать их к покупке, тем более что Oracle приблизилась к долгожданному завершению сделки по покупке компании Opower. На текущий момент ей уже принадлежит 87,8% акций за счет прямого выкупа у инвесторов. Сделка позволит Oracle в среднесрочной перспективе усилить свой бизнес и удержать лидирующие позиции на рынке программного обеспечения, который все еще является для нее ключевым сегментом. Инвестировать в акции американских IT-компаний можно через приобретение бумаг специализированного ETF, торгуемого на Московской бирже (вес Oracle в этом индексе составляет около 4%). |

Европейские валюты привлекли покупателей

|

Доллар вынужден отступать против европейских и сырьевых валют, которые привлекли интерес покупателей на низких уровнях. Покупкам евро и фунта также способствует возвращение интереса инвесторов к риску, о чем свидетельствует восстановление фондовых и сырьевых площадок. Однако в целом движения на рынках выглядят осторожными, поскольку игроки опасаются внезапной волны продаж на возможных негативных известиях из Европы. Если фунт ощущает на себе непосредственное влияние «брекзита», то евро страдает по причине нарушения целостности Евросоюза и угрозы наплыва сепаратистских настроений внутри региона. Такой сценарий, который способен лишить ЕС значимости на международной арене, нельзя списывать со счетов. В частности, призывы к проведению референдума уже звучат во Франции, а Латвия начала собирать подписи под петицией о выходе страны из Союза. Если пример Великобритании в действительности окажется заразительным, в долгосрочной перспективе это сулит единой валюте нелегкие времена. Даже если фактического выхода других стран не последует, сама по себе волна недовольств и угроз негативно отразится на привлекательности евро. В течение двух ближайших дней внимание участников рынка будет приковано к саммиту ЕС, который в свете последних событий приобретет особую значимость для всего мира. Главной темой встречи европейских лидеров станет «брекзит». Чиновники обсудят варианты спасения Евросоюза от срабатывания «эффекта домино», а также попытаются выявить возможные пути реализации выхода Британии с минимальными потерями. Павел Салас, генеральный директор eToro в РФ и СНГ |