|

Спасибо за внимание! |

Прогноз рынка форекс на 08.07.2016

Nike: конкуренты наступают на пятки

|

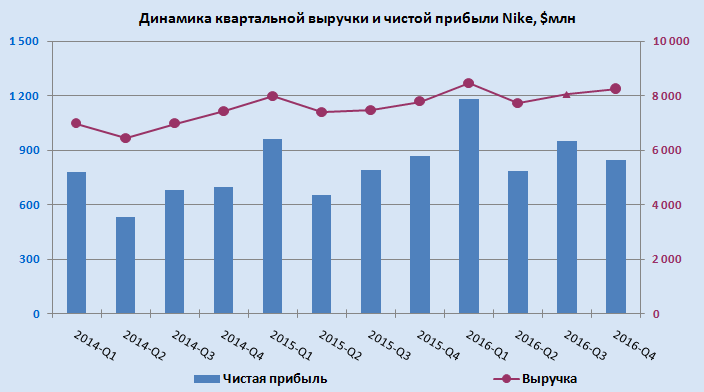

Nike, один из лидеров на мировом рынке в сфере производства спортивной одежды, обуви и аксессуаров,отчитался о своих финансовых результатах за 4 квартал и весь финансовый 2015-2016 гг., завершившийся 31 мая. Увеличение квартальной выручки и прогноз роста будущих заказов Nike не оправдал средних ожиданий аналитиков, красноречиво указывая на трудности борьбы компании с конкурентами в лице Adidas, Under Armour, New Balance и других.

По итогам финансового года продажи Nike не дотянули до средних прогнозов специалистов и составили $32,4 млрд, увеличившись по сравнению с предыдущим годом на 6%. В точности такая же динамика доходов была отмечена и в 4 квартале с результатом в $8,2 млрд, хотя и здесь аналитики ожидали немного большие цифры. Квартальные продажи Nike в ключевом регионе, Северной Америке, прочно застыли на отметке в $3,74 млрд, в то время как главные конкуренты в лице Under Armour и New Balance аккуратно продолжили забирать у компании долю рынка. В частности, сравнительно молодая балтиморская компания Under Armour с 20-летней историей, годовая выручка которой с момента создания до настоящего времени выросла с $18 тыс. до $3 млрд, уже сейчас может похвастаться тем, что ей удалось в минувшем году забрать у Nike пальму первенства в баскетбольной сфере. Во многом это стало возможным благодаря очень успешной рекламной компании с известным американским баскетболистом Стефаном Карри, на фоне которой продажи обуви Under Amour резко взлетели вверх, в то время, как у Nike они упали на 1%. Правда, в Nike уже сделали соответствующие выводы и пошли еще дальше в этом вопросе, подписав в конце 2015 г. пожизненный контракт с легендой баскетбола Леброн Джеймсом, который стал первым бессрочным спонсорским соглашением в истории компании. Так что шансы на рост продаж в следующем году в Северной Америке у Nike остаются.

Что касается международных рынков, то здесь динамика продаж порадовала куда больше, отметившись квартальным ростом в Западной Европе на 19% до 1,50 млрд, в Китае – на 18%, до $979 млн и в Японии – на 22%, до $280 млн. Падение доходов было зафиксировано лишь в Центральной и Восточной Европе – на 4% до $345 млн и развивающихся рынках – на 7% до $872 млн, зачастую подверженных отрицательному эффекту от девальвации национальных валют. Также нельзя не обойти стороной продажи Nike в футбольном секторе, растерявшие по итогам минувшего финансового года около 5% ($2,14 млрд), в то время как основной конкурент компании на этом рынке Adidas наоборот упрочил свое положение, заявив на прошлой неделе о рекордном товарообороте в €2,5 млрд.

В результате квартальная чистая прибыль Nike снизилась на 2% (г/г) и составила $846 млн. Разводненная прибыль на акцию составила $0,49, слегка превысив ожидания экспертов на уровне $0,48, и практически не изменившись с аналогичного периода прошлого финансового года. Правда, по итогам года результат компании оказался куда позитивней – $3,76 млрд и рост на 15%. По итогам начавшегося финансового 2017 г. Nike планирует увеличить свою выручку на 7-9%, чему должны активно поспособствовать стартующие уже совсем скоро Олимпийские игры в Рио-де-Жанейро, а также проходящий во Франции футбольный чемпионат Европы. Правда, в долгосрочной перспективе ряд трудностей и острая конкуренция на рынке заставляет все больше сомневаться в осуществлении финансовой цели Nike на 2020 г., подразумевающей рост продаж до $50 млрд. В Wells Fargo и вовсе считают, что падение результатов компании продолжится, так как рост продаж кроссовок остается умеренным, а ведь именно эта сфера является основным двигателем роста для группы, так как теперь спортивную обувь носят не только для занятий спортом, но и как повседневную обувь.

Тем не менее, с цифрами не поспоришь, а они, судя по текущему значению мультипликатора P/E, упорно говорят о том, что акции Nike серьезно недооценены по сравнению с другими представителями этой отрасли, даже с текущим положением дел. Поэтому рекомендация – покупать. Инвестировать в акции американских IT-компаний можно через приобретение бумаг специализированного ETF, торгуемого на Московской бирже. Инвестировать в акции американских компаний можно через приобретение бумаг специализированного ETF, торгуемого на Московской бирже. |

Покупаем доллар

|

События, на которые следует обратить внимание сегодня: 11.30 мск. Великобритания: Сальдо баланса видимой торговли за май (предыдущее значение -£10526М; прогноз -£10700М). 15.30 мск. США: Уровень безработицы за июнь (предыдущее значение 4.7%; прогноз 4.8%). 15.30 мск. США: Изменение числа занятых в несельскохозяйственном секторе за июнь (предыдущее значение 38K; прогноз 181K). 15.30 мск. США: Изменение средней почасовой оплаты труда за июнь (предыдущее значение 2.5% г/г; прогноз 2.7% г/г). EUR/USD: В течение дня следует открывать позиции Sell по двум причинам. Во-первых, сегодня можно ожидать умеренно позитивных данных по Non-Farm, что окажет поддержку американской валюте. Компоненты занятости от ISM для сферы услуг и производственного сектора в июне продемонстрировали рост, заявления на пособие по безработице сократились до минимального уровня за последние два месяца, а отчет от ADP вышел лучше консенсус-прогноза. Инвесторы в последнее время довольно пессимистично смотрели на перспективы роста американской экономики и сегодняшний релиз по рынку труда заставит их пересмотреть свои взгляды. Во-вторых, на кредитных рынках доходность немецких 10-лентих государственных облигаций по-прежнему снижается по отношению к своим аналогам из США и Великобритании, что уменьшает привлекательность инвестиций в европейские активы. Позитивная макроэкономическая статистика из штатов будет способствовать усилению роста доходности трежерис. На этом фоне, в течение дня следует открывать позиции Sell на росте котировок в область 1.1080/1.1120 и фиксировать прибыль на отметке 1.0990. GBP/USD: Тучи сгущаются над британской валютой. Новостной фон сейчас явно на сторонне медведей. Во-первых, как было отмечено ранее, сегодня можно ожидать позитивного релиза по рынку труда в США за июнь, что поддержит спрос на доллар. Во-вторых, дифференциал доходности государственных облигаций США и Великобритании продолжает расширяться, что увеличивает привлекательность инвестиций в американские активы. В-третьих, накануне мы наблюдали сильное падение цен на нефть, что традиционно оказывает дополнительное давление на фунт стерлингов. Черное золото обновило минимальный уровень за последние полтора месяца на фоне оттока капитала из рисковых активов, а также выхода данных по запасам сырой нефти от министерства энергетики США хуже медианы прогнозов. На этом фоне, в течение дня следует открывать позиции Sell на росте котировок в область 1.2945/1.3025 и фиксировать прибыль на отметке 1.2810.

USD/JPY: На сегодня формируется смешанный фон. С одной стороны, снижение “аппетита к риску” является позитивным фактором для йены, как валюты фондирования. Индекс страха VIX S&P 500 накануне вырос на 5,4%. Фондовые индексы Северной Америки находились под давлением на фоне снижения бумаг энергетического сектора. С другой стороны, умеренно позитивный релиз по рынку труда в США способен оказать поддержку американской валюте. Долговой рынок сейчас также на стороне быков: дифференциал доходности 10-лентих государственных облигаций США и Японии расширяется, что увеличивает привлекательность инвестиций в американские активы. На этом фоне, в течение дня следует ожидать флэта в рамках диапазона 100.00 -102.00.

Горячев Александр, аналитик компании FreshForex |

Ждем прихода быков в EUR/USD

|

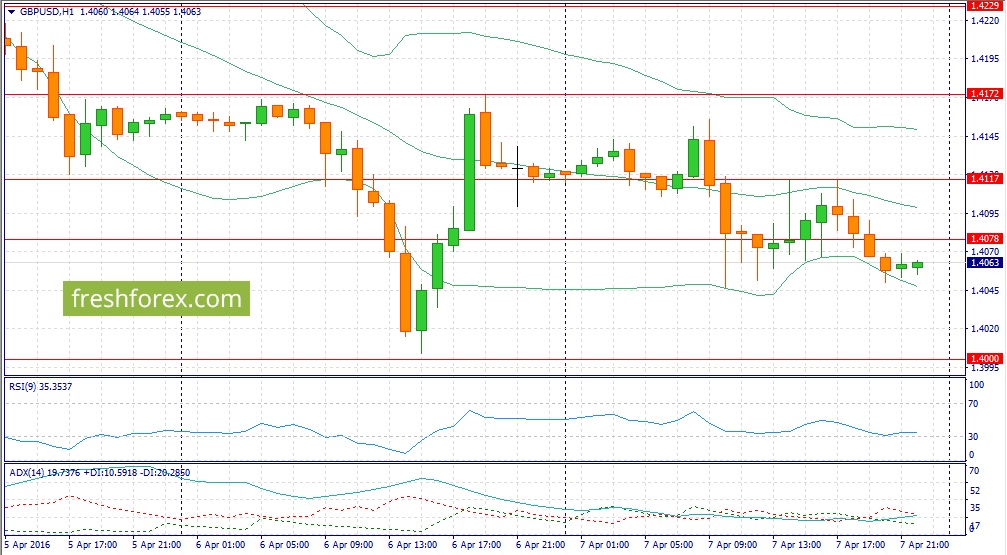

События, на которые следует обратить внимание сегодня: 09.00 мск. Германия: Сальдо баланса внешней торговли за февраль (предыдущее значение 13.6B; прогноз 18.0B). 11.30 мск. Великобритания: Изменение объема промышленного производства за февраль (предыдущее значение 0.2% г/г; прогноз -0.1% г/г). 11.30 мск. Великобритания: Сальдо баланса видимой торговли за февраль (предыдущее значение -£10289М; прогноз -£10100М). 15.30 мск. США: Член FOMC Уильям Дадли выступит с речью. EUR/USD: Динамика долгового и фондового рынков указывает на рост котировок единой европейской валюты в течение дня. Доходность 10-лентих государственных облигаций Германии растет по отношению к своим аналогам из США и Великобритании, что увеличивает привлекательность инвестиций в европейские активы. В начале европейской торговой сессии Великобритании может огорчить инвесторов слабой макроэкономической статистикой, что в свою очередь вызовет рост котировок кросс-курса EUR/GBP и позитивно отразится на паре EUR/USD. Распродажи рисковых активов также играют на руку быкам по евро: накануне мы наблюдали снижение котировок на фондовых и товарных рынках, что является позитивным фактором для евро, как валюты фондирования. На этом фоне, в первой половине дня следует открывать позиции Buy на снижение котировок в область 1.1365/1.1330 и фиксировать прибыль на отметке 1.1435. GBP/USD: В самый разгар европейской торговой сессии Великобритания опубликует релизы по промышленному производству и торговому балансу. От первого показателя трудно ожидать позитивных данных, поскольку баланс промышленных заказов сокращается. PMI производственного сектора в феврале опустился на минимальный уровень с апреля 2013 года. Респонденты Markit второй месяц подряд указывают на сокращение занятости в британской промышленности. Второй показатель может выйти на уровне консенсус-прогноза, поскольку ослабление британской валюты к евро начинает приносить свои плоды. По итогам февраля золотовалютные резервы Банка Англии выросли на 1,36 млрд. фунтов, что указывает на сокращение оттока капитала, что в свою очередь наблюдается в периоды уменьшения отрицательного сальдо торгового баланса. На этом фоне, умеренно негативная макроэкономическая статистика будет оказывать давление на фунт стерлингов. На помощь “медведям” спешит и долговой рынок: доходность 10-летних государственных облигаций Великобритании снижается по отношению к своим аналогам из США и Германии. На этом фоне, в первой половине дня следует открывать позиции Sell на росте котировок в область 1.4085/1.4115 и фиксировать прибыль на отметке 1.4013.

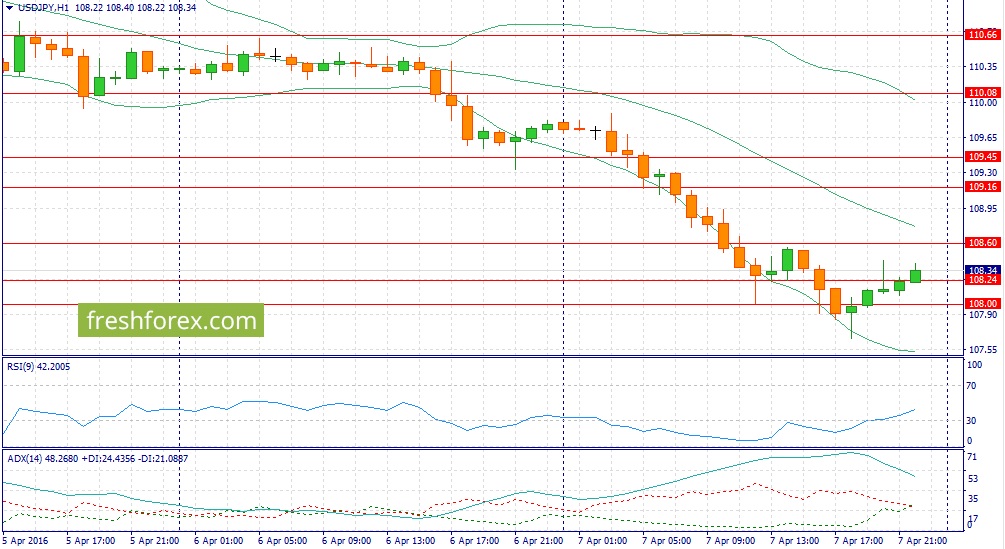

USD/JPY: Снижение “аппетита к риску” – вот главный и единственный фактор укрепления японской валюты. Второй квартал начался с распродаж на фондовых площадках, что традиционно вызывает спрос на йену, как валюту фондирования. В числе явных аутсайдеров находится индекс Токийской фондовой биржи, который похудел на 6%. Накануне, на американском рынке акций в лидерах снижения были финансовый и технологичный сектор, а лучше всех себя чувствовал “защитный” коммунальный сектор. Такое позиционирование инвесторов указывает на то, что распродажи рисковых активов будут сохраняться, что в свою очередь будет способствовать развитию нисходящего тренда в данной валютной паре. Однако, после закрытия Лондонской торговой сессии (18.00 мск.), нельзя исключать фиксации прибыли по коротким позициям перед выходными, что может вызвать откат котировок вверх. На этом фоне, в первой половине дня следует открывать позиции Sell на росте котировок в область 108.85/109.15 и фиксировать прибыль на отметке 108.10. Горячев Александр, аналитик компании FreshForex |

Американская занятость подскажет доллару направление

|

«Жирной точкой» уходящей недели станет завтрашний отчет по занятости в США, оценивающий списочную численность сотрудников без учета сельскохозяйственного сектора. Министерство труда представит данные за июнь, и многие участники рынка могут счесть их неактуальными, поскольку сбор данных имел место преимущественно до референдума в Британии. Однако релиз все же не стоит сбрасывать со счетов хотя бы потому, что во вчерашнем протоколе заседания Федрезерв, который решил занять выжидательную позицию, дал понять, что обеспокоен недавним проявлением слабости рынка труда. Регулятор надеется, что майские цифры – единовременное явление, которого больше не повторится. Соответственно, завтрашняя публикация станет своеобразным тестом для этих предположений. Консенсус-прогноз рынка предполагает восстановление показателя занятости NFP на 178 тыс. после более чем скромного майского прироста на 38 тыс. Также стоит обратить внимание на другие компоненты блока статистики по рынку труда, включая среднюю почасовую зарплату, долю рабочей силы в общей численности населения и уровень безработицы. По прогнозам последний из перечисленных индикаторов должен повыситься с 4,7% до 4,8%. Так что даже если ключевой показатель NFP оправдает ожидания, а уровень безработицы действительно вырастет, общая картина будет «смазана», что ограничит позитивную реакцию доллара. Если судить по недавно вышедшим данным от ADP, традиционно предваряющим официальный пятничный релиз, то мы вполне можем увидеть неплохой результат. Оценка ADP отразила прирост занятости на 172 тыс., что существенно выше ожидаемых +159 тыс. Если улучшение подтвердится, страхи рынков по поводу зарождения негативной тенденции на американском рынке труда могут развеяться. Впрочем, не стоит слишком полагаться на сегодняшний индикатор, поскольку он нередко расходится с официальными цифрами. Павел Салас, генеральный директор eToro в РФ и СНГ |

На российский рынок пришла хрупкая восходящая коррекция

|

На российский фондовый рынок вернулись покупатели, вдохновленные улучшением общего настроя мировых площадок. Поддержку рисковым активам оказал вчерашний «голубиный» протокол заседания ФРС, а недавнее восстановление котировок Brent в район $49. Тем не менее, признаков возвращения полноценного оптимизма не наблюдается, и текущую динамику можно скорее расценить как коррекцию в условиях перепроданности. На 14.45 мск. рублевый ММВБ прибавляет около 0,7% после неудачной попытки тестирования уровня 900 пунктов. РТС растет на 1,5% на фоне некоторого укрепления национальной валюты. Рубль дорожает на 0,5% и 0,19% к доллару и евро соответственно. В наиболее ликвидных бумагах преобладает боевой настрой. Акции «Сбербанка» повышаются на 1,77%, отыгрывая результаты отчета о прибыли по РСБУ – по итогам первого полугодия показатель увеличился почти в 3 раза, до 229,4 млрд руб. Восходящий импульс демонстрирует и нефтегазовый сектор. Хуже рынка выглядят бумаги производителей листового проката на сообщениях о том, что ЕС начал антидемпинговое расследование в отношении российского г/к проката. «Северсталь» и НЛМК в ответ на известия теряют порядка 2,5%. Вчера вечером министр экономики РФ Алексей Улюкаев официально объявил, что Россия открыла продажу 10,9% акций АЛРОСА. После этого алмазодобывающая компания сообщила о начале процесса ускоренного формирования книги заявок на участие в сделке. Напомним, что прайсинг запланирован на пятницу, однако в зависимости от ускоренного формирования книги ее закрытие может произойти и раньше. Начало торгов запланировано на 11 июля. Отскок в бумагах банковского сектора Европы вкупе с «мягким» тоном вчерашнего протокола Федрезерва обусловили возвращение интереса к рисковым инструментам. Однако на данный момент оптимизм выглядит весьма хрупким. Теперь внимание рынков переключается на завтрашний отчет по занятости в США, который определит тон площадок под конец непростой недели. Если после майского разочарования показатель прошлого месяца укажет на дальнейшее ухудшение состояния рынка труда Штатов, не исключено, что фондовые рынки снова побегут от рисков, опасаясь за состояние здоровья крупнейшей в мире экономики. Игорь Ковалев, аналитик ГК ИнстаФорекс |

Надежды на взлет рынка усилились

|

Рынок совершенно не хочет падать.

И это вселяет определенные надежды на рост в самом ближайшем будущем. Скорректировавшись в понедельник, вчера индексы полностью вернули утраченные позиции – и вновь индекс S&P500 на отметке 2100 пунктов. Начало вчерашнего дня было не столь радостным, но к середине основной торговой сессии участники рынка немного разогрелись, вдохновленные неплохими макроэкономическими данными и вышедшими в 21-00 мск «минутками» - Протоколами последнего заседания Комитета по открытым рынкам ФРС США. Все это вместе взятое позволило индексам не только выйти из красной зоны, но и уверенно завершить день, прибавив более 0,5%. Особенно отрадно, что явно выделялся спрос на рисковые активы. Акции биотехнологического сектора выглядели сильней всего и многие из них поднялись в цене на 2 – 3%. Благодаря этому спросу весь сектор медицины и здравоохранения был явно лучше всех остальных основных технологических секторов и по итогам дня акции этого сектора выросли в среднем на 1%. Немного восстановили свои позиции сильно просевшие в последние дни акции крупных банков. Однако о том, что это устойчивый спрос, говорить пока рано. Акции телекоммуникационных гигантов AT&T (T) и Verizon Communication (VZ) ожидаемо просели, так как вчера для них был ex-dividend day и акции торговались уже без дивидендов. Но здесь следует отметить, что просели они меньше, чем на размер дивидендов и поэтому уже в самое ближайшее время нужно ожидать их дальнейший рост. Ну а вот кто порадовал своих инвесторов, так это Amazon.com (AMZN), акции которой пробили сопротивление и в очередной раз в этом году обновили свой исторический максимум, прибавив в цене еще +1,31%. По итогам торгов иностранными акциями на Санкт-Петербургской бирже в среду 6 июля было заключено 1 633 сделки на сумму более 3,5 млн. долларов США. Основной спрос был сосредоточен в акциях Johnson & Johnson (JNJ) с оборотом более 700 тысяч долларов США, а также в акциях VISA (V), Tesla Motors (TSLA) и APPLE (AAPL). Оборот по всем этим акциям превысил $400 тысяч. Ожидания рынка 07 июля Итог вчерашний торгов обнадежил многих экспертов рынка и дал надежду на возможный рост в самом ближайшем будущем. Так ли это можно будет убедиться сегодня. Четверг, как обычно, день весьма насыщен выходом достаточно важных макроэкономических данных. Конечно же прежде всего это данные по количеству заявок на пособие по безработице. Здесь никаких перемен не предвидится – все хорошо и спокойно. Также без особых неожиданностей должны выйти данные по изменению количества работающих в несельскохозяйственных секторах от агентства ADP. А вот где действительно могут быть сюрпризы, так это в данных о запасах сырой нефти. В связи с Днем Независимости выход этих важных данных был перенесен со среды на четверг. Так что мы с нетерпением и настороженностью ждем 18-00 мск когда эти данные и должны появится. Аналитики ожидают, что запасы снизятся более чем на 2 млн. баррелей, но... это не факт и поэтому можно ожидать всякого. Что касается внешнего фона, то сегодня он скорее нейтральный ну может быть с небольшим, а скорее даже малюпусеньким позитивом. К позитиву можно однозначно отнести тот факт, что нефть хоть и немного, но все же растет. Да и европейские фондовые рынки сегодня в первой половине дня находятся в зеленой зоне и очень даже корректируются после вчерашнего падения. На этом фоне фьючерсы на основные американские индексы хоть и стоят вблизи нулевых отметок, но все же чуть-чуть в плюсе. И это радует! Так что будем надеяться, что вчерашний позитивный настрой участников рынка сегодня сохранится и мы увидим продолжение восходящего движения. Пока ожидать сильного роста не следует, но увидеть по итогам дня плюс 0,3 – 0,5% - это вполне реально. |

Без коррекции в нефти рынки вниз не шагнут

|

По итогам торгов среды индексы ММВБ и РТС снизились на 0,86% и 0,81% до уровней 1895,64 и 917,71 пунктов соответственно. Наблюдая за поведением рублевого индикатора, могу сказать, что он продолжает свои колебания в снижающемся коридоре. Однако агрессивного падения, мы пока не наблюдаем, так как котировкам нефти марки Brent по-прежнему удается оставаться выше уровня 47$ за баррель. Неожиданной новостью стали данные от американского института нефти (API), согласно которым резервы нефти на прошлой неделе снизились почти на 7 млн. Баррелей. На 3,5 млн баррелей сократились запасы бензина, и на 2,3 млн. баррелей снизились запасы дистиллятов. Запасы нефти в Кушинге выросли на 80 тыс. баррелей. Фьючерсы на Brent и WTI с утра торгуются с повышением, находясь на рубежах 49,05$ и 47,7$ за баррель. Тем не менее, стоит отметить, что многие ценные бумаги вчера продемонстрировали снижение, наибольшее снижение показал нефтегазовый сектор, который потерял 1,04%. Сектора же электроэнергетики, металлургический и транспортный закрылись с приростом в 0,78%; 1,07% и 0,95% соответственно. Интересная техническая картина формируется на графике акций «Роснефти». Если присмотреться к ним, то за последние два месяца котировки сформировали некую консолидацию, принявшую форму «треугольника». Нижняя граница фигуры сейчас проходит вблизи уровня 312-315 рублей, а верхняя через уровень 345 рублей. В случае прорыва одной из границ, котировки могут дать нам сигнал на движение порядка 30 рублей. Поэтому очень важно не пропустить момент! Очень вероятно, что можно и далее ожидать коррекции в акциях «Сбербанка». Конечно, сегодня они начнут свой день позитивно, но обыкновенные бумаги уже не первый день торгуются за пределами растущего тренда и в дальнейшей перспективе будут сохранять тенденцию тяготения к уровню 120 рублей. Помимо событий, происходящих на фондовых площадках, игроки пристально следят за событиями валютного рынка. Накануне вечером был опубликован протокол июньского заседания ФРС США, в котором отмечалось что руководители ФРС в целом выразили готовность повысить процентные ставки, несмотря на разногласия относительно экономических прогнозов, однако не дали никаких указаний на то, когда они могут предпринять такой шаг. Фьючерсный рынок США оценивает шансы на то, что повышение процентных ставок состоится по итогам ближайшей встречи руководства ФРС как нулевые, а вероятность подъема до конца 2016 года составляет всего около 8%. Тем не менее индекс доллара сохраняет достигнутые ранее рубежи и торгуется выше уровня в 96 пунктов. Лидерство доллара в данном случае обеспечено снижением интереса к таким валютам как евро и фунт стерлингов. Но вот в паре USDJPYамериканская валюта чувствует себя очень уязвимо, продолжая дешеветь. С начала года доллар США в этой паре похудел уже на 16,2% Сегодня ждем публикацию протоколов предыдущего заседания ЕЦБ в 14-30 МСК и данных от Минэнерго США по запасам нефти и нефтепродуктов. Анастасия Игнатенко, аналитик ТелеТрейд |

Сегодня доллар скорректируется к 64 рублям

|

Сегодня доллар может снизиться до 64 рублей на фоне его ослабления на международном валютном рынке и выросших до 48,9 долл. за баррель цен на нефть марки BRENT. Поддержку нефтяным котировкам оказывает статистика Американского института нефти, согласно которой за прошлую неделю снижение запасов нефти в США составило 6,7 млн баррелей. Доллар попал под давление после публикации протоколов последнего заседания ФРС США. Из них следует, что члены ФРС не приняли решения о повышении процентных ставок этим летом из-за неопределенных перспектив экономики США и проведения референдума в Великобритании. Между тем, члены ФРС отметили некоторое ускорение роста потребительских расходов в США во 2 кв. 2016 года к 1 кв. 2016 года. В ближайшие месяцы рассчитывать на повышение базовой процентной ставки в США не стоит, но возможно его укрепление, в том числе и к рублю, из-за продолжающегося после проведения референдума в Великобритании вывода капитала в США. Реальная доходность инвестиций в ОФЗ РФ по-прежнему остается высокой, но они уступают в качестве американским государственным облигациям. Поддержать рубль в среднесрочной перспективе могут действия российского правительства, которое, возможно, обяжет госкомпании направлять 50% своей прибыли на дивиденды и заморозит на 3 года расходы федерального бюджета. Эти действия позволят сократить расходование средств из стабилизационных фондов, но окажут негативное воздействие на темпы роста инвестиций в основной капитал в РФ. В долгосрочной перспективе курс доллара сильно не отклонится от уровня в 65 рублей. Его рост до 86 рублей возможен при условии реализации массовой волны дефолтов в странах ЕС и снижении цен на нефть ниже 30 долл. за баррель. |

Протоколы ФРС новых идей не принесли

|

Опубликованные вчера протоколы с июньского заседания ФРС новых идей на рынок не принесли. Общий вывод стоит сделать следующий - неопределенность после британского референдума сохраняется, провальные данные по рынку труда в прошлом месяце, вероятно, будут единичным событием, но внимание к статистике в ближайшие месяцы будет приковано весьма существенное. Уже завтра будут опубликованы данные по рынку труда за июнь, и, согласно консенсус-прогнозу, статистика выйдет в умеренно позитивном ключе. Консенсус на данный момент предполагает, что в июне американская экономика сгенерировала около 175 тыс. рабочих мест, коэффициент безработицы за это время увеличился с 4.7% до 4.8% (что не является проблемой, после неожиданного снижения сразу на 0.2% в прошлом месяце), динамика заработных плат осталась на уровне прошлого отчетного периода. Выход статистики в подобном ключе - подтверждение тому, что американская экономика относительно здорова, и рынок труда чувствует себя неплохо. Завтрашняя статистика будет иметь большое значение для позиций американского доллара на валютном рынке. Индекс доллара существенно прибавил после публикации результатов референдума, и далее в течение нескольких дней демонстрирует консолидацию. В случае если статистика по рынку труда выйдет в позитивном ключе, индекс доллара может попробовать сформировать еще один импульс наверх, и пробой локальных максимумов в районе 96.90-97 б.п. может дать сигнал для продолжения роста в район 98-98.50 б.п. Согласно данным Американского института нефти, за минувшую неделю запасы нефти в Штатах сократились на 6.7 млн. барр., что оказало поддержку ценам на нефть на вчерашних торгах. Сегодня будут опубликованы официальные данные от Минэнерго, и, если статистика выйдет в таком же ключе, оптимизм на рынке нефти может сохраниться. Более важным показателем по сравнению с динамикой запасов нефти для нас является показатель среднедневного объема добычи. Рост числа буровых установок 4 из 5 последних недель дает шансы увидеть в скором времени приостановление тенденции к снижению объемов добычи нефти, однако, пока сигналов на это нет, цены на нефть чувствуют себя относительно неплохо. Для фьючерса на Brent сохраняет актуальность диапазон в 47-53 долл/барр. Восстановление нефтяных котировок оказало поддержку и российскому рублю, в результате чего пара доллар/рубль возвращается к отметке в 64 руб/долл. Уже почти три месяца пара пребывает в диапазоне в 63.50-67.50 руб/долл., и сигналов для выхода из этого коридора пока нет. При восстановлении нефти сорта Brent в район локальных максимумов (около 53 долл/барр.) рубль может протестировать свои локальные максимумы, а пара доллар/рубль попробовать снизиться в направлении к отметке в 61 руб/долл., но конкретного драйвера, который может укрепить позиции сырья и сырьевых валют, не хватает. Сегодняшний день также насыщен новостным фоном: состоится публикация протокола с последнего заседания ЕЦБ, будут опубликованы данные по числу созданных рабочих мест в США от агентства ADP и, разумеется, для нефтяного рынка важна сегодняшняя статистика от Минэнерго. Внешний фон перед открытием европейских торгов нейтральный. Михаил Поддубский, аналитик ТелеТрейд |