|

Продолжая серию статей о вариантах «защиты» держателей облигаций, мы не можем обойти вниманием пусть менее популярный, но при этом довольно надежный и внушающий доверие способ обеспечения выполнения обязательств эмитента — гарантии.

Напомним, что исполнение обязательств по погашению облигационного займа может быть обеспечено: Облигации с государственной гарантией Особенности установления государственной и муниципальной гарантии по облигациям определяются в соответствии с бюджетным законодательством Российской Федерации (см. ст. ст. 115 — 117 БК РФ) и законодательством РФ о государственных (муниципальных) ценных бумагах (см. ст. 15 ФЗ «Об особенностях эмиссии и обращения государственных и муниципальных ценных бумаг»): - такая гарантия может быть безотзывной и иметь основания для отзыва;

- вид ответственности — солидарная или субсидиарная.

Если с государственной гарантией все более-менее понятно, то независимая гарантия часто вызывает вопросы. Давайте разбираться. Облигации с независимой гарантией Так что же такое «независимая гарантия»? Гражданский кодекс РФ посвятил ей целый параграф, закрепив общие положения в главе «Обеспечение исполнения обязательств»: «По независимой гарантии гарант принимает на себя по просьбе другого лица (принципала) обязательство уплатить указанному им третьему лицу (бенефициару) определенную денежную сумму в соответствии с условиями данного гарантом обязательства независимо от действительности обеспечиваемого такой гарантией обязательства. Требование об определенной денежной сумме считается соблюденным, если условия независимой гарантии позволяют установить подлежащую выплате денежную сумму на момент исполнения обязательства гарантом». Таким образом, участниками гарантии выступают: - принципал — эмитент облигаций,

- бенефициар — держатель (владелец) ценных бумаг,

- гарант — лицо, которое «гарантирует» исполнение обязательств за эмитента, если что-то пошло не так.

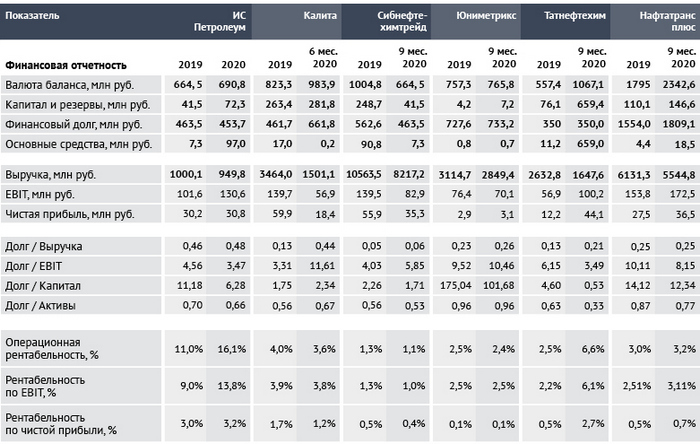

Кто может дать независимую гарантию? Независимые гарантии могут выдаваться банками или иными кредитными организациями (банковские гарантии). Относительно недавно право выдавать гарантии появилось и у коммерческих организаций. При каких условиях коммерческая организация может выступить гарантом? С 1 января текущего года начала действовать обновлённая редакция Федерального Закона «О рынке ценных бумаг», в которой установлено, что в случае, если независимая гарантия, которой обеспечивается исполнение обязательств по облигациям, не является банковской, гарантом по ней вправе выступать коммерческие организации, стоимость чистых активов которых не меньше размера предоставляемой гарантии. В российской экономической практике независимые гарантии обычно используют филиалы или дочерние предприятия крупных компаний. Таким образом, для них появляется возможность привлечения дополнительного капитала. То есть, допустим, есть некая дочка Сбера, которая выпускает облигации, гарантом обеспечения этих облигаций выступает материнская компания — сам Сбер. Если эта дочерняя компания, к примеру, обанкротится и не заплатит владельцам по облигациям, то выплаты инвесторам будет производить материнская компания. Как и в случае с залоговыми облигациями существует некая гарантия, но представлена она не в физическом виде, не в виде материальных активов, а является неким «специальным поручительством». В отдельных случаях по выпуску облигаций может быть несколько гарантов. Вариантом гарантированных облигаций можно считать также «застрахованные облигации», выполнение обязательств по которым гарантируется страховой компанией. Встречаются и так называемые «совместные облигации», выполнение обязательств по которым обеспечивается сразу несколькими эмитентами. Чем независимая гарантия отличается от поручительства? В одной из наших статей мы уже рассматривали такой финансовый инструмент как облигации с поручительством. Чем же от них отличаются облигации с гарантией? Во-первых, гарантия — это обязательство заплатить определенную, фиксированную денежную сумму, при этом может указываться, из чего она состоит: например, тело долга плюс проценты. Поручительство же касается всего обязательства должника. Поручитель всегда отвечает перед инвестором в том же объеме, как и эмитент, включая уплату процентов, возмещение судебных издержек по взысканию долга и других убытков, вызванных неисполнением или ненадлежащим исполнением обязательства. Ответственность же гаранта более определенная. Во-вторых, по общему правилу гарантия независима от иных обязательств, если другое не было предусмотрено «при согласовании условий». Поручитель может оспаривать требование инвестора точно также, как и сам должник. Гарант никаких требований предъявлять не может. Об этом говорит статья 370 ГК РФ: «Предусмотренное независимой гарантией обязательство гаранта перед бенефициаром не зависит в отношениях между ними от основного обязательства, в обеспечение исполнения которого она выдана, от отношений между принципалом и гарантом, а также от каких-либо других обязательств, даже если в независимой гарантии содержатся ссылки на них. Гарант не вправе выдвигать против требования бенефициара возражения, вытекающие из основного обязательства, в обеспечение исполнения которого независимая гарантия выдана, а также из какого-либо иного обязательства, в том числе из соглашения о выдаче независимой гарантии, и в своих возражениях против требования бенефициара об исполнении независимой гарантии не вправе ссылаться на обстоятельства, не указанные в гарантии. Гарант не вправе предъявлять бенефициару к зачету требование, уступленное гаранту принципалом, если иное не предусмотрено независимой гарантией или соглашением гаранта с бенефициаром». Какой документ включает в себя информацию о гарантии, и что в нем должно содержаться? Подробная информация о предоставлении гарантии по выпуску содержится в эмиссионном документе — «Решении о выпуске ценных бумаг». Вне зависимости от «вида» гарантии в Решении о выпуске ценных бумаг обязательно указываются: — сведения о гаранте и при необходимости наименование органа, принявшего решение об обеспечении исполнения от имени государства (субъекта РФ, муниципального образования) обязательств по облигациям, и дату принятия указанного решения; — дата вступления в силу (дата выдачи); — предельная сумма, объём обязательств и указание обязательств по облигациям, исполнение которых обеспечивается гарантией; — определение гарантийного случая (при необходимости); — содержание независимой гарантии (письменное обязательство гаранта в случае неисполнения или ненадлежащего исполнения эмитентом обязательств по облигациям уплатить владельцу облигаций денежную сумму в размере не исполненного эмитентом обязательства по облигациям по представлении владельцем облигаций письменного требования о ее уплате); — порядок исполнения гарантом обязательств по гарантии; — указание на то, что бенефициарами по независимой гарантии являются владельцы облигаций; — порядок предъявления владельцами облигаций требований к гаранту по исполнению обязательств; — указание на безотзывность гарантии или условия ее отзыва; — срок действия гарантии; — указание на вид ответственности (солидарная или субсидиарная); — указание на то, что права требования к гаранту переходят к лицу, к которому переходят права на облигацию; — указание на то, что в случае невозможности получения владельцами облигаций, обеспеченных гарантией, удовлетворения своих требований, предъявленных эмитенту и (или) гаранту, они вправе обратиться в суд или арбитражный суд с иском к эмитенту и (или) гаранту; — иные условия предоставления гарантии (при наличии). Должен ли гарант «светить» свою финансовую отчетность? Да, Положение Банка России от 19.12.2019 N 706-П «О стандартах эмиссии ценных бумаг» говорит нам о том, что для регистрации выпуска (доп.выпуска) облигаций, который не сопровождается регистрацией проспекта, в Банк России, на биржу или центральному депозитарию дополнительно к основным документам должна быть представлена копия бухгалтерской (финансовой) отчетности гаранта. А если он подлежит обязательному аудиту, то и аудиторское заключение за последний завершенный отчетный год и за последний завершенный отчетный период, состоящий из трех, шести, девяти месяцев, предшествующие дате подачи. Это требование не распространяется при предоставлении банковской гарантии. Если представить отчетность гаранта не представляется возможным, направляется справка с указанием причин. На каких условиях облигации могут быть обеспечены независимой гарантией? В статье 27.5 Федерального закона «О рынке ценных бумаг» (с изменениями и дополнениями, вступившими в силу с 01.01.2021 г.), указываются основные особенности независимой гарантии, предоставляемой в обеспечение исполнения обязательств по облигациям: - такая гарантия является безотзывной;

- ее срок должен не менее чем на 6 месяцев превышать дату (срок окончания) погашения облигаций, обеспеченных такой гарантией;

- как и договор поручительства, заключаемый в обеспечение исполнения обязательств по облигациям, она в обязательном порядке должна предусматривать только солидарную ответственность гаранта и эмитента за неисполнение или ненадлежащее исполнение эмитентом обязательств по облигациям;

- как правило, выдача гарантии происходит на возмездной основе.

Что делать владельцу облигаций, если вдруг наступил «гарантийный случай?» Конечно же, нужно подать «гарантийное требование». После его получения гарант должен без промедления уведомить об этом эмитента и передать ему копию требования со всеми относящимися к нему документами. Гарант должен рассмотреть требование владельца облигаций и приложенные к нему документы в течение пяти дней со дня, следующего за днем получения требования со всеми приложенными к нему документами, и, если требование признано им надлежащим, произвести платеж. Условиями гарантии может быть предусмотрен иной срок рассмотрения требования, не превышающий тридцати дней. Гарант проверяет соответствие требования инвестора условиям независимой гарантии, а также оценивает по внешним признакам приложенные к нему документы. Необходимо также помнить, что держатель облигаций обязан возместить гаранту или эмитенту убытки, которые причинены вследствие того, что представленные им документы являлись недостоверными, либо предъявленное требование являлось необоснованным. Может ли гарант отказать владельцу? Инвестору могут отказать в удовлетворении его требования, если оно само или приложенные к нему документы не соответствуют условиям гарантии либо представлены после окончания срока ее действия. Если это произошло, владелец облигаций должен получить уведомление с указанием причины отказа. Гарант имеет право приостановить платеж на срок до семи дней, если он имеет разумные основания полагать, что: какой-либо из представленных ему документов является недостоверным; - обстоятельство, на случай возникновения которого гарантия обеспечивала интересы владельца облигаций, не возникло;

- основное обязательство эмитента, обеспеченное гарантией, недействительно;

- исполнение по основному обязательству эмитента принято владельцем облигаций без каких-либо возражений.

В случае приостановления платежа гарант обязан уведомить держателя ценных бумаг и эмитента о причинах и сроке незамедлительно. Гарант несет ответственность перед ними за необоснованное приостановление платежа. По истечении обозначенного срока и при отсутствии оснований для отказа в удовлетворении требования инвестора гарант обязан произвести платеж. Если он все-таки отказал и не выплатил деньги — владелец облигаций может обратиться в суд с соответствующим исковым заявлением. А придется ли эмитенту возмещать деньги гаранту? По общему правилу эмитент обязан возместить гаранту выплаченные в соответствии с условиями предоставления гарантии денежные средства, если соглашением о выдаче гарантии не предусмотрено иное. Гарант не вправе требовать от эмитента возмещения денежных средств, выплаченных держателям ценных бумаг не в соответствии с условиями гарантии или в случае нарушения обязательств гаранта перед ними. За исключением случаев, когда в соглашении гаранта с эмитентом предусмотрено иное либо, когда эмитент дал согласие на платеж по гарантии. А что на практике? На данный момент у эмитентов из сегмента малого и среднего предпринимательства, не являющихся дочерними компаниями крупных бизнес-структур, тоже есть возможность получать гарантии для своих выпусков. Так, например, в 2019 году в АО «Корпорация «МСП» были утверждены новые правила предоставления поручительств и независимых гарантий по облигациям. Таким образом, Корпорация МСП может выступать гарантом по биржевым облигациям российских эмитентов. Независимая гарантия предоставляется в размере номинала облигаций от 50 до 500 млн рублей. Более подробно с утвержденными правилами можно ознакомиться по ссылке. При этом долговой инструмент в виде облигаций с гарантией пока не сильно распространен на российском фондовом рынке в виду того, что основная часть частных инвесторов предпочитает большую доходность, чем снижение рисков. Так заместитель председателя правления МСП Банка Кирилл Семенов отметил: «Что касается гарантий и поручительств для эмитентов со стороны Корпорации МСП, сделок с ними на рынке биржевых облигаций МСП пока не было, поскольку в этом сегменте сегодня работают в основном частные инвесторы, требующие доходность выше 10-12% годовых. Между тем гарантия корпорации означают минимальный риск, что предполагает доходность лишь ненамного выше суверенного уровня. Поэтому сделки с участием корпорации должны активизироваться с приходом в сегмент крупных институциональных инвесторов, для которых важнее надежность».

|