ООО «Альфа Дон Транс» — один из ведущих игроков на рынке автомобильных грузоперевозок нерудных материалов и сельскохозяйственной продукции Черноземья. Динамика основных финансовых показателей по РСБУ за I квартал 2024 г. — в аналитическом обзоре Захара Кислых и Максима Шашукова, авторов проекта «Долгосрок».

Обзор рынка зерна

В I квартале 2024 г. российский рынок зерна характеризовался активной экспортной деятельностью. Будучи одним из ключевых мировых экспортеров зерна, Россия оказала существенное влияние на мировые цены, фактически задав тон в международной торговле зерновыми культурами. В апреле Всемирный Банк зафиксировал трехлетние минимумы — биржевые цены фьючерсов на кукурузу и пшеницу в квартальном выражении снизились на 11% и 4%, соответственно. По сравнению с ценами на момент начала 2023 г. падение составило 33% для пшеницы и 43% для кукурузы.

Всемирный Банк отмечает несколько основных факторов, поспособствовавших ценовому давлению: снижение потребления со стороны Китая, главного мирового импортера, а также растущий кукурузный экспорт Украины. При этом в связи с переполненностью внутреннего рынка российские производители зерновых культур планируют вывести около 70 млн тонн зерна (+10 год к году), причем более 50 млн придется на пшеницу. Они готовы пойти на это даже ценой снижения и без того невысоких цен.

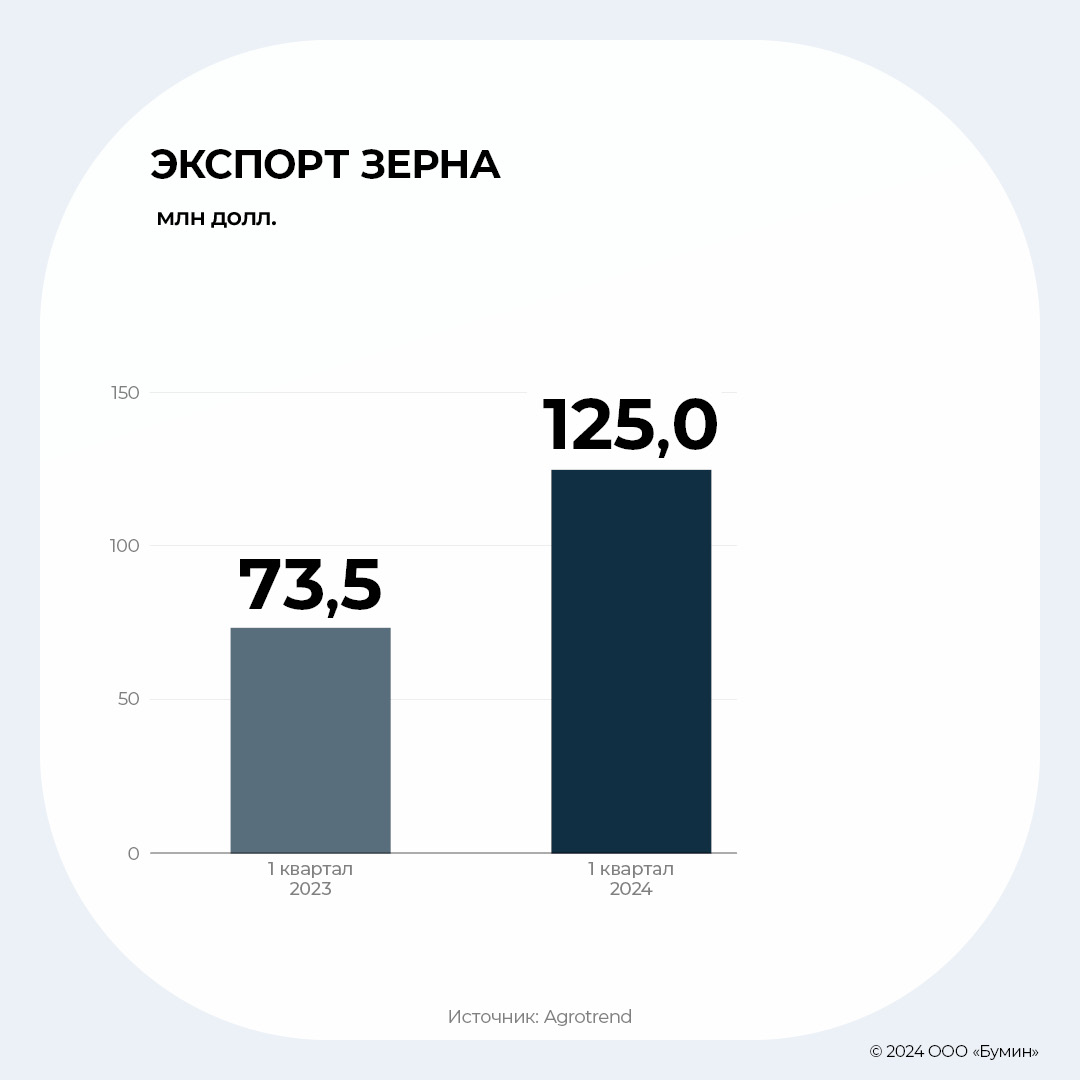

Несмотря на утихание китайского спроса, экспорт зерна в I квартале 2024 г. составил ~$125 млн (+70 год к году). Пшеницы было доставлено на $15,8 млн (+1 100 год к году). Кроме того, значительно вырос экспорт ячменя, овса и гречихи — поставки увеличились в 8,4, 2,7 и 3,3 раза соответственно. Однако экспорт российской кукурузы снизился до $13,6 млн.

Прогнозы по объемам производства на следующий год остаются положительными. При этом высокая урожайность будет сопровождаться увеличением потребления, что должно поспособствовать восстановлению баланса спроса и предложения на мировой арене. В частности, для России потребление на важных рынках, таких как Египет и Китай, положительно скажется не только на производителях, но и других организациях, участвующих в процессе создания стоимости.

Обзор рынка щебня

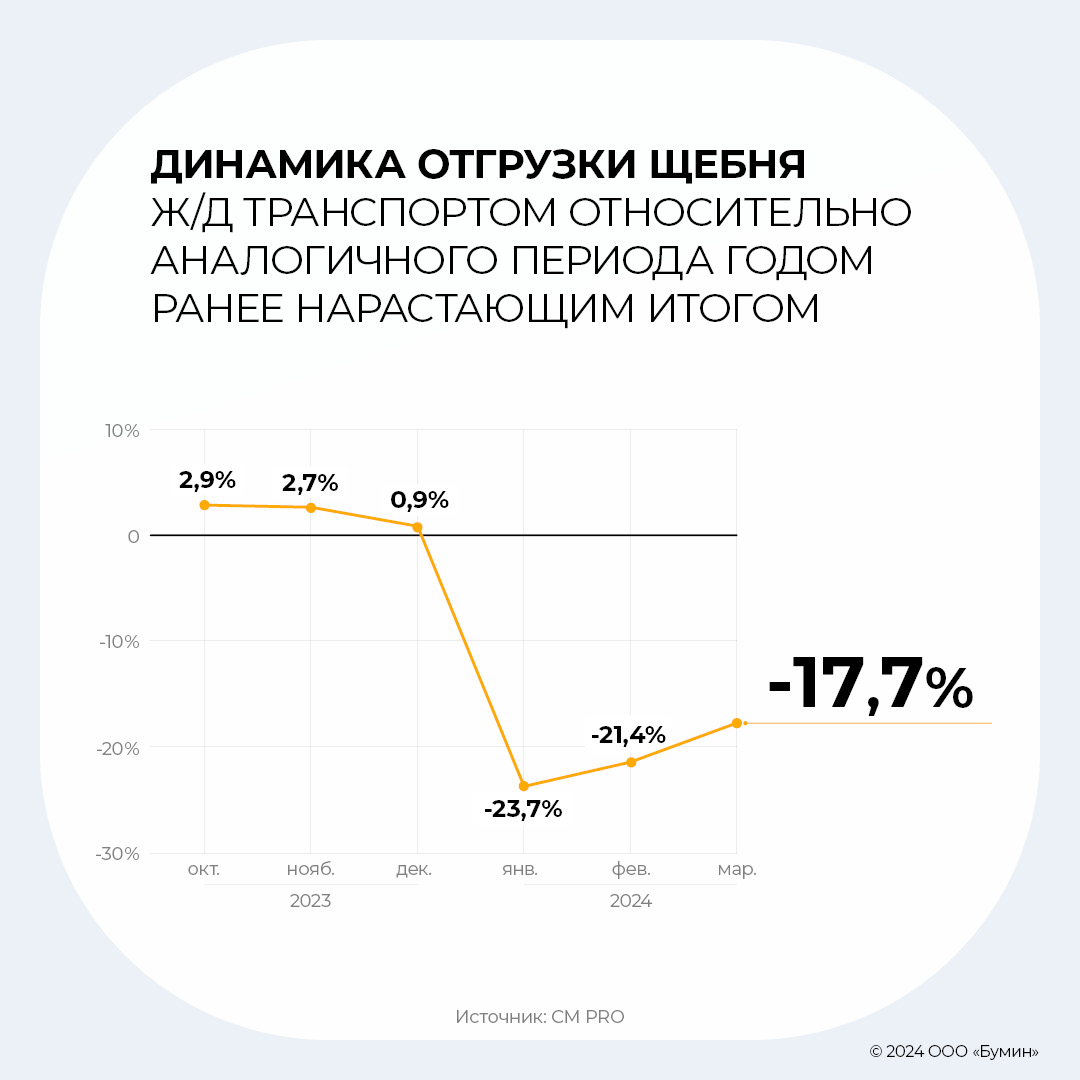

Согласно последним детализированным данным аналитического агентства CM PRO, в период с января по февраль 2024 г. производство щебня сократилось на 5,8%, а импорт и потребление упали на 60,2% и 6,8% соответственно.

Если рассматривать результаты всего I квартала, то объемы железнодорожных перевозок щебня и отсева снизились на 17,7% по сравнению с аналогичным периодом прошлого года и составили 15,8 млн тыс. м3. При этом поставки щебня в Центральный федеральный округ (ЦФО), Приволжский федеральный округ (ПФО) и Южный федеральный округ (ЮФО) снизились на 29,8%, 20% и 1,4%, соответственно. Рост зафиксирован только в Дальневосточном федеральном округе (ДВФО) и Северо-Кавказском федеральном округе (СКФО) — на 9,2% (11,1% в 2023 г.) и 0,1% (8,7% в 2023 г.).

Данная тенденция обусловлена в первую очередь завершением в 2023 г. многочисленных инфраструктурных проектов, в частности активной стадии строительства участков трассы М-12. Кроме того, замедление темпов роста в I квартале 2024 г. может быть связано с завершением крупных строительных проектов, сокращением инициатив региональных и муниципальных властей, а также инвестиционной паузой, вызванной текущей риторикой денежно-кредитной политики Банка России и сворачиванием программ льготной ипотеки. Вероятно, снижение темпов роста в строительной индустрии продолжится и дальше, что продолжит оказывать давление на рынок щебня.

Рынок автомобильных грузоперевозок

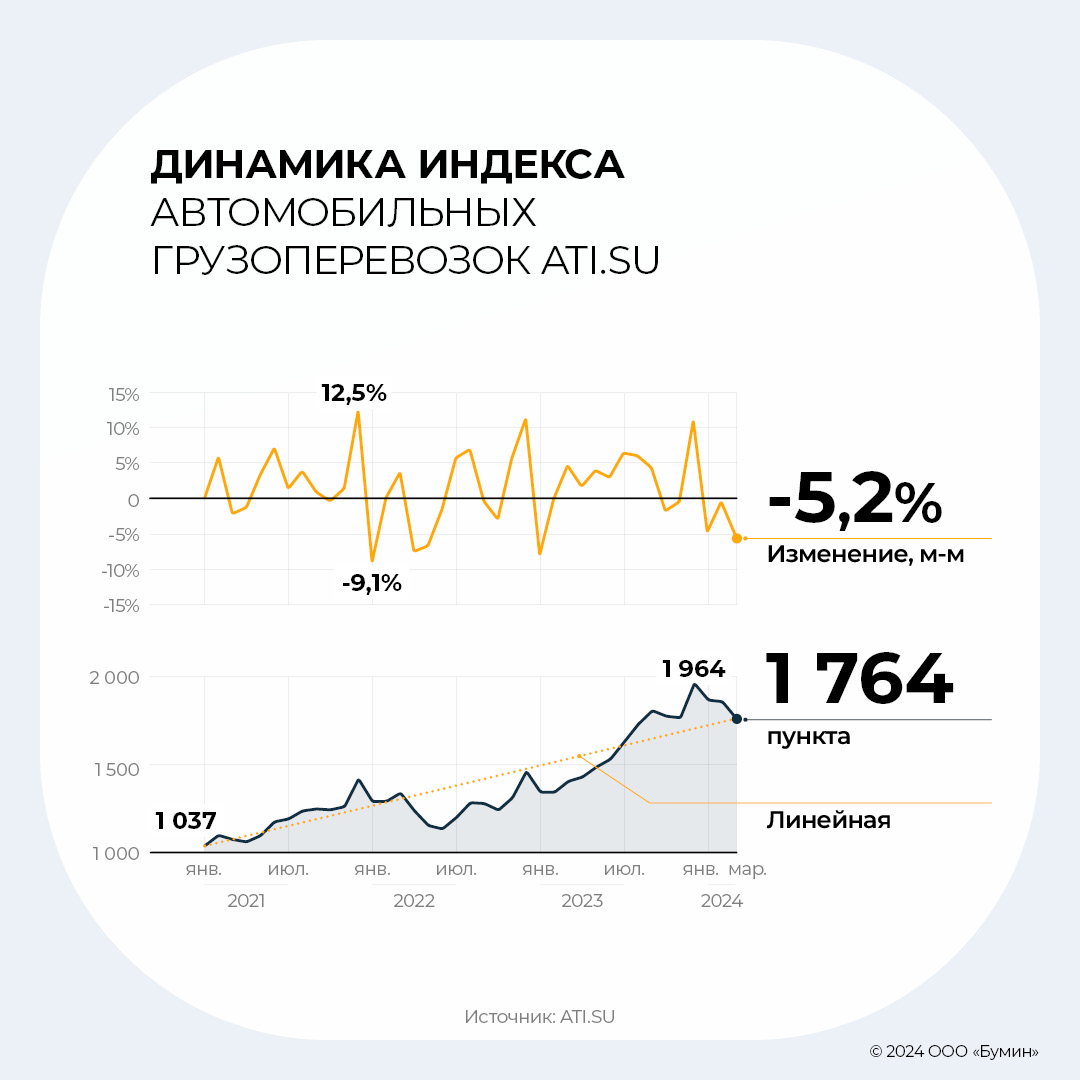

По данным биржи грузоперевозок ATI.SU, общее количество заявок на автомобильные грузоперевозки в период с января по март 2024 г. снизилось на 10% по сравнению с последним кварталом предыдущего года. Однако по сравнению с I кварталом 2023 г. количество заявок увеличилось на 23%. Такая динамика напрямую отражается в ценообразовании сферы автомобильных грузоперевозок — квартальное снижение индекса ATI.SU составило 10%, а годовой рост — 31,3%.

Кроме того, в I квартале был зафиксировано увеличение активности в международных автомобильных грузоперевозках. Так, количество запросов на импортном направлении возросло на 17%, причем запросы со стороны Китая и Киргизии выросли на 117% и 69% соответственно.

Финансовое состояние и результаты деятельности (MD&A) эмитента

Финансовые и операционные результаты

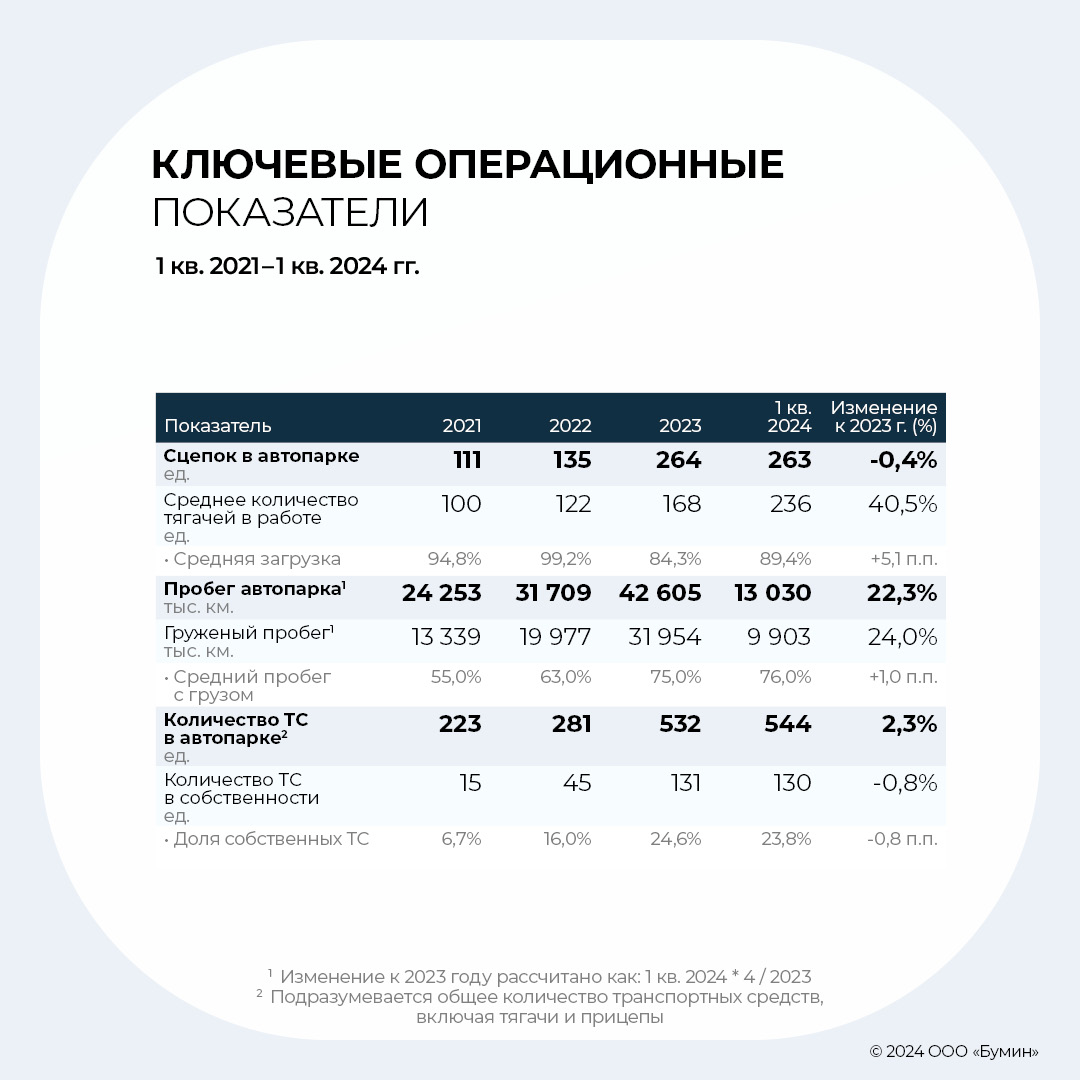

Компания заработала 1,1 млрд рублей в I квартале, что достаточно близко к поставленным в рамках бюджета таргетам (1,25 млрд рублей), при этом маржинальность перевозок снизилась на 10-15% в зависимости от типа перевозимой продукции. В частности, это было вызвано неблагоприятными погодными условиями в январе-феврале, которые поспособствовали более медленным отгрузкам в портах, а также затруднили прохождение клиентских логистических маршрутов, что повысило себестоимость перевозок. Несмотря на чистый убыток, компания в целом сохранила динамику по операционным показателям:

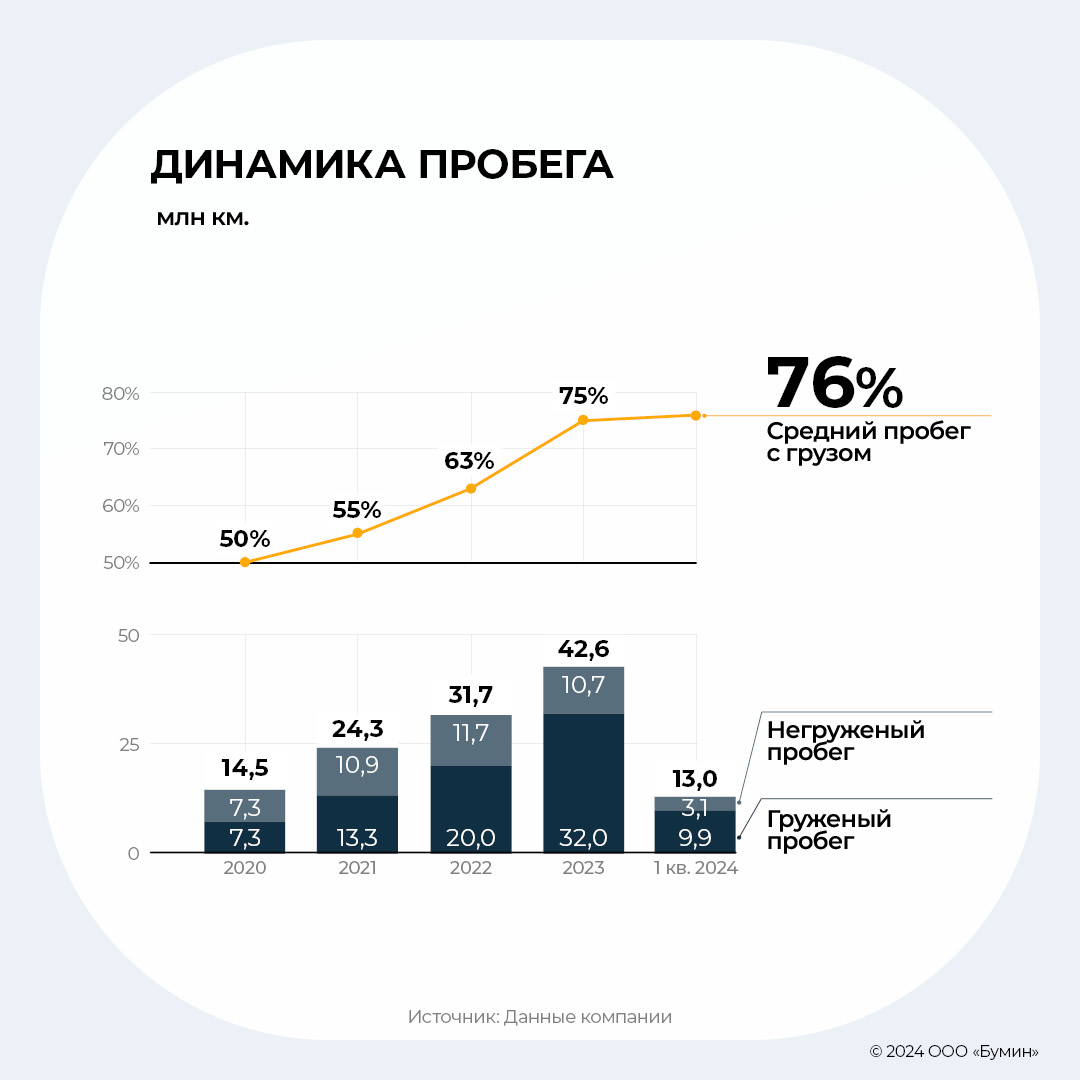

- Пробег автопарка составил 13 030 тыс. км, при этом доля груженого пробега — 76%

- Кол-во ТС (включая прицепы) составило 544 ед. (+12 ед.)

- Средняя доля тягачей в работе составила 89,4% — 236 ед.

- Среднесписочная численность водителей составила 412 человек.

Менеджмент ожидает существенного роста показателей уже в III квартале за счет более высокого спроса со стороны зерновых экспортеров, а также реализации отложенных программ по дорожному строительству (сегмент перевозок нерудных материалов).

Влияние ситуации на клиентских рынках

I квартал выдался аналогично и предыдущим в части сезонности рынка: распределение зерновых квот между крупными игроками, а также сниженная активность в сегменте дорожного строительства. Если для дорожного строительства ситуация по снижению тарифов характерна, то ко всему этому добавился факт, что контракты по стандартным и крупным объектам строительства были сдвинуты на три месяца в ожидании результатов выборов. В середине года тарифы возвращаются на прежний уровень, и уже сейчас наблюдается рост на 30-50% к тарифам на начало года.

На рынке экспорта зерна наблюдалось конъюнктурное изменение среди крупнейших игроков — новость о выкупе топ-3 экспортера. Кроме того, в сельскохозяйственных перевозках сейчас наблюдается так называемое «межсезонье»: завершается продажа старого урожая и квотирование экспортеров прекращается. С июля начнется уборка урожая в крупнейших регионах по выращиванию зерновых культур — Краснодарском крае, Ростовской области и Центральной России. Менеджмент ожидает пика заявок на перевозку зерновых культур в III квартале при отсутствии глобальных изменений на рынке.

Стратегия

Долгосрочно менеджмент сохраняет целевые показатели по валовой маржинальности в 20%+, при этом по чистой прибыли — более 10%. В структуре автопарка происходят небольшие изменения: предприятие приобрело несколько китайских моделей в качестве «пробной партии». По предварительным данным, модели являются не менее эффективными при сравнительно низкой стоимости — на 40-50% дешевле зарубежных аналогов.

Эмитент оперативно сообщил об изменениях в стратегии по приобретению автомобилей: в 2024 г. принято решение сохранить количество ТС в автопарке на прежнем уровне. Тем не менее, планы по приобретению в 2025-2026 гг. остаются актуальными. В следующем году компания может рассмотреть приобретение завода для карьера с целью увеличения производственной мощности в 2,5 раза. Менеджмент пока не видит потенциала для проведения IPO, как минимум, до достижения целевых показателей по выручке в 10-12 млрд рублей при автопарке более 500 автомобилей.

Прогнозная динамика показателей компании

Выручка

По итогам I квартала средняя загрузка автопарка увеличилась с 168 сцепок на конец 2023 г. до 236 сцепок — 89,4% (+4,9 период к периоду). Реализовался отложенный эффект увеличения автопарка практически в два раза вследствие приобретения автомобилей во второй половине 2023 г. По данным компании, на апрель-май средняя загрузка уже превысила 90%, что совпадает с заложенными ожиданиями.

Средний пробег на одну машину составил около 55 тыс. км, что связано со спецификой операционной деятельности в I квартале, которая описана в разделе MD&A. По словам представителей менеджмента компании, целевой уровень пробега на одну машину остается таким же, как и в начале года — 250+ тыс. км в год. Соответственно, ожидаем увеличения количества пробега на одну машину в сезон — во II-м и III-м кварталах 2024 г.

Изменение планов по расширению автопарка компании в 2024 г. оцениваем позитивно по нескольким причинам:

- Рынок в I квартале показал, что может быть неустойчивым в плане динамики спроса и ценообразования

- Отсутствие намеков на смягчение ДКП не дает возможности менеджменту рассматривать ситуацию в среднесрочной перспективе ввиду неопределенности

- Требуется время для освоения двукратного расширения автопарка в 2023 г.

Таким образом, мы пересмотрели основные финансовые и операционные прогнозы. По итогам, несмотря на абсолютное снижение, адекватный уровень лизингового портфеля позволит держать маржинальность в целевом диапазоне и сосредоточиться на улучшении эффективности текущего автопарка.

Структура автопарка не изменилась критично: 66% — дизель, 18% — газодизель и 17% — газ. Стоит отметить, что снижение количества рабочих единиц с дизельным потреблением топлива является целесообразным решением, так как стоимость за один литр выросла практически на 10%.

Себестоимость

Мы пересмотрели прогнозы по себестоимости перевозок для компании вследствие существенного повышения ФОТ — прирост заработных плат в I квартале составил практически 50%. Данный эффект считаем кратковременным, как минимум по причине более длинных маршрутов в I квартале и существенного расширения штата водителей. Компания не планирует существенно увеличивать число водителей в ближайшее время, так как текущий состав покрывает все необходимые потребности в рейсах. Увеличение себестоимости топлива для компании также отразилось в снижении маржинальности, но долгосрочно она остается в пределах целевых показателей — 20%.

Фонд оплаты труда

На конец I квартала 2024 г. среднесписочная численность водителей составила 412 человека (+24% к 2023 г.), при этом в структуре себестоимости также содержится заработная плата сотрудников транспортно-логистического отдела. Кроме штата водителей существенно увеличился офисный — +40% к 2023 г. — до 163 человек.

С учетом пересмотра компанией планов по наращиванию автопарка мы скорректировали необходимую численность сотрудников. В частности, среднесписочная численность водителей составит 608 человек в 2026 г., численность офисного штата — 173 человека.

Топливные расходы

Согласно комментариям компании, стоимость дизельного топлива за 1 литр увеличилась до 55,3 рублей, что выше на 10,6% по сравнению с данными на конец года. Аналогично стоимость метана увеличилась на 11%, до 16,7 рублей. Мы считаем, что рост цен повлиял на структуру автопарка по видам топлива — снижение дизельного рабочего автопарка и увеличение транспортных средств на газе в качестве источника топлива. Ввиду существенной разницы в абсолютных значениях, а также наличия собственной заправочной инфраструктуры, данное решение позволит компании оптимизировать сырьевые затраты на перевозку.

Прочие денежные и неденежные расходы

Коммерческие и управленческие расходы

С учетом специфики деятельности эмитента на коммерческие и управленческие расходы приходится незначительная расходная часть. Совокупно они не превышают 4% от выручки, при этом включают амортизацию основных средств, не относящихся к правам пользования активами. Таким образом, на горизонте 2024-2026 гг. прогноз показателей не изменился существенно.

Оборотный капитал

В I квартале цикл оборачиваемости увеличился с 58 до 62 дней, но с учетом среднегодовой динамики за 2022-2023 гг. мы считаем, что в прогнозном периоде он составит в среднем 39 дней. Изменение чистого оборотного капитала, по нашим оценкам, составит от 0,9% до 1,9% от выручки. При необходимости оборотный капитал может быть покрыт за счет кредитных линий, которые на текущий момент открыты у нескольких банков.

EBITDA и чистая прибыль

EBITDA

Прогноз EBITDA (IFRS 16) был изменен в более консервативную сторону вследствие более низких тарифов в I квартале. В то же время cash conversion (CFO / EBITDA) остается на высоком уровне (~70%), что позволяет говорить о возможности эффективного финансового планирования. В прогнозируемом периоде даже в консервативном сценарии EBITDA маржинальность будет оставаться на уровне ~30%, что является высоким показателем для сектора.

Чистая прибыль

Вследствие удорожания топлива и ФОТ, существенного расширения штата водителей, а также сохранения высоких процентных ставок по привлечению банковского финансирования мы понизили прогноз по маржинальности на несколько процентных пунктов. Данная оценка обусловлена актуальными данными по итогам I квартала, но может быть пересмотрена в процессе публикации оперативных финансовых и операционных результатов. Таким образом, чистая прибыль компании, по нашей оценке, составит 542 млн рублей в 2024 г., причем значимая часть придется на III-IV квартал ввиду отложенного спроса и возврата тарифов на прежний уровень.

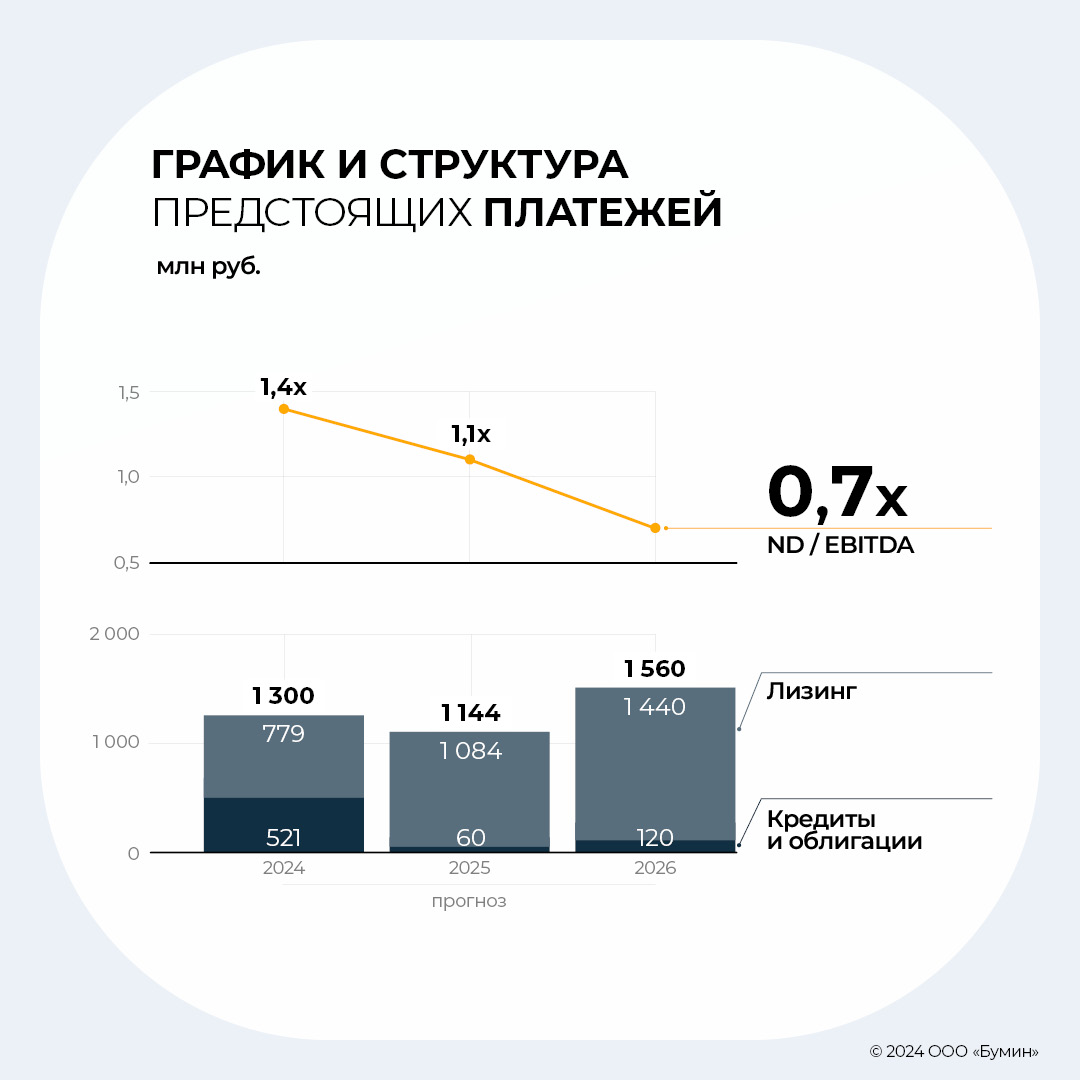

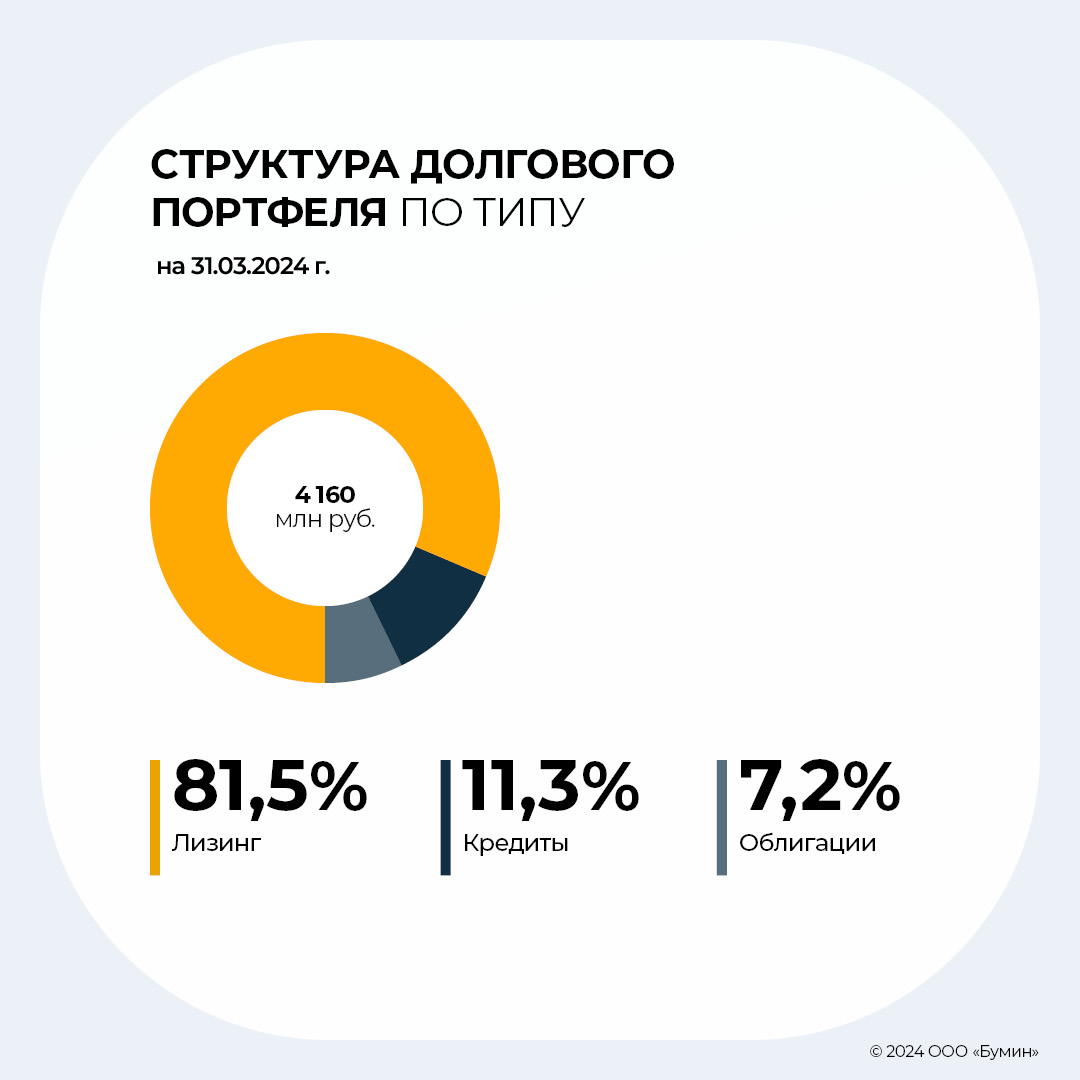

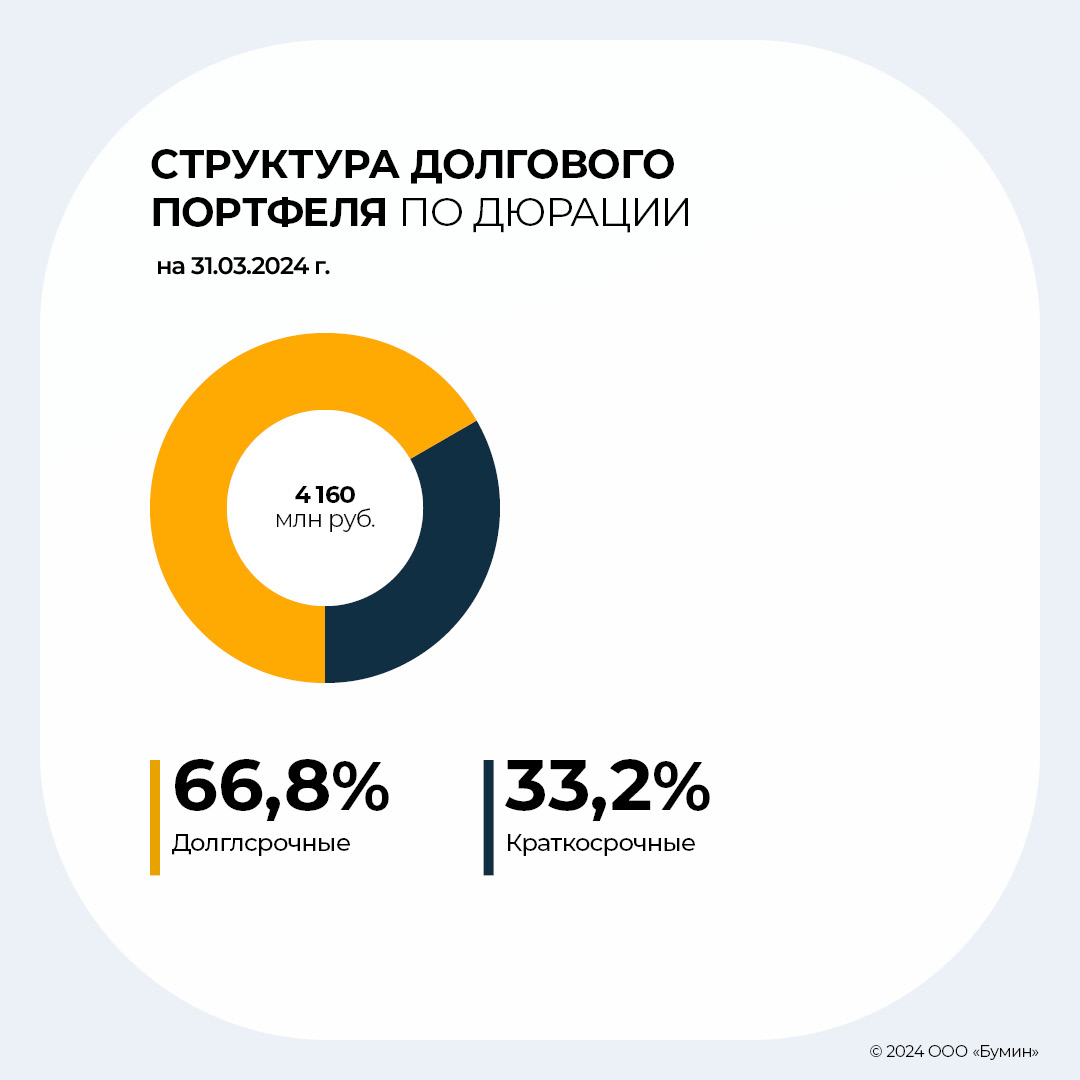

Долговая нагрузка и портфель

Бизнес-модель компании предусматривает приобретение транспортных средств (ТС) в лизинг, что номинально не влияет на инвестиционный денежный поток в привычном для бухгалтерского учета понимании. Вместо этого сумма финансовых обязательств учитывается в CFO и CFF через отражение платежей по телу и процентам по лизингу, что приводит к фактическому сходству FCFF и операционного денежного потока компании. По нашим расчетам, на горизонте прогноза 2024-2026 гг. уровень покрытия процентных платежей (ICR) остается в комфортном диапазоне —4.4x-6.9x., в то же время отношение Чистого Долга к EBITDA не превышает 2.0x, что является допустимым значением для компании с существенным лизинговым портфелем. DSCR компании также находится на приемлемом уровне — не менее 1.1x.

Прогноз структуры платежей и долгового портфеля в прогнозном периоде учитывает планы по расширению автопарка, соответственно, является релевантным для целей анализа долговой нагрузки. По нашим расчетам, в течение 2024-2026 гг. компания равномерно будет обслуживать 1/3 текущих обязательств, что оставляет пространство для управления ликвидностью.

По состоянию на конец марта 2024 г., несмотря на использование банковских лимитов, долговой портфель остается в большей степени представлен лизинговыми обязательствами. Выплата по телу облигаций предусмотрена с 2025 г., соответственно, не учитывается в рамках краткосрочных обязательств. Не видим критичных изменений в платежном графике компании, соответственно, данный фактор является положительным при оценке финансовой устойчивости компании.

Инвестиционный анализ облигаций

Общий взгляд на рынок

Устойчивая инфляция и «ястребиный» настрой ЦБ в борьбе с ростом цен привели к значительному росту доходностей облигаций, несмотря на неизменность ключевой ставки. Ожидания рынка по ее снижению продолжили смещаться: на конец текущего года — начало следующего. В ближайшие месяцы, напротив, ожидается ужесточение денежно-кредитной политики (повышение КС) на фоне ускорившегося роста цен в мае-июне. Реализация данного сценария, а также увеличивающая вероятность роста числа дефолтов (в последние недели уже было зафиксировано несколько случаев) могут привести к дальнейшему падению рынка и росту доходностей вследствие ухода инвесторов от риска. Доходности как в номинальном, так и в реальном выражении находятся на высоких по историческим меркам уровнях: ОФЗ — выше 15%, корпоративные облигации с инвестиционным рейтингом — 17-20%, высокодоходные облигации — более 20% (отдельные бумаги — 24-25%). Как следствие, многие эмитенты независимо от уровня рейтинга ввиду необходимости привлечения средств стали размещать выпуски с плавающим купоном, количество которых с осени прошлого года выросло в несколько раз.

Основные параметры выпуска эмитента

— Объем: 300 млн рублей

— Купон: 18,0%

— Текущая цена: 94,77%

— YTM (YTC): 22,61% (24,95%)

— Дюрация: 1,84 (1,10)

— Погашение: 21 сентября 2027 г. (23 сентября 2025 г.)

— Рейтинг: BB-

— Среднедневной оборот торгов за предыдущий месяц: около 0,9 млн рублей.

По итогам торгов 21 июня 2024 г. доходность выпуска к погашению составила 22,61%, к оферте — 24,95%, что значительно выше, чем при размещении (18,95% и 18,83% соответственно), ввиду кардинального изменения рыночной конъюнктуры. Котировки облигаций «Альфа Дон Транса» были достаточно стабильны с момента размещения и до апреля-мая текущего года, несмотря на рост доходностей на рынке. Однако ужесточение риторики ЦБ, смещение ожиданий по снижению ставки и, как следствие, ускорение падения долгового рынка в конечном счете сказались и на выпуске эмитента, который за последний месяц потерял в цене порядка 5 п.п., снизившись до 94,8% от номинала. Несмотря на довольно резкое падение, выпуск скорректировался до нормального уровня по отношению к ОФЗ: G-spread вырос до 579 б.п. (уровень сентября-октября прошлого года) с минимума месячной давности в 394 б.п.

Выпуск облигаций «Альфа Дон Транс» имеет среднерыночные параметры (в сравнении с выпусками с идентичным рейтингом): есть как более доходные, так и менее. Средняя доходность по выборке составляет 22,19%, средний G-spread — 575 б.п.

Резюме

I квартал 2024 г. стал для компании непростым вследствие реализации неочевидных для клиентского рынка сценариев. В частности, по направлению перевозок нерудных материалов клиенты отложили выполнение по крупным и средним проектам вследствие ожидания предстоящих (на тот момент) выборов президента РФ. В сегменте перевозок зерна случилось неожиданное для рынка событие, связанное со сложностями для топ-3 экспортера. Вследствие этого рынок сжался для последующей адаптации к новым условиям и переориентации квот. Всё это в совокупности повлияло на итоговую маржинальность перевозок, которая снизилась в зависимости от направления на 5-15%. Кроме того, I квартал выдался проблематичным с точки зрения погодных условий, что тормозило выполнение клиентских маршрутов и увеличивало их себестоимость.

В I квартале 2024 г. компания сумела увеличить выручку на 41% — до 1,1 млрд рублей по сравнению с 782 млн рублями в I квартале 2023 г. В то же время пробег автопарка компании превысил 13,03 млн км при среднем пробеге с грузом 76%. Таким образом, компания долгосрочно планирует придерживаться установленных целей в части поддержания целевого уровня валовой маржинальности более 20% и маржинальности по чистой прибыли более 10%. Мы ожидаем, что эмитент покажет более высокие результаты в середине года за счет отложенного спроса, сформированного в ходе I квартала.

С точки зрения долговой нагрузки компания поддерживает комфортный уровень: Чистый долг (без учета лизинговых обязательств) / Операционная прибыль LTM составляет 1.3x. Повышение показателя, на наш взгляд, связано с краткосрочным покрытием оборотного капитала через открытые банковские кредитные линии. Лизинговый портфель остается сбалансированным: 1,066 млрд рублей с учетом НДС и процентов составят платежи в 2024 г., что эквивалентно 25% текущих обязательств по портфелю. На конец I квартала 2024 г. автопарк эмитента представлен 543 единицами ТС, из которых 130 единиц находится в собственности. В структуре автопарка по виду топлива остается преобладающим дизель: дизельные автомобили занимают около 66% от общего количества.

Облигационный долг компании представлен одним выпуском (Альфа Дон Транс-001P-01) объемом 300 млн рублей с ежеквартальным 18% купоном и call-опционом в сентябре 2025 г. С учетом активной распродажи на рынке, G-spread облигаций эмитента увеличился до 594 б.п., что составляет 22,61% YTM (24,95% YTC). Фундаментально эмитент остается привлекательным.