|

С сегодняшнего дня на нашем прилавке вновь 3 выпуска: 1. АПРИ Флай Плэнинг. Это размещение можно было бы давно закончить. Но 24%-й купон обладают непреодолимой силой притяжения для всякого рода публики. Так что решили (организатор ничего не решает без поручения эмитента) немного почистить рынок и выпуск от ненужных сделок. Вчера отклонили заявок больше, чем удовлетворили, по аналогии с парой предыдущих дней. Выпуск АПРИ размещен на 82%, и завершится ли размещение сегодня или через полторы недели, не имеет важности. Обобщенные параметры выпуска АПРИ Флай Плэнинг:

Скрипт для участия в первичном размещении:

Важная информация об АПРИ Флай Плэнинг:

2. 4-й выпуск АО им. Т.Г. Шевченко. Размещено 38%. Учитывая любовь инвесторов к сельхозпроизводителям, даже не стараемся подтолкнуть размещение. Оно идет достаточно бодро. В сегменте ВДО и так последние недели размещаются разумными темпами только АПРИ и Шевченко (с поправкой на ММЦБ). Обобщенные параметры выпуска АО им. Т.Г. Шевченко:

Скрипт для участия в первичном размещении:

Важная информация об АО им. Т.Г. Шевченко:

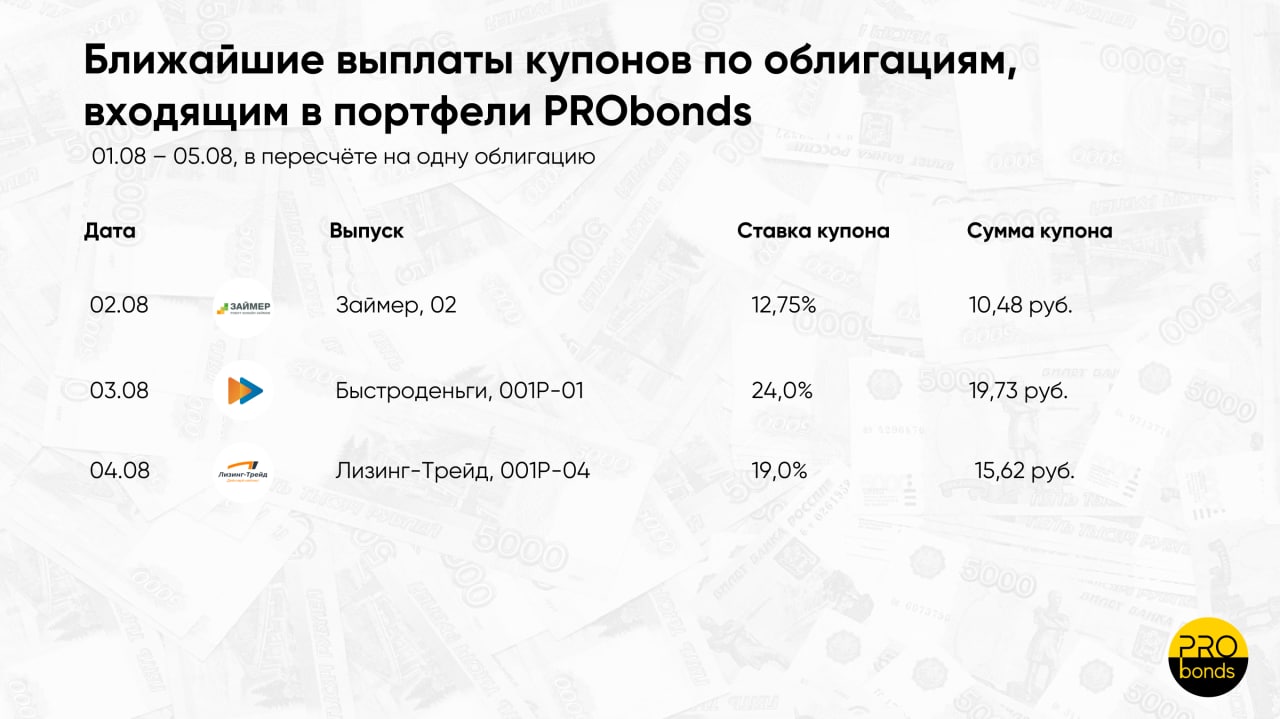

3. Сегодня к указанной паре добавится новый выпуск Лизинг-Трейда. Это вторые 100 млн руб. из объявленных 500 (первый 100-миллионный выпуск был размещен в июле, его цена на вторичных торгах на вчера 101,2% от номинала). Обобщенные параметры выпуска Лизинг-Трейд:

Скрипт для участия в первичном размещении облигаций Лизинг-Трейд:

Важная информация о Лизинг-Трейд:

До конца августа планируем анонсировать и новые размещения (не из списка АПРИ — Шевченко — Лизинг-Трейд) Не является инвестиционной рекомендацией Телеграм-канал: https://t.me/probonds Чат для инвесторов: https://t.me/+UHsfqmxEquGnkhA6 |

2

0

1 комментарий

5 132 посетителя