|

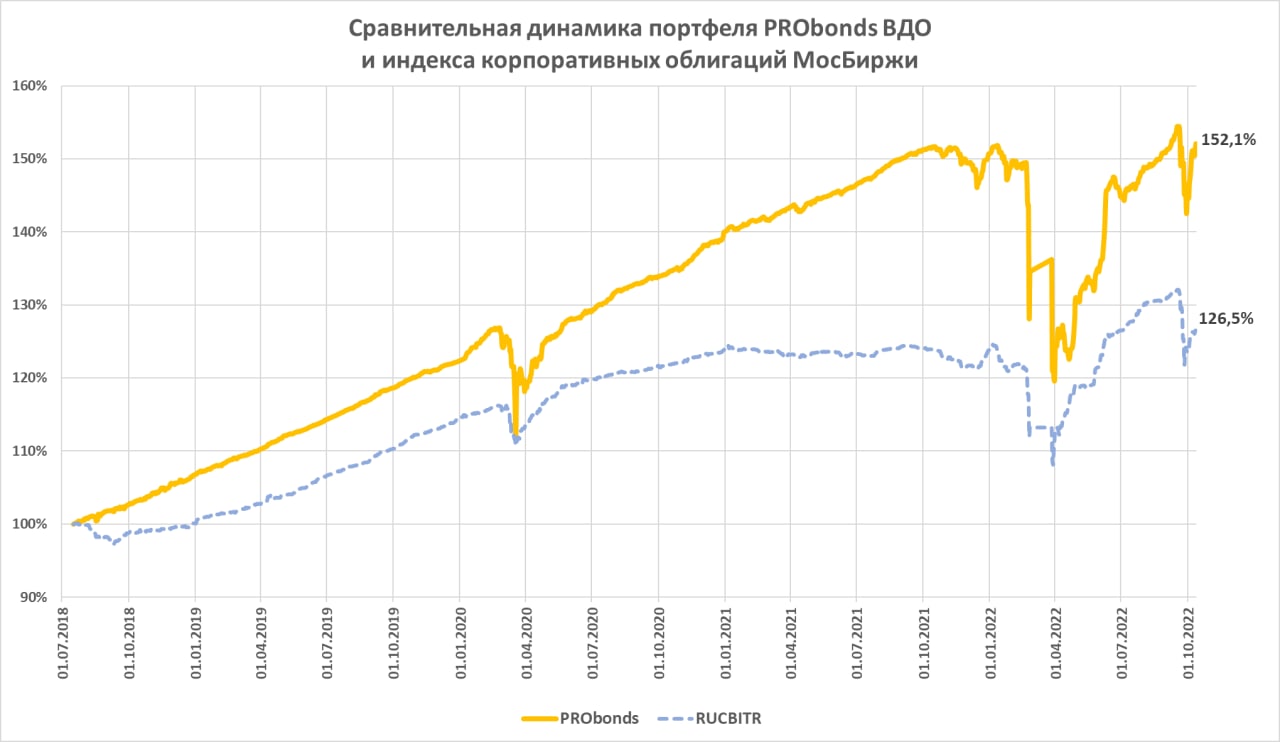

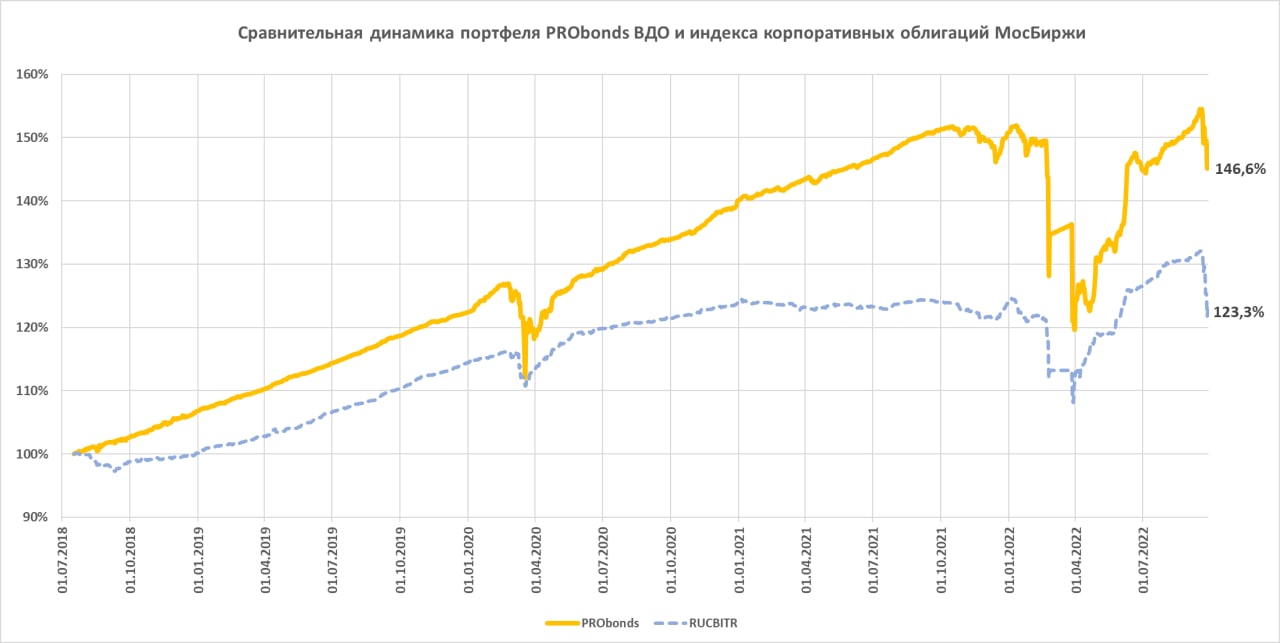

Событийный фон последних 3-4 недель – фон антирыночный. Закономерно спровоцировавший падение акций и облигаций. Но биржевое ценообразование – ценообразование ожиданий. А они были наихудшими пару недель назад. Дальше началась адаптация. Так что и минимумы отечественных бумаг – это минимумы сентября. В октябре, по меньшей мере, в сегменте высокодоходных облигаций идет заметный отскок вверх. Падение, спровоцированное референдумами и мобилизацией, в большей степени выкуплено. Индикативный портфель PRObonds ВДО вновь вернулся в прибыль с начала 2022 года: на 12 октября прирост составил 1,8%. Возвращаются шансы на закрытие этого года с результатом выше 5%.

Сегодня в портфель добавится новый облигационный выпуск – второй выпуска МФК Лайм-Займ (для квал.инвесторов, ruB, 500 млн.р., 3 года с амортизацией, купон 20% годовых, эффективная доходность ~21,93% годовых). Поскольку 500-миллионное размещение в нынешних условиях вряд ли можно провести одним днем, пока добавление на 1% от активов. По ходу размещения доля данного выпуска может увеличиться. Вообще, первый выпуск Лайм-Займа, размещенный в конце прошлого года, оказался едва ли не самым устойчивым по цене среди облигаций МФК. Сказался более высокий (16,75%), нежели у конкурентов по цеху, купон. Ситуация со вторым выпуском, купон которого также выше, даже чем у недавних выпусков МФК КарМани и МФК Фордевинд (19% и 19,9%), может повториться. Индикативный портфель PRObonds ВДО (прежнее название PRObonds #1) отражает точку зрения автора и основываются на его расчетах. С 1 мая 2022 года расчеты портфеля проводятся в соответствии с открытой методикой (https://ivolgacap.ru/upload/medialibrary/Probon...). Все операции портфеля публикуются в открытом доступе до момента их совершения. Портфель PRObonds ВДО учитывает комиссионные издержки (0,1% от величины сделки) и опираются на реальные цены и ликвидность торговых инструментов. Не является инвестиционной рекомендацией. Ссылка на ограничение ответственности: ivolgacap.ru/upload/medialibrary/important-information.pdf Андрей Хохрин, генеральный директор ИК "Иволга Капитал" Телеграм-канал: https://t.me/probonds Чат для инвесторов: https://t.me/%20UHsfqmxEquGnkhA6 |

.jpg)

.jpg) Также с сегодняшнего дня доля облигаций ПКБ 1P-02 будет увеличена с нынешнего 1% до 1,5% от активов

Также с сегодняшнего дня доля облигаций ПКБ 1P-02 будет увеличена с нынешнего 1% до 1,5% от активов