Текущая годовая доходность портфеля PRObonds ВДО (за последний год, за 365 дней) закрепилась выше 11%. Т.е. если бы бумаги в соответствии с нашим портфелем были куплены непосредственно перед всеми риск-событиями прошлого февраля, портфель всё равно бы дал за год двузначную доходность.

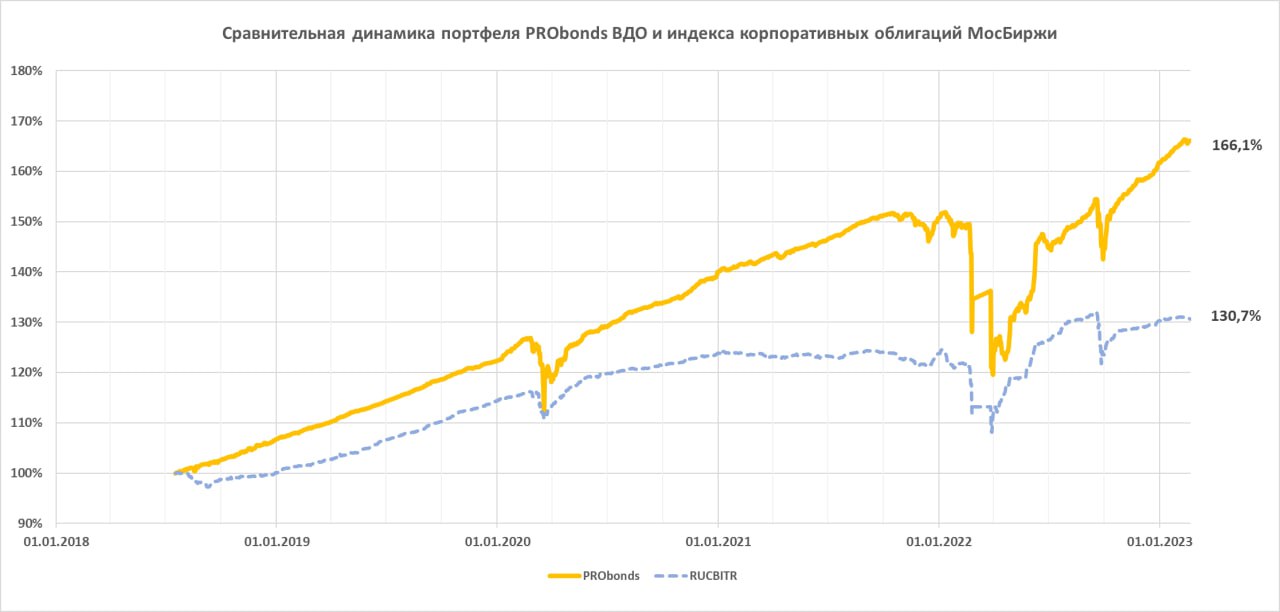

Целевая годовая доходность, на перспективу уже следующих 365 дней – вероятно, не ниже 14%. Глубину просадок на пути к этим значениям можно наблюдать на графике.

Что меня, тоже на перспективу, крайне беспокоит, это неконтролируемый виток инфляции. Вскоре сформулирую свои опасения. Он не лишит портфель доходности, даже, видимо, не уведет портфель вниз, е.к. основная масса бумаг – короткая. Но кому будет нужен результат, и близко не покрывающий обесценение денег? Инструкция к действию в новой реальности готовится.

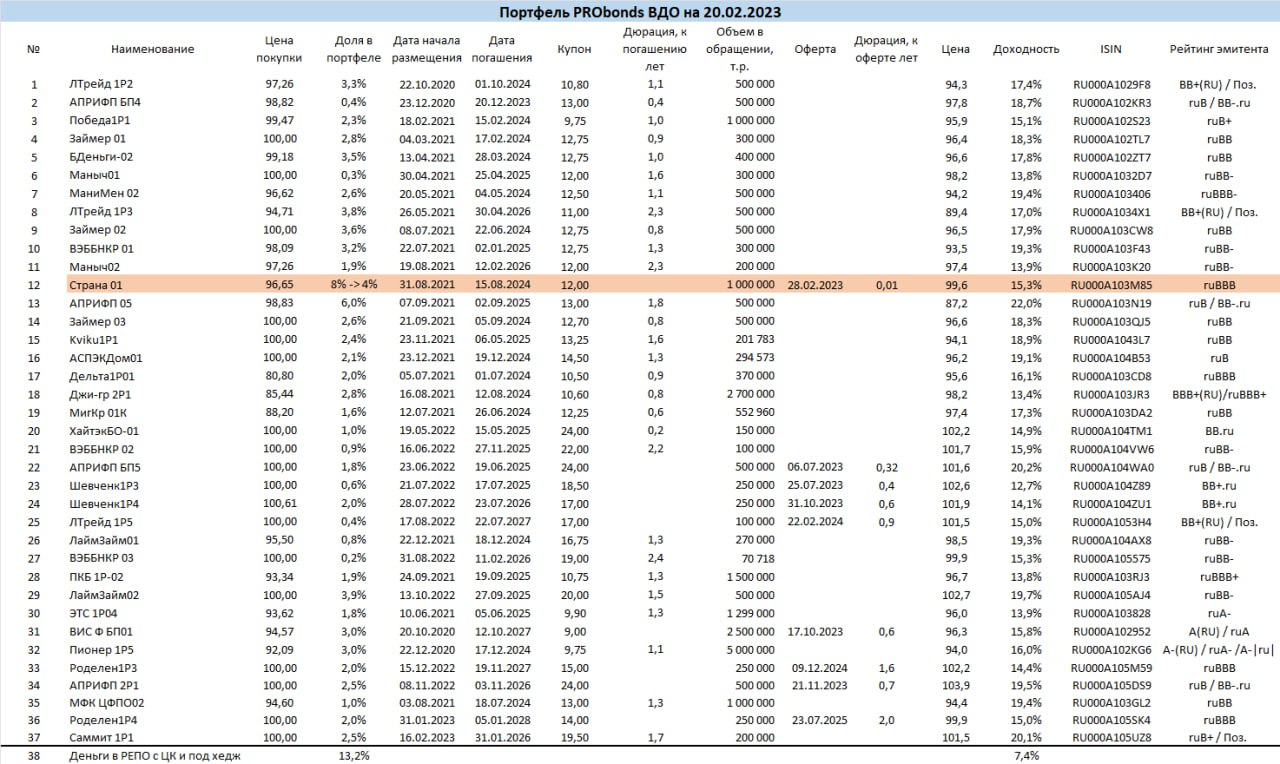

Из сделок сегодня одна, но большая: сокращение через оферту облигаций Страны с 8% до 4% от активов. ГК Страна Девелопмент объявила новую ставку купона 14% (доходность 14,9%). Неплохая доходность при рейтинге ВВВ. И вес ее облигаций в портфеле останется значительным. Но не избыточным, как сейчас. Мы докупали бумаги на просадке (средняя цена покупки 96%) и под оферту. Оферта объявлена.

.jpg)

И еще одна таблица, увы, не слишком читабельная. Это премии и дисконты облигаций, входящих в портфель PRObonds ВДО, к средним доходностям своих кредитных рейтингов. На бумаги с дисконтами приходится всего около 9% от активов портфеля, на бумаги с премиями доходностей к своим рейтингам – 88%. Неплохой результат селекции последних месяцев.

Индикативный портфель PRObonds ВДО (прежнее название PRObonds #1) отражает точку зрения автора и основываются на его расчетах. С 1 мая 2022 года расчеты портфеля проводятся в соответствии с открытой методикой. Все операции портфеля публикуются в открытом доступе до момента их совершения. Портфель PRObonds ВДО учитывает комиссионные издержки (0,1% от величины сделки) и опираются на реальные цены и ликвидность торговых инструментов.

Не является инвестиционной рекомендацией. Ссылка на ограничение ответственности.

Андрей Хохрин, генеральный директор ИК "Иволга Капитал"

Подписаться на ТГ | Чат Инвесторов | YOUTUBE | VK | Smart-lab.ru