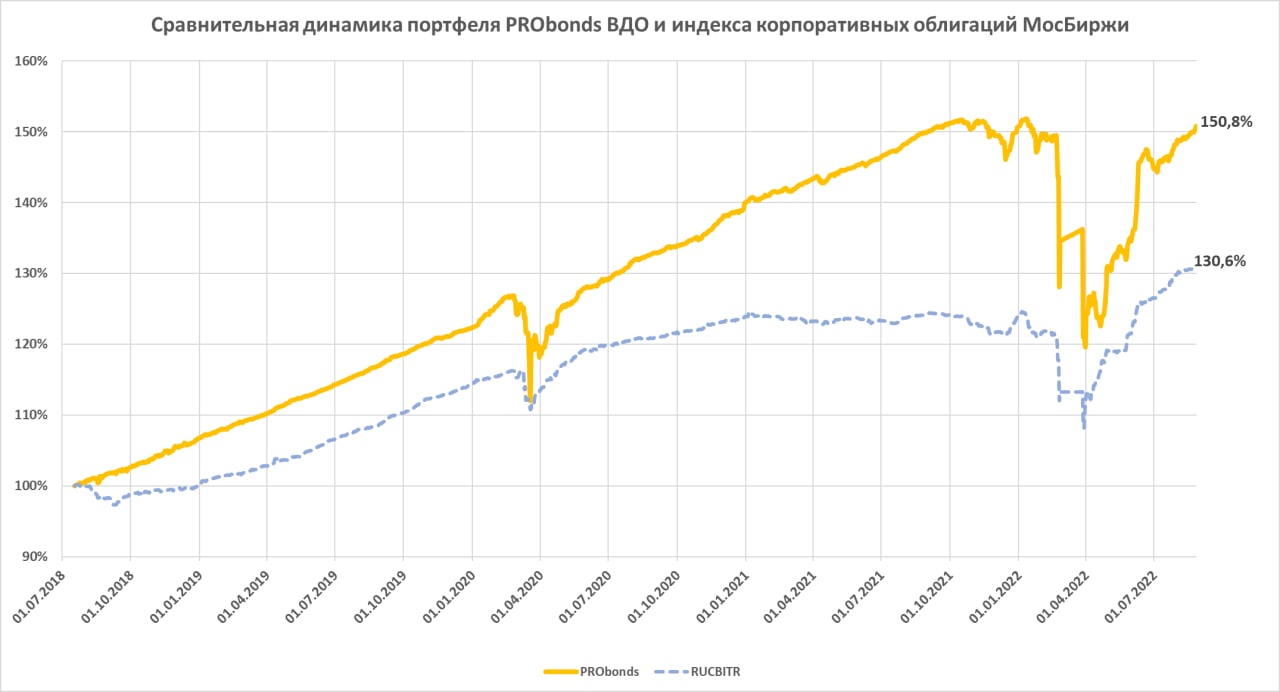

Индикативный портфель PRObonds ВДО вышел из убытка с начала кризисного 2022 года (+0,1%). За время ведения портфель накопил почти 51% дохода с учетом издержек до НДФЛ.

Внутренняя доходность портфеля сейчас (включает доходность облигаций к погашению/оферте и доходность размещения денег) около 17,7% годовых. Ее можно использовать как ориентир прироста портфеля на ближайшие 12 месяцев. А за весь 2022 год портфель с наибольшей вероятностью заработает 6%.

Портфель остается «коротким», его средняя дюрация – 1,13 года. И, учитывая большую долю денег, имеет достаточно неплохой совокупный кредитный рейтинг, BBB- по нацшкале (исходим из рейтинга размещения денег на уровне ААА, что соответствует рейтингу НКЦ). Рейтинг со временем должен повыситься до BBB или даже BBB+. Высказывал и повторю мысль, что, хоть эмитенты рейтинговой группы B- - BB- массово предлагают высокие доходности, проблемы этой группы рынком, скорее всего, недооцениваются.

Что до доли денег, она в ближайшие дни поднимется ещё, за счет уменьшения наименее доходных, наименее ликвидных и обладающих наиболее низким рейтингом позиций. Уменьшаются с сегодняшнего дня (либо продолжают уменьшаться с учетом сегодняшних сделок) доли в выпусках Победы, AAG, АСПЭК-Домстрой, во втором выпуске МФК ВЭББАНКИР. Все снижения долей – в течение 5 сессий равными частями по рыночным ценам.

Предполагается и пополнение портфеля. Это готовящийся к размещению 3-й выпуск МФК ВЭББАНКИР (ориентир ставки купона на первые 6 месяцев обращения – 19% годовых, на последующие 6 месяцев – 18%, далее – продолжение ступенчатого снижения ставки, сумма выпуска – 100 млн.р.). Новый выпуск добавится на 1% от активов.

Еще немного о рисках и деньгах. Все видят достаточно вялые темпы размещений ВДО. А это неприятная для ряда эмитентов возможность оказаться без своевременного перекредитования. Обратная сторона – востребованность денег. Так что 1/5 портфеля в деньгах, которые пока размещаются под еще терпимые ~8% - необходимость. Возможно, я и коллеги слишком драматизируем. Но месяц за месяцем не появляется поводов для оптимизма.

Помимо сказанного, мы не имеем планов заметного расширения списка эмитентов в портфеле, т.к. это ослабит внимание к каждому из них. Кроме того, впереди уже почти неизбежное включение в портфель альтернативного источника дохода. Об альтернативе можно будет в деталях говорить ближе к середине осени.

Индикативный портфель PRObonds ВДО (прежнее название PRObonds #1) отражает точку зрения автора и основываются на его расчетах. С 1 мая 2022 года расчеты портфеля проводятся в соответствии с открытой методикой. Все операции портфеля публикуются в открытом доступе до момента их совершения. Портфель PRObonds ВДО учитывает комиссионные издержки (0,1% от величины сделки) и опираются на реальные цены и ликвидность торговых инструментов.

Мнение исследователей и отказ от ответственности.

Андрей Хохрин, генеральный директор ИК "Иволга Капитал"

Телеграм-канал: https://t.me/probonds

Чат для инвесторов: https://t.me/%20UHsfqmxEquGnkhA6