Владельцы ценных бумаг ООО «ОР» (прежнее название «Обувь России», входит в OR GROUP) получили перечисленный эмитентом купонный доход по восьми выпускам биржевых облигаций. Компания выполнила обязательства по выплате купонных доходов в срок и в полном объеме.

Купонные выплаты по выпуску серии 001P-02 начисляются из расчета 12% годовых. Общая сумма выплат по выпуску составляет 9 717 177 рублей 90 копеек, по одной бумаге — 9,86 рублей.

Размещение выпуска биржевых облигаций серии 001P-02 (4В02-02-00412-R-001P) объемом 1 млрд рублей стартовало в декабре 2019 года. Срок обращения — пять лет. Номинал одной облигации составляет 1 000 рублей, купоны ежемесячные. В настоящее время в обращении находятся 985 515 ценных бумаг выпуска. По выпуску предусмотрено частичное досрочное погашение — по 10% от номинала будет выплачено в даты окончания 33-го, 36-го, 39-го, 42-го, 45-го, 48-го, 51-го, 54-го, 57-го, 60-го купонов.

Купонные выплаты по выпуску серии 001P-03 начисляются из расчета 11,5% годовых. Общая сумма выплат по выпуску составляет 4 725 000 рублей, по одной бумаге — 9,45 рублей.

Размещение выпуска биржевых облигаций серии 001P-03 (4B02-03-00412-R-001P) объемом 500 млн рублей стартовало в августе 2020 года. Срок обращения — четыре года. Номинал одной облигации составляет 1 000 рублей, купоны ежемесячные. В настоящее время в обращении находятся все 500 000 ценных бумаг выпуска. По выпуску предусмотрено частичное досрочное погашение — по 10% от номинала будет выплачено в даты окончания 39-48-го купонов.

Купонные выплаты по выпуску серии 001P-04 начисляются из расчета 11% годовых. Общая сумма выплат по выпуску составляет 13 560 000 рублей, по одной бумаге — 9,04 рублей.

Размещение выпуска биржевых облигаций серии 001P-04 (4B02-04-00412-R-001P) объемом 1,5 млрд рублей стартовало в январе 2021 года. Срок обращения — четыре года. Номинал одной облигации составляет 1 000 рублей, купоны ежемесячные. В настоящее время в обращении находятся все 1 500 000 ценных бумаг выпуска. По выпуску предусмотрено частично-досрочное погашение — по 10% от номинала будет выплачено в даты окончания 39-48-го купонов.

Купонные выплаты по выпуску серии 002P-01 начисляются из расчета 12,6% годовых. Общая сумма выплат по выпуску составляет 3 454 883 рублей 88 копеек, по одной бумаге — 10,36 рублей.

Размещение выпуска биржевых облигаций серии 002P-01 (4B02-01-00412-R-002P) номинальным объемом 850 млн рублей стартовало в октябре 2021 года. Срок обращения — четыре года. В настоящее время в обращении находятся 333 483 ценных бумаг выпуска. Номинал одной облигации составляет 1 000 рублей, купоны ежемесячные. По выпуску предусмотрено частично-досрочное погашение — по 8,3% от номинала будет выплачено в даты окончания 37-47-го купонов, и 8,7% от номинала в дату окончания 48-го купона.

Купонные выплаты по выпуску серии 002Р-02 начисляются из расчета 13,5% годовых. Общая сумма выплат по выпуску составляет 1 366 210 рублей 20 копеек, по одной бумаге —11,1 рублей.

Размещение выпуска биржевых облигаций серии 002P-01 (4B02-01-00412-R-002P) номинальным объемом 300 млн рублей стартовало в ноябре 2021 года. Срок обращения — четыре года. В настоящее время в обращении находятся 123 082 ценных бумаг выпуска. Номинал одной облигации составляет 1 000 рублей, купоны ежемесячные. По выпуску предусмотрено частичное досрочное погашение — по 8,3% от номинала будет выплачено в даты окончания 37-47-го купонов, и 8,7% от номинала в дату окончания 48-го купона.

Купонные выплаты по выпуску серии 002Р-03 начисляются из расчета 16% годовых. Общая сумма выплат по выпуску составляет 1 315 000 рублей, по одной бумаге —13,15 рублей.

Размещение выпуска биржевых облигаций 002Р-03 (4B02-03-00412-R-002P) объемом 100 млн рублей стартовало в декабре 2021 года. Срок обращения — четыре года. Номинал одной облигации составляет 1 000 рублей, купоны ежемесячные. В настоящее время в обращении находятся все 100 000 ценных бумаг выпуска.

Купонные выплаты по выпуску серии 002P-04 начисляются из расчета 16% годовых в первый год обращений бумаг. Общая сумма выплат по выпуску составляет 1 315 000 рублей, по одной бумаге — 13,15 рублей.

Размещение выпуска биржевых облигаций 002P-04 (4B02-04-00412-R-002P) объемом 100 млн рублей стартовало в декабре 2021 года. Срок обращения — четыре года. Номинал одной облигации составляет 1 000 рублей, купоны ежемесячные. В настоящее время в обращении находятся все 100 000 ценных бумаг выпуска. С 13-го по 24-й купоны ставка установлена на уровне 14% годовых, с 25-го по 48-й купоны — 12%.

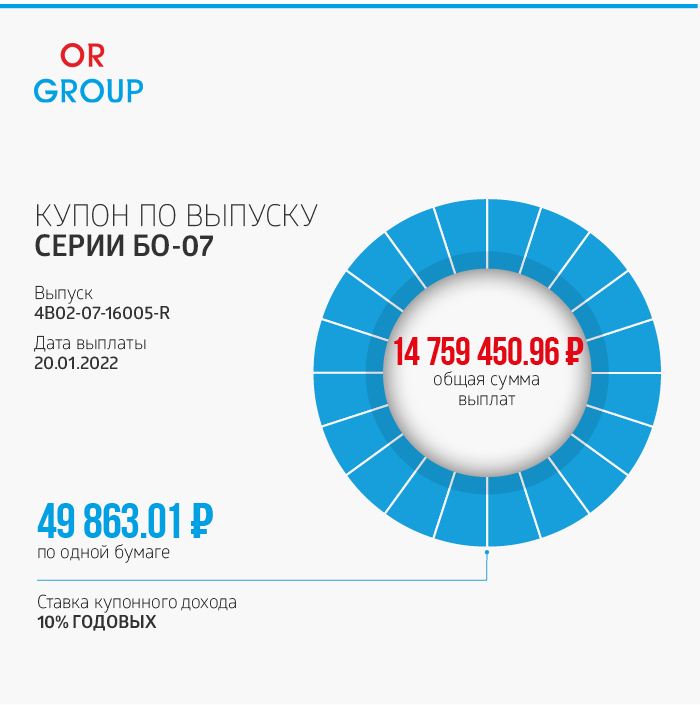

Купонные выплаты по выпуску серии БО-07 начисляются из расчета 10% годовых. Общая сумма выплат по выпуску составляет 14 759 450 рублей 96 копеек, по одной бумаге — 49 863,01 рублей.

Выпуск биржевых облигаций серии БО-07 (4В02-07-16005-R) объемом 1 млрд рублей был размещен эмитентом в январе 2017 года со сроком обращения пять лет. Номинал одной облигации составляет 2 млн рублей, купоны ежеквартальные. При погашении тела основного долга в размере 592 млн рублей 20 января 2022 года эмитент допустил техдефолт. В настоящее время компания переговоры по урегулированию ситуации с основным держателем выпуска — ПАО «Промсвязьбанка».

Таким образом, общая сумма выплат купонного дохода по восьми выпускам составила 50 млн 199 тыс. 381 рублей.

В настоящее время в обращении находятся девять выпусков биржевых облигаций ООО «ОР» общим объемом 5,3 млрд рублей.