|

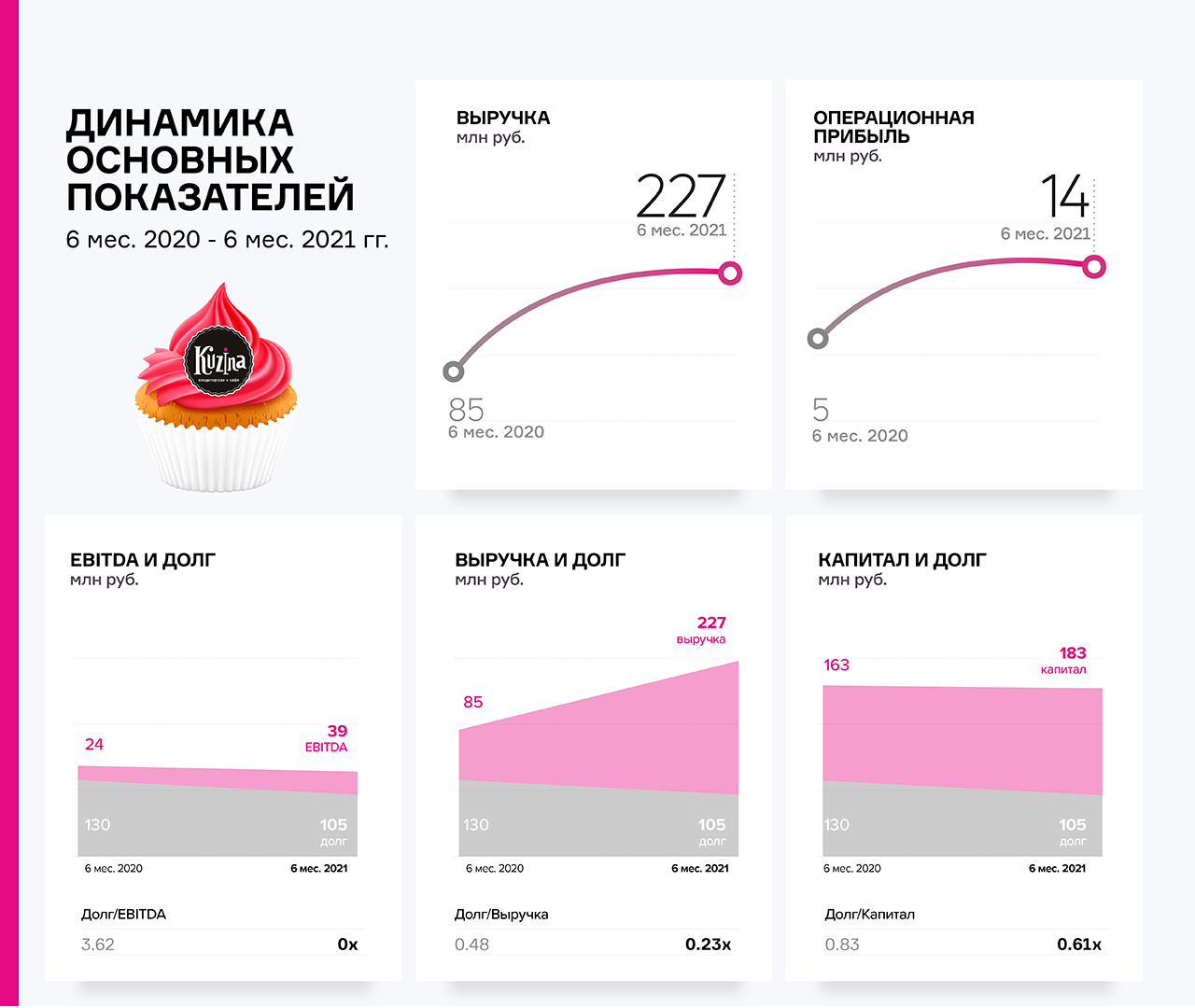

Выручка компании за 6 месяцев 2021 г. составила 227,2 млн руб., что на 48,6% превышает показатель аналогичного периода прошлого года. Квартальная выручка составляет 123,2 млн руб., что является лучшим показателем за последние 3,5 года. Сеть кондитерских Kuzina насчитывает уже 64 торговые точки. Увеличивается и список городов присутствия — к Новосибирску, Москве, Томску и Барнаулу добавился Бердск. В 2021 году компания организовала ряд общественно значимых мероприятий, направленных на повышение узнаваемости бренда: сезонные фестивали десертов, коллаборации с сибирскими художниками и 2GIS, праздники по случаю открытия новых магазинов. Помимо этого, в 2021 году был обновлён сайт доставки www.kuzina.ru. Ключевые тезисы: — Под управлением эмитента находятся 37 кафе-кондитерских, еще 16 заведений управляются партнерскими компаниями и 11 точек открыты в рамках франшизы. — За 6 месяцев 2021 года валовая прибыль компании составила 105,7 млн руб., из них чистой прибыли — 16,6 млн руб.

— Структура выручки в номенклатуре выглядит следующим образом: 34% — кофе и напитки, 21% —торты, 15% — пирожные, 7% приходится на синнамены и еще 23% — на прочие продукты. — Показатели рентабельности эмитента: валовая рентабельность находится на уровне 46,5%, рентабельность по EBIT составляет 6,7%, по чистой прибыли — 7,3%.

— Финансовый долг ООО «Кузина» за 3 месяца снизился на 16,9%, со 133,4 до 110,9 млн руб. Показатели долговой нагрузки следующие: долг/выручка — 0,27х, долг/капитал — 0,61х, долг/EBIT — 3,94х. — С 2017 года активы компании выросли со 169,3 до 346,0 млн руб. В структуре активов 75% занимает дебиторская задолженность и финансовые вложения, имеющие высокий уровень ликвидности. Основные финансовые потоки группы сосредоточены на балансе эмитента. Кроме того, компания инвестирует средства во внутренние проекты группы.

— Стратегия дальнейшего развития бизнеса включает в себя расширение сети в Новосибирске, СФО и Москве. К 2023 году компания планирует запустить в эксплуатацию еще 32 кафе-кондитерских. |