|

Решение о размещении нового выпуска ценных бумаг было принято сегодня, 21 июля, единственным участником ООО «Феррони» — Кузнецовым Евгением Александровичем. Соответствующее сообщение эмитент раскрыл на своей странице на сайте интерфакс.

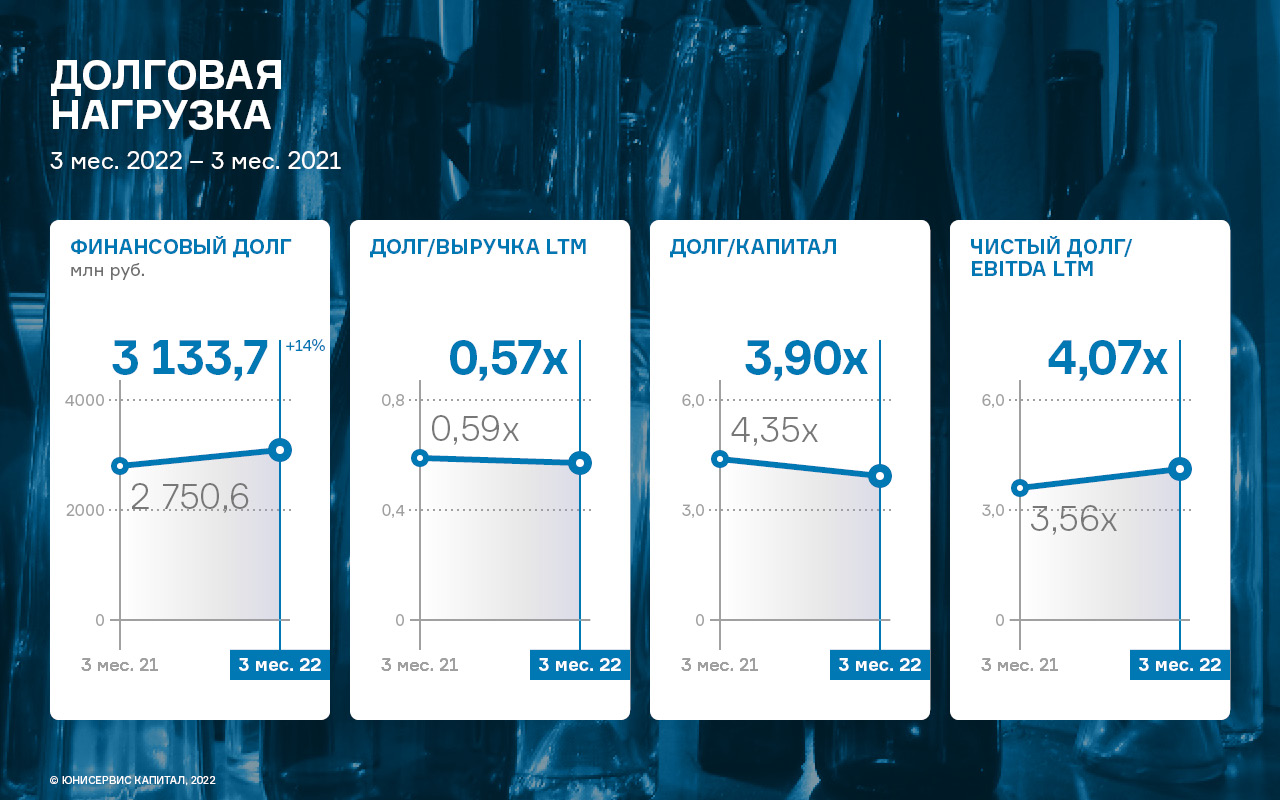

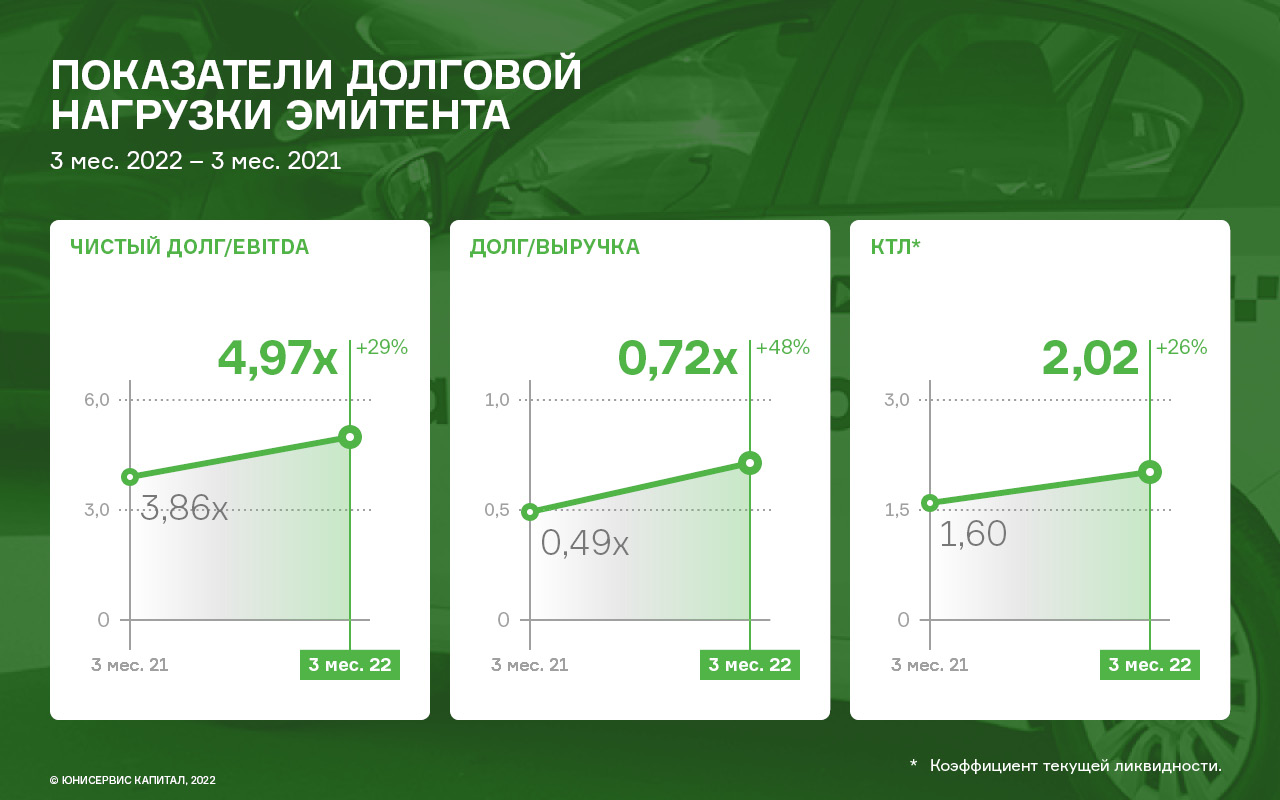

Эмитент ООО «Феррони» входит в группу компаний «Феррони», занимающую лидирующие позиции в России по объему экспорта металлических дверей собственного производства, и в Европе — по объемам производства продукции. Готовящийся выпуск станет вторым для эмитента. Единственным участником (лицом, которому принадлежат все голосующие акции) ООО «Феррони» было определено, что биржевые облигации с обеспечением процентные неконвертируемые бездокументарные с централизованным учетом прав серии БО-01 будут размещены путем открытой подписки, сумма облигационного выпуска составит 200 млн руб. Бумаги будут размещены со сроком обращения — 1080 дней или 3 года. Предусмотрена возможность досрочного погашения биржевых облигаций по усмотрению эмитента. Также по выпуску определены два поручителя: ООО «Феррони Тольятти» и ООО «Феррони Йошкар-Ола». Подробные параметры выпуска будут раскрыты позднее — следите за новостями компании. В обращении эмитента ООО «Феррони» уже есть один облигационный выпуск на сумму 250 млн рублей, размещенный в октябре 2021 г. Несмотря на сложившуюся непростую геополитическую ситуацию в стране с февраля текущего года, компания не допустила ни единой просрочки по облигационным выплатам, добросовестно выполняя свои обязательства перед инвесторами. Напомним, что недавно Рейтинговое агентство АКРА подтвердило рейтинг кредитоспособности ООО «Феррони», сохранив его на уровне BB-(RU) со стабильным прогнозом. Агентство отметило, что эмитент занимает лидирующие позиции на рынке входных металлических дверей и охватывает все сегменты рынка. Производство продукции налажено на двух заводах в Йошкар-Оле и Тольятти — выход новой производственной площадки в Тольятти на проектную мощность в последствии окажет положительное влияние на среднюю оценку рыночной позиции эмитента, подробнее. |