В ожидании новых IPO в 2024 году, пожалуй, самый резонный вопрос — о возможностях инвесторов заработать на участии в первичном размещении акций. Подробнее о компаниях, вышедших на IPO в 2023-2024 гг., сравнении динамики их котировок с волатильностью индексов и шансах получить прибыль в виде дивидендов — в нашем обзоре. Сводная информации по прошедшим IPO / SPO

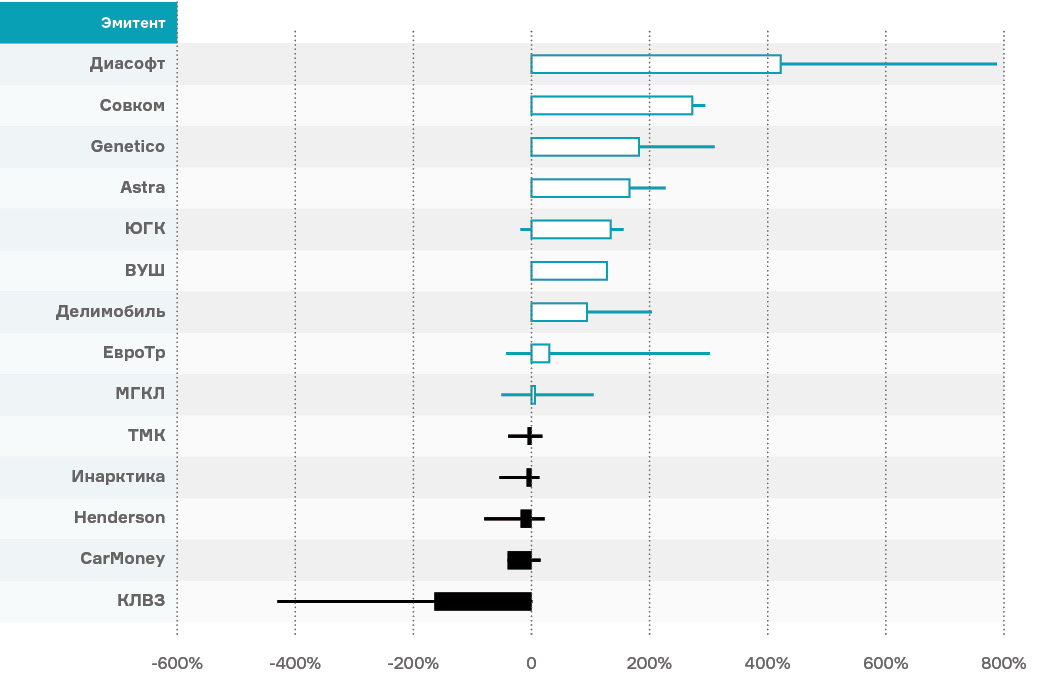

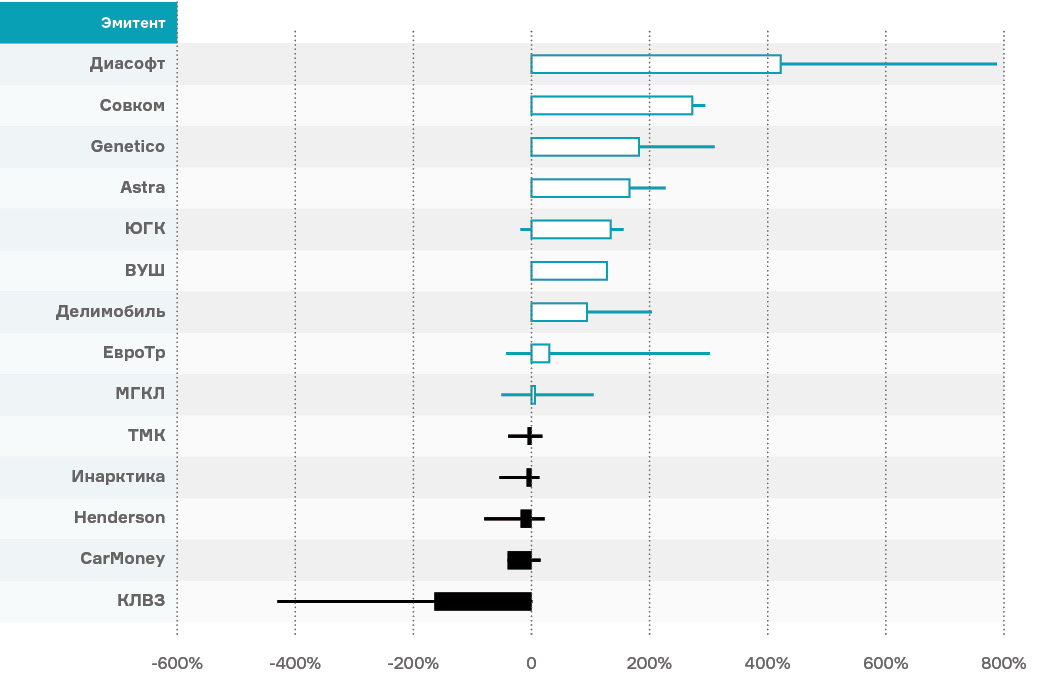

Более наглядно — на графике

Цвет графика отражает, выросла ли цена с даты размещения на 13/04/2024 или нет (белый — выросла), а «хвосты» у графиков показывают минимальную и максимальную цену, как изменялись котировки за период с начала размещения бумаги. С даты размещения из 14 рассматриваемых бумаг ниже цены размещения оказались 5 выпусков (35%). В среднем рост составил 36%, а медиана — 9%. Высокие максимальные котировки были в бумагах Genetico (более 250% роста) и «Евротранс» (почти 100% рост), которые затем упали до уровня +162% и +8% соответственно. В лидерах по росту 6 бумаг — их котировки увеличились на 50% и более. Таким образом, порядка 43% бумаг показали рост свыше 50% с даты размещения. В лидерах падения CarMoney и КЛВЗ «Кристалл». Около 30% бумаг (4 из 14) можно отнести к тем, где эмитент «угадал» с реальной рыночной ценой и его котировки изменяются несущественно. Впрочем, поскольку размещения приходились на разный период времени, можно привести все изменения к % годовых.

«ВУШ» уходит из лидеров, поскольку был размещен еще в 2022 году, и высокий рост обеспечен стабильностью дальнейшей работы и финансовой отчетностью после размещения, выполнения поставленных планов. В лидерах же — новые размещения конца 2023 и начала 2024 года, которые несмотря на то, что прошло мало времени, показали существенный рост. Насколько сохранятся темпы и зафиксирует ли бумага, как в случае с «ВУШ», рост на несколько лет (условно, при размещении она была сильно недооценена) — вопрос только времени. В лидерах по снижению также новичок 2024 года — КЛВЗ «Кристалл», который хоть и показал номинально небольшое снижение, в % годовых с учетом малого времени торгов — оно очень существенное. Насколько стабильно текущее падение и будет ли оно продолжаться как в CarMoney — вопрос опять же времени и исполнения планов развития эмитентом. Хотя еще до размещения к нему было очень много вопросов (особенно к его оценке). Еще один интересный аспект итогов IPO — изменение цены в зависимости от объемов привлечения.

На графике помимо «биржевой ценовой» информации, указанной и выше, также по левой шкале добавлен график с объемом размещения, в млн руб. Видим, что компании, привлекающие более 3 млрд руб. показывают положительную динамику — в среднем около 30% роста с даты размещения. В минусе (и то небольшом) фактически только бумаги Henderson. В категории привлечения от 1 до 3 млрд руб. динамика, скорее, негативная: на 1 успешный «ВУШ», приходится 1 неуспешный КЛВЗ «Кристалл» и околонулевая «Инарктика» (SPO). В кейсах с объемом привлечения менее 1 млрд руб. на 1 крайне успешный кейс Genetico приходится не менее неуспешный Carmoney и околонулевой «МГКЛ». Впрочем, делать далеко идущие выводы пока рано: статистики, особенно в малых привлечениях, пока недостаточно. Однако, может быть, инвесторам было проще и выгоднее просто купить индекс, вместо участия в IPO?

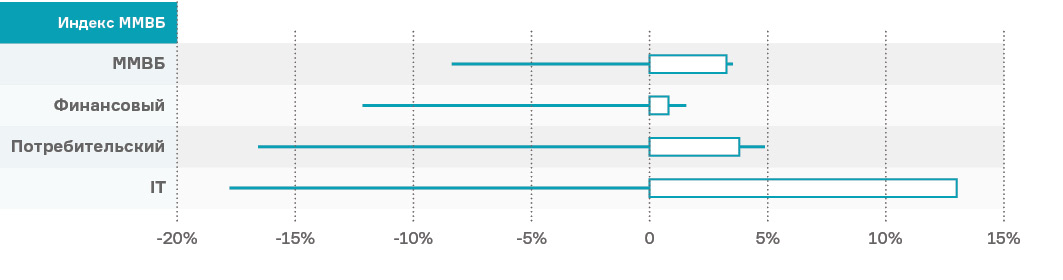

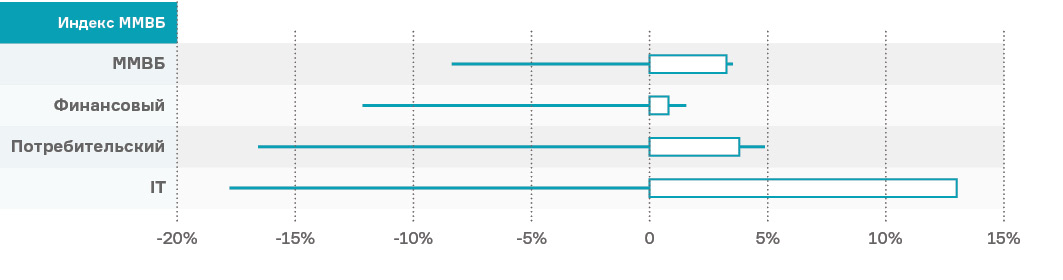

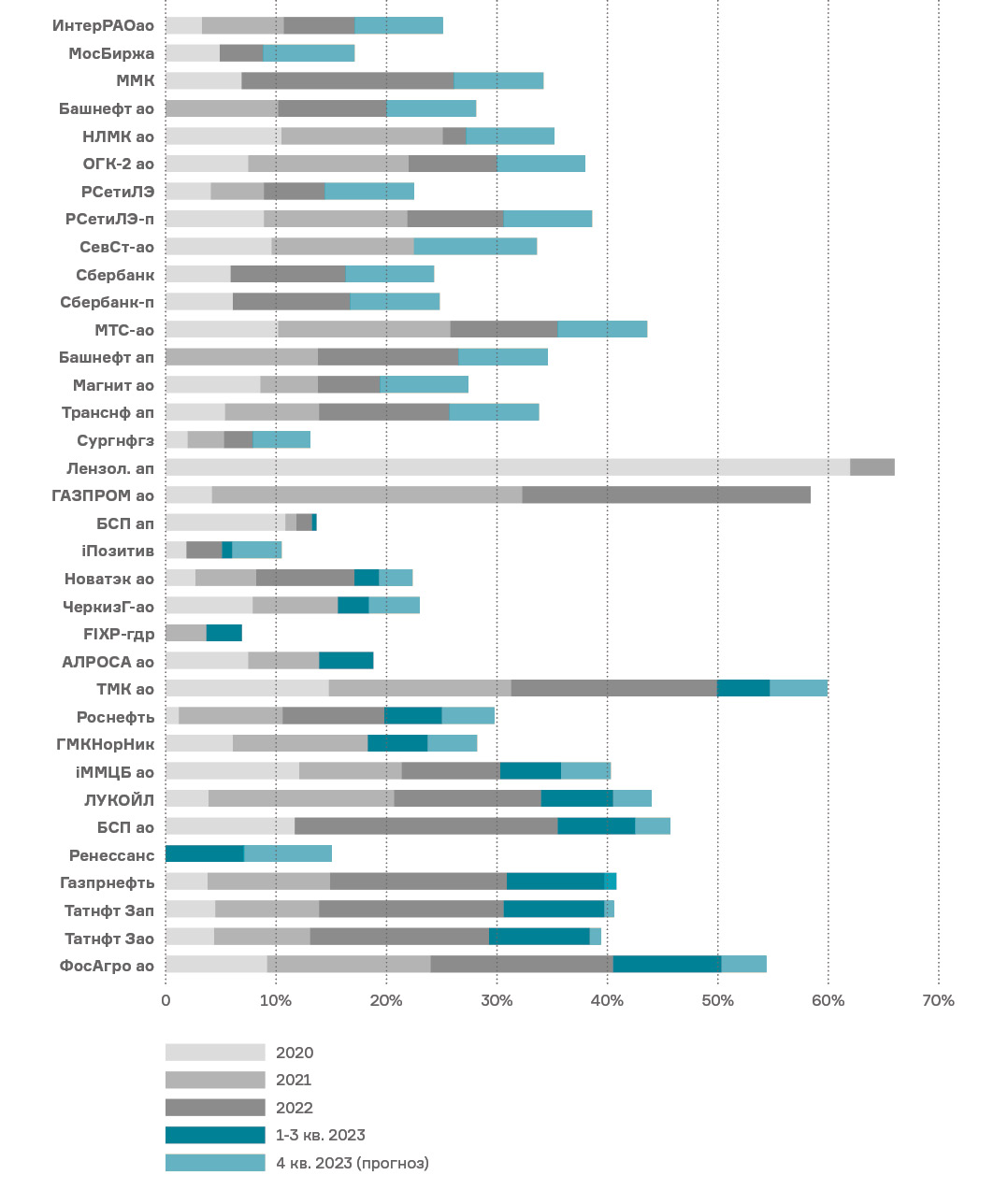

Цвет графика отражает, вырос индекс с 01/09/2023 или нет (белый — вырос), а «хвосты» графиков показывают минимальную и максимальную цену, как изменялись котировки за период с начала размещения бумаги. Как видно на графике, с сентября индексы продемонстрировали положительную динамику от 1% до 13%. Больше всего вырос, конечно, IT — не без помощи новых IPO эмитентов, а широкий индекс рынка показал с сентября прирост менее 5%. Но, что более важно, за этот период все без исключения индексы показали очень высокую волатильность вниз, то есть в периоде снижение достигало более, чем 15%! Как правило, в случае с IPO волатильность обычно есть только вверх, что значит существенный рост цены после размещения. В этом контексте инвесторам участие в IPO более интересно. В акциях можно заработать не только на росте цены, но и на дивидендных выплатах Мы проанализировали компании, которые обычно платят дивиденды. Некоторые из них уже выплатили промежуточные дивиденды по результатам 1-3 квартала 2023 года, однако многие компании не выплачивали промежуточных дивидендов вовсе, да и итоговые дивиденды за 2023 год также будут выплачены. Так что доходность за 2023 год инвесторы могут получить уже в первом полугодии 2024 года.

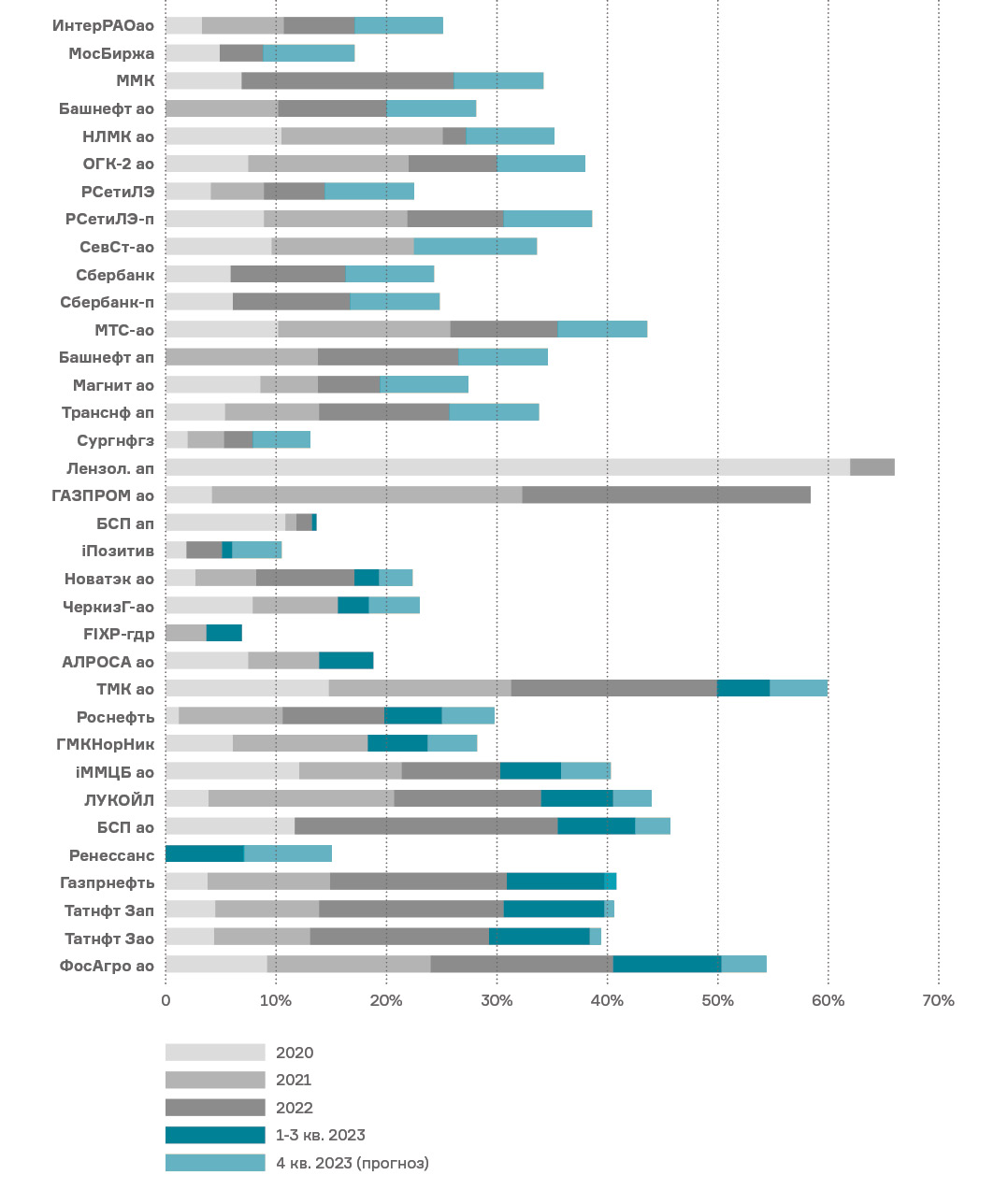

Прогнозные значения составлены нами на основе предыдущих дивидендных выплат и текущих котировок. Обращают на себя внимание акции «Газпромнефти», «Фосагро», «Россетей», «Магнита», МТС, «Северстали», Мосбиржи. Впрочем, под дивидендные выплаты будут расти и котировки, которые после выплат обычно падают на уровень выплаченных дивидендов. Однако многие из них, например, «Норильский никель», Мосбиржа, МТС достаточно быстро закрывают этот «дивидендный гэп»: можно и дивиденды получить, и выйти следом из акции, зафиксировав годовую дивидендную доходность за 2-3 месяца в годовых, получив результат не менее 20-30% годовых. Учитывая достаточно разнесенный по времени календарь дивидендных выплат такая стратегия может принести не плохой результат по итогам года. Здесь важно отследить и новичков с IPO: почти все из них нацелены на хорошие дивидендные выплаты в двухзначной доходности или хотя бы близкой к 10% годовых по текущим котировкам.

|

.jpg)