|

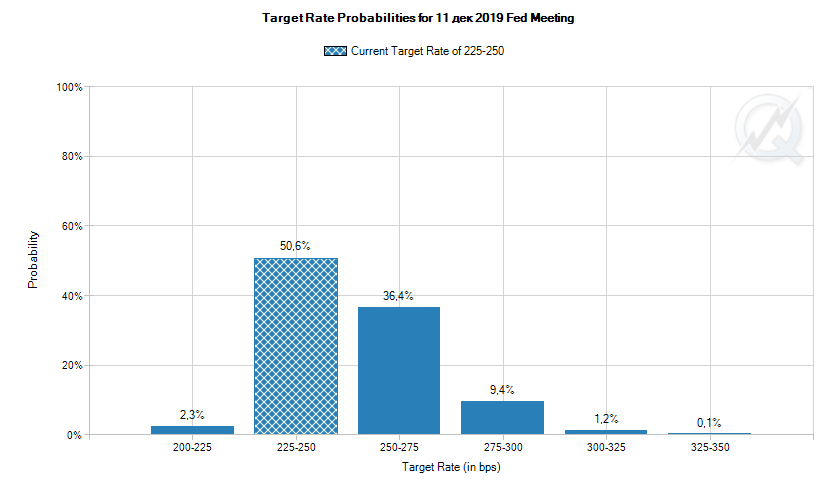

Последние недели Трамп будоражил рынок. Он анонсировал второй этапналоговой реформы, обострил торговую войну с Китаем и другими странами и заявил, что уговорил Саудовскую Аравию дополнительно увеличить добычу нефти (уже после встречи ОПЕК). В этой статье рассказываем про торговые войны. 8 марта 2018 г. Дональд Трамп подписал распоряжение о введении 25% пошлины на импорт стали из всех стран и 10% — на импорт алюминия. Для Канады, Мексики, ЕС, Австралии, Южной Кореи, Аргентины и Бразилии начало действия этих тарифов было отложено до 1 июня, для остального мира они вступили в силу в марте. Многие государства заявили, что американские меры противоречат правилам Всемирной торговой организации (ВТО), куда входят США. #справка По правилам ВТО, член организации может ужесточить пошлины против другого ее участника. Для этого он должен провести консультации с торговыми партнерами и предложить равноценную уступку — например, льготы на импорт других товаров В июне и июле зеркальные тарифы против США ввели Китай, ЕС, Канада, Мексика, Россия и Турция. Меры Индии запланированы на август. Япония планировала ответить на американские пошлины, но пока не сделала этого. Дональд Трамп уже пообещал продолжить торговую войну с некоторыми из этих стран, обложив тарифами еще больше товаров. #справка Изменение «несправедливых» торговых соглашений и уменьшение торгового дефицита США — еще одно предвыборное обещаниеТрампа. По его мнению, введение тарифов на сталь и алюминий не нарушает правила ВТО, потому что импорт этих металлов угрожает национальной безопасности страны. При этом в СМИ появилась информация, что президент США планирует внести в конгресс законопроект по отказу от норм организации. Если он будет принят, Трамп сможет вводить пошлины без ограничений Ниже о развитии торговых войн США с разными странами. Китай

Отношения между США и Китаем обострились еще до введения тарифов на сталь и алюминий — в 2017 году. Дональд Трамп неоднократно заявлял о нечестном торговом дефиците и обвинил Китай в систематической краже интеллектуальной собственности. Взаимное повышение тарифов началось весной 2018 г. #подробнее О торговой войне между США и Китаем в блоге DTI В июне страны продолжили угрожать друг другу новыми пошлинами: - 15 июня Дональд Трамп заявил о введении с 6 июля 25% тарифов на 1,1 тыс. видов товаров из Китая объемом в $50 млрд.

- Китай объявил о зеркальных мерах: с 6 июля 25% пошлины страна была намерена ввести в отношении 569 видов товаров из США так же на сумму в $50 млрд.

- Дональд Трамп пообещал ввести дополнительные 10% пошлины на товары в объеме $200 млрд, если Китай не откажется от введения ответных тарифов и не изменит «свой подход к торговле».

- Власти Китая вновь заявили, что примут ответные меры, «если США потеряют здравый смысл и опубликуют такой список».

- 4 июля президент США подтвердил намерение начать частичное повышение тарифов 6 июля. Он объявил о возможности в сумме затронуть товары более чем на $500 млрд, если Китай не откажется от собственных пошлин.

6 июля США ввели 25% пошлины на китайские товары объемом в $34 млрд. Список наименований опубликован на сайте Торгового представительства США. Среди них продукция стратегически важных для Китая отраслей из стратегии «Сделано в Китае — 2025». Тарифы на импорт стоимостью еще $16 млрд вступят в силу после публичных слушаний (24 июля) и окончательной доработки списка. Список товаров, на которые могут быть наложены пошлины, опубликован на сайте Торгового представительства США. Китай ответил собственными пошлинами, также на товары суммой $34 млрд. Их полный список на 10 июля не был опубликован. Ранее объявлялось, что среди них будут соевые бобы и другая агропродукция. В ответ на зеркальные пошлины Китая США 10 июля опубликовали список товаров общей стоимостью $200 млрд, пошлины на которые вступят в силу 30 августа 2018 г. Список также будет доработан после публичных слушаний (20–23 августа). #справка Если США выполнят свою угрозу и введут дополнительные пошлины на $200 млрд, а затем еще на $300 млрд импорта, Китаю будет нечем зеркально ответить. По данным Бюро экономического анализаМинистерства торговли США, в 2017 году страна купила американских товаров на $130,376 млрд. Поэтому для компенсации своих потерь и удару по США Китаю придется найти другие варианты Индия

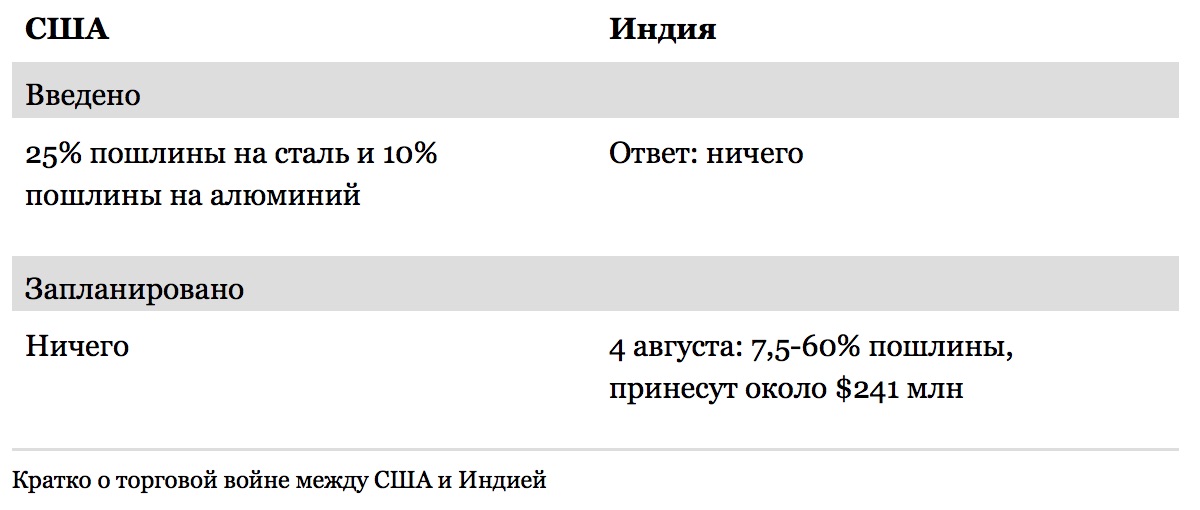

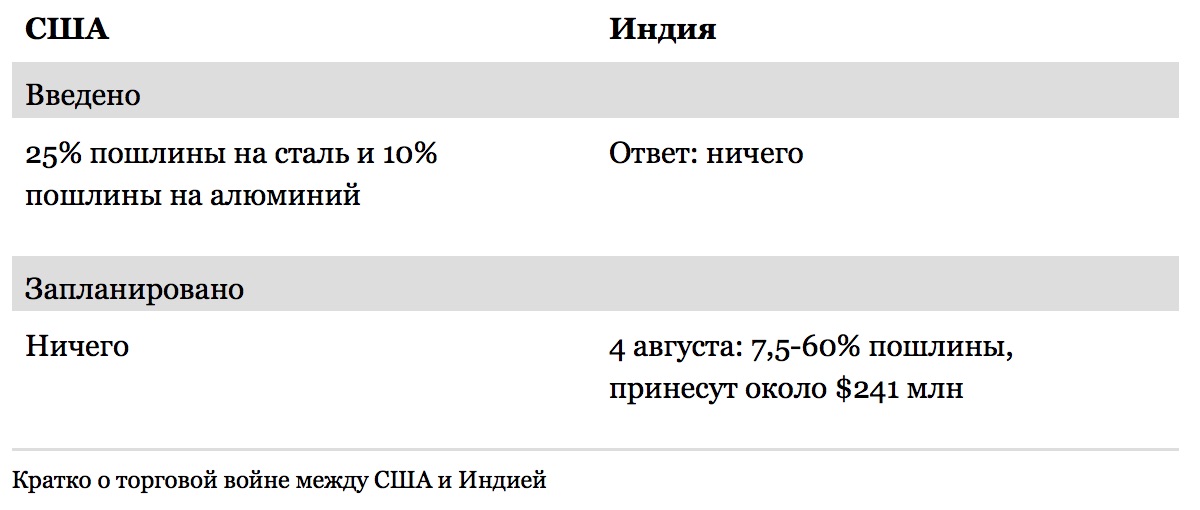

Власти Индии уведомили ВТО о планах отменить таможенные льготы в 7,5–60% на импорт 30 видов американских товаров, включая сельскохозяйственную продукцию. Позже список был сокращен до 29 пунктов. Повысить пошлины государство планирует 4 августа. Полученные Индией доходы должны равняться расходам на новые американские тарифы — $241 млн. Заявлений США об ответных мерах пока не было. #интересное На фоне торговой войны с США Китай и Индия понизили импортные пошлины для стран Азиатско-тихоокеанского торгового соглашения (APTA). В организацию также входят Южная Корея, Лаос, Шри-Ланка и Бангладеш. Более низкие тарифы активизируют торговлю в регионе Евросоюз

Для ЕС начало действия американских тарифов на сталь и алюминий было отложено до 1 июня. 31 мая США отказались продлевать отсрочку. Евросоюз направил жалобу на действия торгового партнера в ВТО и объявил о зеркальных мерах в случае, если США не отменят повышение пошлин. Ответные тарифы ЕС на американский импорт стоимостью €2,8 млрд вступили в силу 22 июня. Пошлины в размере 10%, 25%, 35% и 50% затронули сельскохозяйственную продукцию, вещи из стали и алюминия, мотоциклы и другие товары. Список товаров опубликован в уведомлении ВТО. Еврокомиссия планирует дополнительно утвердить тарифы на товары объемом €3,6 млрд, что поможет сравнять объем ограничений с введенными США. Это случится в марте 2021 г. или после вердикта ВТО о несоответствии американских ограничений правилам организации. Меры будут действовать, пока остаются в силе пошлины США. В ответ на введение зеркальных мер Евросоюзом Дональд Трамп 22 июня заявилв Twitter о намерении обложить 20% тарифами импорт в США европейских автомобилей (к 9 июля твит был удален). Ранее, в конце мая 2018 г., Уилбур Росс, министр торговли США, анонсировалрасследование о влиянии импорта автомобилей на национальную безопасность страны. Аналогичное расследование проводилось перед введением пошлин на импорт стали и алюминия. Уилбур Росс, министр торговли США: «Имеются свидетельства, что в течение десятилетий импорт из-за границы подрывал нашу отечественную автоиндустрию. Министерство торговли проведет тщательное, честное и прозрачное расследование, ослабил ли этот импорт нашу экономику и может ли он нанести ущерб нашей национальной безопасности.» По данным Financial Times, если эти пошлины вступят в силу, ЕС также ужесточит ограничения — в отношении товаров стоимостью €18 млрд. Канада

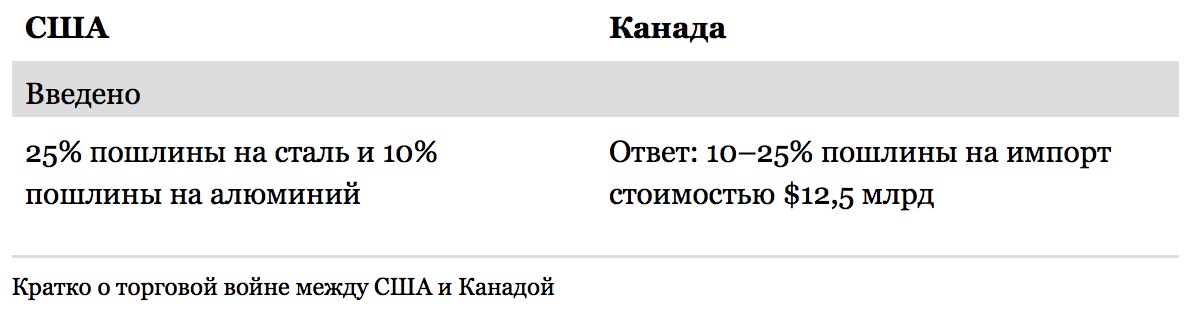

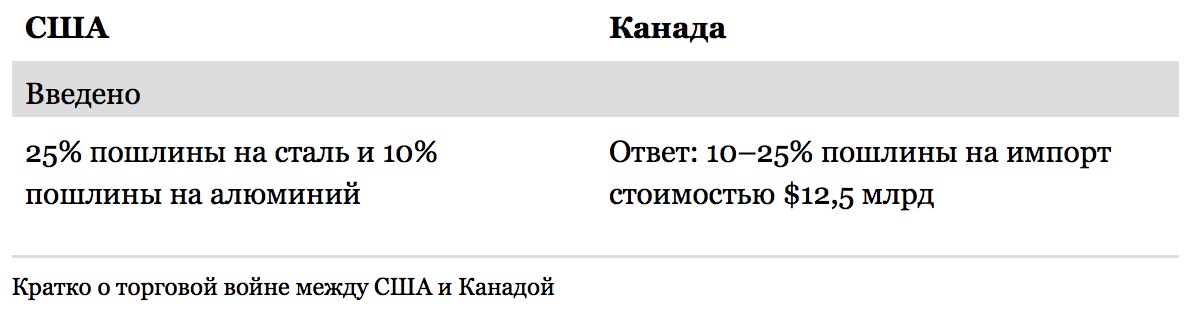

Тарифы США на сталь и алюминий для Канады были отложены до 1 июня. Отсрочку американские власти не продлили, о чем объявили 31 мая. Канада направили жалобы на действия США в ВТО и объявили об ответных мерах при сохранении пошлин. 1 июля власти Канады ввели пошлины на импорт из США объемом $12,5 млрд. 25% тарифы касаются 40 видов товаров сталелитейной промышленности США. 10% пошлины наложены на 80 наименований, включая кленовый сироп, кофейные бобы и бытовую химию. Список товаров опубликован на сайте Минфина Канады. Сара Сандерс, официальный представитель Белого дома США: «Эскалация пошлин не поможет Канаде, а только повредит американским производителям.» Об ответных шагах США Сандерс не заявила. Мексика

Начало действия тарифов США на сталь и алюминий для Мексики было отложено до 1 июня. 31 мая стало известно, что отсрочку для Мексики американские власти не продлили. Страна направила жалобу на тарифы в ВТО и заявила о введении собственных пошлин в случае, если США не отменят свое решение. Ответные мексиканские 10–25% пошлины вступили в силу 5 июня. По словам Ильдефонсо Гуахардо, министра экономики Мексики, их воздействие на США сравнимо с ущербом американских тарифов — около $3 млрд. Список товаров, для которых были повышены тарифы, опубликованна испанском в государственной газете Мексики. В него входит продукция из стали, виски и некоторые продукты, включая свиные ноги и лопатки. 90% импорта последнего приходилось на США. Одновременно с введением пошлин Мексика объявила о квоте в 350 тыс. тонн на поставки свинины из других стран, что дополнительно повлияет на американских фермеров. Ильдефонсо Гуахардо, министр экономики Мексики: «[Свинина] наверняка будет привезена из европейских стран. Идея [квоты] в том, чтобы избежать воздействия [тарифов] на цепочку поставок переработанного мяса, избежать воздействия на потребителя.» Заявлений США об ответных мерах пока не было. Россия

Для России основная проблема в отношениях с США — многочисленные санкции, а не пошлины. Так, вскоре после повышения тарифов на металлы Дональдом Трампом были введены ограничения против конкретных российских лиц и компаний, включая Русал. Это привело к существенному падению рынка. Тем не менее, повышение тарифов также волнует РФ. По расчетам Министерства экономического развития, оно будет стоить стране $537,6 млн в год при сохранении текущих уровней экспорта. Российские власти обращались в ВТО: - 19 апреля. Россия запросила консультации об американских пошлинах — при введении мер США должны были их провести по правилам ВТО. США отказались от консультаций.

- 18 мая. Поскольку консультации не были проведены в течение месяца, РФ уведомила организацию о намерении компенсировать часть расходов, связанных с тарифами США. Для этого Россия была готова ввести собственные пошлины.

- 29 июня. Россия подала в ВТО иск для обжалования тарифов на импорт стали и алюминия и вновь запросила проведение консультаций с США. Если консультации не приведут к разрешению спора, он будет рассмотрен третейской группой.

6 июля Россия ввела ответные 25–40% пошлины на продукцию из США. Их список опубликован в постановлении Правительства РФ. В него вошли строительная и дорожная техника, нефтегазовое оборудование, оптоволокно и другие товары, аналоги которых производятся в России. Дополнительный доход РФ от пошлин оценивается в $87,6 млн. По правилам ВТО, компенсировать весь ущерб от мер США ($537,6 млн) через дополнительные пошлины можно будет через три года после начала действия пошлин США (в марте 2021 года) или после решения ВТО о несоответствии американских ограничений правилам организации. Заявлений США об ответных мерах пока не было. Турция

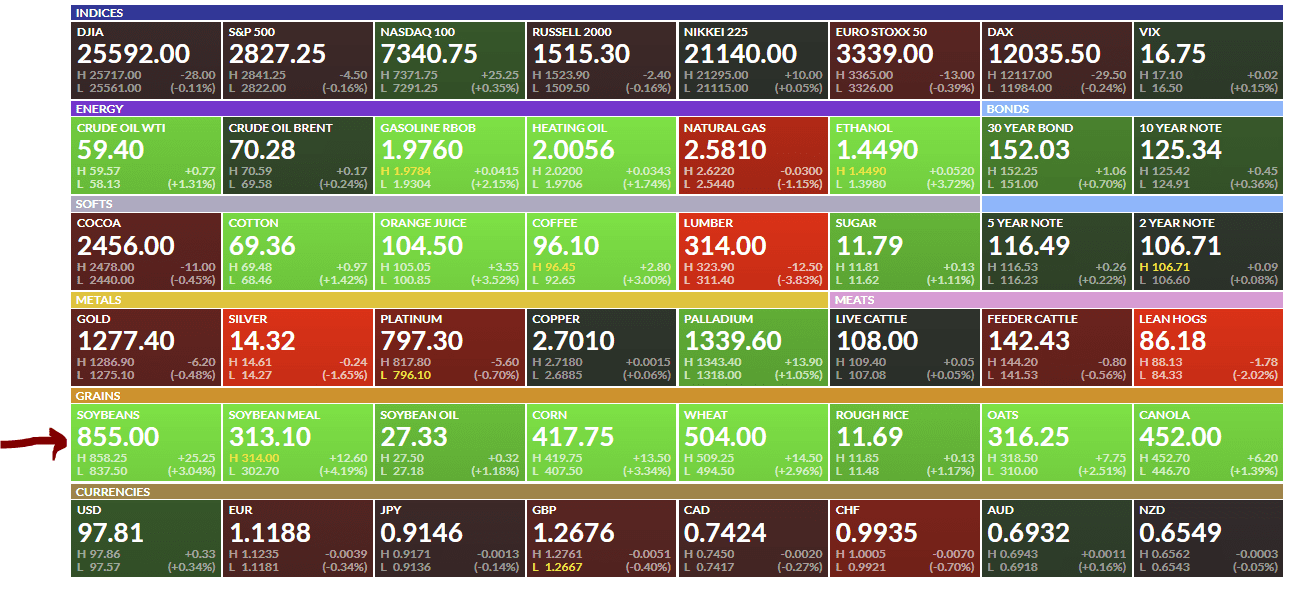

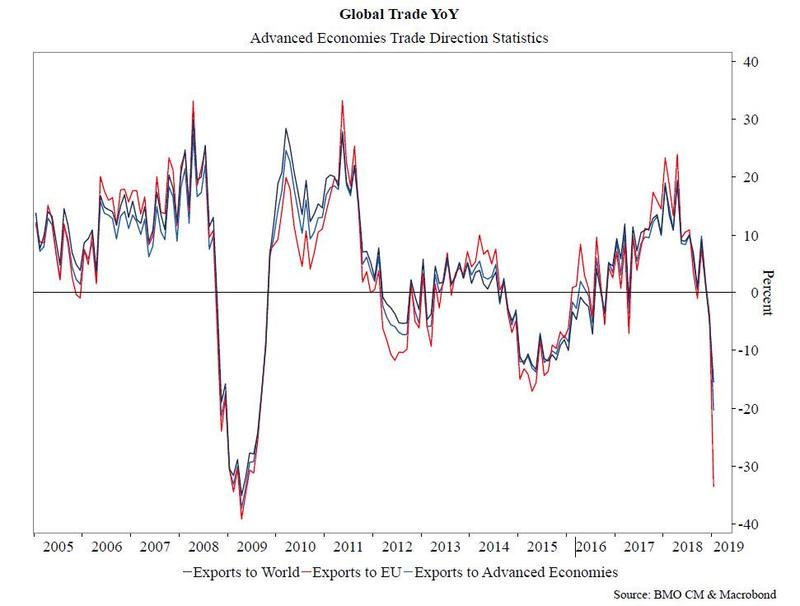

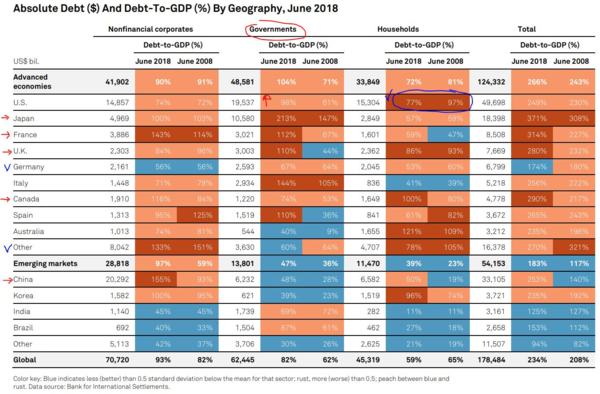

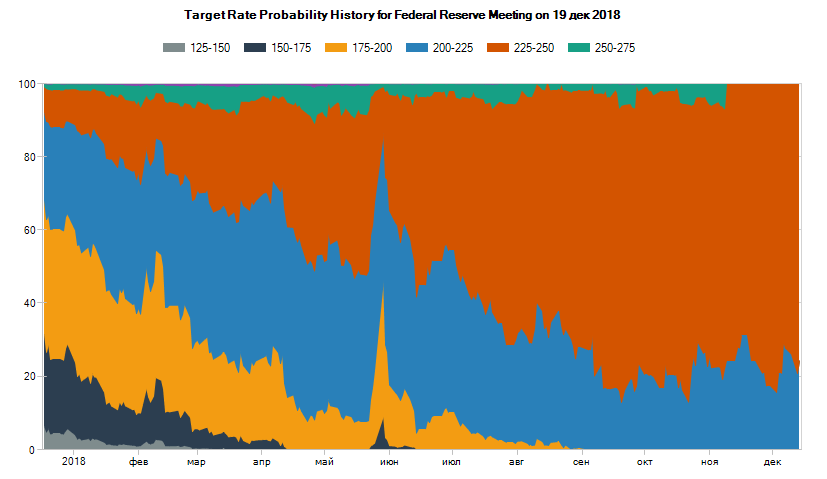

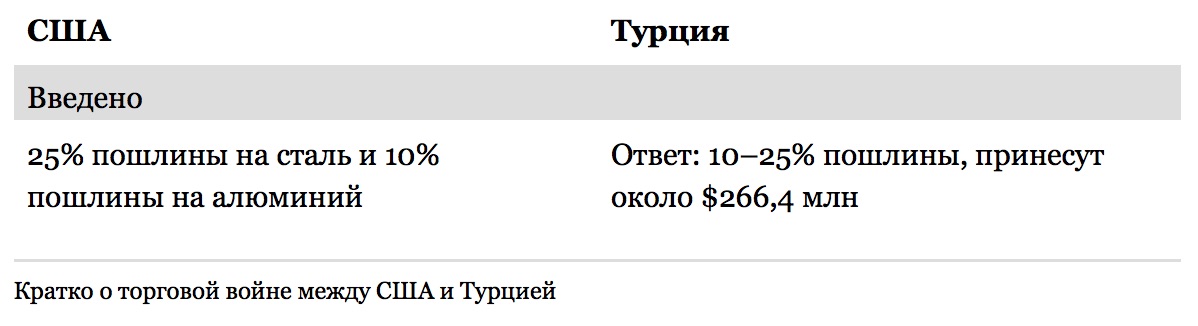

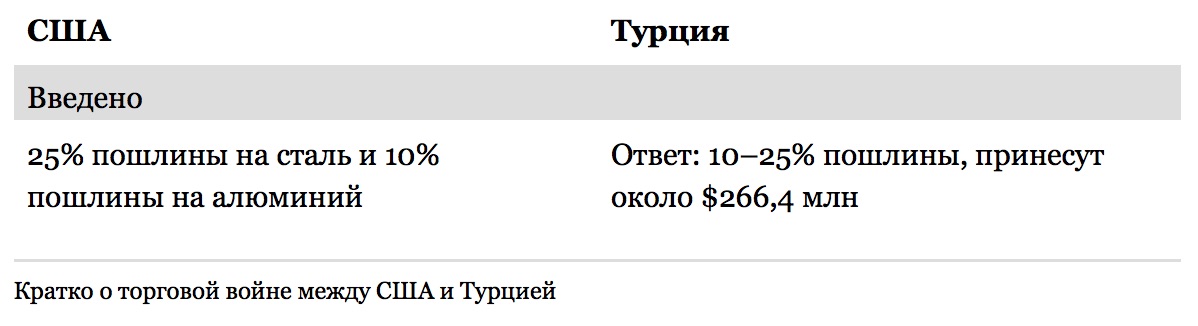

Новые турецкие тарифы вступили в силу 21 июня и затронули 22 вида американских товаров, в том числе автомобили. Благодаря им власти планируют получить около $266,4 млн, что покроет издержки на повышенные пошлины США.. Нихат Зейбекчи, министр экономики Турции: «Наш экспорт стали составляет $1 млрд 180 млн, а импорт из США составляет $1,3 млрд. Мы пытались решить этот вопрос с помощью переговоров. Они вводят для нас дополнительную таможенную пошлину в размере до $260 млн [дополнительный доход США — прим. DTI]. Мы также ввели таможенный налог в размере $300 млн [если точнее, $266,4 млн — прим. DTI]. Мы не можем и не позволим Турции быть ошибочно обвиненной в экономических проблемах Америки.» Заявлений США об ответных мерах пока не было. О последствиях Михаил Дорофеев, главный портфельный аналитик и стратег финтех-компании DTI Algorithmic: «Многие страны „выставляют“ ответные тарифы для товаров, импортируемых из США. Одно накладывается на другое, и мы видим, что это не проходит бесследно для мирового спроса. Один из ярчайших индикаторов здоровья мировой экономики уже сигнализирует о надвигающихся проблемах. Речь идет о развороте тренда и падении цен на медь, алюминий, цинк, свинец и др.промышленные металлы. Распродажи также видны на рынке пилолесоматериалов На рынке акций мы сейчас видим очень смешанную ценовую динамику и достаточно резкие колебания в рамках бокового тренда. Но будущий негатив для мировой экономики уже вовсю закладывается в цены инструментов товарного рынка.» Больше аналитики и новостей доступно на blog.dti.team Читайте нас в Телеграме и на Facebook

|