|

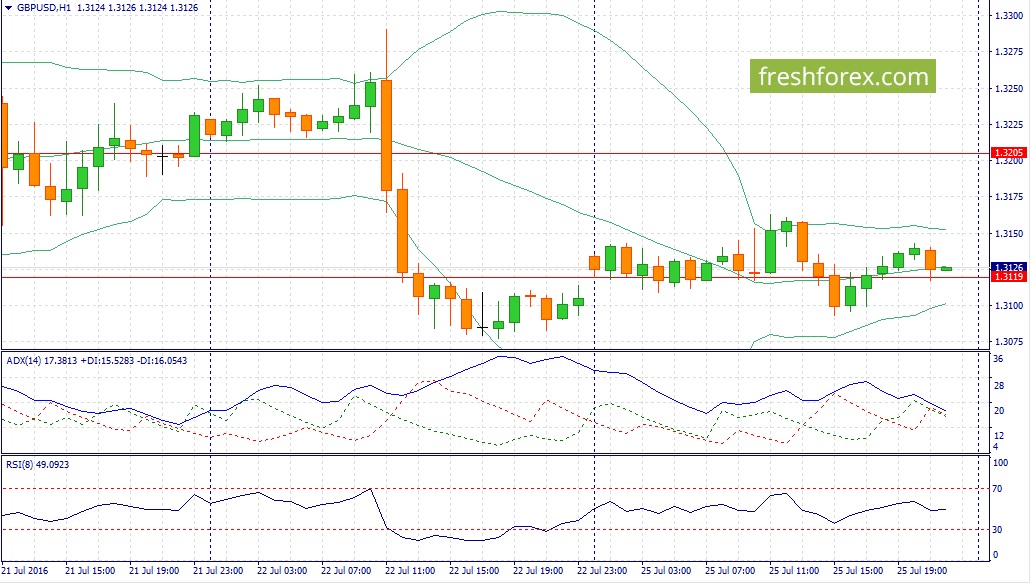

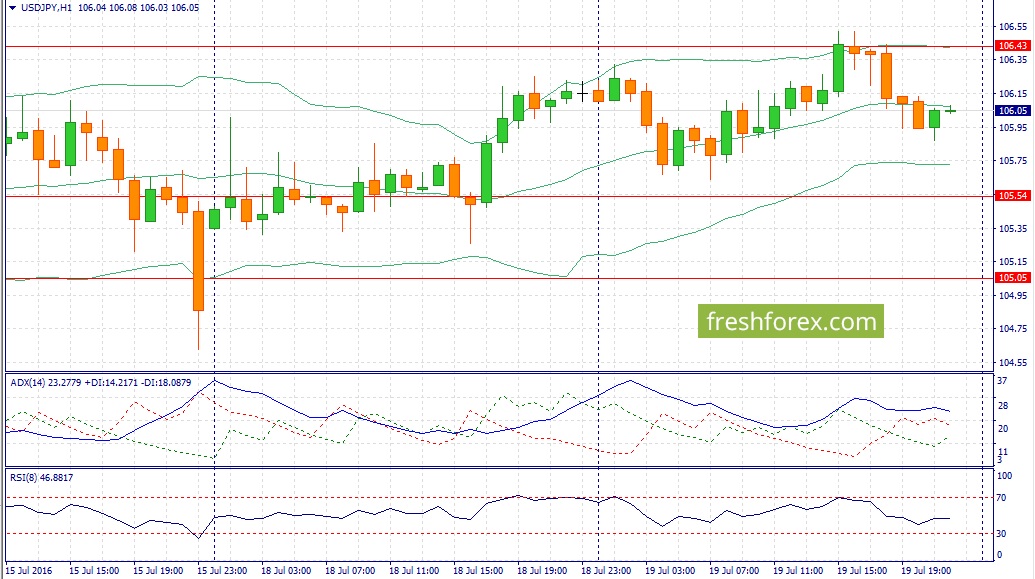

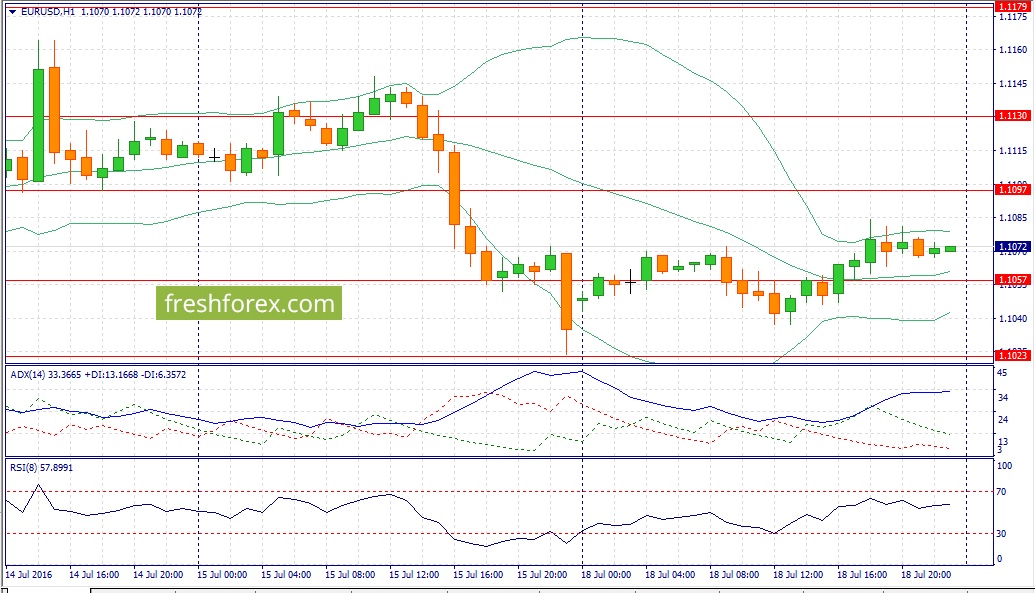

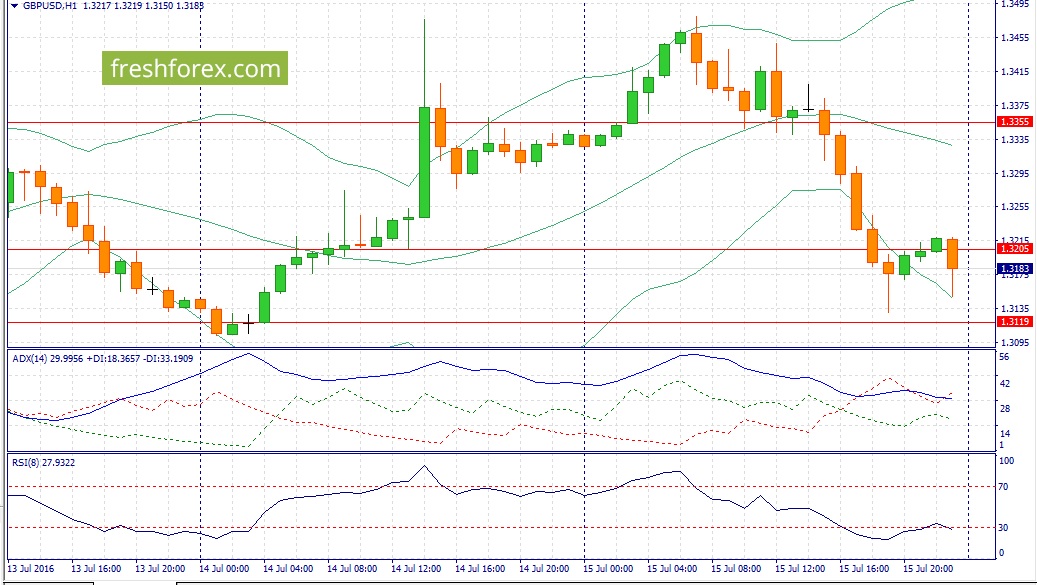

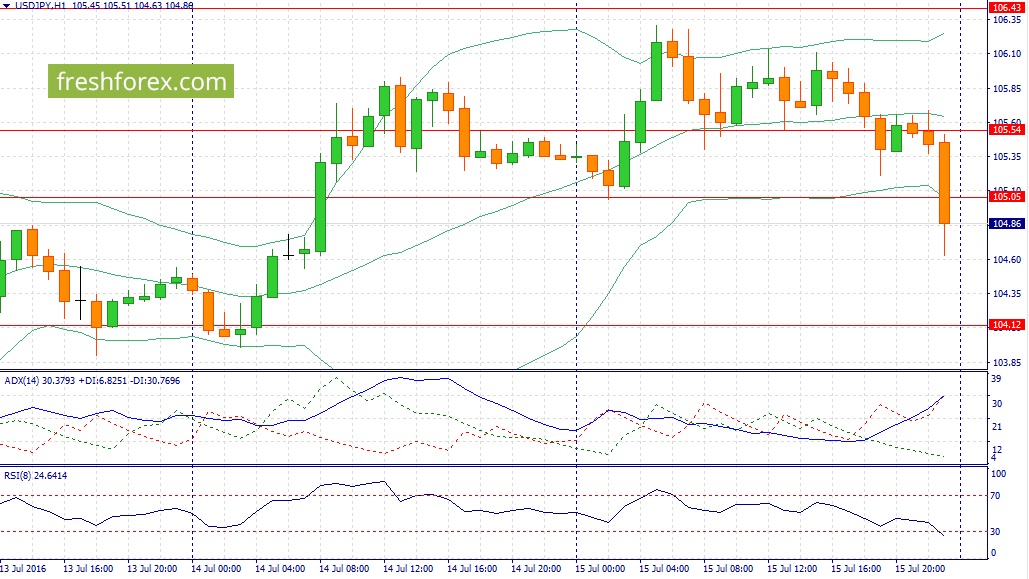

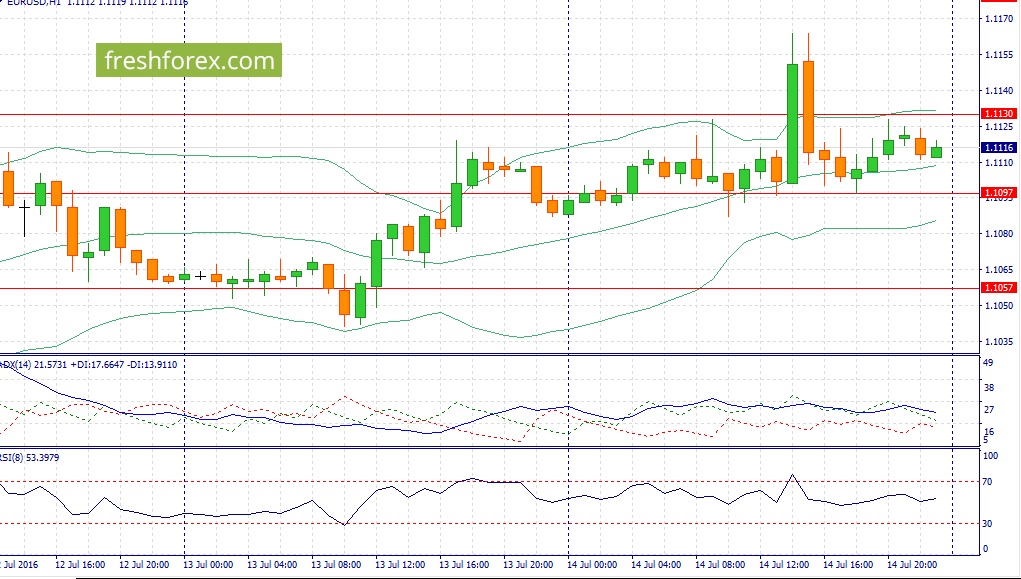

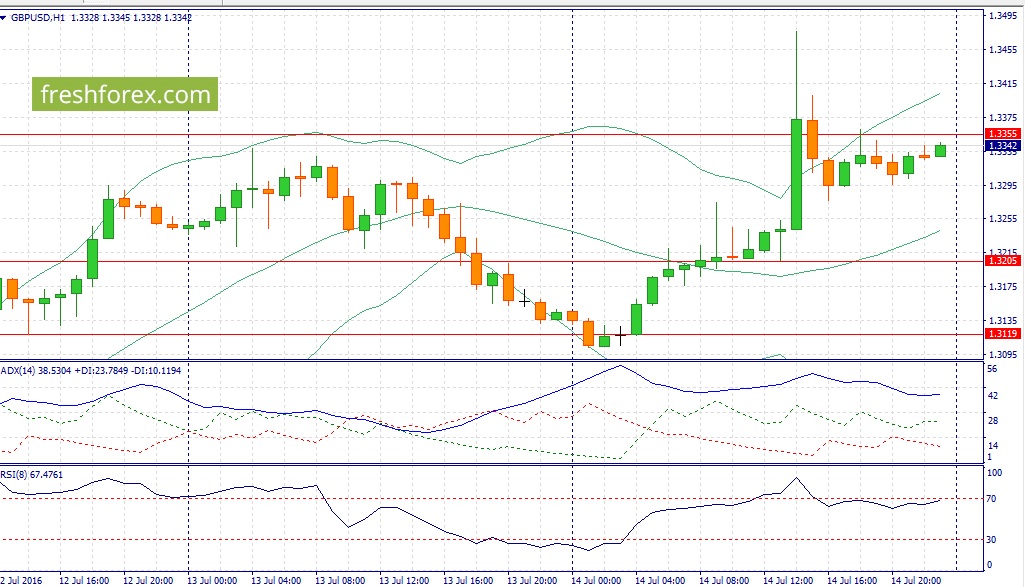

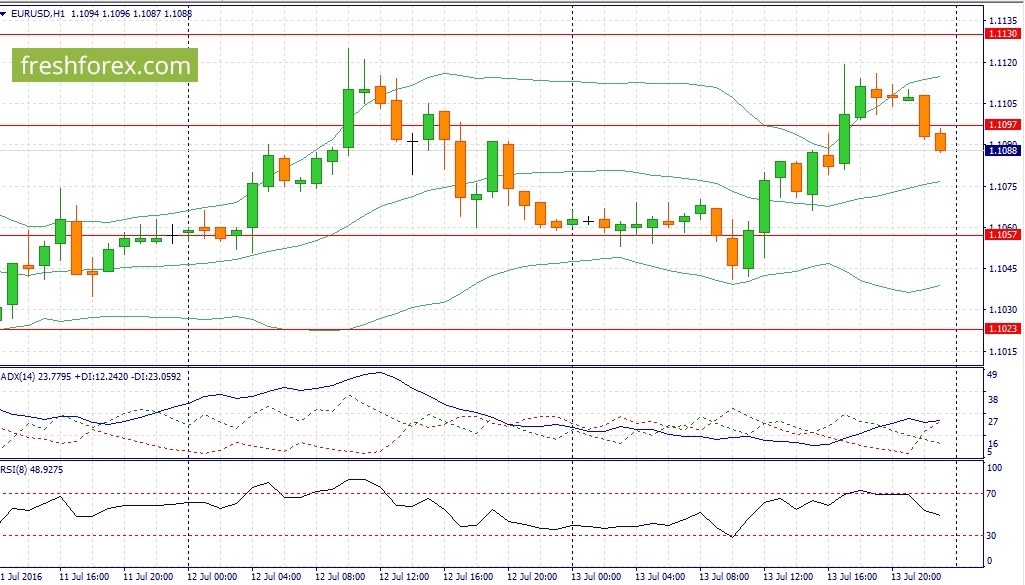

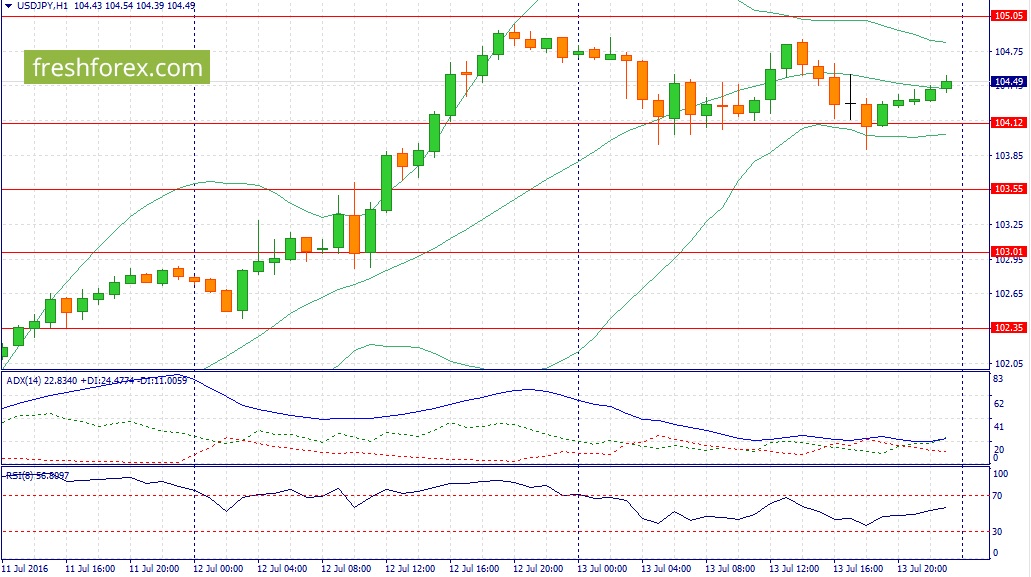

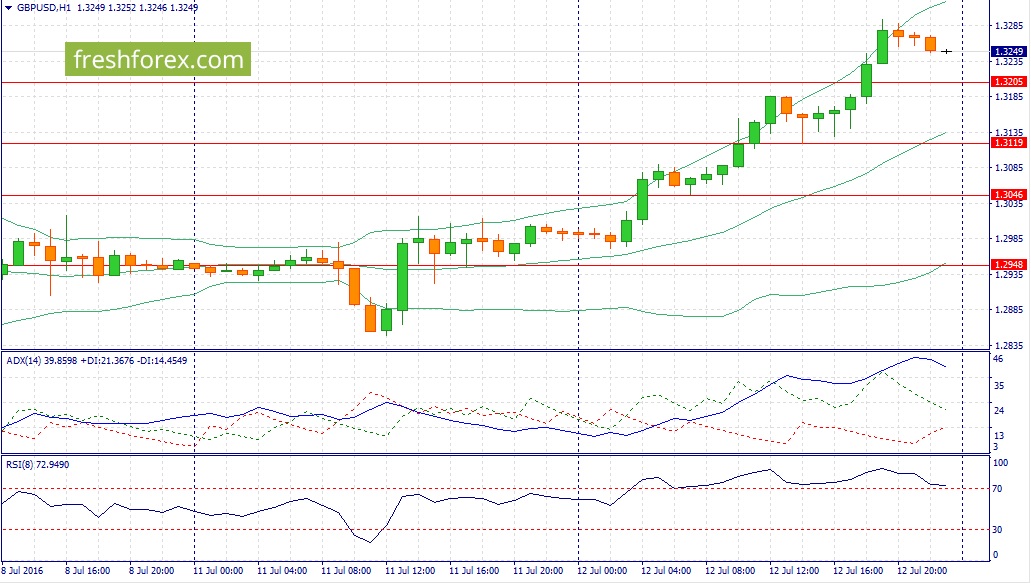

События, на которые следует обратить внимание сегодня: 17.00 мск. США: Индикатор потребительской уверенности за июль (предыдущее значение 98.0; прогноз 95.6). 17.00 мск. США: Объем продаж жилья на первичном рынке за июнь (предыдущее значение -6.0% м/м; прогноз 0.5% м/м). EUR/USD: В течение дня следует открывать позиции Sell по трем причинам. Во-первых, во второй половине дня можно ожидать позитивной макроэкономической статистики из США, что окажет поддержку американской валюте. Рост занятости и среднего заработка будет способствовать росту потребительской уверенности, что позволяет рассчитывать на выход данных от CB лучше консенсус-прогноза. А снижение ставок на рынке ипотечного кредитования в совокупности с ростом потребительской активности сигнализирует об увеличении объема продаж жилья на первичном рынке. Во-вторых, на кредитных рынках доходность 10-летних государственных облигаций германии снижается по отношению к своим аналогам из США и Великобритании, что уменьшает привлекательность инвестиций в европейские активы. Более того, позитивная статистика из США вызовет новую волну роста доходности казначейских облигаций, что еще больше расширит дифференциал доходности американских и немецких бумаг. В-третьих, снижение цен на товарном рынке является позитивным фактором для американской валюты, поскольку стоимость сырья деноминирована в долларах. На этом фоне, в течение дня следует открывать позиции Sell на росте котировок в область 1.1010/1.1040 и фиксировать прибыль на отметке 1.0955. GBP/USD: На долговом доходность 10-летних государственных облигаций Великобритании растет по отношению к своим аналогам из США и Германии, что указывает на коррекцию вверх в данной валютной паре в первой половине дня. На мой взгляд, следует ожидать именно коррекционного роста, а не разворота тренда по трем причинам. Во-первых, как было отмечено ранее, Соединенные Штаты сегодня могут порадовать трейдеров позитивными макроэкономическими релизами, что окажет поддержку доллару. Во-вторых, снижение цен на нефть традиционно оказывает давление на пару GBP/USD. В-третьих, слабые данные по PMI производственного сектора и сферы услуг Великобритании повышают возможность смягчения кредитно-денежной политики Банком Англии на заседании 4 августа. От Федрезерва трейдеры напротив, ожидают повышения учетной ставки в декабре, на фоне сильной статистики, которая опубликована в последние два месяца. Здесь может возникнуть вполне логичный вопрос: до декабря еще очень долго и зачем сейчас на этом фокусироваться? Дело в том, что еще буквально месяц назад многие экономисты инвестиционных банков с Wall Street ожидали от ФРС снижения процентных ставок из-за Brexit. Сейчас же вектор настроений меняется и это играет на руку покупателям доллара. На этом фоне, в течение дня следует открывать позиции Sell на росте котировок в область 1.3155/1.3190 и фиксировать прибыль на отметке 1.3090. USD/JPY: В понедельник американский фондовый рынок завершил торги в “красной зоне”, однако большинство компаний в этот день отчитались лучше ожиданий участников рынка. На европейских фондовых площадках наблюдалась смешанная динамика, однако бумаги банковского сектора завершили день ростом котировок. В этой связи, можно сделать вывод о том, что накануне мы наблюдали коррекцию и сегодня инвесторы будут наращивать длинные позиции на привлекательных уровнях. Как было отмечено ранее, во второй половине дня следует ожидать позитивной макроэкономической статистики из Соединенных Штатов, что может приободрить быков на наращивание длинных позиций. Не следует забывать о том, что уже в пятницу Банк Японии должен озвучить новые меры стимулирования экономики и инвесторы будут скупать пару на откатах в преддверие этого события. Вполне возможно, что 29 июля мы увидим фиксацию прибыли по длинным позициям, однако до этого времени на ожиданиях увеличения QE инвесторы будут позитивно смотреть на перспективы доллара. Динамика долгового рынка также указывает на развитие восходящей тенденции сегодня: спрэд доходности 10-летних государственных облигаций США и Японии расширяется, что увеличивает привлекательность инвестиций в американские активы. На этом фоне, в течение дня следует открывать позиции Buy на снижение котировок в область 104.70/104.35 и фиксировать прибыль на отметке 105.40. Горячев Александр, аналитик компании FreshForex |