|

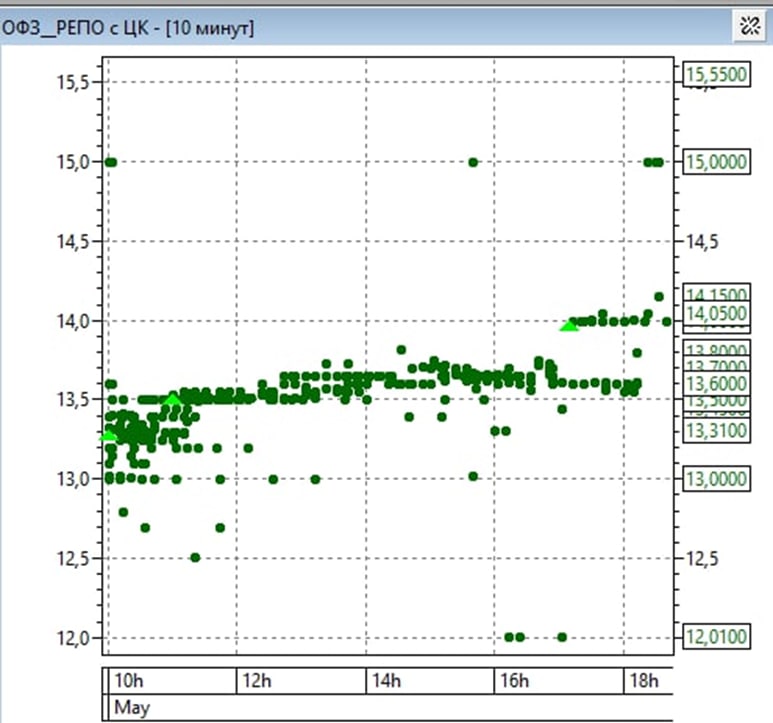

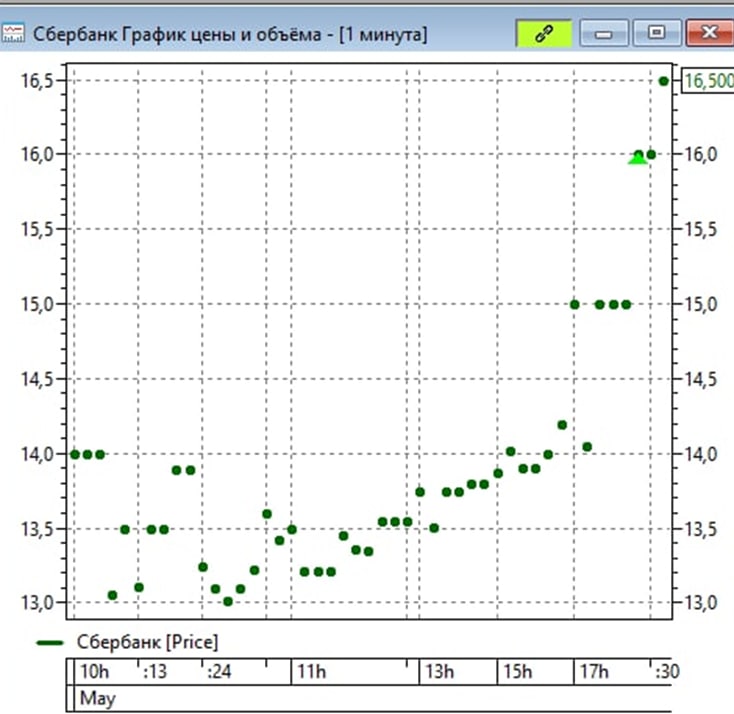

Помните, когда-то в России была ставка рефинансирования. В начале десятых годов ЦБ после долгих экспериментов с ней заменил ее на ключевую ставку. Т.к. ставка рефинансирования в какой-то момент перестала отражать что-либо и перестала быть рычагом регулирования ДКП. С тех пор монетарные действия финансового регулятора стали не в пример более последовательными. Однако виражи ключевой ставки в первой половине этого года, похоже, расшатали и этот рычаг. На иллюстрации - динамика сделок однодневного РЕПО с ЦК под некоторые ОФЗ с 6 по 14 июня (зеленые точки) в сопоставлении с динамикой ключевой ставки (оранжевая линия)

Привычная для наших читателей иллюстрация – динамика ставок по сделкам однодневного РЕПО с ЦК. Как оперативное отображение состояния денежного рынка. На графике ставки под ОФЗ с 6 по 14 июня. Ощущение, что денежный рынок не заметил снижения «ключа»: к концу вторничной сессии ставки вернулись к привычным 10-10,5% годовых. Напомню, на прошлой неделе действовала ключевая ставка 11%, а со вчерашнего дня – 9,5%. Рублей не хватает. Их не хватало и до снижения ставки. Как видим на графике, при КС 11% денежный рынок доходил до 12%. И это график сделок под ОФЗ. Под акции и корпоративные облигации доходности сделок уходили выше. Чем бы не кончилось дело, очевидно, что ключевая ставка не отрегулировала денежный рынок. А вместе с ним и рынок кредитования. О причинах можно дискутировать. Мое мнение, мы недооцениваем проблемы банковской сферы, которую, похоже, уже даже прямое денежное стимулирование плохо держит на плаву. А последствия дорогих денег – экономическая стагнация, дешевый рынок акций и, возможно, облигационная коррекция после стремительного ралли облигаций. Также невысокая инфляция и дружественные ставки по банковским депозитам. |

.jpg)

.jpg)

.jpg)

ЦБ отчитался о

ЦБ отчитался о