Известная в Санкт-Петербурге и Москве служба заказа такси привлекла на долговом рынке 150 млн рублей (RU000A100E70). В сегодняшнем обзоре мы расскажем не только об эмиссии и основных финансовых показателях компаний, работающих под брендом «ТаксовичкоФ», но и приведем комментарии представителя эмитента. Итак, ключевые тезисы:

- Бренд «ТаксовичкоФ» является вторым по узнаваемости среди служб такси в Санкт-Петербурге. Также сервис имеет большую лояльную базу клиентов, которые готовы его рекомендовать.

- Автопарк сервиса «ТаксовичкоФ» формируют 15 тыс. автомобилей, которые выполняют ежемесячно около 570 тыс. поездок.

- В 2018 г. ООО «Транс-Миссия» начало выполнять роль агрегатора, распределяя заказы среди партнерских автопарков.

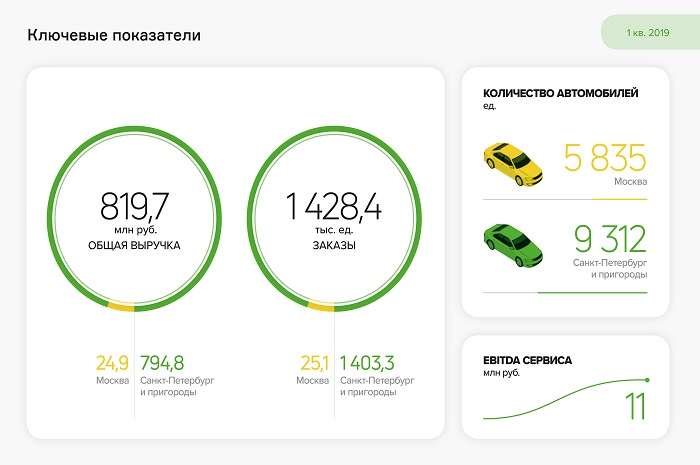

- Выручка по итогам 2018 г. с учетом водителей-партнеров составила 3,5 млрд руб., EBITDA — 78 млн руб. В 1-м кв. 2019 г. выручка снизилась на 3,6%, до 820 млн руб., EBITDA выросла на 10%, до 11 млн руб. за счет нового подхода к управлению автопарками.

- В течение 2019 г. планируется начать экспансию в крупные города России и стран СНГ.

Предвосхищая вопросы всех заинтересованных в развитии компании лиц, ее представитель дал мини-интервью относительно сложившегося в январе-марте 2019 г. положения сервиса.

— Почему у сервиса «ТаксовичкоФ» снижается выручка?

— Основной причиной является конкуренция с федеральными агрегаторами, которые формируют сегмент эконом-такси с низким средним чеком. Им и отдается большее предпочтение ввиду падения доходов населения, нежели сегменту комфорт-класса по цене поездки от 450 рублей.

— Но тогда как сервис сможет дальше конкурировать с федеральными агрегаторами?

— Когда агрегатор такси приходит на рынок, он добивается значительного снижения цены поездки, в большинстве случаев за счет собственной прибыли и существенных инвестиций, которые позволяют продолжительное время предоставлять услуги ниже себестоимости. Достигнув определенных целей, агрегатор начинает приводить тарифы к рыночным значениям, что мы наблюдаем с «Яндекс.Такси» на рынке Москвы. Это первый, немного снижающий уровень конкуренции, фактор. Второй заключается в том, что «ТаксовичкоФ» достаточно успешно привлекает водителей: за первый квартал к сервису в столице подключились порядка 3-4 тыс. водителей, что может помочь при выходе на новые рынки в крупные города России.

— Повлияет ли падение выручки сервиса на его платежеспособность? За счет чего сможет погасить эмиссию облигаций?

— Несмотря на снижение выручки, EBITDA сервиса в годовом выражении выросла на 1 млн руб. Это возможно благодаря программе «раската»: во время или после погашения лизинга автомобиль передаётся организации-перевозчику в аренду, которая через 2 года может оформить его в собственность. Это снижает затраты на обслуживание, лизинг и ГСМ. Такая модель позволила увеличить рентабельность по EBITDA в 1 кв. на 0,2 п.п., даже несмотря на рост доли комиссии водителям.

— Куда «ТаксовичкоФ» направит инвестиции?

— На средства облигационного займа сервис планирует закупить 865 автомобилей для московского рынка. После вывода всех этих автомобилей на линию, что займет порядка 5-7 месяцев, прирост к прибыли сервиса ожидается на уровне 7-10 млн руб.

Смотрите pdf-версию аналитического покрытия.

Ждем ваши вопросы в комментариях.