|

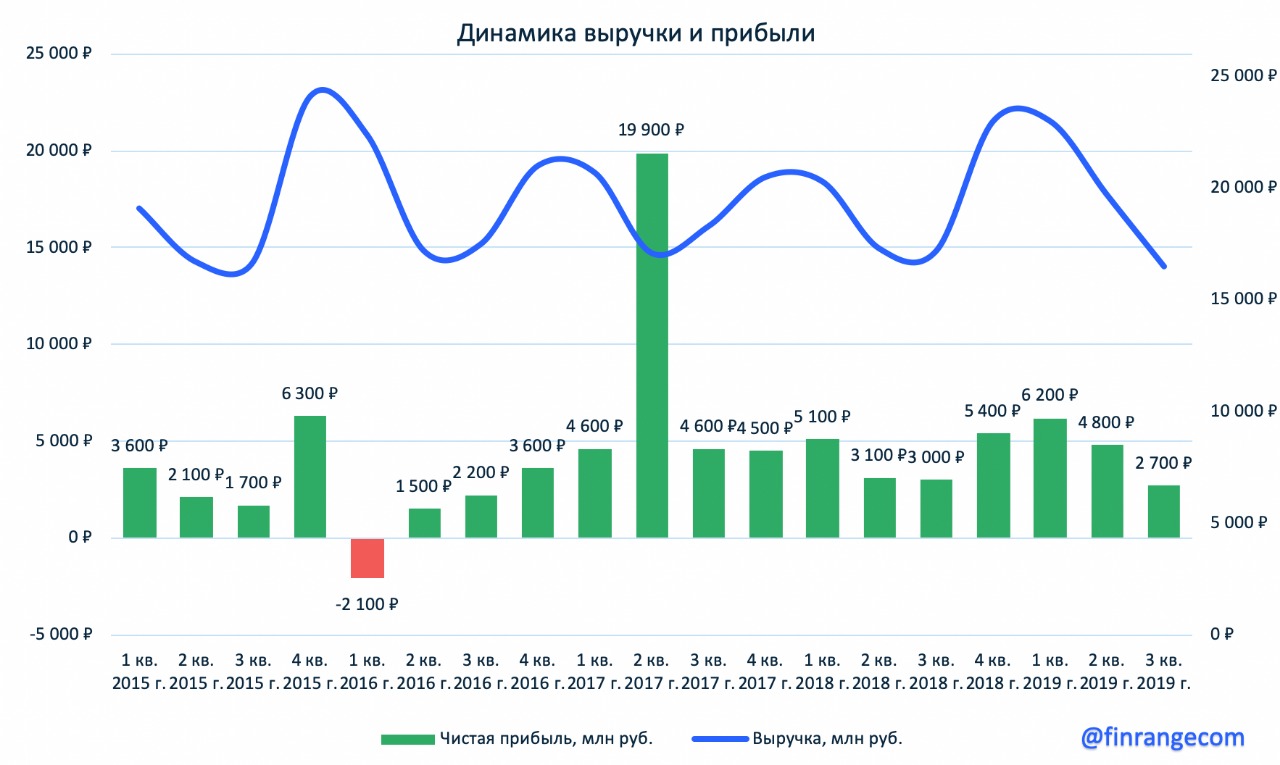

Выручка компании увеличилась на 9,5% по сравнению с аналогичным периодом прошлого года – до 753,8 млрд руб., Операционная прибыль показала рост на 20,9 % - до 77,1 млрд руб. Чистая прибыль Интер РАО за январь - сентябрь выросла на 16,7% и составила 64,7 млрд руб.

Положительная динамика результатов обусловлена вводом арендованных ТЭС: Маяковской, Талаховской и Прегольской, а также ввод в эксплуатацию в рамках ДПМ Затонской ТЭЦ. Также на показатели повлиял рост цен на РСВ и среднеотпускных цен для конечных потребителей. Дополнительное влияние оказал сегмент «Трейдинг в Российской Федерации и Европе», его выручка за 9 мес. увеличилась на 7,6% - до 3,9 млрд руб.

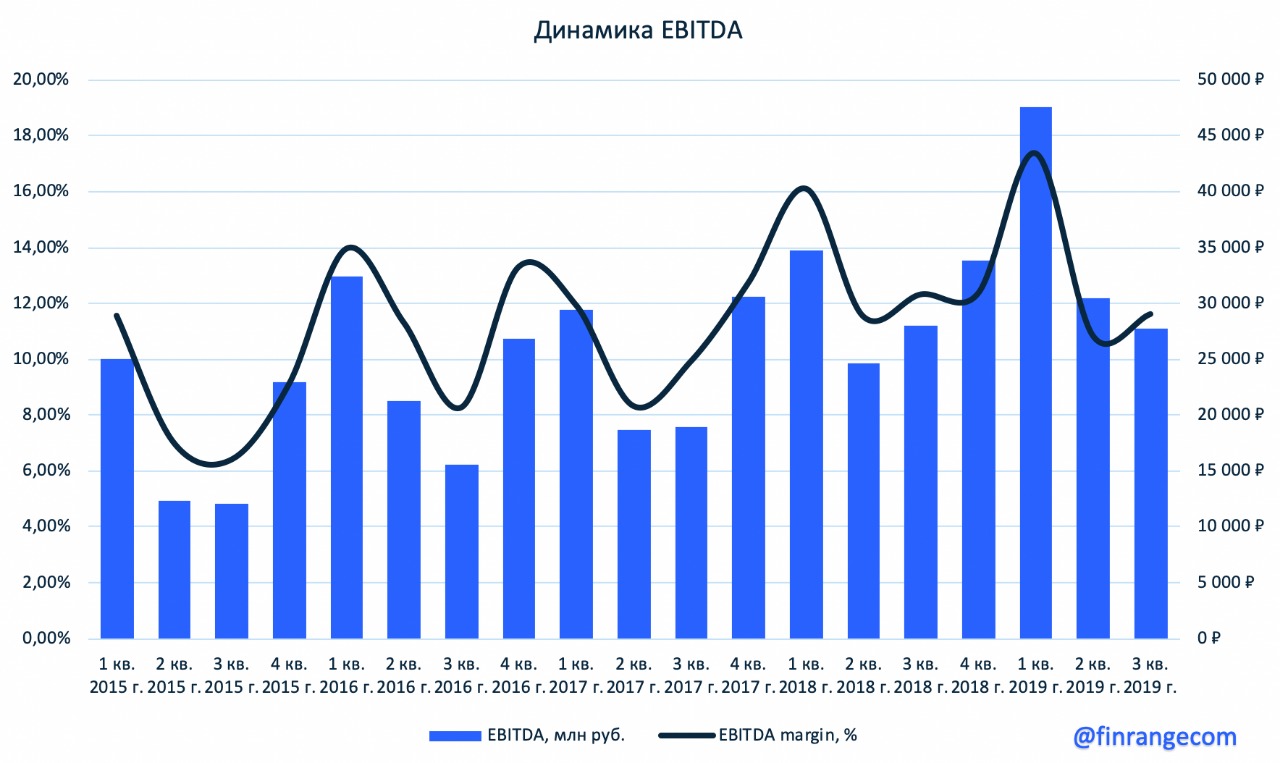

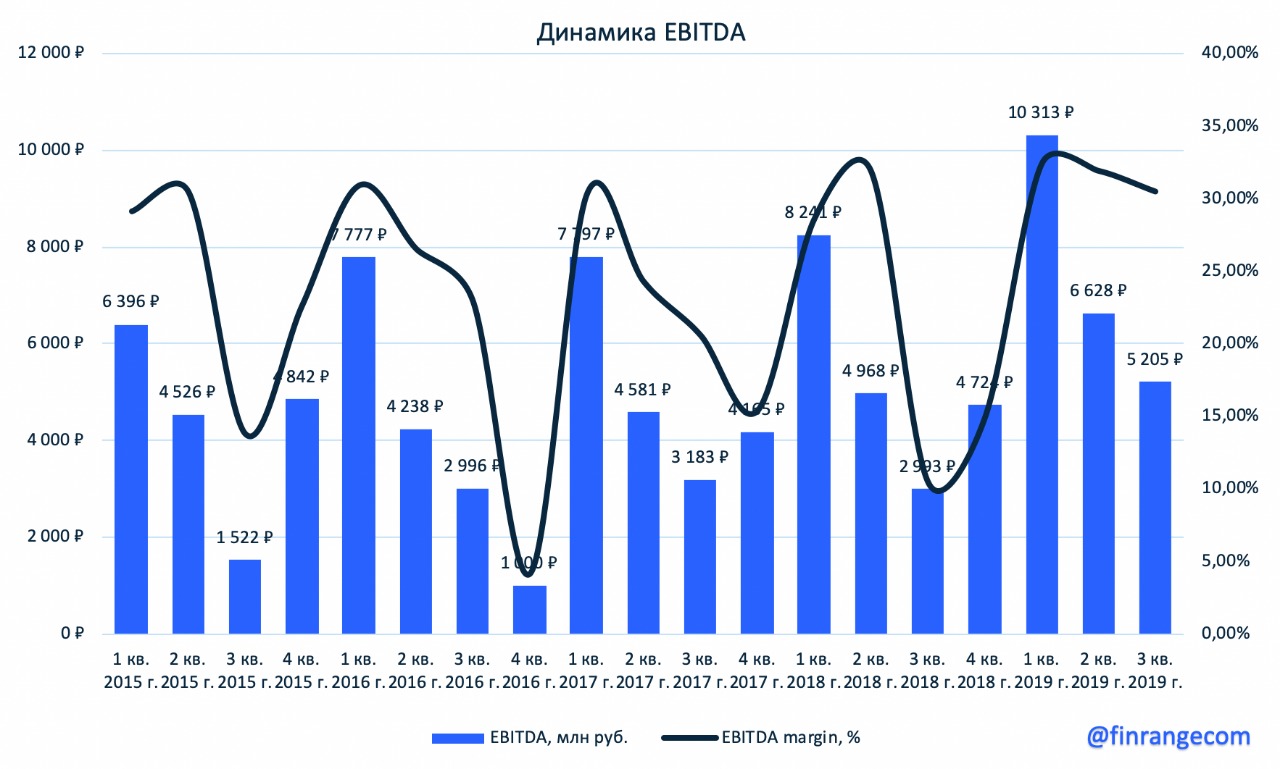

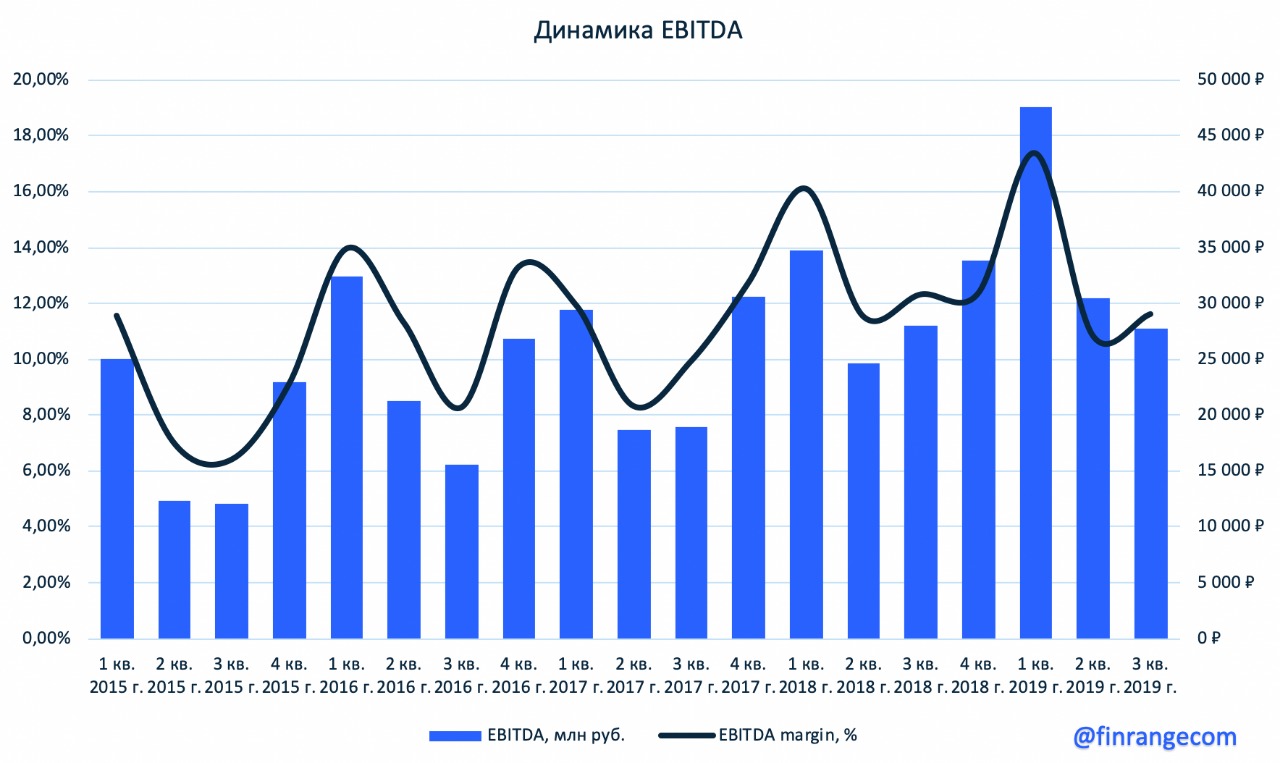

Показатель EBITDA вырос на 21,2% - до 105,9 млрд руб. Рентабельность по EBITDA составила 11,93%. Также увеличились операционный расходы на 8,7% - до 686,6 млрд руб., что связано с увеличением затрат на покупную электроэнергию и мощность на фоне роста цен. Чистый долг компании на отчетную дату остается в отрицательной зоне и составляет - 181,1 млрд руб.

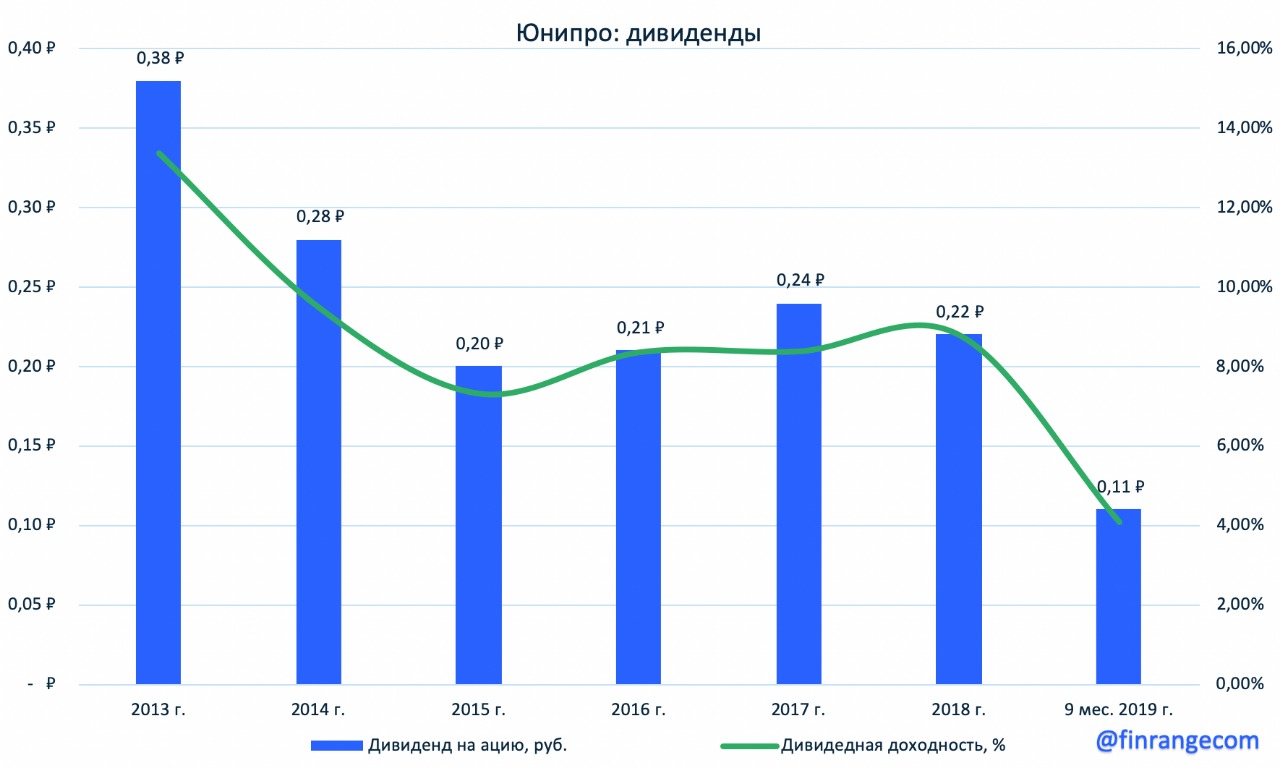

Капитальные затраты компании за январь - сентябрь сократились на 14,9% и составили 15,2 млрд руб. Свободный денежный поток показал положительную динамику за 9 мес. и составил 40,4 млрд руб., что на 30,5% больше чем показатель за 9 мес. прошлого года. В III кв. отрицательная динамика связана в основном со снижением операционного денежного потока на фоне сокращения прибыли от основной деятельности. Рост FCF дал повод участникам рынка ожидать, что компания может перейти на новую дивполитику и направлять 50% чистой прибыли по МСФО. Но в этот же день, на конференц-звонке, менеджмент компании сообщил, что рекомендация размеров дивидендов по итогам текущего года будет основываться на прежней дивидендной политике,, которая подразумевает выплаты 25% от чистой прибыли по МСФО. И на текущий момент, компания не планирует пересматривать дивидендную политику. Также на конференц-звонке менеджмент сообщил о завершении работ по разработке новой стратегии компании, которая будет представлена на совете директоров в мае 2020 г. В стратегии будут обозначены планы компании относительно казначейского пакета группы. Также в ней будет прописан план, как использовать накопившуюся денежную “подушку” компании, которая на конец III кв. превысила сумму в 200 млрд руб. Интер РАО продемонстрировала сильные показатели по итогам 9 мес. 2019 г. Положительную картину подпортила отрицательная динамика показателей за III кв., что обусловлено слабыми операционными результатами за отчётный период. В целом, взгляд на компанию положительный, но эта история могла быть куда интересней, если бы менеджмент довел дивидендные выплаты до 50% по МСФО. Присоединяйтесь к Finrange.com и получайте новые идеи и альтернативный взгляд на инвестиции. Telegram — @finrangecom VKontakte — @finrangecom Instagram — @finrangecom Facebook — @finrangecom

|