|

Компания осуществляет деятельность в сфере агротрейдинга, поставляя зерновые и масличные культуры, горох, кешью и кедровый орех по всей России и за рубеж. До 2019 года АО «Новосибирскхлебопродукт» развивалось на собственный капитал. На фоне роста объемов продаж и экспорта, расширения ассортиментной линейки, финансовый долг вырос к середине 2020 г. до 347 млн руб. Чуть более половины этой суммы занимает банковский кредит. В этом году компания приняла решение выйти на облигационный рынок. Анализируем финансовые показатели нового эмитента биржевых облигаций.

Ключевые тезисы: - Порядка 50% продаж АО «Новосибирскхлебопродукт» во II квартале 2020 года занимает экспорт. На постоянной основе компания поставляет продукцию в Китай, Турцию и Монголию.

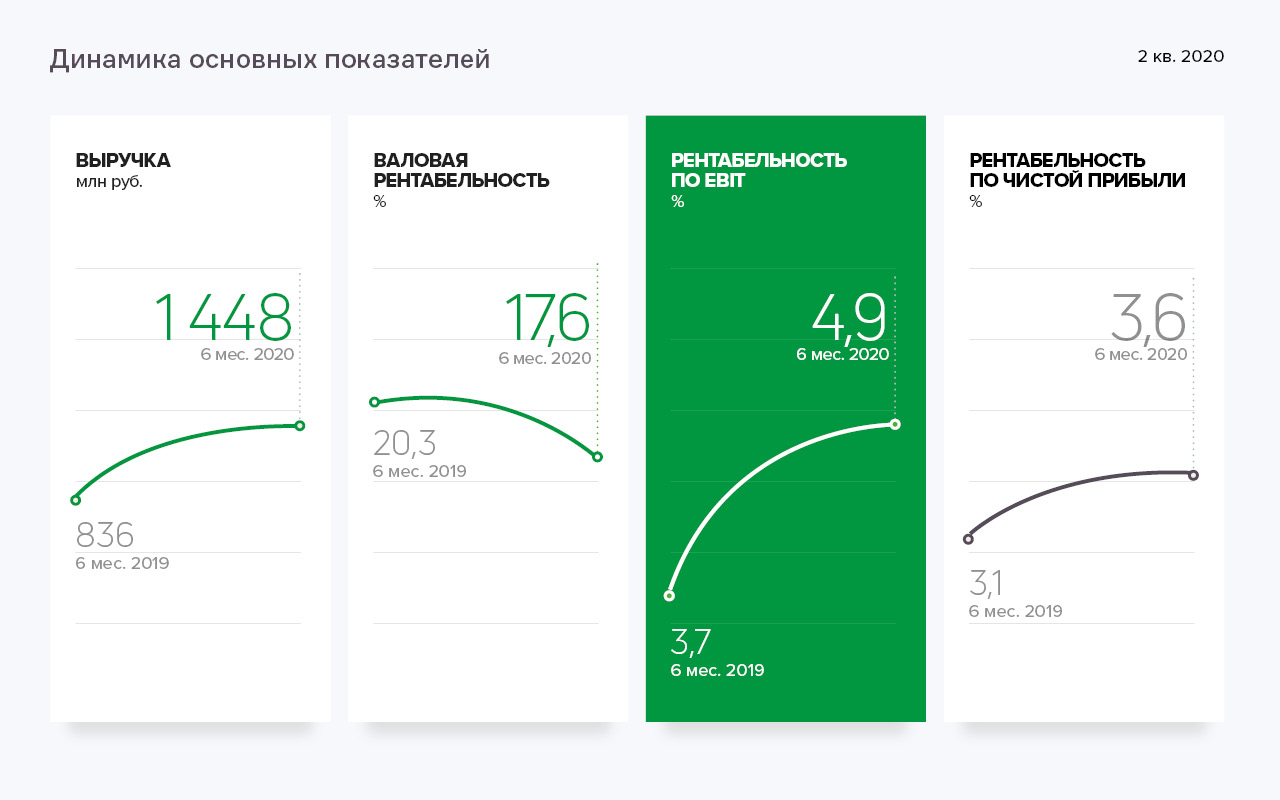

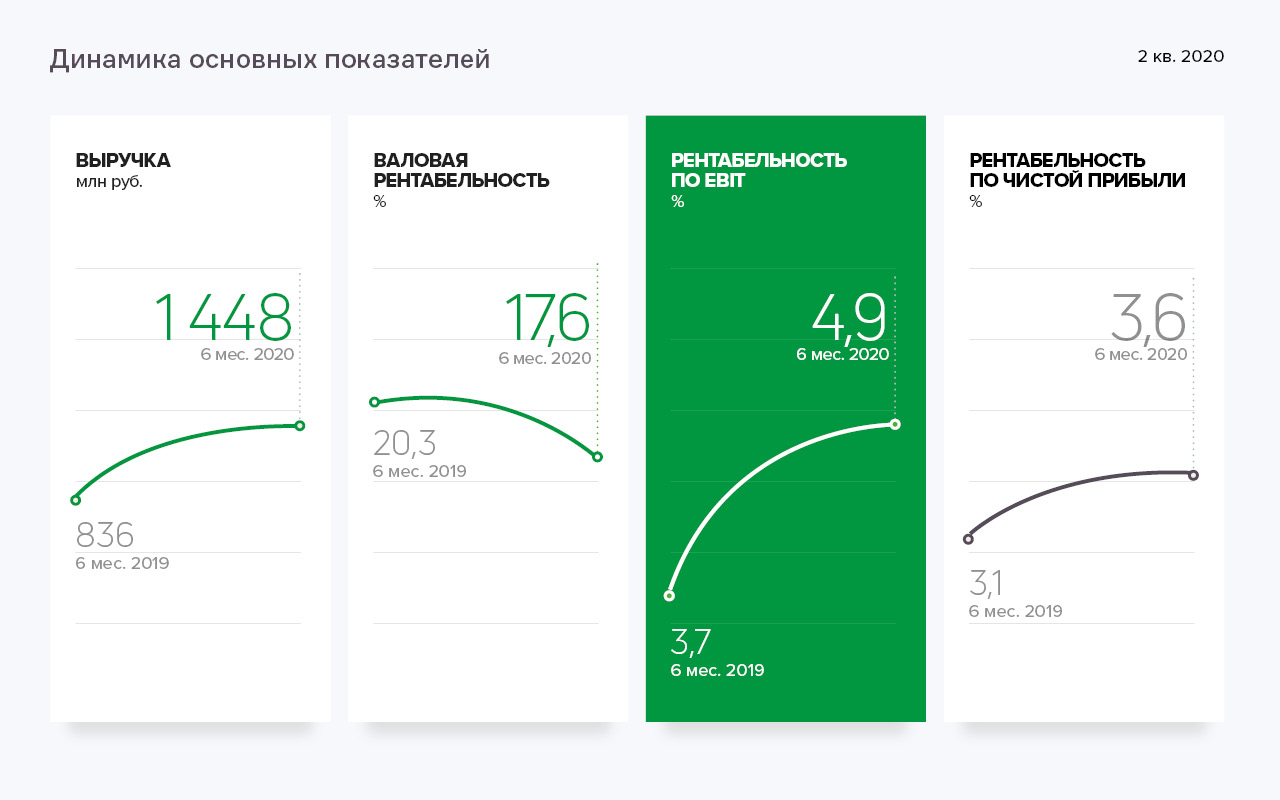

- Объем выручки за первое полугодие 2020 г. составил 1,4 млрд руб. Валовая рентабельность — 17,6%, рентабельность по чистой прибыли — 3,6%, рентабельность по EBIT — 4,9%, что является довольно высокими результатами в разрезе отрасли.

- По состоянию на 30.06.2020 собственный капитал компании, сформированный за счет нераспределенной прибыли, достиг суммы в 164,4 млн руб., что превышает 25% от общего объема активов. При этом внешний финансовый долг составляет не более 35% от валюты баланса.

- В апреле-июне 2020 г. оборачиваемость запасов составляла порядка 4-х дней, оборачиваемость дебиторской и кредиторской задолженности — 65 и 15 дней соответственно.

- Агропромышленный трейдинг имеет ярко выраженную сезонность. В летний период реализуются товарные запасы, а дебиторская задолженность возрастает за счет авансовых платежей в пользу сельхозпроизводителей.

- Текущие финансовые обязательства компании составляют 347,4 млн руб., из которых 131,2 млн — займы, предоставленные акционерами, 174,5 млн — банковский кредит. Долговая нагрузка имеет низкий уровень: соотношение долга к выручке — 0,13х; к капиталу — 2,11х; к EBIT — 2,41х.

- Финансовое состояние АО «Новосибирскхлебопродукт» по методологии USC характеризуется как удовлетворительное. Негативное влияние оказывает сезонный характер бизнеса и связанная с этим волатильность оборачиваемости ресурсов и рентабельности продаж.

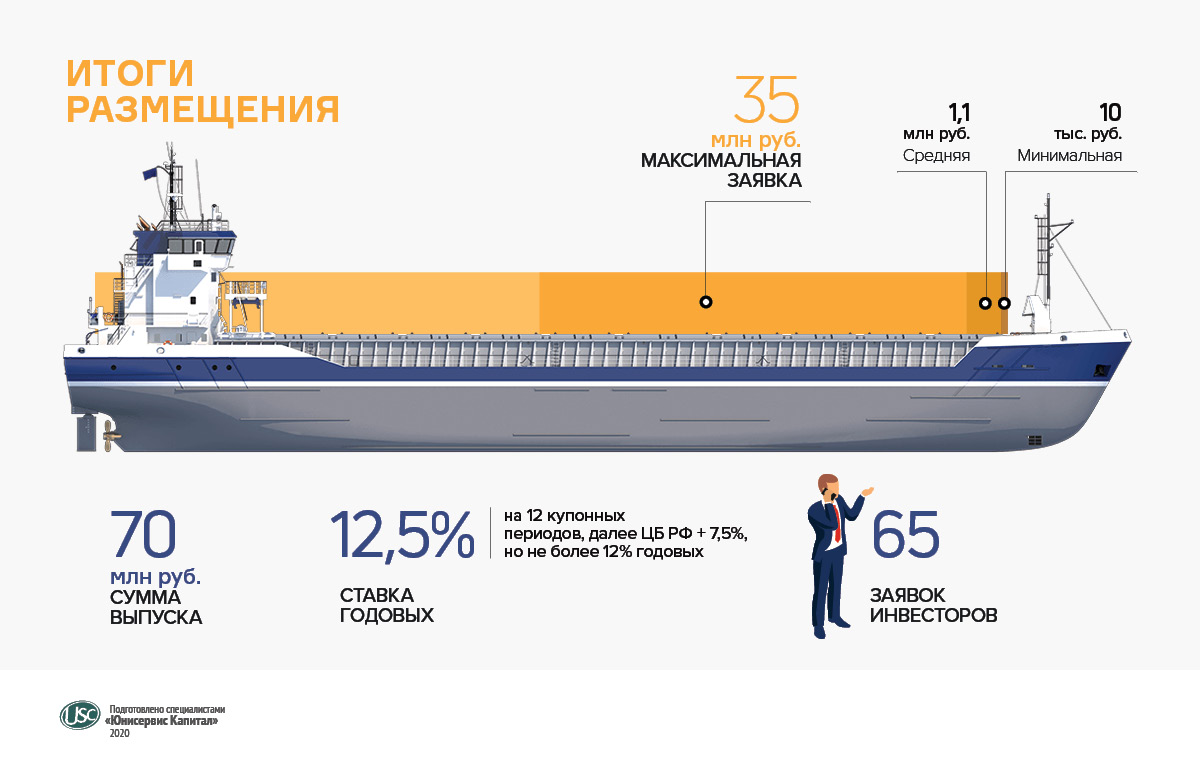

- Компания привлекла 70 млн руб. через облигации на 4 года. Купон ежемесячный. Ставка — 12,5% на первый год обращения выпуска, далее — ключевая ставка ЦБ РФ + 7,5%, но не более 12% годовых.

- За 2020-23 гг. компания планирует существенно увеличить товарооборот за счет расширения ассортимента товаров и развития европейского направления, наладить производство масла подсолнечника и переработку орехов (кешью, кедровые ядра).

PDF-версию аналитического покрытия с графиками и сопроводительными комментариями смотрите по ссылке.

|