|

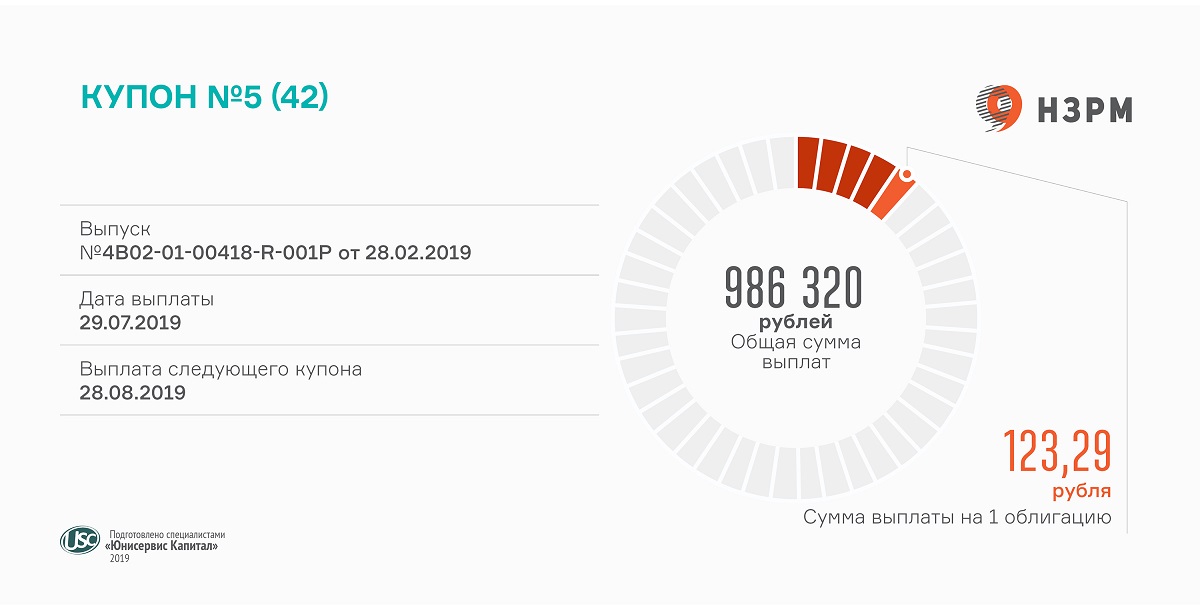

Несмотря на непростые рыночные условия, завод наращивает выручку и увеличивает объемы поставок действующим клиентам. По итогам полугодия выручка завода составила 812 млн руб., рост по отношению к аналогичному периоду прошлого года составил 4%. Основной драйвер роста — увеличение поставок крупным клиентам, с которыми завод сотрудничает на протяжении последних лет. Благодаря оптимизации производственных процессов, валовая прибыль также увеличилась на 10%, а EBIT — на 37% относительно показателей прошлого года. Во втором квартале финансовый долг предприятия вырос за счет привлечения банковского финансирования для пополнения оборотного капитала. Это негативно сказалось на чистой прибыли компании, которая снизилась относительно первого полугодия 2018 года. Однако по облигационной программе компания получит в августе возмещение части процентных затрат в рамках федеральной программы поддержки МСБ, что отразится на росте прибыли. Долг по-прежнему не превышает 25% выручки завода, отношение долга к EBIT варьируется от 3 до 5 раз. Текущая долговая нагрузка компании не создает рисков, так как покрывается активами: чистые активы на конец второго квартала 2019 г. составили 73 млн руб., а рыночная стоимость основных производственных активов почти в два раза больше размера долга. Напомним, что завод разместил дебютный выпуск биржевых облигаций на сумму 80 млн рублей в феврале 2019 года со сроком обращения 3,5 года. Текущая ставка составляет 15% годовых, выплаты осуществляются ежемесячно. |