|

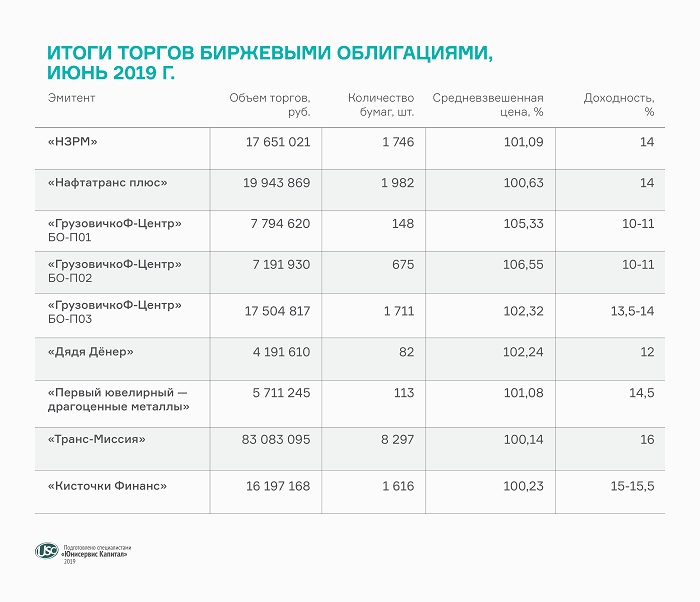

В мае объем вторичных торгов облигациями «ПЮДМ» составил 7% от объема выпуска, первого выпуска «ГрузовичкоФ» и «Дядя Дёнер» — по 11%, «НЗРМ» — 20%, «Нафтатранс плюс» — 25%, второго выпуска «ГрузовичкоФ» — 27%. В сравнении с апрелем общий оборот бумаг наших эмитентов снизился, однако выросла средневзвешенная цена, по которой всех обгоняет «ГрузовичкоФ». Итак, к деталям. Вторичные торги облигациями «ПЮДМ» составили в мае 7,8 млн рублей по средней цене 101,11%. Выше стоимость была только в ноябре 2018 г. — 101,46%. Напомним, ранее компания установила ставку 15% на 13-24 из 60 купонных периодов и прошла оферту. В течение первого года обращения выпуска купон рассчитывался по ставке 18% годовых.

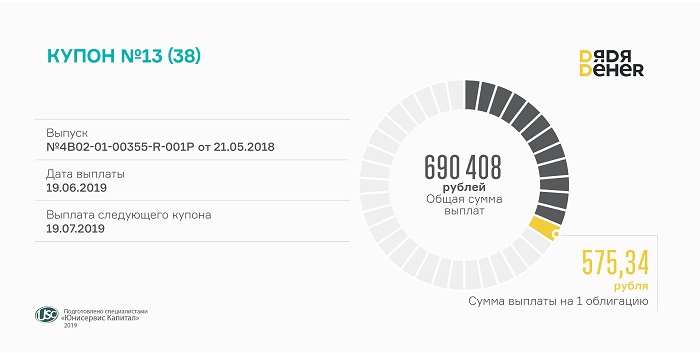

Средневзвешенная стоимость облигаций «Дядя Дёнер» составила рекордные 102,13% от номинала, что компенсировало снижение объема торгов до 6,4 млн рублей. Оператор общественного питания тоже успешно прошел безотзывную оферту в мае, сохранив ставку 13-24 купонов на уровне 14%. Объем торгов 120-миллионного выпуска «Нафтатранс плюс» вырос до 30,3 млн руб., средневзвешенная цена — со 100,66% до 100,72% от номинала. Максимальная цена в мае достигала 101,5%. Стоимость облигаций Новосибирского завода резки металла увеличилась до 101,34% при максимальной цене в мае 102,9%. Оборот за прошлый месяц составил 15,9 млн руб. — пятую часть объема выпуска «НЗРМ». Рекорды продолжает ставить «ГрузовичкоФ»: бонды первого выпуска торговались в прошлом месяце по 105,55% от номинала, второго выпуска — по 106,27%. При этом вторичные торги облигациями составили 5,6 и 11 млн рублей соответственно. Примечательно, что 23 мая котировка по бумагам второго выпуска снизилась до 88,91%. Некто продал в рынок около 50 облигаций. Больший объем был продан выше номинала, однако часть пакета была продана ниже, при этом котировки на покупку тут же восстановились до уровня выше 104% от номинала. На этот случай хочется напомнить инвесторам, что покупка (как и продажа) облигаций существенно отличается от акций: первые менее ликвидны, и вход-выход из бумаги требуют времени. Данный объем (500 тысяч рублей) можно было бы легко продать в рынок постепенно в течение дня по цене 104% от номинала, так как ежедневный спрос в «стакане» — более 1-2 млн рублей.

|