|

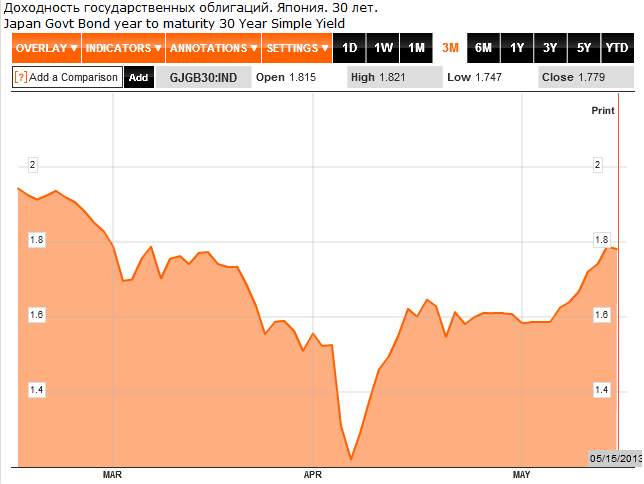

На рынках сейчас работают три основных драйвера, и два из них служат росту доллара. Первый и совсем непонятный стимул, высосанный из пальца и не имеющий под собой никакой основы, кроме статей в WSJ и "мнений" некоторых аналитиков - это скорое окончание QE или явное снижение покупок трежерис или MBS. В сотый раз пришлось пересмотреть позиции членов комитета по открытым рынкам, я это делал уже не раз, но на всякий случай сподобился пройти по пресс-релизам членов FOMC и даже почитал речи неголосующих председателей федеральных резервных банков. На рынках сейчас работают три основных драйвера, и два из них служат росту доллара. Первый и совсем непонятный стимул, высосанный из пальца и не имеющий под собой никакой основы, кроме статей в WSJ и "мнений" некоторых аналитиков - это скорое окончание QE или явное снижение покупок трежерис или MBS. В сотый раз пришлось пересмотреть позиции членов комитета по открытым рынкам, я это делал уже не раз, но на всякий случай сподобился пройти по пресс-релизам членов FOMC и даже почитал речи неголосующих председателей федеральных резервных банков.

Новых веяний практически нет. Все представители ФРС придерживаются своих мнений и присутствуют как ярко выраженные ястребы, так и твёрдо сидящие в курятнике голуби. Сложно отследить настроения в официальных речах, где настолько всё зализано и причёсано, что оттенки теряются, но это и неважно, главное видеть осевую линию и отклонения от неё. Камнем преткновения в размышлениях глав Федбанков являются экономические показатели, относительно которых и строятся дальнейшие планы ФРС. Бытует мнение, что экономика восстанавливается, особенно приятно людям из Феда повторять о снижении безработицы. Уж какое там снижение - мы и сами видим, сплошные пересмотры правил расчёта данных. То есть этот показатель явно тянут за уши. Зачем - непонятно. Второе, чем любят бравировать чиновники от ФРС - это ипотечные ставки и рост строительства. По мнению некоторых деятелей, стройка строится и за ипотечными кредитами начали выстраиваться многокилометровые очереди. Глава Федерального резервного банка Сан-Франциско Джон Уильямс с честными глазами заявляет, что "...положение рынка труда США улучшилось с момента запуска третьего раунда количественного смягчения. Если ситуация продолжит улучшаться, то этот процесс можно будет назвать существенным прогрессом, и, соответственно, снизить объемы покупок облигаций". Джон предполагает, что этим летом пора начинать сворачивать QE. Ещё один деятель из ФРС, глава ФРБ Бостона Эрик Розенгрен сказал, что инфляция, которая "остается ниже цели ФРС вызывает беспокойство и можно предложить, что политики предприняли недостаточные действия для того, чтобы поддержать рост". Понимайте как хотите, но если "денежно-кредитное стимулирование оказалось достаточно эффективным", значит его можно и продолжить. Третий, кого я хочу упомянуть, глава ФРБ Филадельфии Чарльз Плоссер. Это известный ястреб с вечным желанием прекратить QE как пагубное явление. С его слов, всё движется к снижению безработицы к семи процентам и, соответственно, заканчивать всяческое стимулирование можно к концу текущего года. Глава Федерального резервного банка Ричмонда Джеффри Лэкер критикует последние решения FOMC и считает, что сколь ни адаптивна политика ФРС, она не в состоянии стимулировать дальнейший рост, а вот риски, связанные с выходом из слишком затянувшихся программ могут быть очень негативными. "Дополнительное стимулирование не гарантирует улучшение экономического роста, а только увеличивает проблемы ФРС". В принципе пораженческие настроения. Из четырёх перечисленных президентов региональных ФРБ, трое стопроцентно за прекращение QE в этом году и вообще в самое ближайшее время. И неважно, голосуют они в Комитете или нет. Важно то, что в рыночной среде они создают негативную атмосферу, способную развернуть растущие фондовые рынки. Особенно интересными в этом плане являются прогнозы того же Блумберг, экономисты которого предвещают частичный отказ от стимулирования уже на ближайшем заседании FOMC, которое состоится 18 - 19 июня. Вопрос. Отчего вдруг так активизировались председатели ФРБ, и откуда у них взялись настолько оптимистичные данные для того, чтобы заявлять об улучшениях, подводящих ФРС к сворачиванию QE? Отчего вдруг на прошедшей неделе подряд выступали члены Комитета по открытым рынкам, и Раскин, и Кочерлакота, и Фишер? Официальные данные говорят об улучшениях, но верный и непредвзятый взгляд говорит об обратном. Неужто чиновники Феда верят официальной статистике? Нет, господа, всё не так просто. Вероятнее всего, хоть нас и не предупредили, Фед всё-таки готовится к смене политики, но в данный момент прощупывается почва для первого шага. Про безработицу в США. Написано множество независимых исследований по этому поводу. Дмитрий Шагардин провёл отличное исследование, которое я лично перечитал несколько раз для лучшего усвоения. Мне такой работы не провести вовек из-за природной лени. Само название трактата говорит само за себя: "Рынок труда США: качественное ухудшение". Почитайте, короче, полезно. Небезызвестный Пол Волкер считает, что роста экономики практически нет и незачем так пристально следить за рынком труда, в текущих условиях улучшений на нём ждать не стоит. Про строительство и ипотеку в США. Незачем далеко ходить, достаточно посмотреть на количество закладок новых домов в штатах и убедиться в слабости рынка жилья. Некоторые показатели строительства идут вверх, но нестабильно. Например индекс цен на жильё в месячном выражении показывает неплохой рост. Всё можно посмотреть на сайте census.gov. Фиксированные ставки по ипотеке на текущий момент: 30 yr fixed - 3.71, 15 yr fixed - 2.96, можно сказать, что с января ставки подросли, но так и не перешли так называемый "критический" предел в 4.5%. Ставки остаются исключительно низкими. Я привёл эти данные для того, чтобы показать всю абсурдность предсказаний прекращения стимулирования на основании улучшений в экономике. Рынок труда в минусе, строительство нестабильно и рынок жилья в подвешенном состоянии, инфляция не растёт. Установленные самим FOMC показатели, при которых только возможен разговор о выходе из QE - в очень туманном будущем. Мне до сих пор непонятны мотивы всех тех, кто утверждает о прекращении стимулирования в ближайшем будущем. Ни мотивы членов Феда, ни мотивы "экономических аналитиков" из WSJ и Блумберга. Вторую часть обзора и примитивный теханализ по валютам напишу чуть позднее. Мирошниченко Михаил (consortium) Примечания. — Обзоры не являются рекомендациями к торговым операциям. — Прежде чем делать выводы по конкретной статье, загляните в предыдущие, может быть там есть объяснение моих действий сегодня.

|

Сегодня выступали Буллард и Дадли. Одно из выступлений было долгожданным сюрпризом, так как Буллард голосует в FOMC, в

Сегодня выступали Буллард и Дадли. Одно из выступлений было долгожданным сюрпризом, так как Буллард голосует в FOMC, в

Второй драйвер из трех, влияющих сейчас на рост доллара и одновременно давящих на евро, является, конечно, угроза дальнейшего снижения ставок ЕЦБ. Для выяснения настроений в среде руководства центробанка мне пришлось пройтись по выступлениям членов управляющего совета. Как я уже писал,

Второй драйвер из трех, влияющих сейчас на рост доллара и одновременно давящих на евро, является, конечно, угроза дальнейшего снижения ставок ЕЦБ. Для выяснения настроений в среде руководства центробанка мне пришлось пройтись по выступлениям членов управляющего совета. Как я уже писал,

На рынках сейчас работают три основных драйвера, и два из них служат росту доллара. Первый и совсем непонятный стимул, высосанный из пальца и не имеющий под собой никакой основы, кроме статей в WSJ и "мнений" некоторых аналитиков - это скорое окончание QE или явное снижение покупок трежерис или MBS. В сотый раз пришлось пересмотреть

На рынках сейчас работают три основных драйвера, и два из них служат росту доллара. Первый и совсем непонятный стимул, высосанный из пальца и не имеющий под собой никакой основы, кроме статей в WSJ и "мнений" некоторых аналитиков - это скорое окончание QE или явное снижение покупок трежерис или MBS. В сотый раз пришлось пересмотреть  Всё вышло практически по сценарию. Предварительный расчёт

Всё вышло практически по сценарию. Предварительный расчёт

Всё пристальнее рынок наблюдает за экономическими данными и за исследованиями разного рода институтов. Иногда реакция бывает не совсем однозначной, но чаще всего всё происходит в рамках правил игры. Не так давно я

Всё пристальнее рынок наблюдает за экономическими данными и за исследованиями разного рода институтов. Иногда реакция бывает не совсем однозначной, но чаще всего всё происходит в рамках правил игры. Не так давно я

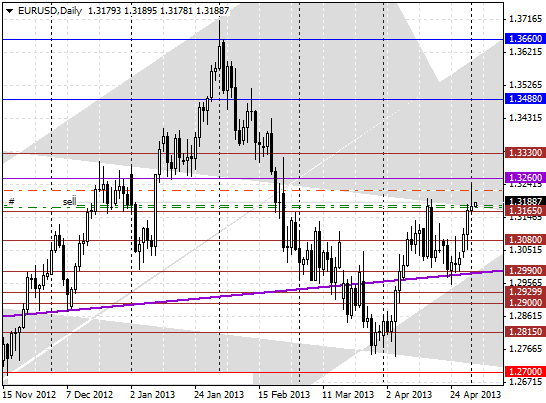

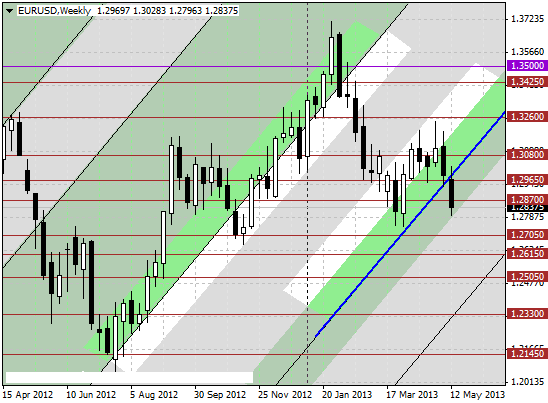

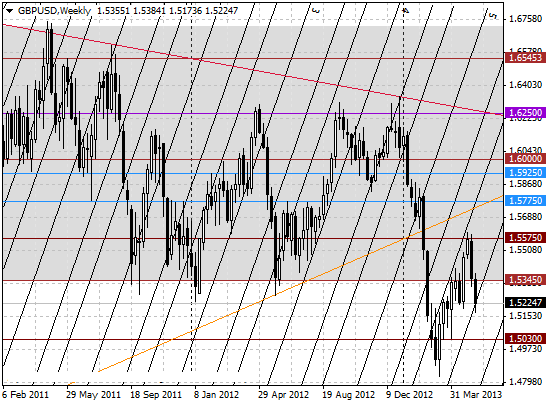

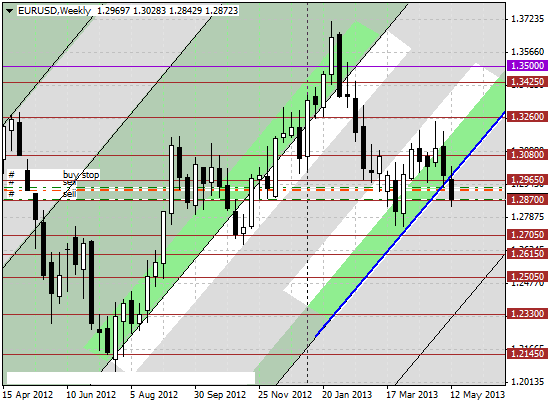

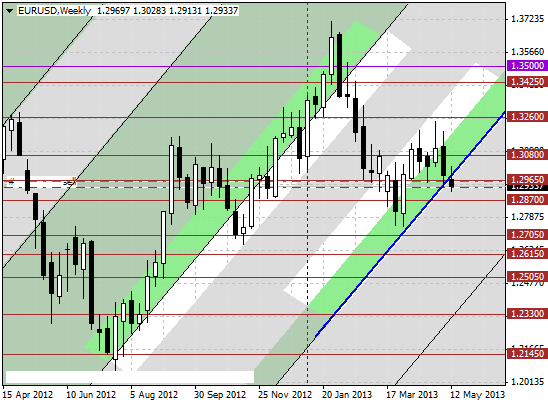

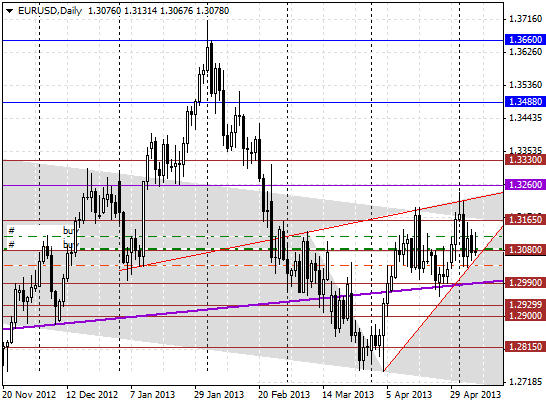

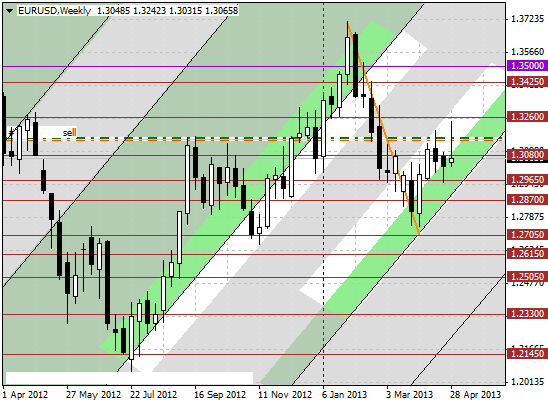

Сегодня совсем коротко. Позвонил своему внештатному агенту и попросил краткую выдержку по евро и фунту от шести европейских банков. В евро большой интерес к покупкам лежал и лежит и никуда не девался на 1.2970-85, выше стоят заявки на покупки с возможностью докупиться, этот интерес расположен на 1.3180-3110. С кабелем картина более размытая, там интерес к покупкам размазан по диапазону 1.53-1.54, области концентрации заявок 1.5300-20, 1.5380-1.5410. В очередной раз предупрежу: сентимент меняется мгновенно, как и произошло сегодня, доллар покупали по всем фронтам. Рынки адаптивны. Там, где минуту назад был сильный спрос, его может не оказаться.

Сегодня совсем коротко. Позвонил своему внештатному агенту и попросил краткую выдержку по евро и фунту от шести европейских банков. В евро большой интерес к покупкам лежал и лежит и никуда не девался на 1.2970-85, выше стоят заявки на покупки с возможностью докупиться, этот интерес расположен на 1.3180-3110. С кабелем картина более размытая, там интерес к покупкам размазан по диапазону 1.53-1.54, области концентрации заявок 1.5300-20, 1.5380-1.5410. В очередной раз предупрежу: сентимент меняется мгновенно, как и произошло сегодня, доллар покупали по всем фронтам. Рынки адаптивны. Там, где минуту назад был сильный спрос, его может не оказаться. Часто это вызывает недоумение, а кое-кого приводит в трепет близкое присутствие кукла, который своей мохнатой лапой смешивает карты, следит за каждым трейдеров в отдельности и портит ему жизнь интригами. В бредовом сознании трейдера кукл принимает различные образы, иногда это какие-то "крупные игроки", иногда это Консорциум (есть люди, вообще не понимающие значения этого слова), а иногда это существо совсем близкое, и с ним можно пообщаться по телефону и даже поспорить в личной переписке - это брокер, личная неприязнь к которому зачастую принимает маниакальные черты.

Часто это вызывает недоумение, а кое-кого приводит в трепет близкое присутствие кукла, который своей мохнатой лапой смешивает карты, следит за каждым трейдеров в отдельности и портит ему жизнь интригами. В бредовом сознании трейдера кукл принимает различные образы, иногда это какие-то "крупные игроки", иногда это Консорциум (есть люди, вообще не понимающие значения этого слова), а иногда это существо совсем близкое, и с ним можно пообщаться по телефону и даже поспорить в личной переписке - это брокер, личная неприязнь к которому зачастую принимает маниакальные черты.

Продолжаем наблюдать. Реакция рынка на "замечательные" отчёты по рынку труда в США - нейтральная. Реакция на снижение ставки ЕЦБ и на речь Драги в понедельник - тоже практически нейтральная. Реакция на небольшие уточнения и дополнения от чиновников из околофинансовых сфер - краткосрочная и практически тоже не колышет валютный рынок.

Продолжаем наблюдать. Реакция рынка на "замечательные" отчёты по рынку труда в США - нейтральная. Реакция на снижение ставки ЕЦБ и на речь Драги в понедельник - тоже практически нейтральная. Реакция на небольшие уточнения и дополнения от чиновников из околофинансовых сфер - краткосрочная и практически тоже не колышет валютный рынок.

Всё бы ничего, но на пресс-конференции Драги на прямой вопрос о том, предполагается ли дальнейшее снижение ставок, ответил так же прямо: да, это вполне вероятно; причём о снижении депозитной ставки (ниже нуля, дальше некуда снижать)

Всё бы ничего, но на пресс-конференции Драги на прямой вопрос о том, предполагается ли дальнейшее снижение ставок, ответил так же прямо: да, это вполне вероятно; причём о снижении депозитной ставки (ниже нуля, дальше некуда снижать)

В риторике FOMC почти ничего не поменялось. Странную фразу "Комитет готов

В риторике FOMC почти ничего не поменялось. Странную фразу "Комитет готов