|

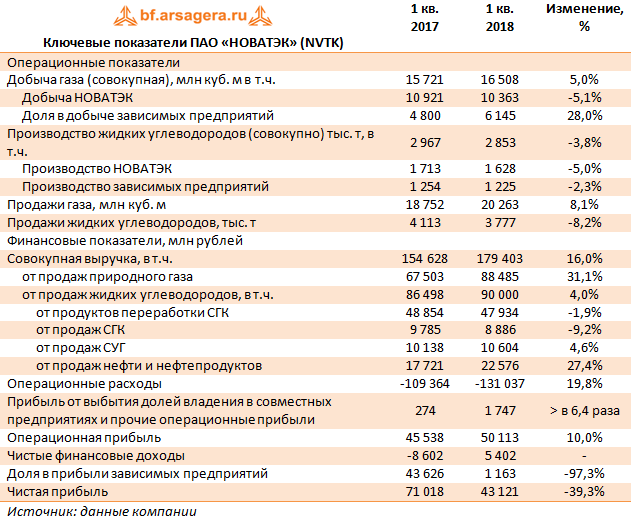

НОВАТЭК представил консолидированную финансовую отчетность за 1 кв. 2018 года.

Совокупная выручка компании увеличилась на 16% до 179,4 млрд руб. Доходы от реализации жидких углеводородов при этом выросли всего на 4% до 90 млрд руб. В их структуре произошло снижение продаж стабильного газового конденсата на 9,2%, а также падение продаж продуктов переработки стабильного газового конденсата на 1,9% в результате существенного снижения объемов реализации, что было отчасти компенсировано ростом средних цен реализации. Рост выручки от реализации сжиженного углеводородного газа (+4,6%), сырой нефти и нефтепродуктов (+27,4%) произошел преимущественно в результате увеличения средних цен реализации. Выручка от реализации природного газа возросла на 31,1% - до 88,5 млрд руб. Добыча газа самим НОВАТЭКом снизилась на 5,1% - до 10 363 млн куб. м., а с учетом доли в добыче зависимых предприятий наблюдается увеличение на 5% (до 16 508 млн куб. м.). Начало поставок СПГ, приобретаемого у «Ямала СПГ», на международные рынки с декабря 2017 года, а также рост цен и объемов реализации природного газа на внутреннем рынке привели к росту общей средней цены реализации на 21,3% и объемов реализации на 8,1%. Операционные расходы выросли на 19,8% (до 131 млрд руб.) главным образом из-за роста средних цен покупки природного газа и жидких углеводородов, а также объема покупок природного газа у совместных предприятий (+43%) в связи с запуском производства СПГ в «Ямале СПГ» в конце 2017 года и с возросшим спросом со стороны конечных потребителей. В отчетном периоде в составе статьи «прибыль от выбытия долей владения в совместных предприятиях и прочие операционные прибыли» НОВАТЭК признал прибыль от выбытия 3,3%-ной доли владения в «Арктикгазе» в размере 1 645 млн рублей. Данная операция являлась заключительным этапом ранее начатой реструктуризации, направленной на достижение паритетного владения с Газпром нефтью в совместном предприятии «Арктикгаз». В результате, доля НОВАТЭКа в «Арктикгазе» снизилась с 53,3% до 50,0%. В итоге операционная прибыль компании увеличилась на 10%, составив 50,1 млрд руб. Долговая нагрузка компании с начала года снизилась на 11,5 млрд руб., составив 144,3 млрд руб., что вкупе с сокращением стоимости обслуживания долга привело к уменьшению процентных расходов до 1,2 млрд руб. (-45,5%). Положительные курсовые разницы составили 3,4 млрд руб. против убытков от курсовых разниц в 3,8 млрд руб. годом ранее, и были получены в результате переоценки полученных и выданных займов, а также остатков денежных средств на счетах в иностранной валюте. Существенное снижение дохода по статье «Доля в прибыли зависимых предприятий» в 37,5 раз до 1,2 млрд руб. было обусловлено во многом отрицательными курсовыми разницами по валютным долговым обязательствам «Ямала СПГ» и «Тернефтегаза». В итоге чистая прибыль НОВАТЭКа сократилась на 39,3% – до 43,1 млрд руб. В целом отчетность вышла в рамках наших ожиданий, мы скорректировали прогнозные цены на ряд продуктов компании, а также учли тенденции роста операционных расходов, что привело к снижению прибыли по итогам 2018 года и ее снижению в последующих периодах. Дальнейший рост финансовых показателей компании мы связываем с выходом на полную мощность новых проектов (Ямал-СПГ).

Акции компании в данный момент торгуются с P/E 2018 около 10,6 и не входят в число наших приоритетов. ___________________________________________ Подробнее о выборе акций, расчете потенциальной доходности и принципах формирования и управления портфелем читайте в книге «Заметки в инвестировании» https://arsagera.ru/~/38399 |