|

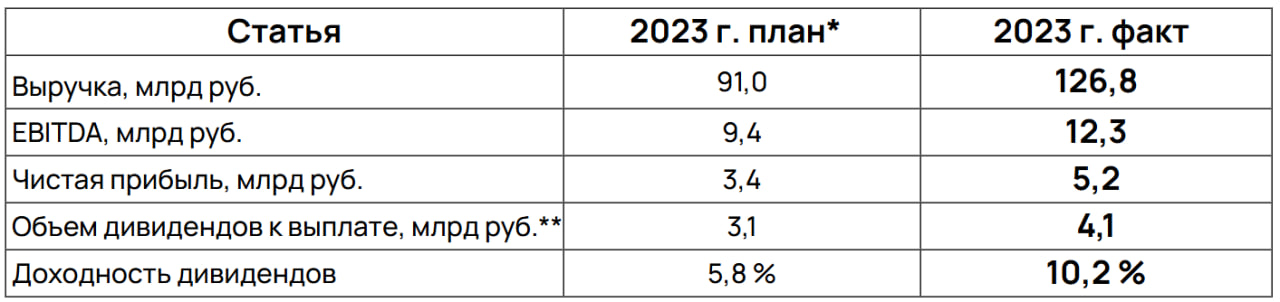

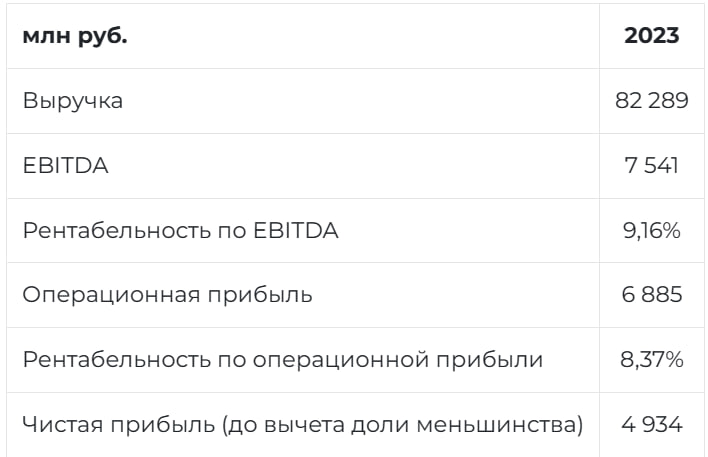

Давайте глянем на бумагу и порассуждаем, что тут, да как. Если мельком взглянуть на отчет за 2023 год, то у компании не всё так уж и плохо: -Выручка, млрд руб. — 91,0 (план.); 126,8 (факт. (+95% г/г)); -EBITDA, млрд руб. — 9,4 (план.); 12,3 (факт. (+91% г/г)); -Чистая прибыль, млрд руб. — 3,4 (план.); 5,2 (факт.( увел. в 3 раза г/г)); Объем дивидендов к выплате, млрд руб. — 3,1 (план.); 4,1 (факт.); Видим, что отчетность вышла лучше ожиданий, компания выплачивает неплохие дивиденды, но, несмотря на это, её котировки упали на почти что 40% с начала года. Почему так? — да всё дело сейчас в растущей инфляции, а именно, в способе борьбы с ней (ключевая ставка), ну, и ряда других факторов (к примеру, та же налоговая реформа). На рынке мы видим распродажу почти что всех бумаг (корректируется даже всеми любимый сбер) и удивляться, почему евротранс с такой хорошей отчетностью идёт вниз не приходится. Тут не нужно искать причину в самой компании — нужно посмотреть на общих фон. А сейчас, он не самый благоприятный. Плюсом, это на столько крупная компания, чтобы в ней пересиживать коррекцию — поэтому, выбор сейчас в пользу неё вряд-ли упадет (разве что, спекулятивный). не является инвестиционной рекомендацией Тг канал — https://t.me/%203XLMzwxnNiI3ZTQy (INVESTLOL)

|

(INVESTLOL)

(INVESTLOL)

(INVESTLOL)

(INVESTLOL)