|

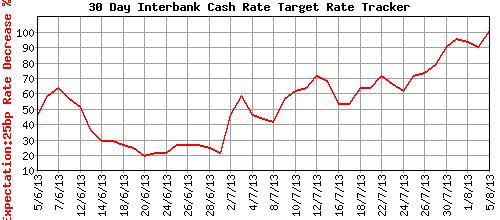

Понизит ли ставку Резервный Банк Австралии? Вероятность понижения ставки Резервным Банком Австралии завтра с точки зрения фьючерсных трейдеров, торгующих на австралийской бирже, если судить по графику, приведенному ниже, приблизилась к 100 процентам.

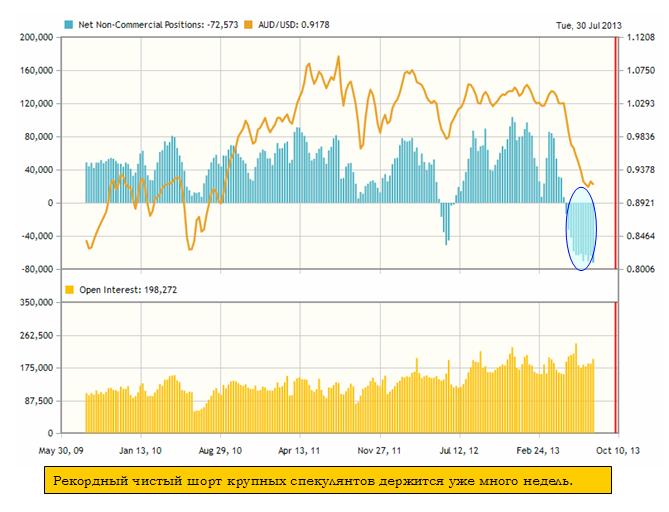

Я лично оценил бы эту вероятность не более, чем в 60%. Почему я так думаю? Главная причина очень проста, - зачем Банку Австралии делать то, что за них уже сделал рынок? Целью понижения ставки, прежде всего, является ослабление курса национальной валюты. Австралийский доллар сейчас и так очень слаб, и нет необходимости для этого понижать процентную ставку. Потом не в минутках RBA, не в заявлениях главы Банка Австралии Гленна Стивенса я не вижу таких уж очевидных намеков на понижение ставки. Скорее это выглядит как вербальные интервенции. Вербальные интервенции как метод монетарной политики Мы являемся свидетелями новой стадии валютных войн. На этой стадии движения на валютном рынке в значительной степени генерируются не реальными действиями, а высказываниями крупных чиновников. И чиновники Резервного Банка Австралии в этом плане не исключение. Им это так же успешно удается, как Марио Драги и Бену Бернанке. Они создают у рынков нужный «галлюциногенный эффект» (полагаю, что не без содействия некоторых участников рынка, усиливающих эффект своими собственными вербальными интервенциями) и это избавляет их от необходимости принятия конкретных действий. Впрочем, думаю, что это уже не имеет принципиального значения – понизит RBA ставку завтра или нет – австралийский доллар в ближайшее время ждет отскок. Полагаю, что примерно в район 0,905-0,915, может быть и больше... Массированного шортокрыла я не ожидаю, но какой-то вполне возможен. Уж слишком медвежья диспозиция у крупных спекулянтов на фьючерсном рынке.

Среднесрочный и долгосрочный прогноз по австралийскому доллару остаются негативными. Падение австралийского доллара неадекватно сильное Я полагаю, что австралийский доллар испытывает неадекватно сильное падение. Для меня почти очевидно, что темпы роста в Китае в ближайший год не упадут ниже 7%, а, скорее всего, ниже 7,5% - официальной планки китайского правительства. Если даже упадут, то мы об этом не узнаем, поскольку китайское правительство активно манипулирует экономическими показателями. Это хорошо известный факт. Какие основания тогда для курса австралийского доллара падать в район 0,80, как это прогнозируют большинство инвестиционных домов? Не следует забывать, что помимо других достоинств австралийский доллар является высокодоходной валютой – единственный высокодоходной валютой среди G7-валют и единственной высокодоходной валютой среди валют, входящих в состав валютных резервов. По моей оценке сейчас центральные банки должны ежемесячно покупать австралийского доллара не менее, чем на 7-10 млрд. американских долларов только для того, чтобы поддерживать неизменным количество австралийского доллара в структуре валютных резервов. Для меня очевидно, что одной из причин, если не главной причиной столь сильного падения австралийского доллара, является противостояние розничных трейдеров с одной стороны, провайдеров ликвидности и крупных спекулятивных хеджфондов с другой стороны. Это противостояние длится уже несколько месяцев. В связи с этим возникает вопрос: когда хеджфонды начнут разворачивать свои позиции? У меня в последнее время появились большие сомнения в том, что они пойдут на глобальный разворот своих позиций. В ближайшие 12-18 месяцев мы не увидим крупных спекулянтов в чистой длинной позиции по австралийцу. В том числе это связано и с тем, что я знаю, сколь авторитетные имена среди спекулянтов, которые сейчас шортят австралийский доллар. Но перепроданность австралийца очень высока, и какая-то часть спекулянтов может сбросить или сократить свои позиции. Поэтому я считаю, что локальный отскок по AUDUSD очень вероятен! И не исключено, что это может произойти сегодня... Ведь завтра произойдет событие, на которое «австралийские медведи» возлагали такие сильные надежды – заседание RBA по процентной ставке. Статья в австралийской Sydney Morning Herald проясняет некоторые моменты. Сегодня утром в австралийской газете Sydney Morning Herald появилась статья, в которой звучат созвучные моим мысли. К моменту написания статьи уже были известны данные по розничным продажам. Следовательно, статья была написана сегодня утром примерно в 6-7 утра по Москве. Автор статьи, так же как и я, немного недоумевает столь категоричному настрою на завтрашнее заседание RBA. Он пишет: В то время, как участники рыночного тотализатора почти единодушны в предсказании, что Резервный Банк понизит завтра процентную ставку на 25 пунктов и я не удивлюсь, если они окажутся правы – но мне кажется, что я, возможно, являюсь единственным человеком, который так же не удивится, если RBA оставит все без изменений. Далее автор статьи Michael Pascoe пишет: Два важных экономических изменения с прошлого заседания Банка Австралии негативны для понижения ставки. Австралийский доллар упал ниже 90 американских центов – во-первых, и бюджетная политика, после того, как в течение года была тормозом экономики, повернулась в сторону стимулирования, - это во-вторых. Если мы посмотрим последние данные, то увидим, что уровень занятости в Австралии достаточно волатильный показатель. В феврале было +71,5 тыс. человек, в марте -36,1 тыс. чел, в апреле опять +50,1 тыс. человек. Автор подмечает важные особенности, касающиеся занятости в Австралии. Все же рост безработицы в прошлом месяце не представляет изменения в экономическом ландшафте – это ожидалось Банком Австралии и это неизбежно при росте занятости на 1% и роста численности населения в работоспособном возрасте на 1,8%. Это причина, по которой правительство уже сократило ставку и почему правительство позволило вырасти дефициту бюджета в этом году. Автор отмечает, что хотя рост безработицы влияет на потребительское доверие, но на самом деле рост числа занятых означает рост потребления в будущие месяцы и годы. По поводу речи Гленна Стивенса автор пишет абсолютно то же самое, что я писал в одной из прошлых статей: As for Governor Glenn Stevens’ speech last week, there was absolutely nothing new in it regards to monetary policy. It seems to have been a case of people reading into the speech what they wanted to hear, rather than what the governor carefully said. В переводе: Что касается речь Гленна Стивенса на прошлой неделе, то в ней не было абсолютно ничего нового, - что касается монетарной политики. Кажется, это тот случай, когда люди, вчитываясь в речь, слышат в ней то, что им хотелось бы услышать, а не те осторожные слова, которые хотел сказать глава RBA. И еще один фактор, который добавляет сомнений в понижении ставки – он связан с предстоящими в этом месяце выборами. Автор статьи пишет: Есть еще один фактор, значение которого очень трудно измерить: в начале месяца, когда состоятся выборы и результаты опросов показывают, что шансы 50/50, неужели кто-то думает, что понижение ставки на 25 процентных пункта приведет к серьезным изменениям в спросе или настроении потребителей? Сколько раз в этом году понизит ставку RBA? У меня есть большие сомнения, что в этом году RBA понизит ставку более одного раза. С моей точки зрения, австралийское правительство может отдать предпочтение нестандартным мерам стимулирования - а именно увеличению государственного финансирования различных программ и проектов. Увеличение государственных расходов и дефицита бюджета не критично для австралийской экономики и будет способствовать поддержанию экономики в трудный для ключевых отраслей австралийской экономики ( добыча железной руды и угля) период. Австралийский госдолг очень высоко котируется на рынке и относится к числу безопасных активов. Если объем выпуска госдолга увеличится, то покупатели на него всегда найдутся. Более того, я полагаю, что увеличение выпуска госдолга приведет к притоку иностранного капитала, и, соответственно, покупкам австралийской валюты. Исходя из этого я полагаю, что потенциал падения австралийской валюты ограничен, и, скорее всего, мы не увидим в ближайшие 6-12 месяцев AUDUSD ниже 0,85. Но нужно внимательно следить за теми шагами, которые предпримет новое австралийское правительство.

|