|

Мне очень нравятся прогнозы Константина Бочкарева: своей лаконичностью, умением выделить главное и четкостью расстановки акцентов. Это способны ощутить только те, кто разбирается в фундаментальном анализе и читает их внимательно. Считаю их лучшими прогнозами рынка Форекс от российских компаний. Последние события на рынке похожи на начало катастрофы. Примерно так считают, судя по их сегодняшним прогнозам, и Константин Бочкарев и Николай Корженевский. Но думаю, что говорить о кризисных явлениях, подобных 2008 году, еще пока рано. И вот почему. ФУНДАМЕНТАЛЬНЫЙ АНАЛИЗ ОТ ЧЕССПЛЕЙЕРА Начало кризиса или коррекция ? Главное отличие той ситуации от нынешней – очень высокая ликвидность. Ликвидность - почти запредельная. Приведенные ниже таблицы доходности американских казначейских бумаг свидетельствуют о том, что доходность векселей дошла уже практически до нуля.

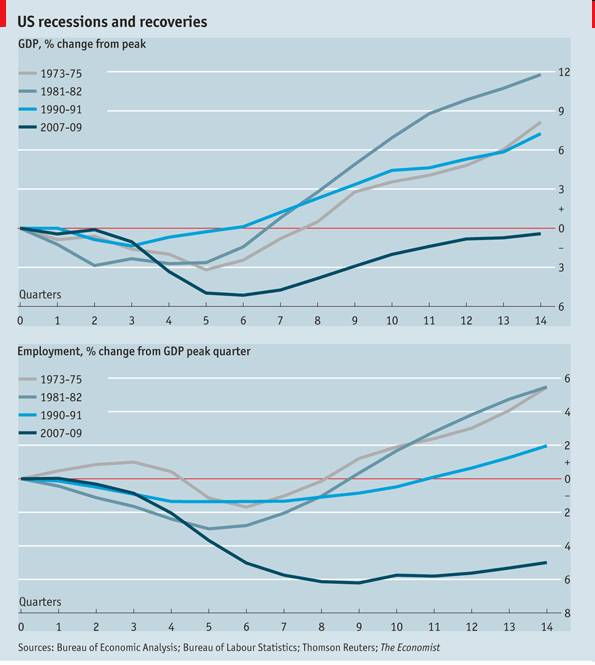

Обратите внимание, какой резкий разворот произошел в доходности векселей после пятничного совещания в Федрезерве 29 июля. Нынешнее падение на кризис пока не тянет и на мой взгляд является очевидно спланированным (банковским картелем) в отличие от кризиса 2008 года, когда ситуация действительно вышла из-под контроля. Стали бы два дня назад ЦБ Японии и Швейцарии предпринимать активные меры, чтобы препятствовать укреплению национальных валют, если впереди маячило укрепление доллара и длительный уход от рисков? ЕЦБ тоже будет вынужден печатать деньги, чтобы оказать поддержку проблемным странам. А проблемными могут стать практически все! Если не на суверенном уровне, то по крайней мере на уровне банковских систем. Спасение Греции является в этом смысле показательным. Беспрецедентные меры помощи говорят о том, что европейские власти перешли Рубикон: они приняли решение спасать еврозону любой ценой. Спасать ее, в общем-то, не так сложно: нужно лишь печатать деньги и выдавать их по мере необходимости. Когда все центральные банки этим занимаются, это действительно не так уж сложно. Предложение различных валют на рынке постоянно растет: доллары, евро, йены, британские фунты, франки. Кредитные рынки функционируют нормально, доступ к ликвидности превосходный. Поэтому уход от риска и укрепление доллара в такой ситуации не могут оказаться слишком долгими. ............................................................................................................. ФУНДАМЕНТАЛЬНЫЙ АНАЛИЗ ОТ КОНСТАНТИНА БОЧКАРЕВА С ADMIRAL MARKETS Forex: Back in the... 2008!. После четверга (Dow Jones -4.3%, S&P500 -4.78%, Nasdaq -5.08%, нефть -5%), по правде говоря, у нас остался довольно-таки неприятный осадок, который напомнил в чем-то о кризисных явлениях 2008 года. С другой стороны, участники валютного рынка могли вновь сделать вывод о том, что пока альтернативы доллару США и американским Treasuries (доходность 2-х летних казначейских облигаций США упала до исторических минимумов 0.25%) нет, поэтому продолжение долгового кризиса в Европе, либо дальнейшей спад деловой активности в США в итоге может означать формирование по американской валюте устойчивого среднесрочного или долгосрочного восходящего тренда. Собственно, если в ближайшие дни и, в частности, в рамках заседания ФРС 9 августа Бен Бернанке не сумеет успокоить финансовые рынки, то сброс рисковых активов с высокой долей вероятности может получить продолжение, в результате чего доллар США только выиграет. Что касается Fed, то в данном случае уже кто-то даже говорит о внеочередном заседании ЦБ США и досрочном запуске QE3, однако мы видим определенные риски связанные с тем, что ФедРезерв будет затягивать с новым этапом количественного смягчения, что опять же ударит по аппетиту к риску. Бен Бернанке вполне может тянуть с QE3 вплоть до сентябрьского заседания ФРС, то есть попытается сначала четко убедиться в том, что его предыдущий прогноз о восстановлении американской экономики во 2п2011 оказался ошибочным и пришло время действовать. ЕЦБ Отдельного внимания вместе с тем заслуживает прошедшее в четверг в еврозоне очередное заседание ЕЦБ, которое мы склонны трактовать как негатив для евро и сигнал к дальнейшему развитию нисходящей тенденции в EUR/USD. Во-первых, судя по тому, что Трише отметил усиление понижательных рисков в европейской экономике, многие уже уверовали в то, что до конца текущего года учетная ставка в Европе останется на прежнем уровне 1.5%. Уже само по себе осознание рынком того, что ЕЦБ близок к тому, чтобы взять паузу в вопросе ужесточения денежной политики, может трактоваться как сигнал к игре на понижение в EUR/USD. Во-вторых, негативом для евро может быть то, что Жан-Клод Трише, от которого ждали тех или иных действий в поддержку рынку облигаций Италии и Испании, фактически не сумел успокоить инвесторов. Да, Трише дал понять, что программы выкупа проблемных облигаций идет своим чередом, заявил о запуске с 9 по 11 августа программы ликвидности для банков, однако в конечном счете не сделал каких-либо заявлений способных остановить распространение долгового кризиса на Италию с Испанией. Показательно то, что после пресс-конференции с участием главы ЕЦБ доходность 10-летних итальянских бумаг выросла на 11 базисных пунктов до 6.19%, а испанских до 6.28%; CDS на долги Италии вместе с тем достигли очередных рекордных максимов. Если в ближайшие недели или месяцы доходность 10-летних гособлигаций Италии пройдет точку невозврата (7%!), то можно будет смело делать ставки на то, что пара EUR/USD в 2012 году может снизиться в район и минимумов прошлого года или ниже 1.20. Добавим, что в текущей ситуации масла в огонь подливает еще, похоже, и то, что помимо всего прочего спасать Европе попутно придется сейчас еще и Кипр, доходность 10-летних гособлигаций которого подскочила 4 августа в район 11.5%. Резюме: мы видим риски существенного снижения курса EUR/USD в ближайшие месяцы, а также роста пары USD\RUR. .................................................................................................................. ПРОГНОЗ ОТ НИКОЛАЯ КОРЖЕНЕВСКОГО С ADRENALIN-FOREX Чувство горького разочарования Мы продаем AUDJPY, наращиваем шорт в EURCHF и USDCHF. Последние события на рынке похожи на начало катастрофы. С начала недели три регулятора - Банк Японии, Нацбанк Швейцарии и даже ЕЦБ - объявили о смягчении монетарной политики. Вдобавок WSJ опубликовал статью, где сообщалось, что ФРС рассматривает проведение QE3. Но инвесторы воспринимают это как знаки бессилия и тщетные попытки властей решить свои краткосрочные проблемы. Надежд на ускорение глобального роста уже ни у кого не возникает. Поэтому вместо бурной покупки риска в ответ мы увидели оглушительные его продажи. В наблюдавшемся масштабе это редкое, нехарактерное событие, которое может положить начало нового среднесрочного тренда. И чтобы понять, произошло ли это, потребуется буквально 2 торговых дня. Сегодня же необходимо дождаться публикации данных по количеству рабочих мест в США. После случившейся кровавой бани эта цифра будет архиважной. Согласно консенсус-прогнозу, 85 тысяч американцев должны были трудоустроиться в июле. Уровень безработицы прогнозируется на отметке 9.2%. Наши модели говорят о том, что результат будет хуже, и рынок получит цифру в 50 тысяч. Причем в этот раз вероятность такого исхода достаточно высока. Это может породить новую порцию волнений по поводу уязвимости экономики и, соответственно, вызвать еще большие продажи риска. Отрицательный результат, то есть потеря рабочих мест в американской экономике в июле, просто убьет все активы, связанные с риском. При этом позитивный сюрприз вряд ли спровоцирует устойчивую покупку высокодоходных инструментов. Наиболее тесно из ликвидных пар с динамикой индекса S&P коррелируют AUDJPY и USDCAD. Мы выбираем первый для короткой позиции в преддверии сегодняшней статистики.

|