|

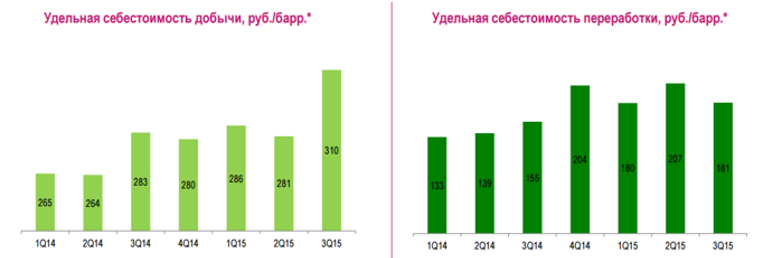

В конце ноября Башнефть опубликовала финансовые и операционные результаты за девять месяцев текущего года. В целом, на мой взгляд, в условиях негативной динамики в ценах на нефть эти результаты выглядят удовлетворительно. Выручка компании снизилась незначительно — на 2%, до 463,3 млрд руб. (Отмечу, что нельзя не учитывать девальвационный эффект, так как валюта отчетности — рубль.) Несмотря на снижение выручки, EBITDA увеличилась на 17,3%, до 99,7 млрд руб., на фоне роста операционной прибыли на 16%, до 77,8 млрд руб. При этом удельная себестоимость добычи и переработки поднялась на 8% и 36% соответственно. Повышение операционной прибыли на фоне роста себестоимости производства говорит об улучшении эффективности работы компании.

Прибыль Башнефти за январь-сентябрь повысилась на 13%, достигнув 51,28 млрд руб. Рост основных финансовых показателей, кроме выручки и операционного денежного потока, был обеспечен увеличением объемов добычи и реализации. Таким образом, падение цен на нефть было частично компенсировано наращиванием продаж. Общий долг компании в отчетном периоде удалось сократить на 10%, до 151 млрд руб. с зафиксированного на конец года уровня 167 млрд. Долговая нагрузка находилась на вполне комфортном уровне 1,07x NetDebt/EBITDA. При этом Башнефть не намерена снижать объем капитальных затрат, которые за январь-сентябрь поднялись примерно на 36%, до 42,8 млрд руб. Часть CAPEX пошла на разработку Соровского месторождения в Западной Сибири, которое позволит в дальнейшем нарастить добычу, часть направили на поддержание brownfields в Башкирии. Последние четыре года компания демонстрирует умеренный, но стабильный прирост выручки и EBITDA при сохранении рентабельности EBITDA около 17% и безубыточности. Динамика операционного денежного потока также положительна за исключением последнего года. Операционный денежный поток за девять месяцев 2015-го сократился на 10% ввиду изменения размера оборотного капитала и высокой базы сравнения прошлого года, когда была получена предоплата за крупный договор поставок.

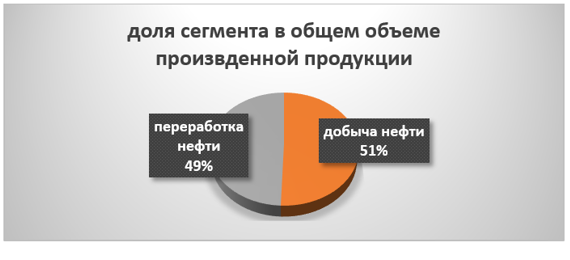

Напомню, что Башнефть работает в двух операционных сегментах — добыча нефти и переработка.

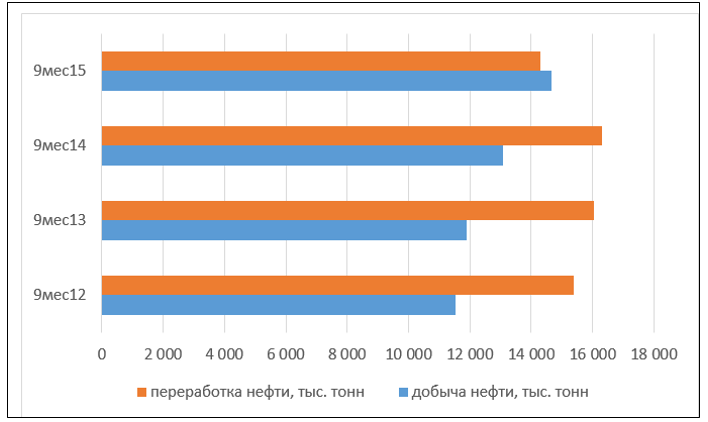

За девять месяцев добыча Башнефти выросла на 10,5% г/г. При этом объемы переработанной нефти сократились на 12,3%. Вместе с тем компания является образцово-показательной с точки зрения compliance: более 92,2% нефтепереработки приходится на светлые нефтепродукты, в том числе бензин стандартов Евро-5 и практически 100% доля выработки дизеля стандартов Евро-5. По операционным показателям положительный тренд продолжается у Башнефти последние четыре года, и лишь в отчетном периоде переработка несколько сократилась.

Среди прочих факторов считаю нужным упомянуть о том, что совет директоров Башнефти утвердил план развития до 2020 года. В среднесрочной перспективе модель предполагала базовую цену на нефть в размере $60 за баррель. В связи с изменением акционерной структуры Башнефти, вернувшейся в собственность государства, была обновлена дивидендная политика. Напомню, что рекомендуемый для госкомпаний размер выплаты дивидендов составляет не менее 25% от чистой прибыли по МСФО. (Курс на приращение акционерной стоимости и поощрение через дивидендные выплаты изменен: теперь компания государственная, и федеральные приоритеты важнее частных акционерных.)

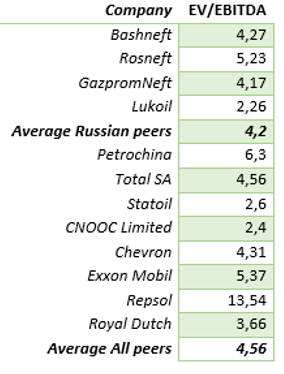

Компания торгуется по мультипликатору 4,27x EV/EBITDA, что означает премию в 2% к российским аналогам и дисконт 6% ко всей выборке. Учитывая наличие небольшого потенциала роста и последнюю умеренно позитивную отчетность, я сохраняю рекомендацию «держать» по бумагам Башнефти. Совершить сделки по акциям компании вы сможете, открыв счет у одного из крупнейших и надежных брокеров страны. |

1

1

45 комментариев

43 371 посетитель