|

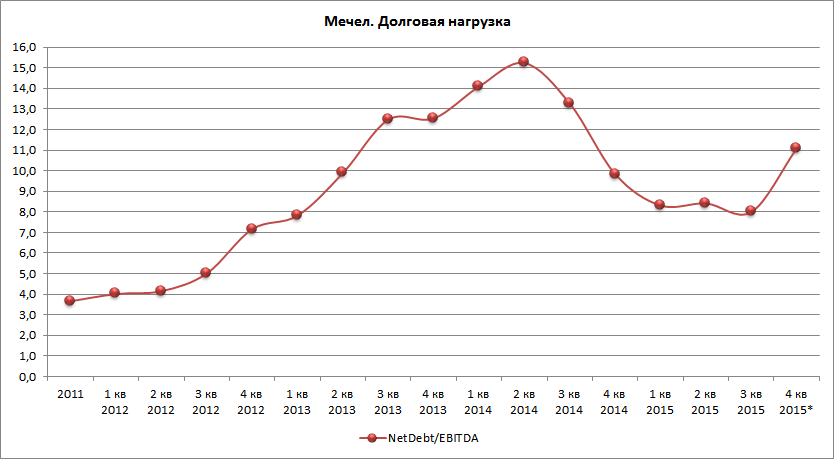

Миноритарные акционеры Мечела одобрили условия реструктуризации долгов компании перед ее крупнейшими кредиторами. Речь идет о договоренностях со Сбербанком, ВТБ и Газпромбанком, а также с синдикатом международных кредитных организаций. Общение с банками на эту тему продолжалось уже давно, однако в 2014 году холдинг допустил дефолт по ряду своих обязательств. После этого начались усиленные двухлетние переговоры с кредиторами, в итоге стороны сумели сформировать план урегулирования ситуации. Однако для реструктуризации потребовалось одобрение со стороны акционеров. В соответствии с российским законодательством голоса контролирующего акционера Игоря Зюзина и аффилированных с ним сторон были исключены из голосования. Таким образом, судьба Мечела оказалась в руках миноритариев, которые владели на тот момент 32,58% компании. Первое голосование 4 марта фактически провалилось из-за ограничений, наложенных ЦБ на иностранных акционеров. Напомню, что большая часть free-float холдинга представлена ADR, обращающимися на зарубежных рынках. Ко второму голосованию проблему удалось разрешить, в частности, потому, что Банк России отказался от дополнительных требований. Стоит отметить, что Мечел уже несколько лет имеет весьма высокую долговую нагрузку.

Источник: данные компании, расчеты Инвесткафе. Заемные средства Мечел направлял на реализации масштабных проектов. Пожалуй, наиболее важным из них является развитие Эльгинского угольного месторождения, которое требует значительных капитальных вложений. Так, одна железнодорожная ветка в 326 км обошлась компании более чем в $2 млрд, еще $0,5 млрд ушло на строительство внутренней инфраструктуры. В качестве обеспечения по кредитам Мечел заложил значительную часть своих активов. Газпромбанк выкупит 49% Эльгинского проекта с одновременным предоставлением права Мечелу на обратный выкуп этого пакета. Тяжелая финансовая ситуация заставила топов Мечела вступить в переговоры с кредиторами. В результате появился план по изменению условий обслуживания долгов. В общей сложности речь идет о реструктуризации $5,132 млрд долга, что примерно равно 80% от совокупной задолженности. Распределение долгов Мечела между банками

Источник: данные компании, расчеты Инвесткафе. В первую очередь реструктуризация позволит значительно изменить график погашения кредитов. Так, первоначально в текущем году Мечелу предстояло выплатить $3,466 млрд, а в 2017-м — еще $1,055 млрд. Теперь же выплаты равномерно распределены на период с 2016-го до 2022-го, причем около 50% из них приходятся на последние три года. Значительная часть валютного долга будет конвертирована в рубли, в результате ее доля вырастет с 35% до 60%. Ставки по кредитам станут менее волатильными, более предсказуемыми и снизятся в абсолютном выражении. И, наконец, по условиям соглашения кредитные организации согласились списать большую часть штрафов. Как я и предполагал ранее, акционеры проголосовали за реструктуризацию. На мой взгляд, это весьма позитивная новость для компании. Запуск процесса позволит реализовать заложенный в ценных бумагах Мечела значительный потенциал роста. Целевая цена по обыкновенным акциям составляет 80 руб., по привилегированным — 61,45 руб. Рекомендация — «покупать». Совершить сделки по акциям компании вы сможете, открыв счет у одного из крупнейших и надежных брокеров страны. У него же вам предложат выгодные условия с открытием ИИС. |

1

1

45 комментариев

43 353 посетителя