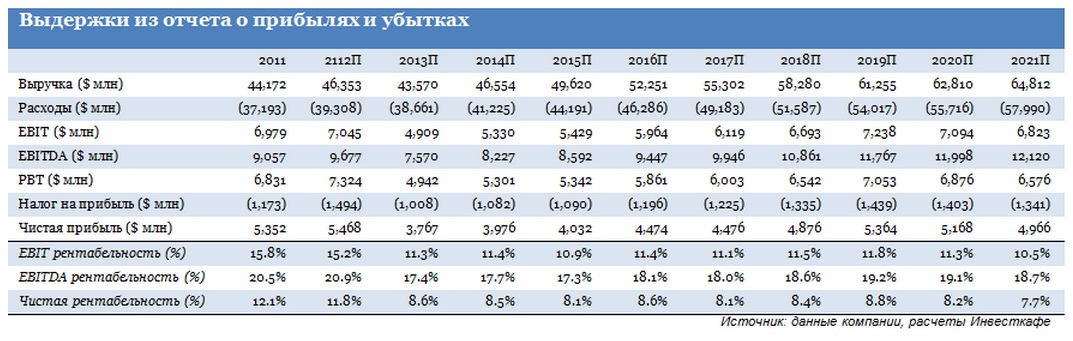

Я пересмотрел целевую цену по акциям Газпром нефти: таргет стал выше на 12% и достиг 169 руб. Рекомендация «держать» не изменилась. Ввиду масштабных планов компании по существенному увеличению добычи углеводородов при нынешнем налоговом режиме, а также с учетом исторически слабой операционной эффективности рентабельность Газпром нефти в перспективе двух лет существенно сократится.

Низкой рентабельность будет оставаться до тех пор, пока компании не будут предоставлены налоговые льготы. Своевременная реализация важнейших проектов и достижение целевых уровней добычи на вводимых в эксплуатацию месторождениях во многом зависит не только от налоговой нагрузки, но и от создания необходимой инфраструктуры.

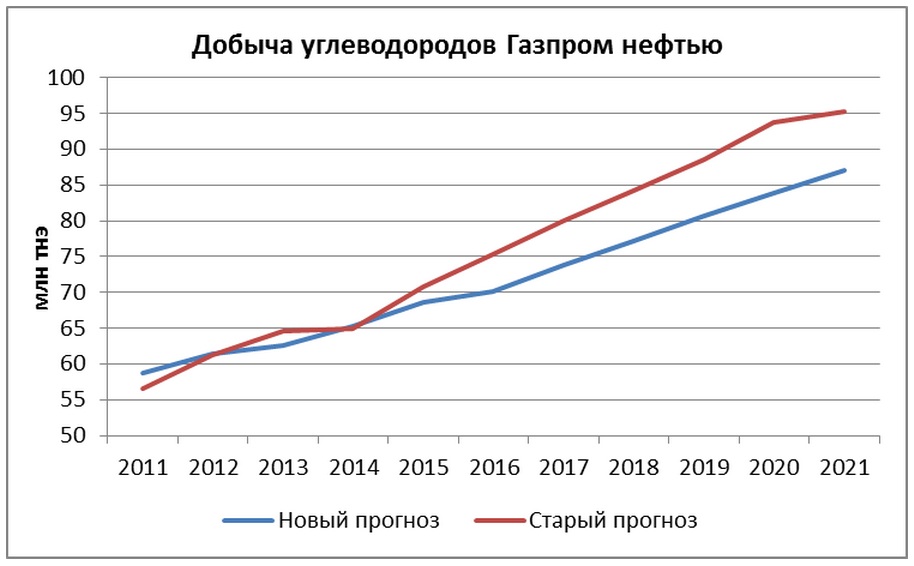

В последней объявленной стратегии Газпром нефть заявила о весьма агрессивных планах по увеличению добычи до 100 млн тонн нефтяного эквивалента (т.н.э.) до 2020 года, причем порядка 25% из них должно было приходиться на газ. Ряд обстоятельств заставил меня пересмотреть в сторону понижения прогнозы по добыче компанией нефти и газа. Если раньше предполагалось, что добыча в 2020 году достигнет 94 млн т.н.э., то теперь ожидается 84 млн т.н.э.

Мессояха

Ранее начало добычи на Мессояхских месторождениях ожидалось в 2015 году, теперь же модель подразумевает перенос этих сроков на два года. Это соответствует недавно опубликованному проекту по разработке восточных и западных Мессояхских месторождений. Прогнозируемый уровень добычи, приходящийся на долю Газпром нефти к 2021 году, составляет более 7 млн тонн нефти и 3,6 млрд куб. м газа. Реализация проекта зависит от завершения строительства Транснефтью трубопровода Заполярье—Пурпе—Самотлор. Помимо этого, самой компании необходимо будет построить 80-километровый нефтепровод до этого трубопровода и 200-километровый газопровод до компрессорной станции «Ямбургская». Строительство нефтепровода должно завершиться в 2016 году. В проекте по разработке Мессояхи об освоении запасов газа сказано не было. Однако спрос на данное сырье со стороны Газпрома в условиях снижения потребления в Европе и доли рынка в России вовсе не гарантирован. Помимо всего прочего, налоговых льгот на Мессояху компании получить пока не удалось.

Новопорт

В предыдущей версии DCF-модели по Газпром нефти, также было заложено более раннее начало другого greenfield-проекта — освоение Новопортовского нефтегазоконденсатного месторождения. Теперь, я рассчитываю, что его разработка начнется в 2014 году. Прогноз добычи к концу прогнозного периода составляет более 7 млн тонн нефти и 5,5 млрд куб. м газа. Новопортовское месторождение является самым северным из разрабатываемых нефтегазоконденсатных месторождений Ямала. Из-за географического положения участка может возникнуть ряд трудностей. В частности, они связаны обеспечением круглогодичной эксплуатации месторождения, которая потребует от компании высокого уровня операционных и транспортных издержек. Для круглогодичного вывоза нефти с месторождения планируется использовать атомный ледокол. При этом льгот на Новопортовское месторождение пока тоже нет.

Куюмба

Похожая ситуация и с Куюмбинским месторождением, которое в перспективе может приносить Газпром нефти до 5 млн тонн нефти в год. Своевременная реализация планов по его освоению требует строительства нефтепровода Куюмба—Тайшет, которое Транснефть планирует завершить к 2016-2017 годам. Льгот на нефть Куюмбы также не предоставлено.

Бадра с Хунином

Что касается зарубежных проектов Газпром нефти, то крупнейшими являются два из них. Месторождение Бадра в Ираке будет обеспечивать компании до 2,5 млн тонн нефти в год к 2017 году. Однако Газпром нефть, в составе международного консорциума владеющая 30% в проекте, будет получать лишь фиксированную премию в размере $5,5 за баррель. Данный уровень находится в пределах нормы для иракских сервисных контрактов, но не позволяет компаниям получить выгоду от растущих цен на нефть. Второй крупный международный проект — это Хунин-6, в котором доля Газпром нефти составляет 8%, или около 1,8 млн тонн добычи нефти к 2017 году. Стоит отметить сохраняющуюся высокую неопределенность по поводу основных характеристик проекта: запасы, коэффициент нефтеотдачи, инвестиции, расходы. Предварительные оценки этих параметров, разумеется, есть, однако видимо ввиду их высокой неопределенности, консорциум российских компаний перешел к этапу ранней добычи нефти на месторождении до принятия окончательного инвестиционного решения, а ТНК-BP и Сургутнефтегаз заявили о желании выйти из проекта.

Выводы

Таким образом, твердое стремление осуществить намеченные масштабные планы по увеличению добычи вынуждает Газпром нефть разрабатывать тяжелые и низкорентабельные месторождения. На описанные выше проекты к 2021 году будет приходиться до трети всей добычи нефти компании. Также не стоит забывать, что НДПИ на газ у компании, являющейся «дочкой» Газпрома, будет существенно выше, чем у независимых производителей, что должно сказаться на рентабельности проектов по добыче данного сырья.

Текущая ситуация с налогообложением ряда ключевых проектов Газпром нефти и планы относительно их разработки, несмотря на постепенное восстановление заложенных в модель цен на нефть и газ после 2013-2014 годов, заставляют меня прийти к заключению, что рентабельность Газпром нефти будет падать и закрепится на низком уровне вплоть до 2021 года.

Высокие операционные и транспортные затраты, а также серьезная налоговая нагрузка для российских проектов и фиксированное вознаграждение по сервисным контрактам за рубежом негативно сказываются на оценке компании. Жесткая зависимость реализации проектов от строительства столь необходимой инфраструктуры вносит в оценку Газпром нефти неопределенность.

Наверное, главным триггером для роста акций компании может послужить предоставление ей правительством льгот для ряда готовящихся к разработке месторождений. Однако стоит учесть, что начало промышленной эксплуатации наиболее важных из них приходится на 2015-2017 годы. Это означает, что льгот, равно как и роста акций, возможно, придется ждать несколько лет.

Выдержки из DCF-модели