РынкиГлобальные рынки снова показали устойчивый рост после выхода положительных экономических данных в США и Китае, а также в условиях продолжающихся переговоров о торговом соглашении. Ближе к концу недели ждём окончательных решений, так как 15 декабря могут вступить в силу новые торговые пошлины на более чем $160 млрд китайского импорта. В фокусе на предстоящей неделе — заседания ФРС и ЦБ России. Ставка в США не изменится и снизится в России на 25 б.п., по нашей оценке. Подробности — в нашем еженедельном обзоре. По нашим оценкам, российский рынок откроется ростом после бурного закрытия американских площадок в пятницу, однако в течение дня мы ожидаем разнонаправленную динамику. Индекс Мосбиржи вырос в пятницу на 0,9%, РТС — на 1,25%. Рубль укрепился к доллару и ослаб к евро до 63,75 руб. и 70,50 руб. соответственно. Лучший результат в пятницу показали HeadHunter (+6,1%), М.Видео (+4,15%), ТМК (+3,53%), Сургутнефтегаз ап (+2,96%), Норильский никель (+2,20%). В число аутсайдеров вошли О’кей (-4,23%), Эталон (-2,82%), Полюс (-1,97%), МТС (-1,09%), Полиметалл (-0,73%). Цены на нефтяные фьючерсы Brent утром в понедельник снижаются на 0,31%, до $64,19/барр., после негативной статистики КНР, согласно которой экспорт страны в ноябре сократился на 1,1% г/г, отрицательная динамика показателя наблюдается четвёртый месяц подряд. Данные усилили опасения относительно глобально спроса на сырье. Золото дорожает на 0,08%, до $1461/унция. Доходность десятилетних казначейских облигаций США снижается на 0,17 п.п., до 1,84%. Американские площадки закрылись в пятницу в плюсе. Dow Jones прибавил 1,22%, S&P 500 — 0,91%. Рост числа рабочих мест в США стал рекордным за 10 месяцев. Число занятых в американской экономике без учета сельскохозяйственного сектора в ноябре увеличилось на 266 тыс. против прогнозируемого роста на 180 тыс. Статистика говорит о трёх важных вещах: 1) Классовый рост населения — от бедных до среднего класса и от среднего класса до богатых, так как уровень безработицы находится на минимуме за 50+ лет, в некоторых штатах, таких как Кливленд, показатель немногим превышает 3% 2) Прирост зарплаты от 3,1 до 4% в год в зависимости от сектора 3) Темпы роста потребления — вблизи исторических максимумов, следовательно экономика США сохранит умеренный рост в диапазоне 2-2,5% в 2020 г. и более 3% в 2021 г. Японский Nikkei растёт на 0,33%, китайский Shanghai снижается на 0,07%. ВВП Японии в 3К19, по окончательной оценке, увеличился на 0,4% кв./кв. против прогнозируемого роста на 0,2% и предварительной оценки (+0,1% кв./кв.). DXY повышается на 0,01%, S&P 500 futures падает на 0,16%. |

Ключевая неделя

Сдержанный оптимизм сохранится

РынкиМы считаем, что в целом рынки сохранят выжидательную позицию в преддверии возможного временного соглашения между США и Китаем — решение должно быть принято до введения новых американских пошлин 15 декабря. Китай начал освобождать от пошлин некоторые категории товаров из США — бобовые и свинину, сообщает Синьхуа. В фокусе сегодня:

По нашим оценкам, российский рынок откроется в плюсе, однако в течение дня сохранится волатильность. Индекс Мосбиржи снизился в четверг на 0,42%, РТС — на 0,44%. Рубль ослаб к доллару и евро до 63,72 руб. и 70,74 руб. соответственно. Лучший результат в четверг показали М.Видео (+6,44%), НЛМК (+2,36%), TCS Group (+2,23%), ММК (+2,14%), Headhunter (+1,46%). В число аутсайдеров вошли О’кей (-5,33%), АФК Система (-1,62%), Veon (-1,57%), Новатэк (-1,46%), Яндекс (-1,43%). Цены на нефтяные фьючерсы Brent утром в пятницу снижаются на 0,41%, до $63,13/барр., после того как ОПЕК согласилась дополнительно сократить добычу на 500 тыс. б/с в 1К20, т.е. примерно на 40%, однако решения по параметрам добычи после 1К20 принято не было. Договоренность означает, что ОПЕК нарастит сокращение добычи в следующем году примерно до 1,7 млн б/с, c 1,2 млн б/с. Золото дешевеет на 0,43%, до $1473/унция. Доходность десятилетних казначейских облигаций США возрастает на 0,08 п.п., до 1,79%. Американские площадки закрылись в четверг в умеренном плюсе. Dow Jones прибавил 0,10%, S&P 500 — 0,15%. Японский Nikkei растёт на 0,23%, китайский Shanghai — на 0,09%. DXY снижается на 0,01%, S&P 500 futures повышается на 0,12%. НовостиВ четверг, 5 декабря, Saudi Aramco провела самое крупное в истории IPO на $25,6 млрд, цена размещения бумаг составила 32 риала/акция (верхняя граница объявленного ранее диапазона). Таким образом, вся компания оценена в $1,7 трлн, а в случае реализации полного опциона, стоимость размещения достигнет $29,4 млрд. |

Перетягивание каната продолжится

РынкиВ среду Bloomberg сообщил, что США и КНР близки к согласованию первой части торговой сделки. Заявление Дональда Трампа о том, что переговоры проходят очень хорошо, стало для рынков позитивным сигналом, хотя ранее он допускал, что дискуссии могут затянуться до конца 2020 г. Мы считаем, что договоренность будет достигнута до 15 декабря, когда должны вступить в силу новые пошлины. В фокусе сегодня:

Российский рынок откроется ростом. Индекс Мосбиржи вырос в среду на 0,6%, РТС — на 1,13%. Рубль ослаб к доллару и евро до 63,95 руб. и 70,84 руб. соответственно. Лучший результат в среду показали М.Видео (+5,11%), Сургутнефтегаз (+2,73%), АФК Система (+2,64%), Роснефть (+2,25%), Mail.Ru Group (+2,11%). В число аутсайдеров вошли Эталон (-2,19%), Veon (-1,55%), ОГК-2 (-1,29%), Татнефть (-1,22%), Полюс (-0,89%). Цены на нефтяные фьючерсы Brent утром в четверг снижаются на 0,19%, до $62,88/барр., перед заседанием ОПЕК. Стоимость сырья стабилизируется после роста на 3% в среду после выхода данных EIA, согласно которым запасы сырой нефти в США на прошлой неделе сократились на 4,9 млн барр. против прогнозируемого рынком снижения на 1,9 млн барр. Золото дорожает на 0,22%, до $1477/унция. Доходность десятилетних казначейских облигаций США падает на 0,97 п.п., до 1,76%. Американские площадки закрылись во вторник в плюсе. Dow Jones прибавил 0,53%, S&P 500 — 0,63%. Японский Nikkei растёт на 0,72%, китайский Shanghai — на 0,6%. DXY снижается на 0,09%, S&P 500 futures практически не меняется. |

Новый всплеск волатильности

РынкиНа глобальных рынках наблюдаются негативные настроения, после того как во вторник Дональд Трамп заявил, что торговое соглашение с Китаем, возможно, не будет заключено до президентских выборов 2020 г., что исключает возможность подписания документов по первой части сделки. В этих условиях давление на рынки сохранится. В фокусе сегодня:

Российский рынок, открывшись снижением, перешел к росту. Индекс Мосбиржи снизился во вторник на 1,29%, РТС — на 1,31%. Рубль ослаб к доллару и укрепился к евро до 64,15 руб. и 71,10 руб. соответственно. Лучший результат во вторник показали М.Видео (+3,64%), Полиметалл (+2,5%), Полюс (+1,61%), Qiwi (+1,23%), Норникель (+0,26%). В число аутсайдеров вошли ТГК-1 (-3,93%), ОГК-2 (-3,91%), МОЭСК (-3,74%), Veon (-3,57%), ММК (-3,25%). Цены на нефтяные фьючерсы Brent утром в среду вновь растут на 0,71%, до $61,25/барр. в преддверии встречи ОПЕК с целью обсуждения расширения ограничений на добычу. Также поддержку ценам на нефть оказали данные API, согласно которым недельные запасы нефти снизились на прошлой неделе на 3,7 млн барр., что более чем вдвое превышает прогнозируемое снижение на 1,7 млн барр. Золото дорожает на 0,11%, до $1481/унция. Доходность десятилетних казначейских облигаций США повышается на 1,19 п.п., до 1,73%. Американские площадки закрылись во вторник в минусе. Dow Jones потерял 1,01%, S&P 500 — 0,66%. Японский Nikkei cнижается на 1,01%, китайский Shanghai — на 0,32%. DXY растёт на 0,03%, S&P 500 futures — на 0,07%. |

Трамп взялся за старое

РынкиМировые площадки снижаются из-за введения пошлин на сталь и алюминий из Аргентины и Бразилии, угрозы пошлин на импорт из Франции. США рассмотрят вопрос о повышении пошлин на ряд импортируемых товаров, включая крупные гражданские самолеты из ЕС, после того как арбитраж ВТО отклонил иск Евросоюза по размеру пошлин, которыми США могут обложить товары из ЕС в связи с нарушением правил при субсидировании Airbus, говорится в заявлении, опубликованном на сайте офиса торгового представителя США Роберта Лайтхайзера. В фокусе сегодня:

Мы считаем, что российский рынок откроется снижаем. Индекс Мосбиржи снизился в понедельник на 0,48%, РТС — на 0,39%. Рубль ослаб к доллару и укрепился к евро до 64,18 руб. и 71,14 руб. соответственно. Лучший результат в понедельник показали АФК Система (+2,99%), ТГК-1 (+2,92%), НМТП (+2,19%), НЛМК (+1,83%), ОГК-2 (+1,62%). В число аутсайдеров вошли HeadHunter (-6,22%), Mail.ru Group (-3,22%), Яндекс (-2,69%), X5 Retail Group (-2,64%), Северсталь (-2,53%) из-за того, что бумаги торговались без дивидендов. Цены на нефтяные фьючерсы Brent утром во вторник вновь растут на 0,31%, до $61,11/барр., так как Саудовская Аравия, лидер ОПЕК и крупнейший в мире экспортер нефти, призывает согласовать сокращение поставок сырья. Кроме того, поддержку ценам на нефть оказало и заявление министра нефти Ирака Тамира Гадбана о том, что ОПЕК+ рассмотрит вопрос о сокращении добычи нефти в рамках действующего соглашения примерно на 400 тыс. б/с, до 1,6 млн барр. Встреча ОПЕК состоится 5 декабря, ОПЕК+ — 6 декабря. Золото дешевеет на 0,20%, до $1461/унция. Доходность десятилетних казначейских облигаций США снижается на 0,27 п.п., до 1,831%. Американские площадки закрылись в понедельник в минусе. Dow Jones потерял 0,96%, S&P 500 — 0,86%. Администрация США рассматривает возможность введение 100%-ных пошлин на $2,4 млрд французского импорта. Данная мера станет ответом на действующий с недавнего времени во Франции цифровой налог, который, в первую очередь, касается американских компаний Google, Apple, Facebook и Amazon (GAFA). Индекс производственной активности от ISM в ноябре снизился с октябрьских 48,3 п. до 48,1 п. против прогнозируемых 49,4 п. Японский Nikkei cнижается на 0,65%, китайский Shanghai — на 0,02%. DXY растёт на 0,06%, S&P 500 futures — на 0,21%. |

Спрос на риск сохранится

РынкиМы считаем, что спрос на риск сохранится ввиду серии позитивных экономических данных из США и Китая, которые снижают риск рецессии вопреки неопределенности с торговым соглашением. В любом случае рынок до последнего будет сохранять позитивный настрой, небольшая коррекция возможна в случае переноса сделки на следующий год и при отказе от декабрьских пошлин. В фокусе сегодня:

Мы считаем, что российский рынок откроется в плюсе. Индекс Мосбиржи вырос в пятницу на 0,27%, РТС упал на 0,05%. Рубль ослаб к доллару и евро до 63,31 руб. и 70,85 руб. соответственно. Лучший результат в четверг показали Яндекс (+2,48%), X5 Retail Group (+1,42%), Газпром (+1,35%), Алроса (+1,32%), Интер РАО (+1,17%). В число аутсайдеров вошли Эталон (-4,45%), Qiwi (-2,71%), Headhunter (-2,05%), Аэрофлот (-1,40%), Русал (-1,34%). Цены на нефтяные фьючерсы Brent утром в понедельник повышаются на 1,32%, до $61,29/барр., поскольку признаки роста производственной активности в Китае указали на увеличение спроса на топливо. Цены растут в преддверии заседания ОПЕК на этой неделе, на котором может быть принято решение о еще большем сокращении добычи нефти. Золото дешевеет на 0,32%, до $1459/унция. Доходность десятилетних казначейских облигаций США растёт на 2,12 п.п., до 1,814%. Американские площадки закрылись в пятницу в минусе. Dow Jones потерял 0,4%, S&P 500 — 0,4% Японский Nikkei прибавил 1,02%, китайский Shanghai — 0,05%. Caixin PMI mfg Китая вырос в ноябре с октябрьских 51,7 п. до 51,8 п., данные оказались лучше ожидаемых рынком 51,4 п. Согласно данным Национального статистического бюро Китая, опубликованным на выходных, PMI КНР в ноябре составил 50,2 п. против 49,3 п. в октябре и значительно выше прогнозируемых рынком 49,5 п. DXY растёт на 0,03%, S&P 500 futures — на 0,33%. |

Чёрная пятница

РынкиМы считаем, что российский рынок откроется ростом, после того как американские индексы завершили сессию среды на положительной территории. Ликвидность ограниченная из-за Дня благодарения в четверг. Многие участники торгов возьмут сегодня отгул, ждём вялой торговли, но с небольшим ростом. В фокусе сегодня:

Индекс Мосбиржи упал в четверг на 0,05%, РТС — на 0,13%. Рубль укрепился к доллару и евро до 63,08 руб. и 70,52 руб. соответственно. Лучший результат в четверг показали Headhunter (+6,62%), О’кей (+2,01%), Лукойл (+0,98%), Сбербанк (+0,94%), ММК (+0,5%). В число аутсайдеров вошли Эталон (-1,87%), Globaltrans (-1,85%), Яндекс (-1,74%), Сургутнефтегаз (-1,62%), X5 Retail Group (-1,47%). Цены на нефтяные фьючерсы Brent утром в пятницу снижаются на 0,46%, до $62,98/барр., на фоне праздников в США. Инвесторы ждут заседания ОПЕК+ на следующей неделе, по итогам которого может быть продлено соглашение о сокращении добычи для поддержки рынка. Золото дорожает на 0,03%, до $1458/унция. Доходность десятилетних казначейских облигаций США растёт на 0,20 п.п., до 1,77%. На американских площадках в четверг не проводились торги по случаю Дня благодарения. Японский Nikkei отступает на 0,20%, китайский Shanghai — на 0,64%. DXY потерял 0,06%, S&P 500 futures — 0,27%. |

Китай надеется заключить сделку с США

РынкиСпрос на риск сохранится после заявлений китайской стороны о том, что достигнут консенсус по ряду параметров торговой сделки. Вице-премьер Госсовета КНР Лю Хэ, министр коммерции Чжун Шань и глава Народного банка Китая И Ган во вторник провели телефонный разговор с министром финансов США Стивеном Мнучином и торговым представителем США Робертом Лайтхайзером. Стороны обсудили пути устранения основных озабоченностей, относящихся к первой части соглашения, говорится в заявлении министерства коммерции КНР. Государственный совет и Центральный комитет Коммунистической партии Китая, в свою очередь, одобрили документ, который усиливает защиту прав интеллектуальной собственности в рамках системы гражданского и уголовного правосудия. Этот вопрос был одним из ключевых условий сделки, выдвинутых США. В фокусе сегодня:

Мы считаем, что российский рынок откроется в плюсе. Индекс Мосбиржи опустился на 0,84%, РТС — на 0,94%. Рубль укрепился к доллару и евро до 63,95 руб. и 70,51 руб. соответственно. Лучший результат во вторник показали Qiwi (+2,11%), Globaltrans (+1,15%), ПИК (+0,88%), Московская биржа (+0,46%), ТМК (+0,37%). В число аутсайдеров вошли МОЭСК (-3,98%), Новатэк (-2,61%), Mail.Ru Group (-1,95%), НЛМК (-1,94%), Сургутнефтегаз (-1,94%). Цены на нефтяные фьючерсы Brent утром в среду снижаются на 0,16%, до $64,17/барр., после публикации данных API, согласно которым запасы нефти в США за прошлую неделю выросли на 3,6 млн барр. против ожидаемого аналитиками незначительного сокращения. Золото дешевеет на 0,08%, до $1459/унция. Доходность десятилетних казначейских облигаций США растёт на 0,18 п.п., до 1,74%. Американские площадки закрылись во вторник в плюсе. Dow Jones вырос на 0,2%, S&P 500 — на 0,22%. Японский Nikkei повысился на 0,37%, китайский Shanghai потерял 0,08%. DXY растёт на 0,12%, S&P 500 futures растет на 0,05%. |

Рынок берет новые вершины

РынкиS&P 500 штурмует новые максимумы. US VIX пробил 12%. Рост в понедельник в основном связан с локальными сделками M&A, такими как Tiffany & LV, Charles Schwab & TD Ameritrade и т.д. Рынок надеется на лучший исход торговой сделки. Неделя на глобальных рынках будет короткой ввиду Дня благодарения и «чёрной пятницы». Мы считаем, что инвесторы будут фиксировать прибыль заранее. В среду, 27 ноября, в США выйдут важные статистические данные, по ВВП за 3К19 и потребительским расходам за октябрь. Европейский парламент в четверг скорее всего снимет ограничения на импорт мяса из США. Мексика, в свою очередь, спешит договорится с Вашингнотом по пошлинам. Таким образом, все стремятся закрыть год на мажорной ноте. В фокусе сегодня:

Мы считаем, что российский рынок откроется в плюсе на фоне роста американских индексов. Индекс Мосбиржи вырос на 0,26%, РТС упал на 0,05%. Рубль ослаб к доллару и евро до 63,94 руб. и 70,43 руб. соответственно. Лучший результат в понедельник показали Veon (+4,47%), МОЭСК (+4,37%), НЛМК (+2,35%), ПИК (+2,33%), Россети (+1,93%). В число аутсайдеров вошли Полюс (-1,92%), Транснефть (-1,50%), Mail.Ru Group (-1,44%), Сургутнефтегаз (-1,14%), Globaltrans (-1,14%). Цены на нефтяные фьючерсы Brent утром во вторник снижаются на 0,08%, до $63,6/барр. Золото дешевеет на 0,03%, до $1456/унция. Доходность десятилетних казначейских облигаций США падает на 0,11 п.п., до 1,76%. Американские площадки закрылись в понедельник в плюсе. Dow Jones вырос на 0,68%, S&P 500 прибавил 0,75%. Председатель специального комитета по разведке палаты представителей США Адам Шифф заявил, что комитеты, ведущие расследование в рамках импичмента Дональда Трампа, направят свой доклад в юридический комитет вскоре после того, как конгресс вернётся к работе во вторник, 3 декабря, после празднования Дня благодарения. Японский Nikkei прибавил 0,33%, китайский Shanghai балансирует у отметки 2906 п. Согласно опросу ICM, проведённому в преддверии выборов, которые состоятся 12 декабря в Великобритании, Консервативная партия премьер-министра Бориса Джонсона по-прежнему опережает Лейбористскую. Первой доверяет 41% опрошенных, второй — 34%. Данная новость позитивна для британской валюты. DXY снижается на 0,02%, S&P 500 futures растет на 0,06%. |

Американские горки: гонка набирает обороты

|

Завершилась еще одна положительная неделя для рынков — инвесторы ждали, что Китай и США достигнут соглашения. В середине недели поступали противоречивые новости о возможном переносе сделки на следующий год, хотя потом появились сообщения о том, что соглашение может быть достигнуто, поскольку обе стороны упорно работают над его текстом. Мы считаем, что гонки на американских горках продолжатся, документы в итоге будут подписаны в рамках первого этапа сделки, а намеченные на середину декабря пошлины будут отменены или отложены. Эта неделя будет короткой из-за Дня благодарения в четверг и «черной пятницы». Во вторник и среду ожидаются важные экономические данные в США, такие как потребительские расходы и пересмотренные данные по ВВП. Лидерами роста за неделю стала Аргентина (+8,3%), производители каннабиса (+6,3%) и нефтегазовый сектор Бразилии. В разрезе сырьевых товаров лучше рынка торговались железная руда (+2,6%), пшеница (+2,5%) и коксующийся уголь (+2,4%). US VIX прибавил 2,5%. В разрезе инструментов с фиксированной доходностью продолжилось ралли российских облигаций, которые прибавили 2,5%. В сфере акционерного капитала в лидеры вышли турецкие банки (+1,3%) и S&P 500 Biopharma наряду с акциями медицинских компаний (+1%). Китай и Бразилия поднялись на 1%. В число аутсайдеров вошли Южная Корея (-2,8%), наряду с российским потребительским сектором (-2,7%) и никелем (-2%). Что покупать?Мы подтверждаем наши тактические идеи по Газпрому и Сбербанку. У Газпрома хороший потенциал дальнейшего роста в преддверии заседания СД 5 декабря, на котором будет обсуждаться новая дивидендная политика и специальные дивиденды. Предстоящая неделя — зарубежные рынкиПонедельник, 25 ноября

Вторник, 26 ноября

Среда, 27 ноября

Четверг, 28 ноября

Пятница, 29 ноября

Российский рынок за неделюНа прошлой неделе на российском рынке произошло сразу несколько знаковых событий. Яндекс обнародовал изменения в корпоративном управлении, что завершило период длительной неопределенности относительного будущего компании в связи с законодательными рисками и успокоило инвесторов. Mail ru и Сбербанк обнародовали детали сделки по покупке последним доли акций группы. Другими событиями стали SPO Газпрома и Детского мира. Кроме того, Telenor продал 8,9% акций VEON. Совет директоров Яндекса одобрил изменения в структуре корпоративного управления, призванные адаптировать компанию «к меняющейся нормативно-правовой среде в России». Кроме того, депутат Госдумы Антон Горелкин отозвал законопроект «О значимых интернет-ресурсах», в соответствии с которым долю иностранных акционеров на участие в значимых интернет-ресурсах предлагалось ограничить 20%. На наш взгляд, данные изменения подтверждают наличие конструктивного диалога компании с государством. Более того, в ходе конференц-звонка менеджмент Яндекса подтвердил, что все изменения являются результатом длительных переговоров с различными госструктурами и получили поддержку последних. Таким образом, данные новости нивелируют риски значительных изменений в структуре акционеров компании и разрушения целостности ее бизнеса, что позитивно для стоимости Яндекса и его акций. Наша целевая цена Яндекса составляет 2850 руб./акция с горизонтом инвестиций до конца 2020 г. (+11% потенциал роста). Наконец, Яндекс объявил о программе buy-back в объеме до $300 млн и сроком на 12 месяцев, что также должно поддержать его акции. В отношении акций класса В (имеющих 10:1 голосов против акций класса А) предлагается отменить их автоматическую конвертацию в акции класса А после смерти владельца. При этом генеральный директор Яндекса, Аркадий Волож, также согласился заключить двухлетнее соглашение о блокировке в отношении 95% его акций класса В, для гарантии отсутствия резких изменений в структуре голосования компании в ближайшие годы. Предложенные изменения должна быть одобрены общим собранием акционеров компании 20 декабря, а также отдельно утверждены акционерами класса А. Дата отсечки для участия в собрании акционеров — 22 ноября 2019 г. Сбербанк и Mail Ru Group подписали обязывающее соглашение о покупке Сбербанком 36% доли в АО «МФ Технологии» (МФТ), контролирующей 58,3% голосующих акций класса А в Mail ru Group (5% всего акционерного капитала). Таким образом, Сбербанк станет акционером 21% голосующих акций компании (1,8% экономического интереса в компании). Другие акционеры МФТ включают Мегафон (45%), Ростехнологии (10%) и USM Holdings (9%). 36% акций МФТ Сбербанк покупает у Газпромбанка (35%) и Ростехнологий (1%). Данное соглашение фиксирует озвученные ранее договоренности. Сбербанк планирует ввести одного представителя в СД Mail ru после окончательного оформления сделки. Сумма сделки составляет 11,3 млрд руб., что соответствует 4682 руб. ($73) за акцию Mail ru класса А (имеющую 25 голосов против 1 голоса у обыкновенных). В настоящее время обыкновенные акции компании (с 1 голосом) торгуются на уровне $20,4/акция. Т.о. сумма сделки предполагает значительную премию к рынку, что, на наш взгляд, 1) с одной стороны, обусловлено голосующими правами акций класса А, 2) с другой стороны, отражает уверенность новых акционеров в потенциале увеличения стоимости Mail ru, т.к. данный пакет не является ни контрольным, ни блокирующим, и т.о. дает ограниченные права новым владельцам. Мы считаем, что приход сильного акционера с большими финансовыми и рыночными ресурсами — хорошая новость для Mail ru. Подобное сотрудничество будет способствовать развитию экосистемы на базе группы. Компании также сотрудничают через созданное ранее СП в сегментах такси услуг и сервисов, связанных с доставкой еды. Наша целевая цена акций компании — $27/акция. Акции Газпрома выросли на 2,95% в ходе SPO 3,59% казначейских акций в четверг, несмотря на 13%-ый дисконт цены размещения к цене закрытия предыдущих торгов. Накануне размещения акции компании подорожали на 4%. В июле Газпром также продал 2,93% акций Газпрома, которые, как и в этот раз, судя по всему, достались «узкому кругу покупателей». После июльского размещения стоимость акций Газпрома выросла. 22 ноября АФК Система и Российско-Китайский Инвестиционный Фонд завершили продажу на рынок 175 млн акций компании Детский мир, что соответствует 23,7% акционерного капитала Детского мира по цене 91 руб./акция. В результате размещения доля акций Детский мир в свободном обращении составит 57,6%. По итогам сделки доля АФК Система в уставном капитале Детского мира составит 33,4%, РКИФ — 9,0%. АФК Система планирует использовать поступления от продажи пакета акций Детского мира в объеме 12,5 млрд руб. для погашения долговых обязательств (долг корпоративного центра составлял 218 млрд руб. на конец 2К19). Индекс Мосбиржи снизился на 1,29%, РТС — на 1,28%. Рубль укрепился к доллару до $63,77/барр. и ослаб к евро до $70,5/барр. График недели

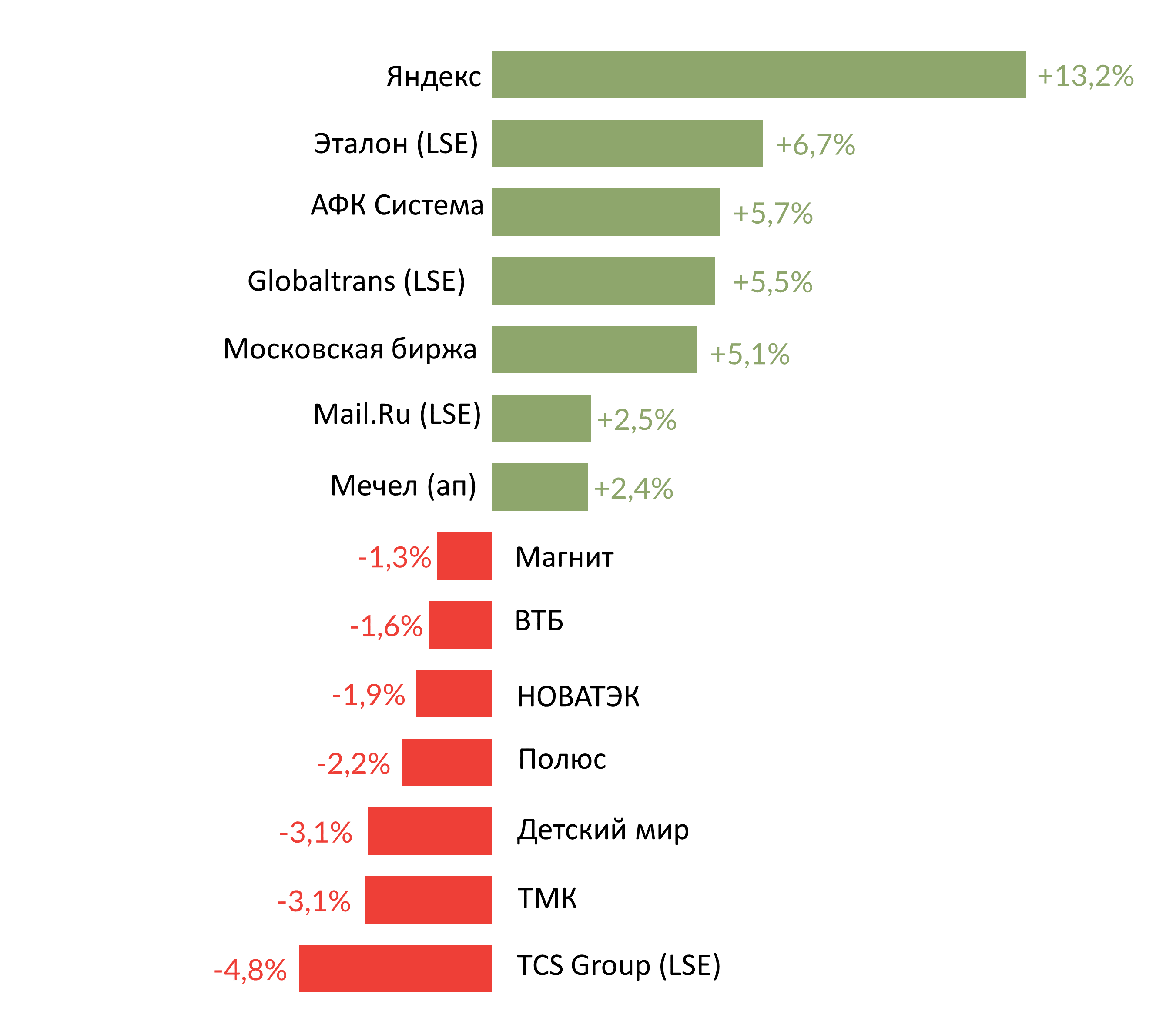

Лидеры роста и падения Лидерами роста стали Яндекс (+13,2%), Эталон (+6,7%), АФК Система (+5,7%), Globaltrans (+5,5%), Московская биржа (+5,1%), Mail Ru Group (+5,1%), Мечел ап (+2,4%). В число аутсайдеров вошли TCS Group (-4,8%), ТМК (-3,1%), Детский мир (-3,1%), Полюс (-2,2%), Новатэк (-1,9%), ВТБ (-1,6%), Магнит (-1,3%).

Источник: Bloomberg, ITI Capital Предстоящая неделя — российский рынокНа предстоящей неделе отчетность по МСФО представят Банк Санкт-Петербург, Транснефть, Фосагро, Русгидро, Акрон, Аэрофлот. Согласно консенсус-прогнозу Bloomberg, выручка Аэрофлота по МСФО за 3К19 составит 214 млрд руб. (+7% г/г; 23% кв./кв.), EBITDA увеличится до 79,8 млрд руб. (+97% г/г; 70% кв./кв.), чистая прибыль будет на уровне 30 млрд руб. (+8% г/г; в три раза выше, чем во 2К19). Выручка Фосагро составит 62,6 млрд руб. (практически сохранится на уровне аналогичного периода прошлого года; +7,8% относительно 2К19), EBITDA будет на уровне 23,4 млрд руб. (-12,77% г/г; +11,54% кв./кв.), чистая прибыль составит 21,2 млрд руб. (+38,63% г/г; −8,4% кв./кв.). Новости — отчетностьQiwi опубликовал сильные финансовые результаты за 3К19, согласно которым выручка, EBITDA и чистая прибыль компании оказались на 3%, 10% и 17% выше консенсус-прогноза соответственно. Выручка Qiwi увеличилась до 6 млрд руб. (+15% г/г; +8% кв./кв.) благодаря увеличению выручки платежных сервисов и сегментов потребительских финансовых услуг, что было частично компенсировано снижением выручки сегмента кредитования малого и среднего бизнеса, а также отрицательным вкладом Рокетбанка. EBITDA составила 2,5 млрд руб. (+54% г/г; −5% кв./кв.). Чистая прибыль составила 1,9 млрд руб. (+62% г/г; −4% кв./кв.). Qiwi повысил прогноз по росту чистой выручки в 2019 г. с 11-16% до 15-19%. Qiwi выплатит промежуточные дивиденды в размере $0,28/акция, что предполагает дивидендную доходность на уровне 1,4%. Дата закрытия реестра — 2 декабря 2019 г.

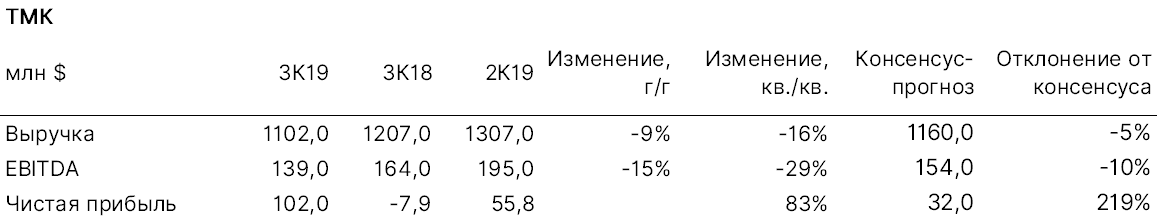

TCS Group отчиталась о финансовых результатах за 3К19 немного выше консенсус-прогноза. Чистая прибыль TCS Group за 3К19 составила 9,7 млрд руб. (+33% г/г; +19% кв./кв.), что на 2% выше консенсус-прогноза. Рентабельность капитала (ROE) составила 56,5% (-23,9 п.п. г/г). Чистая процентная маржа снизилась на 1 п.п. г/г, до 21,9%. TCS Group сохранила прогнозы по чистой прибыли на 2019 г. на уровне выше 35 млрд руб. и росту кредитного портфеля после вычета резервов выше 60%. Группа пересмотрела прогноз по стоимости риска (COR) с 7-8% до 8%. Стоимость фондирования прогнозируется на уровне 6% (против раннего прогноза 6-7%). ТМК отчитался о финансовых результатах за 3К19, согласно которым выручка и EBITDA компании оказались ниже консенсус-прогноза на 5% и 10% соответственно. Чистая прибыль в три раза превысила консенсус-прогноз. Выручка ТМК составила $1,1 млрд (-9% г/г; −16% кв./кв.). EBITDA снизилась до $139 млн (-15% г/г; −29% кв./кв.). Чистая прибыль составила $102 млн против убытка в 3К18 в размере $7,9 млн и выросла на 83% кв./кв. (В 3К18 компания получила убыток от выбытия дочернего предприятия в размере $23,7 млн). Компания ожидает увеличения EBITDA российского дивизиона по итогам 2019 г. на фоне роста объемов реализации трубной продукции. Рентабельность EBITDA также несколько повысится по сравнению с 2018 г. ТМК ожидает, что в 2019 г. потребление труб компаниями топливно-энергетического комплекса в России сохранится на стабильном уровне, увеличение сложности проектов по добыче углеводородов в России приведет к росту спроса на высокотехнологичную продукцию. Ситуация на североамериканском рынке труб, вероятно, останется напряженной на фоне волатильности цен на нефть, газ и сталь, замедления буровой активности и ввиду того факта, что нефтегазовые компании придерживаются более строгой дисциплины в части расходования бюджетов на бурение и добычу, что ведет к снижению спроса на трубную продукцию и давит на ее стоимость.

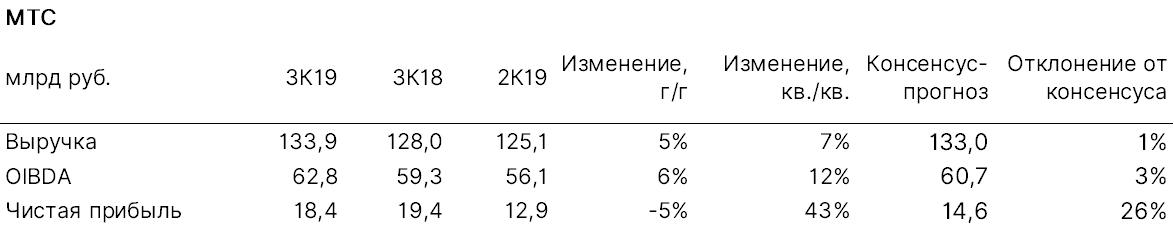

Компания МТС представила сильные финансовые результаты за 3К19, выручка оказалась выше консенсус-прогноза на 1%, EBITDA — на 3%, чистая прибыль — на 26%. Выручка увеличилась до 133,9 млрд руб. (+5% г/г; +7% кв./кв.), OIBDA — до 62,8 млрд руб. (+6% г/г; +12% кв./кв.), чистая прибыль составила 18,4 млрд руб. (-5% г/г; +43% кв./кв.). МТС улучшила прогноз по росту выручки на 2019 г. с 4–6% до 6–7% ввиду стабильной конкурентной ситуации в России, эффекта от консолидации МТС банка, увеличения объемов трафика передачи данных и роста проникновения сервисов на основе мобильного интернета. Прогноз по увеличению OIBDA составляет 4–5%.

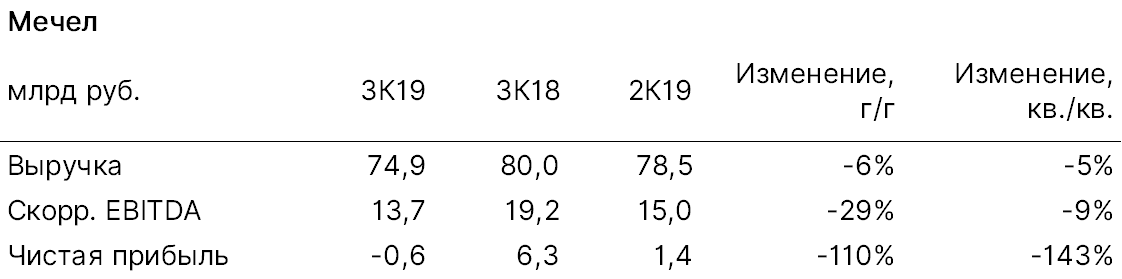

Мечел опубликовал финансовые результаты за 3К19 по МСФО. Выручка сократилась до 74,9 млрд руб. (-6% г/г; −5% кв./кв.), EBITDA составила 13,7 млрд руб. (-29% г/г; −9% кв./кв.) ввиду ослабления конъюнктуры рынка угля, а также сокращения объемов производства стали и продаж стальной продукции, капитального ремонта одной из доменных печей на ЧМК. Чистый убыток за квартал составил 571 млн руб. против прибыли в 6,3 млрд руб. за аналогичный период годом ранее и 1,4 руб. во 2К19. Менеджмент компании отмечает, что крупные плановые ремонты на предприятиях металлургического дивизиона продолжат оказывать влияние на производственные показатели в среднесрочной перспективе. Чистый долг группы без пеней, штрафов и опционов в сравнении с аналогичным показателем на 31 декабря 2018 г. снизился на 15 млрд руб., до 408 млрд руб. Чистый долг/EBITDA на конец 3К19 составил 6,9х против 6,4х на конец 2К19. Рост показателя обусловлен снижением показателя EBITDA. Структура кредитного портфеля практически не изменилась: 65% в рублях, оставшаяся часть — в иностранной валюте. Доля банков с государственным участием составляет 89%.

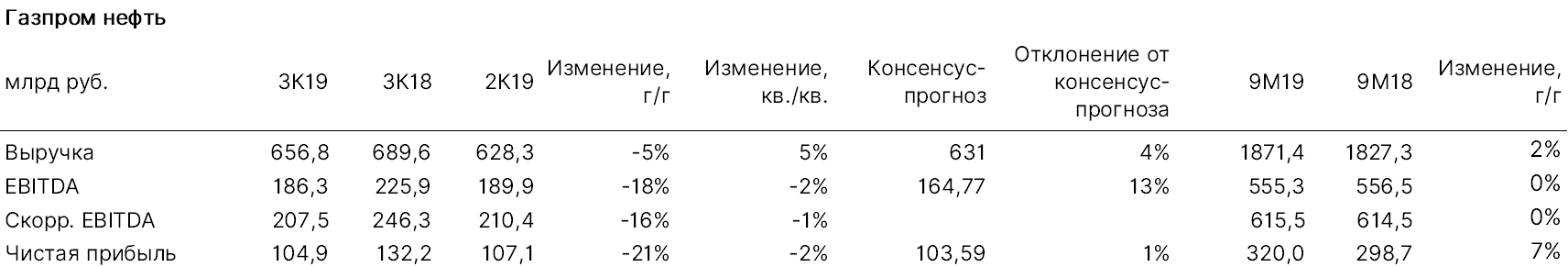

Газпром нефть отчиталась за 3К19. Результаты оказались выше консенсус-прогноза, что отражает общий тренд для нефтяных компаний в 3К19. Ранее хорошо отчиталась Роснефть. Выручка компании составила 656,8 млрд руб. (-5% г/г; +5% кв./кв.), что выше консенсус-прогноза на 4%. EBITDA снизилась до 186,3 млрд руб. (-18% г/г; −2% кв./кв., лучше консенсус-прогноза на 13%.) из-за роста себестоимости приобретения нефти, газа и нефтепродуктов. Чистая прибыль практически совпала с консенсус-прогнозом, составив 104,9 млрд руб. (-21% г/г; −2% кв./кв.). Газпром нефть может инвестировать 1,77 трлн руб. в свои шельфовые проекты в Арктике, если будут введены новые льготы, которые в настоящее время прорабатывает правительство, сообщает Интерфакс.

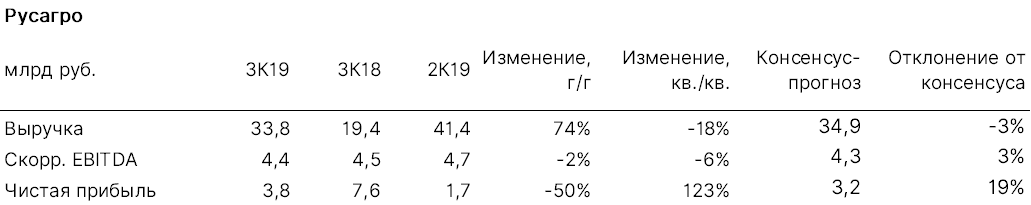

Русагро представил финансовые результаты за 3К19, согласно которым выручка компании оказалась хуже консенсус-прогноза на 3%. EBITDA и чистая прибыль — выше на 3% и 19% соответственно. Выручка Русагро за отчетный период составила 33,8 млрд руб. (+74% г/г; −18% кв./кв.). Позитивная динамика показателя в годовом выражении в основном обусловлена увеличением продаж сахара на 17% г/г, до 274 тыс. т, спрос был простимулирован снижением цен на сахар из-за перепроизводства. Значительно выросли продажи масла (+237% г/г), агрикультур (+54% г/г), мяса (+19% г/г). EBITDA составила 4,4 млрд руб. (-1% г/г; −6% кв./кв.) ввиду роста себестоимости продукции. Чистая прибыль оказалась на уровне 3,8 млрд руб. (-50% г/г; +123% кв./кв.) из-за переоценки биологических активов и сельскохозяйственного производства, а также в результате начисления процентов по правам на СольПро.

НовостиСовет директоров Магнита рекомендовал акционерам утвердить дивиденды по итогам 9М19 в размере 147,19 руб./акция, что соответствует дивидендной доходности на уровне 4,4%. Общая сумма дивидендов может составить 15 млрд руб. Дата закрытия реестра — 10 января 2020 г. |