|

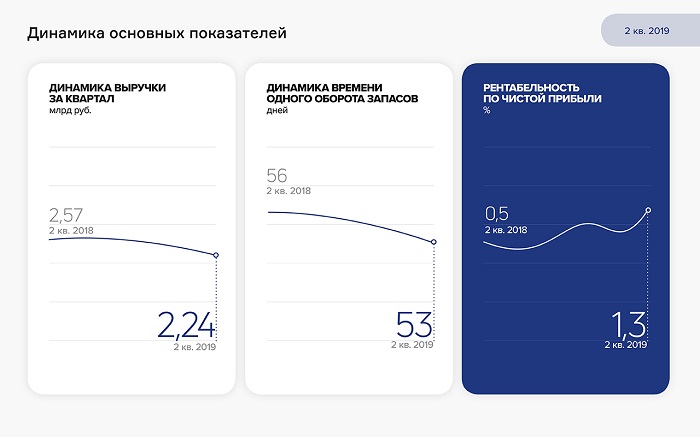

Эмитент и компании-партнеры «Нафтатранс плюс» отчитались по итогам первого полугодия 2019 г.: выручка и чистая прибыль растут; показатели долговой нагрузки, несмотря на номинальный рост, уменьшаются. Читайте в финансовом обзоре: • Доля направления АЗС и транспортных услуг компаний-партнеров «Нафтатранс плюс» выросла до 36%. • Компании сократили период оборачиваемости запасов до 53 дней. Год назад показатель составлял 56 дней, а в середине 2017 г. — 78 дней.

• Выручка компаний-партнеров составила по итогам 6 мес. 2019 г. 4,68 млрд рублей, что на 0,7% больше, чем годом ранее. • Чистая прибыль компаний, работающих в единой операционной цепочке «Нафтатранс плюс» на 30.06.19 составила 61,7 млн рублей. Рост в сравнении с аналогичным периодом 2018 г. — более 160%.

• Чистые активы компаний-партнеров составили в первом полугодии 2019 г. 536 млн руб. • Выручка ТК «Нафтатранс плюс» сохранилась на уровне 2018 года и составила 2,87 млрд рублей, при этом компания существенно нарастила прибыль: операционная прибыль выросла на 31%, до 68 млн рублей, чистая прибыль — с 3,6 до 11,7 млн руб.

• Финансовый долг полностью обеспечен запасами и дебиторской задолженностью, собственный капитал эмитента увеличился до 94,3 млн рублей. • Рост долга был направлен на финансирование отсрочек покупателям и расширение базы клиентов, показатели долговой нагрузки стабильные: долг в выручке не превышает 0,2x. Смотрите аналитическое покрытие в формате pdf.

|

.png)

.png)

.png)

.jpg)

.jpg)

.png)

.png)

.png)