|

Компания Полюс раскрыла консолидированную финансовую отчетность по МСФО за 9 месяцев 2017 г.

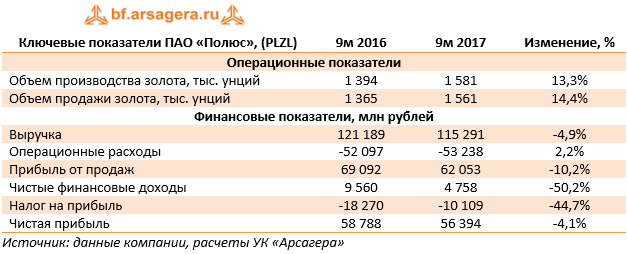

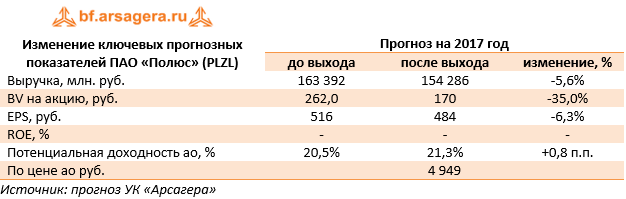

Выручка компании снизилась на 4,9% – до 115,3 млрд руб. Причинами сокращения стали укрепление рубля и снижение средней долларовой цены реализации золота (-0,9%), что частично было компенсировано ростом объемов продаж (+14,4%). Отметим, что компания увеличила производство золота в результате повышения объема добычи на месторождениях Олимпиада, Вернинское и Куранах. Операционные издержки прибавили 2,2%, составив 53,2 млрд руб., в числе причин роста – расходы на персонал (12,1%), прочие затраты на добычу (8%) и расходы по оплате коммунальных услуг (20,9%). Коммерческие и административные затраты выросли на 20,5% и составили 8,1 млрд руб. Прочие операционные расходы равны 1,85 млрд руб. (+26,3%). В итоге прибыль от продаж упала на 10,2%, достигнув 62,1 млрд руб. Финансовые расходы компании выросли с 6,95 млрд руб. до 8,77 млрд руб., при этом величина долга с начала года сократилась с 302,1 млрд руб. до 247,8 млрд руб.. По линии доходов от инвестиционной деятельности компания отразила 5,5 млрд руб., которые во многом (5,3 млрд руб.) объясняются эффектом от продажи доли в размере 82.34% в совместном предприятии с Полиметаллом. Кроме того, положительные курсовые разницы принесли Полюсу еще 6,6 млрд руб. (около 80% долгового портфеля компании номинировано в долларах США). В итоге чистая прибыль компании снизилась на 4,1% - до 56,4 млрд руб. В целом отчетность вышла в русле наших ожиданий, мы лишь уточнили значение BV на акцию на конец 2017 года, скорректировав величину дивидендов. Мы ожидаем дальнейшего увеличения производственных показателей за счет роста добычи на большинстве месторождений, а также ввода в эксплуатацию стратегического проекта компании – Наталкинского месторождения. Отрицательное ROE в 2017 году – последствие отрицательного собственного капитала, сформировавшегося на конец 2016 г, в результате обратного выкупа акций. Заметим, что собственный капитал компании вышел в положительную зону, составив на конец сентября 16,6 млрд руб. Совет директоров общества рекомендовал акционерам Полюса одобрить выплату полугодовых дивидендов в размере 104,3 руб. на акцию, что соответствует 30% от EBITDA за первое полугодие 2017 года. Кроме того, В отчетном периоде компания разместила 12,56 млн своих акций в рамках вторичного размещения на общую сумму $887 млн в пользу Консорциума инвесторов во главе с китайской Fosun International Limited. Отметим, что согласно соглашению о минимальных дивидендах за 2017–2021 гг. при размещение акций в адрес китайских инвесторов, «Обязательные дивиденды» определяются в размере наибольшего из: 1) 30% от показателя EBITDA за год, рассчитанного на основании финансовой отчетности по МСФО, и 2) $550 млн в год за 2017, 2018, и 2019 гг. и $650 млн в год за 2020 г. и 2021 г. Выплата дивидендов будет осуществляться на полугодовой основе. В случае выплаты Полюсом дивидендов за соответствующий год в размере, меньшем, чем установленные «Обязательные дивиденды» за этот год, все недостающие выплаты (за вычетом суммы дивидендов, выплаченных сверх Обязательных дивидендов за предыдущие годы) будут накапливаться и выплачиваться вместе с «Обязательными дивидендами» или регулярными дивидендами за последующий год(ы). После 2021 г. дивиденды будут выплачиваться в соответствии с действующей дивидендной политикой Компании, предусматривающей выплату в размере 30% от скорректированного показателя EBITDA при условии, что отношение чистого долга к скорректированному показателю EBITDA составляет менее 2,5.

Акции Полюса торгуются с P/E 2017 около 9,5 и не входят в число наших приоритетов. ___________________________________________

|