|

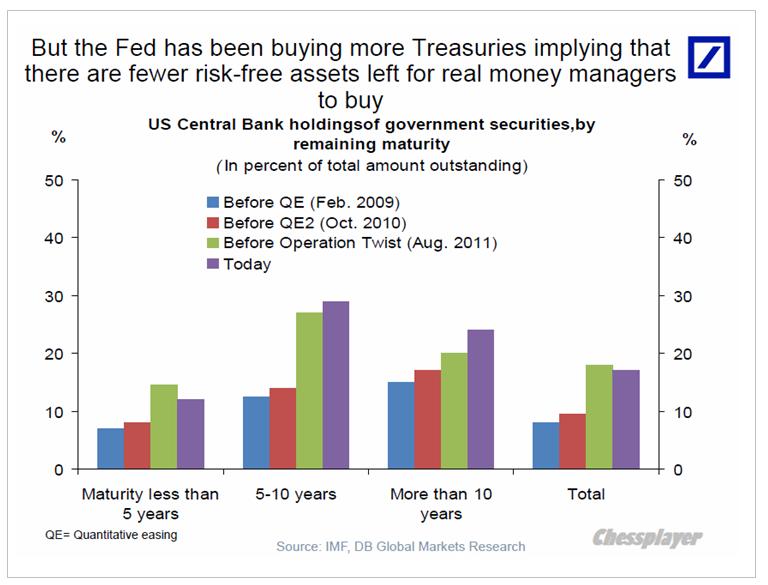

На рынке сформировался консенсус относительно того, что в среду мы увидим запуск программы QE3. Рассматриваются различные варианты: покупка MBS, покупка композиции MBS и казначейских бумаг, продолжение операции «Твист», удлинение периода очень низких процентных ставок. Возможности Феда в определенном плане ограничены: не буду повторять эти нюансы - подробности здесь Каким может быть QE3 в июне 16 июня по поводу предстоящего заседания ФОМС высказался главный экономист Goldman Sachs Ян Хатциус. Мы ожидаем, что ФОМС осуществит операцию количественного смягчения на заседании, которое пройдет на следующей неделе. Наш базовый вариант предполагает новую программу покупки активов, которая приведет к увеличению баланса Федрезерва, но также возможны расширение операции «Твист» или дальнейший сдвиг периода низких краткосрочных процентных ставок в заявлении ФОМС за пределы текущей формулировки «конец 2014 года». GOLDMAN: QE3 Coming Next Week Последняя мера из списка Хатциуса (увеличение периода низких процентных ставок) является составным элементом программы «Твист». Банки, которые покупают краткосрочные бумаги Казначейства США, должны быть уверены, что в обозримом будущем не произойдет повышения их доходности (цены на облигации при этом падают). Три члена ФОМС на позапрошлой неделе недвусмысленно высказались в пользу QE: Локхарт, Вильямс и заместитель Бернанке Джанет Йеллен. Йелен подготовила большую презентацию, обосновывающую необходимость запуска QE3. Here's The Full Presentation Where Janet Yellen Makes The Case For More QE Нынешний состав ФОМС является «голубиным». Всего один член ФОМС (Лэкер) постоянно выступает за более жесткую политику. Поэтому вероятность запуска программы QE3 на заседании Федрезерва в среду вполне реальна. НЕ СЛУШАЙТЕ, ЧТО ГОВОРИТ ЙЕЛЛЕН, СЛУШАЙТЕ ТОЛЬКО ДАДЛИ И БЕРНАНКЕ Йеллен всегда говорит о том, что экономике нужен QE. В то же время в недавнем выступлении самого Бернанке в конгрессе никаких намеков на QE3 не прозвучало. Другой влиятельный член ФОМС, глава ФРБ Нью-Йорка Дадли еще 24 мая считал, что на монетарном фронте ничего предпринимать не надо. NY Fed Chief Is A Little Less Worried About 'Japanese-Style Deflation' Earlier today, New York Fed Chairman Bill Dudley told CNBC that he did not feel that another round of quantitative easing would be necessary, on the recent strength in the U.S. economy. My view is that, if we continue to see improvement in the economy, in terms of using up the slack in available resources, then I think it's hard to argue that we absolutely must do something more in terms of the monetary policy front. Дадли доволен тем, как идут дела в американской экономике и не видит смысла в новом раунде количественного смягчения. Дадли не волнует дефляция в «японском стиле». What's changed for me [from last year] is that I'm a little bit more confident that the economy's going to keep growing. I'm a little bit less worried about a Japanese-style deflation outcome. And that was really the reason that, for me personally, motivated the need for further monetary policy action. Таким образом, второй по значимости человек в Федрезерве четыре недели назад ясно давал понять, что никакого QE3 в июне не будет. Притом, Дадли никогда не был ястребом. Изменили ли последние данные по занятости решительным образом его взгляды? У меня есть сомнения в этом... СКОРЕЕ ВСЕГО, КОНСЕНСУСА ПО ЭТОМУ ВОПРОСУ СРЕДИ ЧЛЕНОВ ФОМС ПОКА НЕТ, И ВСЕ РЕШИТСЯ В СРЕДУ – НЕПОСРЕДСТВЕННО НА САМОМ ЗАСЕДАНИИ. Мое мнение: QE3 не будет, но в заявлении Комитета будут сильные вербальные интервенции в пользу QE. МЫ ЭТО НЕ ВСЕГДА ЗАМЕЧАЕМ, НО ФЕДРЕЗЕРВ, ТАК ЖЕ КАК И ДРУГИЕ ЦЕНТРАЛЬНЫЕ БАНКИ В ПОСЛЕДНЕЕ ВРЕМЯ АКТИВНО ИСПОЛЬЗУЕТ МЕТОД «ВЕРБАЛЬНЫХ ИНТЕРВЕНЦИЙ». Это когда центральный банк обещает что-то предпринять, и обещания оказывают на рынки нужное воздействие (временное), как будто он что-то действительно предпринял в этом направлении. Помимо прочего, использовав сейчас возможность QE, Бернанке лишит себя эффективного средства реагирования на ухудшение дел в экономике по крайней мере на ближайшие 6 месяцев. Об этом тоже не следует забывать. Поэтому у меня большие сомнения в том, что на ближайшем заседании ФОМС Федрезерв запустит новую программу QE3. Michelle Meyer, старший экономист Bank of America/Merill Lynch недавно в интервью Bloomberg TV также заявила, что их команда не видит в ближайшем будущем нового раунда QE. MICHELLE MEYER: No QE Next Week But A Big Round Of Easing Is On Its Way Мы не думаем, что на следующей неделе мы увидим действие со стороны Федрезерва, но мы думаем, что будет очень «голубиное» заявление. Мы также думаем, что Федрезерв установит ориентир для следующего раунда количественного смягчения. Мы думаем, что следующий раунд наступит либо на заседании 1 августа, либо на заседании 13 сентября. Существует также целый ряд моментов, которые препятствуют запуску QE3. 1.Бежевая книга свидетельствует, что в американской экономике все обстоит не так уж и плохо. Подробная статья The Fed Beige Book Is Out, And It's A Relief The basic gist: Things aren't amazing, but they're not collapsing. Economy showed a 'moderate pace' of expansion. Prepared at the Federal Reserve Bank of Dallas and based on information collected on or before May 25, 2012. This document summarizes comments received from business and other contacts outside the Federal Reserve and is not a commentary on the views of Federal Reserve officials. Reports from the twelve Federal Reserve Districts suggest overall economic activity expanded at a moderate pace during the reporting period from early April to late May. Activity in the New York, Cleveland, Atlanta, Chicago, Kansas City, Dallas, and San Francisco Districts was characterized as growing at a moderate pace, while the Richmond, St. Louis, and Minneapolis Districts noted modest growth. Boston reported steady growth, and the Philadelphia District indicated that the pace of expansion had slowed slightly since the previous Beige Book Основной смысл: дела идут не блестяще, но в то же время и кризиса нет. Экономика показывает умеренные темпы роста. Это ставит под вопрос новый раунд количественного смягчения. 2.Запуск QE3 имеет определенные политические препятствия. This Is The Headline Ben Bernanke Is Terrified About Seeing Reinhart thinks the Fed will try to do the right thing, but there is one headline that Ben Bernanke is most worried about seeing. “The headline they most worry about is ‘The Fed acts to help the incumbent.’ ”' Bernanke will try and do what is right for policy, but actions made between now and the election will be looked at through different lenses. The last thing Bernanke wants to be is the Fed boss that blew Fed independence, by taking some action that invites more oversight and control from Congress. Рейнхарт считает, что Бернанке собирается делать правильные вещи, но одно обстоятельство должно вызывать у него беспокойство. Действия, предпринимаемые им сейчас – за несколько месяцев до выборов – будут рассматриваться в различных плоскостях. Бернанке не хотел бы стать тем руководителем Федрезерва, который привлек бы своими действиями особое внимание конгресса и поставил бы под угрозу независимость Федрезерва. Поэтому Бернанке будет проявлять чрезвычайную осторожность. 3.Федрезерв до сих пор использовал инструменты количественного смягчения в ситуациях, когда это было действительно необходимо. Про текущую ситуацию этого нельзя сказать. Инфляция, только начала снижаться, дела в экономике идут еще пока относительно неплохо, фондовые рынки стоят высоко. Между прочим, операция «Твист» еще не закончилась. 4.Есть сомнения, что в текущей ситуации программа будет иметь существенный эффект На этом вопросе остановлюсь подробнее. СИСТЕМНЫЙ УХОД ОТ РИСКА ОСЛАБИТ ВОЗДЕЙСТВИЕ ПРОГРАММЫ QE В чем особенность текущей ситуации? В еврозоне происходит сильный кризис, европейская валюта находится под постоянным давлением, что вызывает бегство в безопасные активы, главным образом в американские и и японские облигации, которые находятся на рекордно низких уровнях доходности. Некоторые аналитики считают, что даже в случае нового раунда QE эти доходности могут остаться на таком же низком уровне. Will rates stay low, QE or no? С момента первого раунда QE композиция и размер баланса Федрезерва изменились драматичным образом. Теперь Федрезерв владеет существенно большей частью US Treasuries, чем раньше.

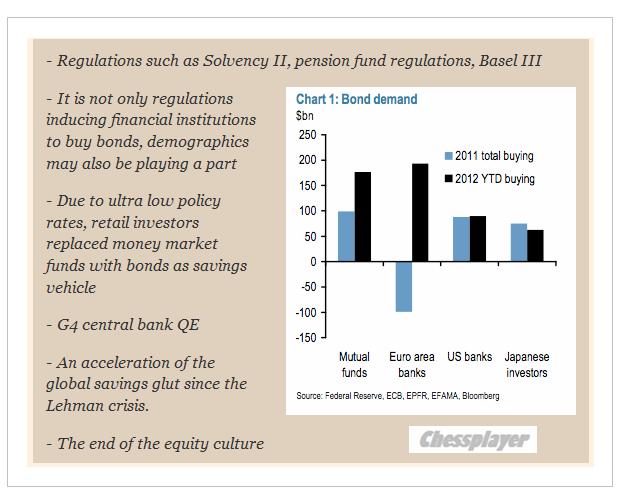

Torsten Slok из Deutsche Bank пишет: Помимо прочего, покупая государственные облигации центральные банки (Федрезерв, ЕЦБ, Банк Англии, Банк Японии) уменьшили предложение безрисковых активов, которые управляющие реальными деньгами менеджеры имеют возможность купить. Так, например, Федрезерв в настоящий момент держит на своем балансе порядка 30% всего имеющегося количества 5-10 year US Treasuries. Вывод: УВЕЛИЧИВШИЙСЯ СПРОС НА БЕЗРИСКОВЫЕ АКТИВЫ И УМЕНЬШИВШЕЕСЯ ИХ ПРЕДЛОЖЕНИЕ ВКУПЕ СО ЗНАЧИТЕЛЬНЫМИ ДОЛГОСРОЧНЫМИ РИСКАМИ ЗАМЕДЛЕНИЯ ГЛОБАЛЬНОГО РОСТА ПОДРАЗУМЕВАЮТ, ЧТО ПРОЦЕНТНЫЕ СТАВКИ, ВЕРОЯТНО, ОСТАНУТСЯ НА НИЗКОМ УРОВНЕ ЕЩЕ В ТЕЧЕНИЕ МНОГИХ ЛЕТ. Команда Flows and Liquidity (денежные потоки и ликвидность) из JP Morgan дает еще 5 причин, помимо количественного смягчения, почему ставки доходности будут оставаться низкими в обозримом будущем: - Новации в области регулирования: Solvency II, новые нормы для пенсионных фондов, Basel III

- Не только регулирование стимулирует финансовые институты к покупке облигаций, демография также играет роль

- Вследствии политики сверхнизких процентных ставок, розничные инвесторы заменяют фонды денежного рынка облигациями как средством сбережений.

- Ускорение перенасыщения средствами сбережения с момента кризиса Лемана

- Конец «культуры акций»

На рисунке внизу показаны объемы покупок крупными группами инвесторов облигаций в 2011 и 2012 годах

Таким образом, как считают эти аналитики, даже новый раунд QE может не привести к росту доходности US Treasuries. Соответственно, это будет препятствовать ослаблению доллара и росту цен на рискованные активы. Таким образом, в текущей рыночной фазе новый раунд QE может оказаться неэффективным – он будет «съеден» системным уходом от риска. Члены ФОМС это прекрасно сознают и это обстоятельство будет ими принято во внимание.

|