|

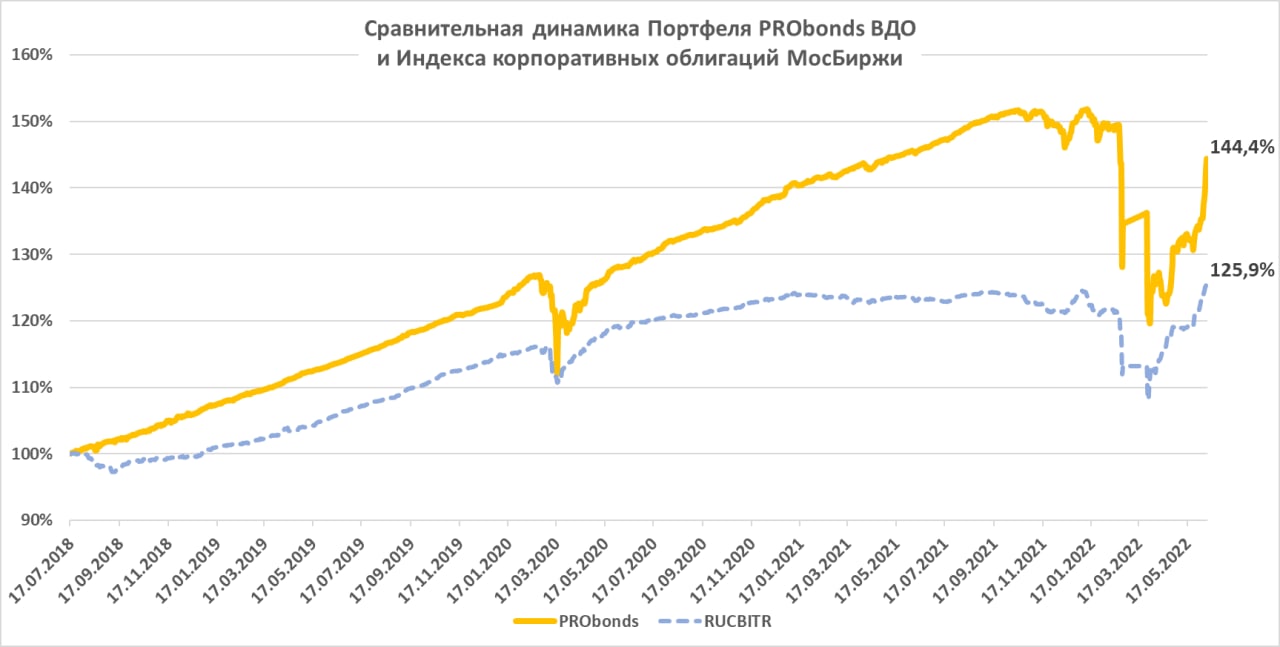

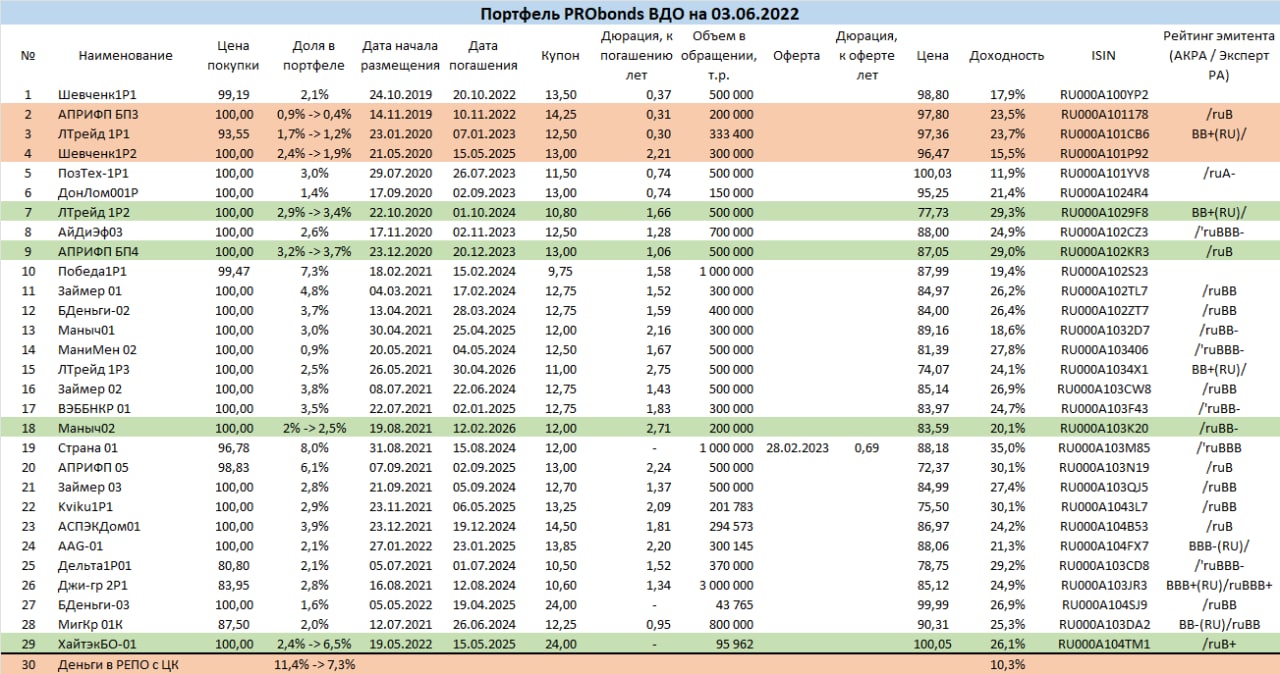

Портфель высокодоходных облигаций PRObonds ВДО вышел в ноль по годовой доходности: -0,5% за последние 365 дней. С начала 2022 года его просадка составляет -4,2%, а за последние 30 дней портфель прибавил почти 10%. Средняя эффективная доходность портфеля снизилась до ровно 19%. С учетом имеющегося и потенциального результата ожидаемый доход портфеля в нынешнем году вырос ± 5-6%. И это заметно выше предыдущих прогнозов, которые долго колебались около 0-2%. Главная задача управления портфелем сейчас – увеличение его дохода. Так, на прошедшей недели для этого портфель получил спекулятивный перевес в бумагах ГК ХайТэк. Часть позиции, сформированной на первичном размещении по цене 100% от номинала, была продана по средней цене 102%. Впереди еще ряд подобных операций. О сделках и изменениях позиций. Сегодня вновь амортизируются облигации первого выпуска ЛК Лизинг-Трейд. Позиция в них уменьшится на размер амортизации, до примерно 1% от активов с нынешних 1,2%. АО им Т.Г. Шевченко объявило оферту по своему дебютному выпуску. Позиция портфеля в этих бумагах будет подана на оферту. Расчеты по оферте приходятся на вторю декаду июля, тогда же эти бумаги покинут портфель, сейчас они занимают 2% от активов. Сегодня начнет снижаться доля в третьем выпуске облигаций МФК Быстроденьги. Доля будет снижаться равными долями до конца следующей недели (9 сессий) по средней цене торгов и будет снижена с нынешних 1,4% до 0,5% от активов. На 0,4% с сегодня по ближайшую пятницу снизится доля в ХайТэке, до 4,1% от активов, также по средней цене торгов. На 0,8%, до 2% с 2,8% в предстоящие 4 сессии будет снижена доля в облигациях Позитив Технолоджиз. Однако при всех ожидаемых сокращениях совокупный вес облигаций в активах портфеля в ближайшие дни будет в основном расти. Связано это с новыми размещениями. На четверг 16 июня намечено размещение второго выпуска облигаций МФК ВЭББАНКИР (только для квал.инвесторов). Вероятно, для спекулятивных целей данные бумаги на текущей или следующей неделе будут куплены в доле до 5% от активов. На следующей неделе, ориентировочно 23 июня ожидается размещение нового выпуска облигаций строительного холдинга ОА АПРИ Флай Плэнинг. Они также пополнят портфель на заметную и тоже временную величину. Портфели PRObonds отражают точку зрения их автора и основываются на его расчетах. С 1 мая 2022 года расчеты портфеля PRObonds ВДО (прежнее название PRObonds #1) проводятся в соответствии с открытой методикой. Все операции портфелей публикуются в открытом доступе до момента их совершения. Портфель PRObonds ВДО учитывает комиссионные издержки (0,1% от величины сделки) и опираются на реальные цены и ликвидность торговых инструментов. |

.jpg)

.jpg)

.jpg)