|

Оценка суммы активов частных инвесторов под управлением ИК «Иволга Капитал» с 11 по 19 января снизилась до 469 млн.р. (-9 млн.р.). Вслед за снижением рынка облигаций, но значительно меньшими темпами снизилась оценка накопленного клиентами совокупного дохода, до 27,7 млн.р. (-2,8 млн.р.).

Оценка годовых доходностей клиентских счетов (для счетов, которые управляются не менее 1 года и за это время не имели значительных дозаводов или выводов средств) также стала ниже: в среднем 9,7% годовых до уплаты НДФЛ (после уплаты НДФЛ – 8,4%), все комиссии учтены. Несмотря на снижение, доходности счетов сохраняются существенно выше средней доходности высокодоходного сегмента облигаций, если оценивать ее по индексам ВДО от Cbonds или Московской биржи. Стабильность динамики портфелей ДУ также выше рынка. Компенсационный фонд (на покрытие дефолтных рисков и рисков глубокой просадки облигаций) остается вблизи 14 млн.р. (3%% от активов). Наибольшую среднюю долю в портфелях ДУ (4% более от активов) занимают следующие позиции: o Облигации АСПЭК-Домстрой o Облигации Kviku o Облигации БыстроДеньги o Облигации ГК Страна Девелопмент o Облигации Займер o Облигации АПРИ Флай Плэнинг o Облигации Маныч-Агро/АО им. Т.Г. Шевченко o Облигации ВЭББАНКИР o Облигации АйДиЭф/МаниМен o Облигации Лизинг-Трейд o Облигации Агрофирма-племзавод Победа o Свободные деньги (размещаются в РЕПО с ЦК под ~8% годовых) Всего в портфели входят 25 разных выпусков облигаций. О тактике операций Высоки шансы выхода на размещение облигаций девелоперской группы AAG (BBB-(RU), эмитент «А Девелопмент»). Если ситуация на рынке облигаций не станет хуже, размещение состоится до конца января, и бумаги пополнят портфели ДУ, добавив диверсификации по эмитентам. Диверсификация остается актуальной темой. Покупать облигации плохо знакомых нам эмитентов – это брать недопустимый риск. И портфели сосредоточены пока исключительно на выпусках, организованных ИК «Иволга Капитал». Т.к. плотность и качество контактов с эмитентами этих выпусков намного выше, чем со сторонними эмитентами. Диверсификация должна стать достаточной до середины наступившего года (15-17 эмитентов со значительными долями в портфелях; сейчас их 11). В настоящий момент она отчасти компенсируется более пристрастным вниманием к эмитентам и существенной спекулятивной составляющей портфелей. Сумма денег в портфелях остается стабильно высокой, около 15% от активов. При нынешних ставках сделок РЕПО (они могут превышать 8% годовых), большая доля денег не столь сильно давит на общую доходность. Если на широком облигационном рынке основные драматичные события, скорее всего, уже состоялись, то в сегменте высокодоходных облигаций они, вероятно, еще впереди. Это касается и инерции его динамики в сравнении с ликвидным рынком, и роста дефолтных рисков, который должен произойти вслед за ростом стоимости денег. А потому наличие заметной суммы денег позволит с одной стороны снизить волатильность портфелей ДУ, с другой – купить при падении те или иные интересные нам бумаг. Минимальная сумма инвестирования в доверительном управлении – 2 млн.р. Совокупная комиссия за управления – 1% от активов в год. Услуга доступна только для квалифицированных инвесторов. Ссылка на ограничение ответственности (https://ivolgacap.ru/local/templates/globalCapi...) |

У «Эталона» и «Страна девелопмента» есть большие планы совместной реализации жилых проектов.

У «Эталона» и «Страна девелопмента» есть большие планы совместной реализации жилых проектов.

.jpg)

.jpg)

С российскими индексами акций, возможно, ситуация уже менее напряжена. После обвального падения ушедшей недели потенциал к его продолжению оцениваю как невысокий. Новое падение еще возможно, но, как вижу, с высокой вероятностью, и после него увидим котировки на уровне или выше нынешних. Долгосрочный взгляд на рынок нейтральный или умеренно положительный.

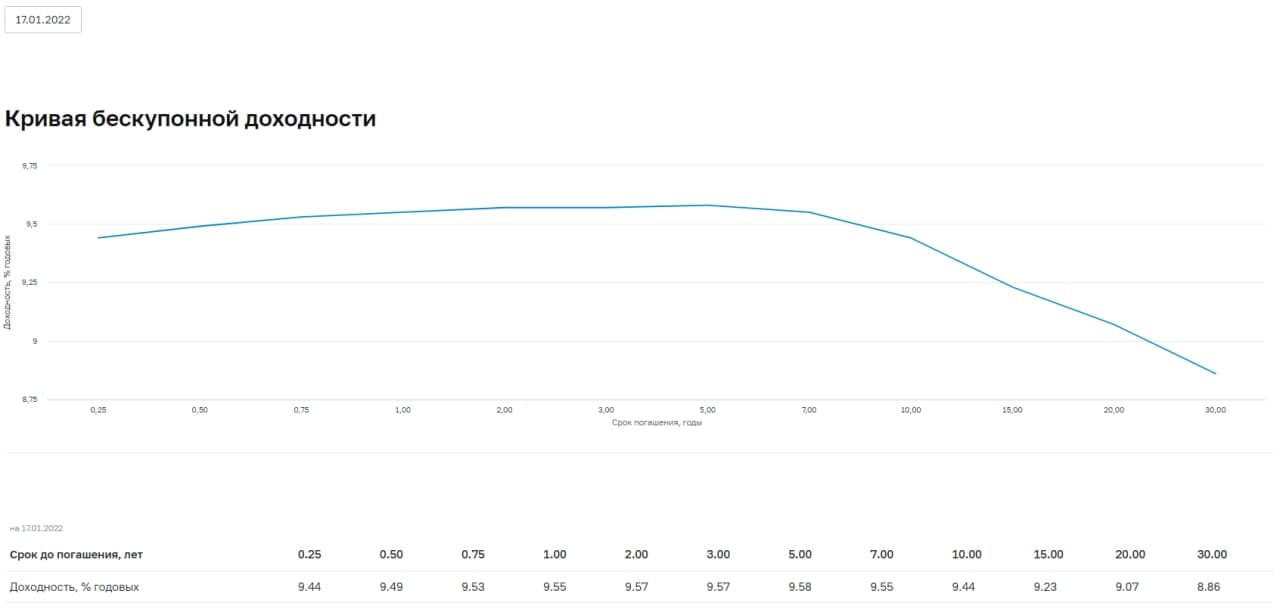

С российскими индексами акций, возможно, ситуация уже менее напряжена. После обвального падения ушедшей недели потенциал к его продолжению оцениваю как невысокий. Новое падение еще возможно, но, как вижу, с высокой вероятностью, и после него увидим котировки на уровне или выше нынешних. Долгосрочный взгляд на рынок нейтральный или умеренно положительный..jpg) С рублевыми облигациями сложнее. Индекс цен ОФЗ, RGBI, показал максимальное недельное падение с марта 2020 года. Вслед за ним снизились индексы корпоративных и высокодоходных облигаций. ОФЗ при нынешней средней доходности около 9,5% дают премию и к инфляции, и к ключевой ставке. С одной стороны, на облигационном рынке в отличие от рынка акций не наблюдалось эмоциональной паники участников (как кажется), которая является предвестником разворота цен вверх. С другой, доходности стали существенно выше, демпфируя попытки дальнейшего падения. И это задает загадку о предстоящей траектории котировок.

С рублевыми облигациями сложнее. Индекс цен ОФЗ, RGBI, показал максимальное недельное падение с марта 2020 года. Вслед за ним снизились индексы корпоративных и высокодоходных облигаций. ОФЗ при нынешней средней доходности около 9,5% дают премию и к инфляции, и к ключевой ставке. С одной стороны, на облигационном рынке в отличие от рынка акций не наблюдалось эмоциональной паники участников (как кажется), которая является предвестником разворота цен вверх. С другой, доходности стали существенно выше, демпфируя попытки дальнейшего падения. И это задает загадку о предстоящей траектории котировок.

.jpg)