Сроки исполнения обязательств перед владельцами облигаций: с 11 по 18 марта.

Национальный расчетный депозитарий сообщил о получении от ООО «ОР» (прежнее название «Обувь России», входит в OR GROUP) средств на выплату купонного дохода по шести выпускам облигаций.

11 марта наступает срок выплаты купона по выпуску облигаций серии 001P-03 (4B02-03-00412-R-001P) из расчета 11,5% годовых. Общая сумма выплат по выпуску составит 4 725 000 рублей, по одной бумаге — 9,45 рублей.

Размещение выпуска биржевых облигаций серии 001P-03 объемом 500 млн рублей стартовало в августе 2020 года. Срок обращения — четыре года. Номинальная стоимость одной бумаги составляет 1 000 рублей, купоны ежемесячные. В настоящее время в обращении находятся все 500 000 ценных бумаг выпуска. По выпуску предусмотрено частичное досрочное погашение — по 10% от номинала будет выплачено в даты окончания 39-48-го купонов.

14 марта наступит срок выплаты купона по выпуску облигаций серии 002Р-02 (4B02-02-00412-R-002P) из расчета 13,5%. Общая сумма выплат по выпуску составит 1 366 210 рублей 20 копеек, по одной бумаге — 11,1 рублей.

Размещение выпуска биржевых облигаций серии 002Р-02 номинальным объемом 300 млн рублей стартовало в ноябре 2021 года. Срок обращения — четыре года. В настоящее время в обращении находятся 123 082 ценных бумаг выпуска. Номинальная стоимость одной бумаги составляет 1 000 рублей, купоны ежемесячные. По выпуску предусмотрено частичное досрочное погашение — по 8,3% от номинала будет выплачено в даты окончания 37-47-го купонов, и 8,7% от номинала в дату окончания 48-го купона.

14 марта наступает срок выплаты купона по выпуску облигаций серии 002Р-03 (4B02-03-00412-R-002P) из расчета 16% годовых. Общая сумма выплат по выпуску составит 1 315 000 рублей, по одной бумаге — 13,15 рублей.

Размещение выпуска биржевых облигаций 002Р-03 объемом 100 млн рублей стартовало в декабре 2021 года. Срок обращения — четыре года. Номинальная стоимость одной бумаги составляет 1 000 рублей, купоны ежемесячные. В настоящее время в обращении находятся все 100 000 ценных бумаг выпуска.

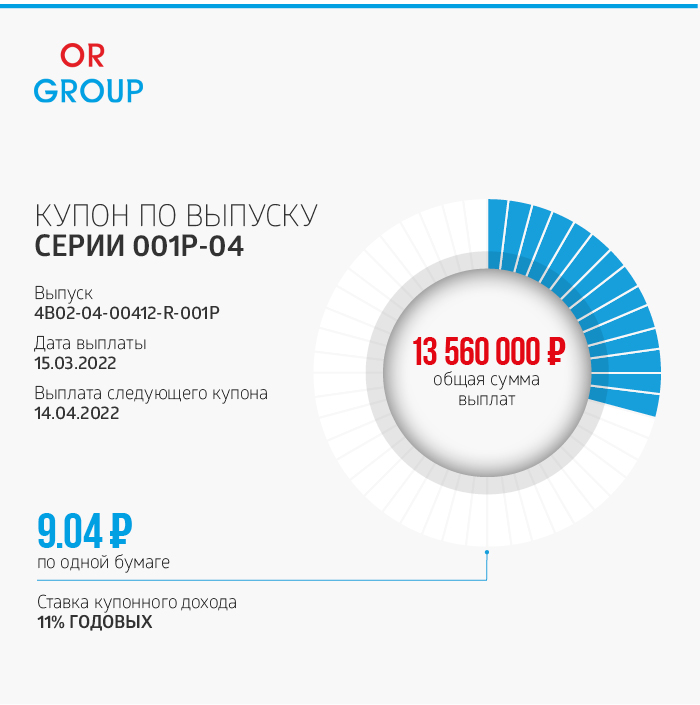

15 марта наступает срок выплаты купона по выпуску облигаций серии 001P-04 (4B02-04-00412-R-001P) из расчета 11% годовых. Общая сумма выплат по выпуску составляет 13 560 000 рублей, по одной бумаге — 9,04 рублей.

Размещение выпуска биржевых облигаций серии 001P-04 объемом 1,5 млрд рублей стартовало в январе 2021 года. Срок обращения — четыре года. Номинальная стоимость одной бумаги составляет 1 000 рублей, купоны ежемесячные. В настоящее время в обращении находятся все 1 500 000 ценных бумаг выпуска. По выпуску предусмотрено частично-досрочное погашение — по 10% от номинала будет выплачено в даты окончания 39-48-го купонов.

17 марта наступает срок выплаты купона по выпуску облигаций серии 002P-04 (4B02-04-00412-R-002P) из расчета 16% годовых в первый год обращений бумаг. Общая сумма выплат по выпуску составляет 1 315 000 рублей, по одной бумаге — 13,15 рублей.

Размещение выпуска биржевых облигаций 002P-04 объемом 100 млн рублей стартовало в декабре 2021 года. Срок обращения — четыре года. Номинальная стоимость одной бумаги составляет 1 000 рублей, купоны ежемесячные. В настоящее время в обращении находятся все 100 000 ценных бумаг выпуска. С 13-го по 24-й купоны ставка установлена на уровне 14% годовых, с 25-го по 48-й купоны — 12%.

18 марта наступает срок выплаты купона по выпуску облигаций серии 002P-01 (4B02-01-00412-R-002P) из расчета 12,6% годовых. Общая сумма выплат по выпуску составляет 3 454 883 рубля 88 копеек, по одной бумаге — 10,36 рублей.

Размещение выпуска биржевых облигаций серии 002P-01 номинальным объемом 850 млн рублей стартовало в октябре 2021 года. Срок обращения — четыре года. В настоящее время в обращении находятся 333 483 ценных бумаг выпуска. Номинальная стоимость одной бумаги составляет 1 000 рублей, купоны ежемесячные. По выпуску предусмотрено частично-досрочное погашение — по 8,3% от номинала будет выплачено в даты окончания 37-47-го купонов, и 8,7% от номинала в дату окончания 48-го купона.

Таким образом, НРД получил от ООО «ОР» сумму на выплату в марте купонного дохода по шести выпускам в размере 25 736 094 рублей 8 копеек.

3 февраля 2022 года ОР объявил о неисполнении обязательств по биржевым облигациям серии БО-07 в объеме 592 млн рублей, что привело к дефолту. В результате рейтинговое агентство «Эксперт РА» понизило рейтинг кредитоспособности эмитента до уровня ruD и изменило прогноз на стабильный. Московская биржа перевела облигации ОР в режим торгов «Д». Невыплата ОР основного долга по бумагам серии БО-07 послужило основанием для возникновения у держателей облигаций серии 001Р-01 (4B02- 01-00412-R-001P) права требовать от эмитента досрочного погашения согласно пункту 9.5.1 Условий выпуска облигаций. Срок выкупа облигаций по оферте — с 28 марта по 5 апреля включительно.

В настоящее время в обращении находятся восемь выпусков биржевых облигаций ООО «ОР» общим объемом 4,75 млрд рублей.

Справка:OR GROUP — современная торговая платформа, на базе которой компания развивает маркетплейс westfalika. ru и экосистему сервисов и управляет сетью торговых и сервисных точек под брендом Westfalika, насчитывающей более 700 объектов в более 295 городах России. В октябре 2017 года OR GROUP привлекла 5,9 млрд рублей в ходе IPO на Московской Бирже, эмитент — ПАО «ОРГ». В соответствии с аудированными финансовыми результатами по МСФО, в 2020 году выручка Группы составила 10,8 млрд рублей, чистая прибыль — 600 млн рублей, EBITDA — 2,3 млрд рублей.