Позитив из Италии

Российский СПГ ждет жесткая конкуренция в мире

|

Сжиженный природный газ (СПГ) российского производства столкнется с жесткой конкуренцией в мире, поэтому его производителям нужен благоприятный налоговый режим, рассказал председатель концерна Shell в России Седерик Кремерс. В то же время он напомнил, что сфера является перспективной: ранее некоторые эксперты прогнозировали, что рынок СПГ будет затоварен из-за запуска новых проектов в глобальном масштабе, однако по факту в последние годы спрос увеличивается гораздо большими темпами, чем прогнозировали эксперты. |

Крупные золотодобытчики объявили слияние

|

Канадская золотодобывающая компания Barrick Gold объединится со своим британским конкурентом Rangold Resources, общая капитализация компаний после слияния составит $18 млрд. Об этом сообщается в совместном заявлении двух компаний. Работа двух предприятий продолжится под брендом Barrick Gold. После завершения слияния акционеры Barrick будут владеть 66,6% акций компании, акционеры Rangold — 33,3%. Глава Barrick и бывший банкир Goldman Sachs Джон Тортон станет председателем совета директоров после объединения, глава Rangold Марк Бристоу будет назначен главным исполнительным директором. Как отмечает газета The Financial Times, заявление об объединении двух компаний прозвучало на фоне кризиса золотодобытчиков: акции Barrick Gold упали в этом году на 25% на фоне критики стратегии фирмы, бумаги Rangold Resources — на 34% из-за ряда проблем на предприятиях. |

Никто никуда не спешит

|

Можно сказать, что вчерашний день прошел строго по плану. Другое дело, что план это был изначально не вполне оптимистичный. И, собственно, точно также протекали и торги - неспешно, через пень колоду индексы воевали с общим негативным настроением большинства участников торгов. С самого открытия индексы ушли вниз и потом всю оставшуюся торговую сессию пытались вернуться на исходные позиции. Однако сделать это удалось только индексу NASDAQ, который завершил день в чисто символическом плюсе, прибавив к закрытию пятницы «целых» 0,08%. И произошло это не столько из-за какого-то повышенного спроса в тех или иных акциях, а скорее по чисто технической причине - вчера произошла так называемая ротация или иными словами переформатирование отраслевых индексов, в результате которого целый ряд значимых компаний технологического сектора был переведен из сектора информационных технологий во вновь созданный сектор коммуникационных услуг. И естественно, в этих условиях управляющие ведущих отраслевых фондов начали ребалансировку своих портфелей, приводя в соответствие структуру собственных инвестиционных портфелей новой структуре секторов. Этим скорее всего и объясняется повышенная активность в акциях крупнейших технологических компаний - кто-то их продавал, а кто-то напротив - активно покупал. Однако все же следует отметить, что активность участников торгов вчера была в целом на минимальных уровнях и оборот торгов по сравнению с пятницей упал чуть ли не вдвое.Если в акциях, входящих в индекс NASDAQ наблюдалась хоть какая-то активность, то вот в индексе Dow Jones никто ничего не хотел покупать и он оказался худшим среди своих собратьев. Потери DJIA-30 после рекордной пятницы составили почти 0,7%. Однако в принципе это вполне вписывается в нынешнюю концепцию протекания торгов - день вперед, день назад, день на месте. Как видим, несмотря на рекорды, на самом деле никто никуда не спешит. На отраслевом уровне лучшими вчера были акции компаний нефтяных компаний. Но здесь все очень прозрачно и ясно. Было удивительно, если бы на фоне 5-ти процентного роста нефтяных котировок, который мы увидели за последнюю неделю, акции «нефтянки» оставались бы на месте. И поэтому вчерашний 2-х - 3-х процентный рост в акциях многих независимых нефтедобывающих компаний выглядит вполне логичным. А вот промышленные компании оказались вчера под ударом в связи с новым обострением американо-китайских торговых отношений. Собственно также как и компании, работающие в финансовой сфере. И те, и другие потеряли в среднем более 1% своей капитализации. По итогам торгов акциями иностранных компаний на Санкт-Петербургской бирже в понедельник 24 сентября было заключено 18 876 сделок на общую сумму почти 40 млн. долларов США.

Рынок затаился и ждет завтрашнего дня когда Комитет по открытым рынкам (FOMC) ФРС США объявит о повышении процентной ставки. А в том, что она будет повышена уже никто не сомневается. Но ведь есть риск, что она будет повышена не на 1, а на 2 базисных пункта, то есть на 0,5%! Правда, вероятность этого события все же не велика. Что касается внешнего фона, то он сегодня более позитивный нежели вчера. Азиатские рынки по-прежнему гуляют и празднуют день Луны и урожая, так что свежих новостей оттуда нет. А вот европейские рынки сегодня приободрились и все основные индексы дружно растут, прибавляя в среднем по 2-3 десятых процента. Главным драйвером роста в Европе сегодня является Италия (кстати, главный итальянский индекс FTSE MIB растет более чем на 1,3%!), где вроде бы появились признаки политической стабилизации, которая в свою очередь должна привести к успешному утверждению бюджета на 2019 год. Ура, ура, ура! Нефть тоже не хочет сдавать свои позиции и, судя по всему, корректироваться пока не собирается. В общем, все более менее тихо и спокойно. На этом фоне фьючерсам на основные американские индексы просто некуда деваться как только расти. Правда, рост этот не ахти какой - в пределах нескольких десятых процента, но всяко это лучше, чем вчерашний минус. А вот на кого стоит особо обратить внимание сегодня, так это на акции ведущего производителя спортивной одежды Nike (NKE). Квартальная отчетность от этой компании появится сегодня после завершения торгов. Аналитики привычно ждут от нее хороших результатов. Поскольку на акции Nike в последнее время мы видим достаточно устойчивый спрос, то не будет ничего удивительного, если после выхода отчетности акции прыгнут вверх на 5 - 10%. Общий же прогноз на сегодня - вверх, но около нуля. Ведь никто куда не спешит.

Топ - 10 лучших акций По итогам торгов 24 сентября 2018 года

Топ - 10 худших акций По итогам торгов 24 сентября 2018 года

|

Доллар готовится к заседанию Федрезерва

|

Доллар продолжает вести себя неоднозначно, снижаясь против европейских валют и укрепляясь в паре с иеной. Накануне евро получил поддержку со стороны комментариев главы ЕЦБ. Драги указал на перспективы существенного разгона базовой инфляции, чем спровоцировал агрессивное ралли единой валюты на ожиданиях повышения ставки. Но к концу дня евро растерял все заработанное на фоне фиксации прибыли. Во вторник EURUSD снова карабкается наверх, но уже в более скромном режиме – на более скромных заявлениях чиновников европейского Центробанка. Фунт восстанавливается с начала недели после пятничного обвала. Несмотря на улучшение настроя по стерлингу, текущий подъем не вызывает доверия и связан он скорее со слабостью доллара, нежели с привлекательностью британской валюты. Переговоры по Брекзиту в очередной раз зашли в тупик. Да, фунт охотно растет на любых признаках прогресса, но до тех пор, пока стороны не достигнут фактических подвижек, «британец» будет оставаться привлекательным для продаж на ралли, несмотря на скромное поведение долларовых быков. Впрочем, свои коррективы внесет заседание ФРС США. Участники рынка надеются услышать четкий намек на декабрьское повышение ставки, которое должно стать четвертым в этом году – с учетом ужесточения на завтрашнем заседании. Если регулятор даст инвесторам повод усомниться в этом сценарии и будет осторожен, давление на доллар усилится. В этом случае евро и фунт смогут укрепить свои позиции. EURUSD снова нацелится на уровень 1.18, а GBPUSD вернется выше 1.32 и устремится у максимумам в районе 1.33. Михаил Мащенко, аналитик социальной сети для инвесторов eToro в России и СНГ |

Российский рынок ведет себя сдержанно

|

После неоднозначного и вялого старта торгов, российские фондовые индексы демонстрируют околонулевую динамику, торгуясь с символическим снижением, несмотря на умеренный подъем ведущих индексов Старого СветаЭффект от нефтяного ралли тоже не ощущается, да и рубль не испытывает вчерашней уверенности, что ограничивает порывы РТС, который повышается на скромные 0,05%, тогда как индекс МосБиржи вообще не может определиться с вектором движения. Нефть Brent пробила отметку 81 и обновила 4-летние максимумы вблизи отметки 81,50. Рубль торгуется с символическом повышением к иностранным валютам, обновив с утра 1,5-месчный максимум в паре с долларом на отметке 65,56 руб. Охлаждение пыла российской валюты обусловило коррекцию акций «Сбербанка» на 1% после утреннего роста. Бумаги ВТБ снижаются на 0,85%. Тем временем нефтегазовый сектор, питаясь ростом котировок черного золота, с легкостью обновляют рекордные максимумы. В частности, это «Роснефть» и ЛУКОЙЛ, акции которых сегодня дорожают на 1,5% и 1,15 соответственно. А вот в металлургическом и добывающем секторе господствуют минорные настроения. Бумаги «Русала» падают на три с лишним процента, корректируясь после недавней волны роста. Котировки «Норникеля» смогли выйти на положительную территорию, но прибавляют символические 0,15%. Акции «Северстали» теряют почти 1%. На российском рынке наметились признаки отката, что отчасти связано с подготовкой инвесторов к заседанию ФРС США, которое завершится завтра вечером. Он тона сопроводительного заявления Центробанка будет зависеть настрой рисковых активов до конца недели. Также общее проявление оптимизма сдерживает напряженность торговых отношений между США и Китаем. Игорь Ковалев, аналитик ГК ИнстаФорекс |

«САМАРАТРАНСНЕФТЬ-ТЕРМИНАЛ». История продолжается

|

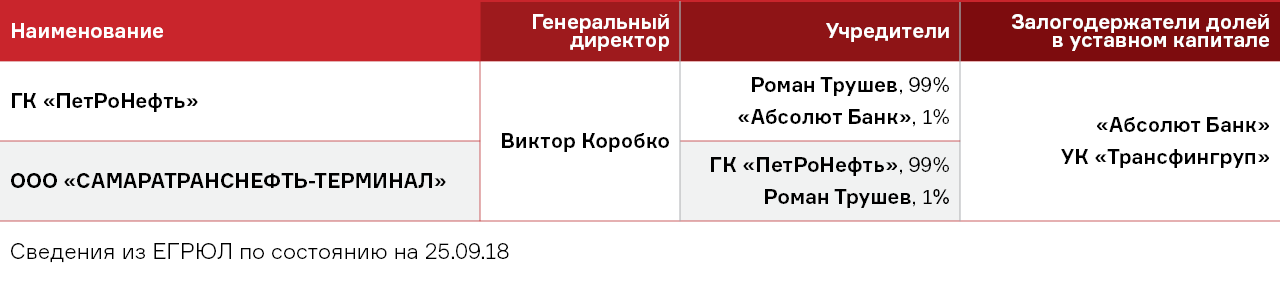

В ситуации вокруг технического дефолта по облигационным займам на 8 млрд рублей, который допустило ООО «САМАРАТРАНСНЕФТЬ-ТЕРМИНАЛ» («СТНТ»), все больше темных пятен. Эмитента поглотили многочисленные судебные тяжбы. Руководство по-прежнему не дает официальных комментариев. Однако, судя по ежеквартальному отчету, поводов для беспокойства нет — деятельность продолжается, банкротство не рассматривается. Этим пока и остается довольствоваться инвесторам и всем заинтересованным сторонам. Летом у эмитента сменился генеральный директор, им стал Виктор Коробко. Его предшественник — Роман Ружечко — руководил компанией почти 10 лет. За неделю до своего нового назначения Виктор Коробко занял аналогичную должность в «Группе компаний «ПетРоНефть» (ГК «ПРН») — бывшем акционере и нынешнем учредителе эмитента. Правда, вся ее доля в уставном капитале «СТНТ», а это 99% или 8,316 млн руб., находится под обременением, т.е. в залоге у «УК «Трансфингруп» и «Абсолют Банка». Цепочка замыкается, если уточнить, что предшественник вышеупомянутого банка — ОАО «Кит Финанс Инвестиционный Банк» — экс-учредитель ГК «ПРН». Оставшийся 1% принадлежит Роману Трушеву, его доля тоже заложена до полного исполнения обязательств по договорам о предоставлении невозобновляемой кредитной линии. Он, наряду с «Абсолют Банком», является учредителем ГК «ПРН» с долей 99%.

Для полноты картины добавим, что Роман Трушев занимает в «СТНТ» должности председателя совета директоров и заместителя гендиректора по экономике и финансам, в ГК «ПРН» — председателя совета директоров и директора по развитию, в «САМАРЕТРАНСНЕФТЬ» — заместителя гендиректора по экономике. Кто когоА теперь восстановим хронологию событий: Июнь 2018 — ООО «САМАРАТРАНСНЕФТЬ-ТЕРМИНАЛ» допустило техдефолт по выплате купонов. 28.06.18 — Общее собрание участников эмитента сменило гендиректора на Виктора Коробко. В это же время Роман Ружечко лишается своих руководящих должностей и в других компаниях группы «ПРН» — «САМАРЕТРАНСНЕФТЬ» и «Самаренефть-Сервис». 05.07.18 — Роман Ружечко подал в Арбитражный суд Самарской области иск к ГК «ПРН» об обязании передать ему доли в уставном капитале в размере 20% в каждом из обществ: «СТНТ», «САМАРАТРАНСНЕФТЬ» и «Самаранефть-Сервис», на основании договора опциона на приобретение долей в уставных капиталах обществ от 19 февраля 2015 г. До рассмотрения спора ГК «ПРН» запрещено в отношении трех обозначенных выше компаний: проводить их реорганизацию и/или ликвидацию, совершать сделки с долями в уставном капитале, менять учредительные документы. Судебное заседание по делу А55-18830/2018 назначено на 05.10.18 в 13:00. 23.07.18 — Роман Трушев обратился в суд с исковым заявлением о признании недействительным решения внеочередного собрания «СТНТ» от 28.06.18, принятого по вопросам досрочного прекращения полномочий генерального директора «СТНТ». Вместе с иском Трушев заявил ходатайство о принятии обеспечительных мер, в т. ч. в виде запрета Виктору Коробко действовать от имени гендиректора «СТНТ». Однако Арбитражный суд Самарской области отказал, мотивируя свое решение тем, что принятие обеспечительных мер по корпоративным спорам не должно приводить к фактической невозможности осуществлять юридическим лицом деятельность. В определении суда об отказе в обеспечении иска также сказано, что оспариваемое решение принято залогодержателем 100% долей в уставном капитале «СТНТ» — «Абсолют Банком». Банк вместе с УК «Трансфингрупп» и Романом Ружечко привлечены к участию в деле в качестве третьих лиц, не заявляющих самостоятельных требований относительно предмета спора. Предварительное заседание по делу №А55-20747/2018 состоится 05.10.18 в 11:00. Ежеквартальный отчет эмитентаПока «верха» разбираются друг с другом, а поставщики и подрядчики продолжают атаковывать компанию-эмитента исками о взыскании задолженности, инвесторов интересует, что будет с их вложениями. Вызывает опасения, почему не работают корпоративные сайты www.petroneft.ru, stn-terminal.ru и не отвечают телефоны. Пользователи некоторых форумов, представляющиеся сотрудниками компании, говорят о задержках зарплаты и заморозке строительства. Возможность присоединения к магистральным нефтепроводам «Транснефти» маловероятна. Напомним, эмитент производит нефтепродукты на собственном нефтеперерабатывающем заводе (НПЗ) и строит масштабные планы. Среди них ввод новых объектов первичной переработки нефти с увеличением промежуточной мощности завода до 2 млн. тонн в год в 2018 г. и увеличение мощности до 3,5 млн. тонн в год в 2019 г. «Введение в эксплуатацию дополнительных мощностей НПЗ позволит в значительной степени улучшить финансовые показатели. Эмитент оценивает вероятность наступления данного события/фактора как очень высокую», — гласит отчет «СТНТ» за второй квартал 2018 года. Кроме этого, в документе сказано, что новое руководство не планирует осуществлять процедуру банкротства, а о порядке погашения задолженности перед своими кредиторами сообщит после подведения итогов инвентаризации активов и пассивов предприятия, которая по плану должна была завершиться в первой половине сентября. Но это дает лишь малую толику надежды для инвесторов, все развивается по классическому сценарию контролируемого банкротства. Ранее мы писали, что эмитент взял чрезмерную для себя долговую нагрузку, не обеспеченную даже текущей операционной деятельностью. Как были израсходованы такие существенные инвестиции и какие остались от них активы — большой вопрос. |

Прогноз по белорусскому рублю на неделю

|

Доллар слабел на Форекс на прошедшей неделе, что было вызвано обострением «торговых войн» США с Китаем, позитивным настроем в европейской экономике, стабилизацией рисков на развивающихся рынках, ростом нефтяных цен. Поэтому белорусский рубль вёл себя адекватно обстоятельствам. Против него вырос российский рубль, немного снизился евро и заметно упал доллар. (Напомнило это слова из «Конька-горбунка» : «Было у отца три сына: Старший умный был детина, Средний сын и так и сяк, Младший вовсе был дурак».) Но начало текущей недели показывает возможные изменения в конъюнктуре. Основные события недели на финансовых рынках - заседание американского Федрезерва 26 сентября, отчёт ЕЦБ и данные по инфляции в еврозоне 27 и 28 сентября, по ВВП США 27 сентября. Наиболее вероятно, что ФРС повысит процентную ставку с 2% до 2,25%. Но это событие заложено в цены, а важны будут сопровождающие заявления и прогнозы ФРС. В случае оптимистичного настроя регулятора доллар способен подняться . Технически индекс доллара DX, дойдя вниз до уровня 93,4, готов приостановить снижение и остаться в диапазоне 93,4- 94,4 п. Для пары USD/BYN это обстоятельство выливается в следующее. После сильного падения почти от 2.1800 к 2.0740 ослабление может остановиться на рубеже 2.0640-2.0740 и отойти выше 2.100, если в целом рынок отреагирует позитивно на посылы ФРС. Альтернативный сценарий, который представляется менее вероятным - пробитие вниз указанной поддержки и стремление к 2.040-2.050. Для EUR/BYN, который «и так и сяк» в последние дни, то есть колеблется в узком диапазоне 2.4400- 2.4600, многое зависит от соотношения евро и доллара в ходе грядущих на неделе событий. Здесь есть интрига, неопределённость, и в зависимости от конъюнктуры движение может с равной вероятностью развиться и вверх к 2.5000, и вниз к 2.4000. Однако вряд ли в течение недели уйдёт за пределы данных уровней. Пара RUB/BYN, как и предполагалось в предыдущем недельном обзоре, доходила к 0.03180, показав стремление к продолжению роста. Этому способствует укрепление россиянина к доллару, рост нефтяных цен выше $80 по Brent после заседания ОПЕК. Целью данного движения пары выступает технический уровень 0.03200, ограничением при коррекции вниз - рубеж 0.03100-0.03120. Марк Гойхман, ведущий аналитик ГК Телетрейд |

Заявления Марио Драги укрепили евро, но ненадолго. США и Южная Корея подписали торговое соглашение

|

Европейская валюта вчера выросла против доллара США во второй половине дня после выступления президента Европейского центрального банка, однако удержаться на месячных максимумах рисковым активам не удалось, что вернуло рынок вновь в боковой канал. Марио Драги Выступление главы ЕЦБ носило достаточно позитивный характер. Президент Европейского центрального банка Марио Драги заявил, что ускорение роста заработных плат, наряду с достижением инфляции целевого уровня, позволит постепенно сворачивать мягкую денежно-кредитную политику и повышать процентные ставки. Драги также обратил внимание, что ситуация на рынке труда еврозоны улучшается, однако наблюдаются признаки нехватки рабочей силы в некоторых странах и некоторых секторах. ЕЦБ прогнозирует, что уровень инфляции без учета потребительских цен и энергоносителей составит 1,8% в 2020 году, и недавние события лишь подтвердили правдивость более раннего прогноза ЕЦБ по инфляции. США и Южная Корея В понедельник вечером стало известно, что США и Южная Корея подписали новое торговое соглашение, благодаря которому американские фермеры получат более свободный доступ на южнокорейский рынок. В заявлении президента США Дональда Трампа сказано, что новое соглашение позволит сократить бюрократию и будет способствовать процветанию обеих стран. Президент США также обратил внимание, что торговое соглашение с Южной Кореей назревало довольно давно. Он также рассчитывает на заключение новых справедливых торговых соглашений с другими странами. Что касается Северной Кореи, то в Белом доме отметили значительный прогресс в переговорах. Ожидается, что Трамп обсудит ситуацию в Северной Корее с южнокорейским лидером Муном.

Фундаментальные данные Вышедшие вчера во второй половине дня фундаментальные данные по американской экономике несильно поддержали доллар США. Согласно отчету, индекс национальной активности ФРС-Чикаго в августе 2018 года остался без изменений по сравнению с предыдущим месяцем из-за снижения индекса занятости. Так, индекс национальной активности в августе составил 0,18 пункта, как и в июле. Среднее значение индекса национальной активности за три месяца выросло с 0,02 в июле до 0,24 в августе. Деловая активность в зоне ответственности Федерального резервного банка Далласа в сентябре замедлилась из-за того, что индекс производства показал более медленный рост. Согласно отчету, представленному ФРС-Даллас, индекс деловой активности снизился до 28,1 пункта, тогда как экономисты ожидали, что индекс составит 31,7 пункта. Индекс производства в сентябре упал до 23,3 пункта. Техническая картина EURUSD Ситуация в евро не изменилась. Неудачный пробой месячных максимумов вчера и образование крупного уровня сопротивления 1.1800 ограничивают восходящий потенциал. Продавцы, по всей видимости, постараются не допустить сегодня повторного теста этого максимума, в связи с чем к коротким позициям можно возвращаться на росте от диапазона сопротивлений 1.1785-1.1790. Основной целью будет повторное снижение в область поддержки 1.1730 и ее пробой, что приведет к формированию нисходящего ценового канала и коррекционной тенденции с минимумами 1.1685 и 1.1650. Павел Власов, аналитик ГК ИнстаФорекc |

«Дядя Дёнер» погасил проценты за четвертый купон

|

Купонный платеж по облигациям составил 690 408 рублей, сумма выплат на одну облигацию — 575,34 рублей. Расчет проводился по ставке 14%, установленной на первые 12 купонов.

Напомним, летом «Дядя Дёнер» разместил первый выпуск биржевых облигаций (RU000A0ZZ7R8) на предъявителя с возможностью досрочного погашения по требованию владельцев и по усмотрению эмитента. Всего в обращении находится 1200 бумаг серии БО-П01 номинальной стоимостью 50 тыс. рублей. Объем эмиссии — 60 млн рублей, период обращения — 1140 дней (3 года и 2 месяца), выплата купона — каждые 30 дней. Ближайшая оферта — 23.05.19. Погашение выпуска будет осуществлено в три этапа: в мае, июне и июле 2021 года. Привлеченные инвестиции эмитент направляет на пополнение оборотного капитала, открытие кафе, ребрендинг павильонов. Специалисты компании «Юнисервис Капитал», организовавшей облигационный заем, подготовили аналитический обзор деятельности сети «Дядя Дёнер» в первом полугодии 2018 г. |