|

Аналитика рынка форекс на сегодня по валютным парам. В данном обзоре мы проведем анализ и попробуем найти точки входа на сегодня по пяти валютным парам рынка форекс и золоту, используя фундаментальный и технический анализ в комплексе. Сначала разбираем макроэкономический фон, используя экономический календарь, а после этого проводим анализ на графике, где и постараемся найти самый лучший вариант для открытия сделок с использованием приказа Stop Loss. Чтобы понять, почему нужно входить в конкретном месте, обязательно посмотрите видеообзор. _____________________________________ ТОРГОВЫЕ РЕКОМЕНДАЦИИ: _____________________________________ GBPUSD - Торговая рекомендация: Продавать ниже 1,31500. Минимальная цена для входа 1,31460. Цель 1,31200. Стоп лосс 250 пунктов. USDJPY - Торговая рекомендация: Покупать выше 112,000. Максимальная цена для входа 112,040. Цель 112,300. Стоп лосс 250 пунктов. AUDUSD - Торговая рекомендация: Продавать ниже 0,70690. Минимальная цена для входа 0,70650. Цель 0,70290. Стоп лосс 250 пунктов. GOLD - Торговая рекомендация: Покупать выше 1290,25. Максимальная цена для входа 1290,65. Цель 1296,90. Стоп лосс 250 пунктов.

|

Аналитика рынка форекс на 05.03.2019

Аналитическое покрытие по деятельности «НЗРМ» за 9 мес. 2018 г.

|

«Новосибирский завод резки металла» успешно разместил первый выпуск облигаций объемом 80 млн рублей. Привлеченные средства позволят компании усилить направление трейдинга. Какие показатели демонстрировал завод до своего выхода на биржу — читайте в нашем обзоре за 3 кв. 2018 г. Ключевые тезисы:

Полный аналитический отчет в формате pdf доступен по ссылке. |

Нефть: интриги, скандалы, расследования

|

Прогноз на неделю 4-8 марта: # BRENT:Черное золото последние две недели торгуется в широком диапазоне 64.35 – 67.80. На мой взгляд, выход из этого бокового тренда будет вверх, поскольку для этого есть три причины. Во-первых, торговая война США и Китая близится к своему логическому завершению и стороны готовы подписать мирный договор ориентировочно 15 марта. Для всех рисковых активов в целом и для нефти в частности – это позитивный сигнал! Во-вторых, американские санкции в отношении PDVSA вызвали сокращение добычи нефти в Венесуэле. Добыча падает на двух крупнейших месторождениях страны и когда этот процесс остановится не понятно, поскольку ситуация только накаляется. Более того, М. Помпео допустил возможность силовой операции со стороны Соединенных Штатов. Такой исход вполне реален, поскольку за последние 30 лет каждый американский президент проводил военную операцию, а Д. Трамп еще этого не сделал. У Трампа сейчас два противника - это Венесуэла и Иран. Атаковать Иран можно, по потери будут значительные, поскольку исламская республика обладает высокоточным оружием. Победить деморализованную армию Венесуэлы американцам будет гораздо проще. В случае войны в Южной Америке мы получим “бычье” ралли на нефтяном рынке. В-третьих, в США количеству буровых нефтяных платформ по итогам последней недели сократилось на 10 единиц, до минимума за последние 9 месяцев! Низкие цены на нефть заставляют корпорации закрывать низкорентабельные проекты. Для рынка это позитивный сигнал! Торговая рекомендация: Buy 65.00/64.20и take profit 68.05. #SP500: Открываем позиции Buy по двум причинам. Во-первых, Д. Трамп готов пойти на подписание торгового соглашения с Пекином, что позволит американской экономике продемонстрировать сильный рост во втором и третьем кварталах текущего года, поскольку Китай будет обязан закупать значительный объем американской продукции. Соединенные Штаты тем самым смогут нарастить экспорт, что положительно отразится на ВВП. Американский бизнес, безусловно, выиграет от этого соглашения, что положительно отразится на котировках акций компаний входящих в индекс S&P500. Во-вторых, Д. Пауэлл, выступая в Конгрессе с полугодовым отчетом деятельности ФРС, подтвердил желание регулятора не повышать процентные ставки в течение нескольких месяцев этом году, чтобы лучше понять траекторию развития экономики. Фьючерсный рынок в Чикаго не ждет повышения ставок в 2019 году и рассчитывает на рост ставки только на заседании в марте 2020 года. Для рынка акций это позитивный сигнал! Торговая рекомендация: Buy 2808/2785 и take profit 2830.

#GazpromNef: В новую пятидневку акции компании могут продемонстрировать сильный рост котировок, на фоне позитивных корпоративных новостей. Чистая прибыль акционеров в 2018 году выросла в полтора раза и достигла рекордного уровня 376,6 миллиарда рублей. Компания увеличила добычу нефти и газа на 0,9% и 9% соответственно. Объем переработки нефти составил 42,9 млн.т., что составляет 68,1% добываемой нефти. В 2017 году этот показатель составлял 64,2%. Рост производства нефтепродуктов способствует увеличению доходов компании, поскольку переработка углеводородов это высокомаржинальный бизнес. Торговая рекомендация: Buy 330.02/325.86 и take profit 341.14.

Горячев Александр, аналитик компании FreshForex |

Что сегодня ждет евро и нефть?

|

События, на которые следует обратить внимание сегодня: 18.00 мск. США: Композитный индекс ISM для непроизводственной сферы за февраль.

EURUSD: На сегодня формируется смешанный фон. С одной стороны, евро может продемонстрировать снижение котировок в область 1.1290 на фоне негативной динамики кредитного рынка, где доходность 10-летних государственных облигаций Германии снижается по отношению к своим аналогам из США и Великобритании. С другой стороны, продолжение восходящего тренда на нефтяном рынке может оказать единой европейской валюте сильную поддержку, поскольку EURUSD и BRENT имеют историческую прямую корреляцию. На рынке черного золота сейчас наблюдается сокращение поставок сырья из Венесуэлы, Ирана, России и Саудовской Аравии, что будет заставлять инвесторов открывать позиции Buy. В Венесуэле не прекращаются митинги оппозиции, и США вместе с Е.С. угрожают действующему президенту новыми санкциями. Штаты хотят оставить Н. Мадуро без “кошелька” – они хотят заблокировать деятельность нефтегазовой компании PDVSA. В итоге, по евро сегодня картина запутанная, а по нефти BRENT целесообразно открывать позиции Buy с таргетом 66.80. Торговая рекомендация: флэт 1.1280 -1.1380.

GBPUSD: Инвесторы занимают выжидательную позицию перед голосованием в британском парламенте по проекту Brexit, который предложила премьер-министр Т. Мэй. На долговом рынке сейчас затишье перед бурей - спрэд доходности 10-летних государственных облигаций Великобритании и США практически не меняется. С одной стороны, спрос на рисковые активы (акции, нефть, медь, валюты развивающихся рынков) может оказать фунту поддержку, поскольку британец хорошо коррелирует с данными инструментами. Инвесторы наращивают “лонги” в рисковых активах на ожидании прекращения торговой войны США и Китая. С другой стороны, захотят ли инвесторы сейчас активно покупать фунту, учитывая политический кризис в Соединенном Королевстве. Это сейчас большой вопрос. Торговая рекомендация: флэт 1.3130 -1.3220.

USDJPY: Ход торгов в данной валютной паре по-прежнему сильно зависит от настроений на фондовых площадках, в первую очередь на американском рынке акций. Индекс #SP500 накануне установил свежий максимум за последние четыре с половиной месяца, после чего рынок ушел на коррекцию. На мой взгляд, движение вниз по американскому рынку является именно коррекцией, а не разворотом. Более того, текущие уровни инвестиционные фонды могут использовать для наращивания позиций Buy, что в свою очередь будет способствовать росту пары USDJPY. Почему коррекция, а не разворот? Во-первых, США готовы завершить торговую войну с Китаем 27 марта. Д. Трампу это очень выгодно, поскольку рост рынка акций является одни из приоритетов предвыборной программы. Если соглашения с Пекином не будет, то рынок акций рухнет. Трамп этого явно не хочет. Во-вторых, доходность американских государственных облигаций хоть умеренно, но всё же снижается, что традиционно оказывает поддержку акциям. Торговая рекомендация: Buy 111.78/111.55 и take profit 112.25.

Горячев Александр, аналитик компании FreshForex |

Прогноз форекс на 05.03.2019

Обновлённая стратегия НЛМК и итоги 4 марта 2019

|

upd Внимание! Блог переехал на адрес chmf.ru - Акции Северстали (CHMF; SVST). Братцы, всем привет! ЖРК в Даляне сегодня подрос до 631 юаня (+2,35%), что составляет $94,07. Генеральный директор Фабио Шварцман и 3 топ-менеджера Vale ушли в отставку. "Совет директоров Vale готов добиваться прозрачных и продуктивных отношений с властями Бразилии, чтобы прояснить факты, должным образом возместить ущерб и сохранить целостность компании", - говорится в заявлении Vale. Сохранить целостность компании. 4 марта сегодня. Было бы интересно посмотреть на запасы и оборотные средства на конец 2018 года и на конец 1 кв 2019 года. Напомню, что если будет доказан факт сговора в управленческой верхушке Vale, то бразильской компании придётся выплатить неподъёмный штраф в $6,6 млрд... «Северсталь» и «КАМАЗ» подписали соглашение о поставках металла на 2019 год. В прошлом году начались, а в 2019 году продолжатся опытные поставки марок стали для возможной последующей замены импортных аналогов. Это оцинкованный прокат для производства кабины автомобилей по требованиям Daimler, профиля из высокопрочных сталей марок для производства лонжеронов (S600MC – S700MC), а также двухфазной феррито-мартенситной горячекатаной травленой стали повышенной прочности марки DP600. Также с апреля 2019 года на промышленной площадке «КАМАЗа» начнет работу консигнационный склад для хранения череповецкого металла, что позволит автомобильной компании более гибко подходить к изменению производимого модельного ряда. В пятницу, 1 марта, крупнейший китайский город по производству стали Tangshan выпустил предупреждение о смоге 1-го уровня, самое высокое в четырехуровневой системе предупреждения о загрязнении в стране. Сталелитейные заводы в городе должны будут сократить производство на 40-70% или даже остановить производство во время оповещения, которое действует с 1 марта по 6 марта. Сегодня Группа НЛМК представила свою Стратегию 2022. Рассказывать не буду, послушайте лучше президента НЛМК Григория Федоришина. Но если коротко, то EBITDA Северстали вырастет на 60%, у НЛМК - на 35%. Северстали потребуется на 1 год больше. КАПЕКС у НЛМК меньше, но и эффект его меньше. Формула расчёта скорректированного свободного денежного потока хуже, потому что base-line CAPEX меньше, но не на столько, как сам КАПЕКС. И дивидендов не заплатят больше 100% AFCF - по факту озвучили то, что уже было на практике. Ну и, конечно же, ни о каком лидерстве по затратам не может быть и речи, потому как один ЧерМК будет работать эффективнее, чем вся хвалёная Группа НЛМК. Никогда (НИКОГДА!) маржа по EBITDA не будет выше в США и Европе. И даже если каким-то там чудом на Липецкой площадке сквозной эффект на этапе получения жидкой стали будет выше (хотя, этого не будет), то маржу придётся размазать по США и Европе. На мой субъективный взгляд - программа без амбиций, скучная. Сравнение 2018 года и 4 квартала 2018 года у ММК, НЛМК и Северстали я делал совсем недавно. |

Трамп подписал пролонгацию Санкций против России еще на один год

|

ВАШИНГТОН, 4 марта. / ТАСС /. Президент США Дональд Трамп продлил на один год санкции, введенные ранее против России в связи с кризисом в Украине More: |

Амеры сами себя наказали

|

А все на том, что Сенат хочет заблокировать решение Трампа по введению военного положения для возведения стены... |

Не вините жилье в рецессии США

|

В Соединенных Штатах было 11 экономических спадов после окончания второй мировой войны. Всем, кроме двух, предшествовал большой спад на рынке жилья. За этим фактом стоит фундаментальная роль сектора жилого строительства в бизнес-цикле. Репортер Конор Догерти рассказал The New York Times, что происходит с американским рынком жилья сейчас и почему оно не станет причиной рецессии. Переводим его статью. Окажутся США в рецессии в этом году, или же нет, но жилье не будет тому причиной. Этот сектор и так уже находится в глубоком упадке и не сможет утянуть экономику ещё ниже.

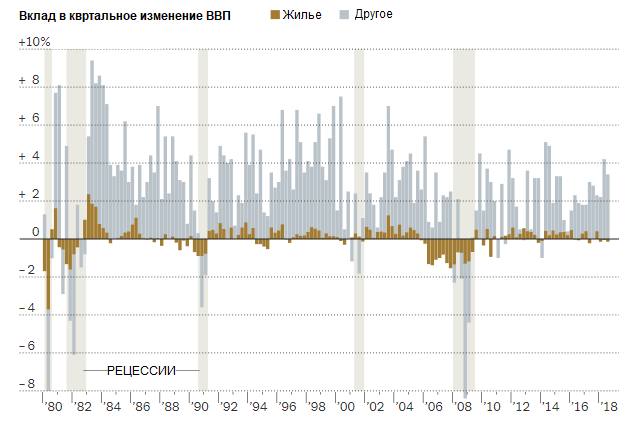

А вот насколько упадочный сектор недвижимости затормозит общее восстановление — уже другой вопрос. Продажи жилья и цены были вялыми в условиях роста процентных ставок. Тем не менее, темпы строительства и отложенный спрос со стороны молодежи указывают на то, что сектор должен как минимум оставаться стабильным в условиях неопределенности в других сферах экономики. Так почему сектор недвижимости так часто оказывается в центре внимания и вызывает беспокойство? Тем более что остальные отрасли экономики дают не меньше поводов обратить на себя взгляд. Тому есть несколько причин. Сектор жилья изменчивее остальных — в том числе более крупныхНа сектор жилья не приходится значительная часть экономики, но его роль в рецессии огромна, поскольку этот сектор цикличен и чувствителен к процентным ставкам. Недвижимость — важный фактор, определяющий направление экономического цикла, поскольку, в отличие от многих других секторов, оно очень изменчиво. Жилье обеспечивает всего 3% экономического производства во время рецессии и примерно вдвое больше во время подъема. Другие сферы экономики намного крупнее, но они не так сильно меняются от подъема до спада. Например, государственные расходы на протяжении десятилетий колебались между 17 и 20 процентами в общей доле экономики. В обоих случаях разница между подъемом и спадом примерно в 3 процентных пункта, но доля государственного сектора в экономике куда больше. Иными словами, жилищный сектор «бьет» куда сильнее, чем весит. На жилье никогда не приходилось более 7% от общего объема производства. Тем не менее, согласно докладу Эдварда Лимера 2007 года под названием «Жилой сектор и есть бизнес-цикл», в среднем на него приходилось около четверти слабости в периоды рецессий со времен второй мировой войны. Вторым после жилья сектором по важности для спадов является сектор потребительских товаров, в особенности дорогих или долго служащих — таких как автомобили, мебель и бытовая техника. Они часто связаны с процветанием рынка жилья, потому что люди обычно закупают много новой техники и других вещей в новый дом. На этот раз сектор жилья не правит экономикойЖилье обычно составляет большую часть квартальных колебаний ВВП. Но в последнее время роль этого сектора становится все слабее.

Рост ВВП и влияние жилищного сектора. Источник: The New York Times Иногда у спада другие причины, но они лишь подчеркивают роль жилья в экономическом цикле. Спад 1953 года последовал за сокращением государственных расходов после войны в Корее, а спад 2001 года был вызван снижением деловых расходов после того, как лопнул «пузырь» доткомов. Оба были относительно короткими и мелкими — рецессия 2001 года была наименее серьезной со времен Второй мировой войны — отчасти потому, что инвестиции в жилье оставались стабильными. Последний кризис, с 2007 по 2009 год, стал одним из ярких примеров ведущей роли жилья в условиях спада. Недавний отчет Федерального резервного банка Сент-Луиса показал, что на строительный сектор пришлось чуть более трети сокращения производства в ходе прошлой рецессии. А также около половины потерь рабочих мест, включая увольнения в смежных отраслях. Как выглядит сектор жилья сейчас? Противоречиво, но наиболее важные для экономического роста пункты самые стабильные. В конце прошлого года многих покупателей жилья отпугнули повышение цен и рост процентных ставок. Цены в районе Далласа, который включает в себя город Плейно (один из самых безопасных городов в США по утверждению журнала Forbes на 2011 год) , на 76% выше, чем в 2012 году. Цены обескураживают покупателейЕсли судить по объемам продаж и ценам, жилищный сектор находится в опасном положении. По данным Национальной ассоциации риэлторов, в декабре продажи домов на вторичном рынке жилья упали примерно на 10% по сравнению с прошлым годом. Ассоциация винит в этом рост цен и процентных ставок, а также недостаток предложения — у покупателей почти нет выбора. Основная проблема заключается в том, что, хотя количество рабочих мест увеличивается, рост заработной платы не поспевает за ростом цен на недвижимость. Цены выросли настолько быстро, что даже дома на рынках, которые ранее считались доступными, теперь уже многим не по карману. Цены на жилье выросли примерно на 50% с 2012 года, и на многих прежде дешевых рынках они взлетели куда быстрее, чем на дорогих. В Финиксе цены на жилье выросли вдвое с 2012 года без учета инфляции. Денверский рынок вырос на 90%, Атланта — на 84%, Нэшвилл — на 78%, а Даллас — на 76%. Если люди не могут позволить себе дом в Техасе, то где вообще смогут? Многие покупатели побоялись покупать жилье из-за резкого роста цен в сочетании с увеличением процентных ставок, которые делают ежемесячные платежи еще более дорогими. Часть этого спроса, похоже, вернулась в начале 2019 г., после того как процентные ставки упали примерно до уровня прошлого года. Тем не менее, непроданные дома остаются на рынке все дольше, снижение цен становится все более распространенным явлением, а у ряда застройщиков прошли массовые увольнения. Перед недавним выступлением перед тысячью человек из жилищного сектора Джон Бернс, основатель John Burns Real Estate Consulting, попросил аудиторию сделать прогноз на год. Аудитория разделилась в своем мнении почти пополам. Одни считали, что в будущем их ждет снижение цен и соответственный рост продаж жилья. Другие были уверены, что стабильный подъем цен и никому не нужные дорогие новостройки никуда не денутся.

Все это звучит очень пессимистично — но для тех, кто не пытается продать дом или занимается продажей недвижимости, все не так плохо, как кажется. Общее количество новых домов выросло в январе более чем вдвое по сравнению с минимумом эпохи рецессии, но показатель все еще значительно ниже долгосрочного среднего. Строители не так оптимистичны, как раньшеКогда экономисты говорят о спаде в секторе жилья, они в основном имеют в виду строительство, а не цены на жилье. Большая часть вклада отрасли в годовой ВВП заключается в капиталовложениях в жилую недвижимость. Эта категория почти полностью состоит из строительства домов на одну семью, жилых домов и кондоминиумов, а также из небольшого числа пристроек и ремонта домов. Повышение цен на жилье улучшает экономику небольшими, но важными способами. Например, заставляет людей чувствовать себя богаче и увеличивает капитал, который владельцы могут использовать и тратить в других местах. Но увеличение расходов людей, чувствующих себя более богатыми, далеко не так важно, как темпы продаж домов и объемы строительства. И те, и другие создают много рабочих мест — для агентов по недвижимости и ипотечных брокеров, а также архитекторов, строителей, электриков, сантехников и остальных людей, занятых проектировкой и строительством. Какое еще восстановление?Строительство домов на одну семью не вернулось к предкризисному уровню. Строительство квартир и кондоминиумов также не удовлетворило запросы потребителей.

Количество сданных новостроек. Источник: The New York Times Ежемесячная сдача построенного жильяЕсли объемы покупки домов постепенно становятся все меньше и меньше, то сектор строительства буквально вымирает. В январе общий объем возведения новостроек вырос на 1,2 млн г/г. Это в два с лишним раза больше, чем во времена рецессии, когда показатель был менее 500 тыс. Но все же значительно ниже среднего уровня в 1,5 млн, установленного в период с 1990 года до спада жилищной сферы. Несмотря на увеличение численности населения, в области строительства наблюдается явный кризис. Совершенно очевидно, что потребность в новом жилье имеется, но строители не удовлетворяют этот спрос. Почему? Этот вопрос не из простых. Во время конференц-звонков, основной темой которых является объявление доходов, такие компании как D.R.Norton и PulteGroup говорят то же, что и все агенты по недвижимости: покупателей отпугивают высокие цены и подвижные процентные ставки. Многие строительные компании также винят в бедах местные нормативные акты, затрудняющие возведение новостроек в плотно застроенных кварталах. Особенно трудно заниматься строительством жилищ в районах близ промышленных предприятий. Также упоминаются высокие затраты на рабочий персонал при ограниченном рынке труда. Общий вывод по всем этим заявлениям таков — строители не могут возводить дома, подходящие потребителям по месту расположения и ценам, а потому вообще почти ничего не строят. Наибольший спрос на жилье приходится на нижний сегмент рынка, от которого труднее всего получить хорошую прибыль. Однако некоторые строители заявляли, что они переходят с крупных заказов на приобретение небольших земельных участков и возведение маленьких домов. В некоторых ситуациях это может повысить темп строительства, а в некоторых — нет. В результате на совокупную стоимость строительства жилых помещений пришлось только 3,9% экономики в третьем квартале, что снизило общий объем производства в течение трех кварталов. Другими словами: жилищный сектор уже находится в рецессии. В будущем, скорее всего, ситуация не изменится ни в лучшую, ни в худшую сторону. Опубликовано 28.02.2019 Больше аналитики и новостей доступно на blog.dti.team Читайте нас в Телеграме и на Facebook |